મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

5Paisa રિસર્ચ ટીમ

છેલ્લું અપડેટ: 08 ઑગસ્ટ, 2024 06:03 PM IST

શું તમારી રોકાણની યાત્રા શરૂ કરવા માંગો છો?

કન્ટેન્ટ

- પરિચય

- મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

- મ્યુચ્યુઅલ ફંડમાં એક્સઆઈઆરઆર-ફંડામેન્ટલ્સ

- તમે રોકાણો માટે એક્સઆઈઆરઆરનો ઉપયોગ કેવી રીતે કરી શકો છો?

- તમે એક્સઆઈઆરઆરની ગણતરી કેવી રીતે કરી શકો છો?

- મ્યુચ્યુઅલ ફંડ રોકાણોમાં એક્સઆઈઆરઆર કેવી રીતે મદદરૂપ મેટ્રિક છે?

- એક્સઆઈઆરઆર નક્કી કરવાની વિવિધ રીતો

- મ્યુચ્યુઅલ ફંડમાં એક્સઆઈઆરઆર

- રેપિંગ અપ

પરિચય

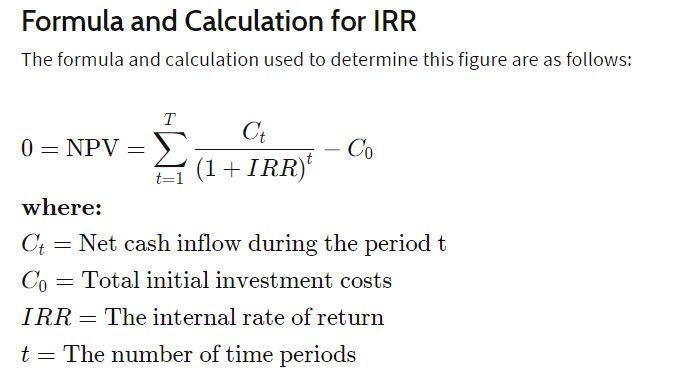

એક્સઆઈઆરઆર, અથવા "વળતરનો આંતરિક દર", એ એક મેટ્રિક છે જે રોકાણની નફાકારકતા દર્શાવે છે. આંતરિક રિટર્ન દર એ ડિસ્કાઉન્ટ દર છે જે કૅશ ફ્લોની શ્રેણીને શૂન્ય સુધી બનાવે છે, જેનો અર્થ એ છે કે તે વ્યાજ દર છે જે તમામ ભવિષ્યના કૅશ ફ્લોનું વર્તમાન મૂલ્ય પ્રારંભિક ઇન્વેસ્ટમેન્ટને સમાન બનાવે છે.

એક્સઆઈઆરઆરનો ઉપયોગ વારંવાર મૂડી બજેટમાં કરવામાં આવે છે, અને તે સતત-રકમના રોકડ પ્રવાહના પ્રવાહ પર આધારિત છે. તે ભવિષ્યના રોકડ પ્રવાહના સચોટ અંદાજ પર આધારિત છે, તેથી આગાહી હેતુઓ માટે આંતરિક વળતર દર યોગ્ય નથી. આંતરિક રિટર્ન દર નફાકારકતા વિશેની માહિતી પ્રદાન કરે છે, જે સમય વિશે નથી.

મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

આંતરિક રિટર્ન દર (એક્સઆઈઆરઆર) અમને અમારા રોકાણ પરનું વ્યાજ જણાવે છે જો આપણે આ જ વ્યાજ દરે આપણી તમામ કમાણીનું ફરીથી રોકાણ કરવું પડ્યું હતું. જોકે તમે કોઈપણ બાબત ઉધાર ન લીધી હોય તો પણ વ્યાજની ચુકવણી કરવી પડશે. એક્સઆઈઆરઆર એક એવું ફંક્શન છે જે સુરક્ષા અથવા પોર્ટફોલિયોની આંતરિક રિટર્ન દરની ગણતરી કરે છે.

એક્સઆઈઆરઆર માસિક રોકડ પ્રવાહ અને વળતર લે છે અને રોકડ પ્રવાહ મૂલ્યની વાર્ષિક ટકાવારી કામ કરે છે. તે રોકાણકારો માટે ઉપયોગી છે જેઓ તેમના મ્યુચ્યુઅલ ફંડ રોકાણોની તુલના કરવા માંગે છે અને રોકાણ પર ટેક્સની ગણતરી કરવા માટે ઉપયોગ કરી શકે છે.

મ્યુચ્યુઅલ ફંડમાં એક્સઆઈઆરઆર-ફંડામેન્ટલ્સ

એક્સઆઈઆરઆર એક ટૂલ મ્યુચ્યુઅલ ફંડ રોકાણકારો છે જેનો ઉપયોગ રોકાણ પરના વળતરના દરને શોધવામાં મદદ કરવા માટે કરે છે.

એક્સઆઈઆરઆર એટલે "આંતરિક રિટર્નનો દર". તેનો ઉપયોગ કમ્પાઉન્ડિંગના આધારે રોકાણ પર ચોક્કસ રિટર્ન શોધવા માટે કરવામાં આવે છે. તમે તમારા ઇન્વેસ્ટમેન્ટ પર શ્રેષ્ઠ સંભવિત રિટર્ન મેળવી રહ્યા છો કે નહીં તે નક્કી કરવા માટે આ ટૂલનો ઉપયોગ કરી શકો છો.

તે મહત્વપૂર્ણ છે કારણ કે તે તમને માત્ર તેનો અનુમાન કરવાનો પ્રયત્ન કરવાને બદલે તમારા રિટર્ન દરની ગણતરી કરવાની મંજૂરી આપે છે. જો તમે આ હેતુ માટે એક્સઆઈઆરઆરનો ઉપયોગ કરી રહ્યા છો, તો તમારે જાણવાની જરૂર પડશે કે કેટલા સમય પહેલાં તમારું પ્રારંભિક રોકાણ કરવામાં આવ્યું હતું. તમારે એ પણ જાણવું જોઈએ કે તમે શરૂઆતમાં કેટલા પૈસા રોકાણ કરો છો અને જો લાગુ પડે તો તમે કયા વ્યાજ દર પર રોકડ ઉધાર લીધો છે. આવું કરવાથી, તમે ચોક્કસપણે જોશો કે સમય જતાં તમે કેટલો લાભ મેળવ્યો છે અથવા ખોવાઈ ગયો છે.

It can also be used in peer-to-peer lending (Lending Club, Prosper). Enter the amount that was lent out (loan principal), the interest rate charged by the platform, and the length of time it was lent out for (term). Then XIRR will give you back your return on investment (ROI) for that loan.

તમે રોકાણો માટે એક્સઆઈઆરઆરનો ઉપયોગ કેવી રીતે કરી શકો છો?

એક્સઆઈઆરઆર અથવા આંતરિક રિટર્ન દર એ રોકાણ પર રિટર્નનો સમય-વજન દર છે. તે વ્યાજ દરની જેમ જ છે પરંતુ તાજેતરના વર્ષોને વધુ વજન આપવામાં આવે છે.

એક્સઆઈઆરઆરની ગણતરી વિવિધ સમયગાળા દરમિયાન રોકડ પ્રવાહની શ્રેણી પર કરવામાં આવે છે. પ્રથમ પગલું દરેક સમયગાળા માટે સરળ વ્યાજ દર શોધવાનું છે. આગામી પગલું દરેક સમયગાળાના રોકડ પ્રવાહની વર્તમાન મૂલ્યોની રકમ શોધવાનું છે.

જો તમે રોકાણના જીવન પર તમામ રોકડ પ્રવાહ અને આઉટફ્લો જાણો છો (ટર્મિનલ મૂલ્ય સહિત) તો તમે એક્સઆઈઆરઆરનો ઉપયોગ કરી શકો છો. આને ડિસ્ક્રીટ કૅશ ફ્લો વેલ્યુએશન અથવા DCF અથવા નેટ પ્રેઝન્ટ વેલ્યૂ કહેવામાં આવે છે.

એક્સઆઈઆરઆરનો ઉપયોગ પોર્ટફોલિયો મેનેજમેન્ટ, કેપિટલ બજેટિંગ અને મારા વ્યક્તિગત મનપસંદ, મૂલ્યાંકન વિશ્લેષણમાં કરી શકાય છે.

એક્સઆઈઆરઆર સાથે, તમારે ડિસ્કાઉન્ટેડ કૅશ ફ્લો (ડીસીએફ) સાથે બધી માહિતીની જરૂર નથી. તમારે માત્ર ગ્રોથ રેટ અને પ્રારંભિક ઇન્વેસ્ટમેન્ટ રકમની જરૂર છે.

તમે એક્સઆઈઆરઆરની ગણતરી કેવી રીતે કરી શકો છો?

આ ફોર્મ્યુલા છે: XIRR = (પોર્ટફોલિયોમાંથી બધા કૅશફ્લોની રકમ - પોર્ટફોલિયોના તમામ આઉટફ્લોની રકમ)/(સમયગાળાની સંખ્યા)

એક્સઆઈઆરઆર એક જટિલ ફોર્મ્યુલા જેવું લાગી શકે છે, પરંતુ તે ખરાબ નથી. તમે માઇક્રોસૉફ્ટ એક્સેલના IRR ફંક્શનનો ઉપયોગ તમારા માટે ગણતરી કરવા પણ કરી શકો છો.

એક્સઆઈઆરઆર એ નાણાંની સૌથી મહત્વપૂર્ણ ધારણાઓમાંથી એક, ટૂંકા માટે વળતરનો આંતરિક દર અથવા આઈઆરઆર છે.

મ્યુચ્યુઅલ ફંડ રોકાણોમાં એક્સઆઈઆરઆર કેવી રીતે મદદરૂપ મેટ્રિક છે?

એક્સઆઈઆરઆરનો ઉપયોગ રોકાણોના પોર્ટફોલિયોના પ્રદર્શનની ગણતરી કરવા માટે કરવામાં આવે છે. એક્સઆઈઆરઆરની ગણતરી માત્ર એક્સેલનો ઉપયોગ કરીને કરવામાં આવે છે અને તે ઇન્વેસ્ટમેન્ટ પોર્ટફોલિયોના કૅશ ફ્લો (પૈસા ઇન અને મની આઉટ) પર આધારિત છે. આ ગણતરી માટેનો સમયગાળો સામાન્ય રીતે માસિક હોય છે, પરંતુ જો તમે દૈનિક રોકડ પ્રવાહનો ઉપયોગ કરો છો તો તે દૈનિક હોઈ શકે છે.

આ એક મેટ્રિક છે જેનો ઉપયોગ એવા રોકાણ પર વળતરના દરને માપવા માટે થાય છે જેમાં સકારાત્મક અને નકારાત્મક રોકડ પ્રવાહ શામેલ છે. એક્સઆઈઆરઆર સામાન્ય રીતે ઉપયોગમાં લેવાતા આઈઆરઆર કરતાં મ્યુચ્યુઅલ ફંડ રોકાણ પર વાસ્તવિક વળતરનો વધુ સચોટ અંદાજ દર્શાવે છે, જે માત્ર સકારાત્મક રોકડ પ્રવાહને ધ્યાનમાં લે છે.

મેટ્રિકની ગણતરી માસિક અથવા દૈનિક સમયસીમાનો ઉપયોગ કરીને કરી શકાય છે. ડિફૉલ્ટ રીતે, માસિક સમયસીમાનો ઉપયોગ કરવામાં આવે છે, પરંતુ આને એક્સઆઈઆરઆર ક્ષેત્રમાં ડ્રોપ-ડાઉન મેનુનો ઉપયોગ કરીને બદલી શકાય છે. એક્સઆઈઆરઆર ટર્મનો ઉપયોગ સામાન્ય રીતે આઈઆરઆરના વિકલ્પ તરીકે કરવામાં આવે છે કારણ કે ઘણા રોકાણકારોને તેમના મ્યુચ્યુઅલ ફંડ રિટર્ન સંબંધિત વધુ સહજ અને સચોટ લાગે છે.

એક્સઆઈઆરઆર નક્કી કરવાની વિવિધ રીતો

મ્યુચ્યુઅલ ફંડમાં રોકાણની વાત આવે ત્યારે રિટર્નના દરોની ગણતરી કરવાની ઘણી રીતો છે. રિકવરીની સરેરાશ ગતિની ગણતરી કરીને સમય જતાં તમારા ઇન્વેસ્ટમેન્ટના એકંદર મૂલ્યને ટ્રૅક કરવું શક્ય છે. જો કે, જો તમે કોઈપણ સમયે તમારું ઇન્વેસ્ટમેન્ટ કેટલું વધી ગયું છે અથવા તેને ખાલી કરવા માંગો છો, તો એક્સઆઇઆરઆર વિશે જાણવું જરૂરી છે.

એક્સઆઈઆરઆરની ગણતરી રિટર્ન ફોર્મ્યુલાના આંતરિક દરનો ઉપયોગ કરીને કરવામાં આવે છે. આઇઆરઆર ફોર્મ્યુલા બે સમયગાળા વચ્ચે કરેલા પૈસાની ગણતરી કરે છે અથવા રોકાણ પર ખોવાયેલ છે. IRR હંમેશા એક ટકાવારી રહેશે, અને તેનો ઉપયોગ ઇન્વેસ્ટમેન્ટ દરમિયાન દરેક સમયગાળા માટે નફા અથવા નુકસાનની ગણતરી કરવા માટે કરી શકાય છે.

આ મેટ્રિક માત્ર નફા અને નુકસાન કરતાં વધુ ગણતરીઓ માટે મંજૂરી આપે છે કારણ કે તે ટકાવારીના બદલે વાસ્તવિક ડૉલરની રકમ પર ધ્યાન કેન્દ્રિત કરે છે. એક્સઆઈઆરઆરની ગણતરી પરતની ટકાવારી લેવાથી કરવામાં આવે છે અને તેને પછીના સમયગાળાથી પરત કરેલી છેલ્લી ડૉલરની રકમમાં ઉમેરીને તેને પછીના સમયગાળામાંથી પરત કરવામાં આવે છે. આ પદ્ધતિનો ઉપયોગ કરવાથી એક એવું આંકડા હશે જે મોટા નંબરો સામેલ હોય તો ભ્રામક બની શકે તેના બદલે તમામ વાસ્તવિક રિટર્નનું પ્રતિનિધિત્વ કરશે.

મ્યુચ્યુઅલ ફંડમાં એક્સઆઈઆરઆર

એક્સઆઈઆરઆર એ મ્યુચ્યુઅલ ફંડ માટે એક આંતરિક રિટર્ન દર (આઈઆરઆર) છે.

મ્યુચ્યુઅલ ફંડ કંપનીઓ આપેલા સમયગાળા દરમિયાન મ્યુચ્યુઅલ ફંડની કામગીરીનો અંદાજ લગાવવા માટે રિટર્નના આંતરિક દરોનો ઉપયોગ કરે છે. તેનો ઉપયોગ સામાન્ય રીતે હાલના પોર્ટફોલિયોના ભવિષ્યના રિટર્ન અથવા પરફોર્મન્સનો અંદાજ લગાવવા માટે કરવામાં આવે છે.

એક્સઆઈઆરઆરની ગણતરી પ્રથમ રિટર્નના આંતરિક દરની ગણતરી કરીને કરવામાં આવે છે, ત્યારબાદ રોજિંદા રોકડ પ્રવાહનો અંદાજ લગાવવામાં આવે છે, અને છેવટે દરેક સમયગાળા પર પૈસાની સમય કિંમત એકાઉન્ટમાં લઈ જવામાં આવે છે.

એક્સઆઈઆરઆર એ નિર્ધારિત સમયગાળા દરમિયાન રોકાણની સરેરાશ વળતરનું રોકાણ પ્રદર્શન માપ છે.

એક્સઆઈઆરઆરનો ઉપયોગ કોઈ ચોક્કસ સમયગાળા દરમિયાન રોકાણના આંતરિક રિટર્ન દર (આઈઆરઆર) નિર્ધારિત કરવા માટે કરવામાં આવે છે. આંતરિક રિટર્ન રેટ (IRR) એ ડિસ્કાઉન્ટ રેટ છે જે તમામ રોકાણથી શૂન્ય સુધીના રોકડ પ્રવાહનું નેટ પ્રેઝન્ટ વેલ્યૂ (NPV) બનાવે છે.

તે એવા રોકાણો પર લાગુ પડે છે જેમાં ઇક્વિટી મ્યુચ્યુઅલ ફંડ્સ જેવી ચોક્કસ સમયસીમામાં રોકડ પ્રવાહ જરૂરી નથી.

રેપિંગ અપ

એક્સઆઈઆરઆરનું મહત્વ એ હકીકતમાં છે કે તે રોકાણકારને સમજવામાં મદદ કરે છે કે એક ચોક્કસ સમયગાળા દરમિયાન એક ફંડ મેનેજરની રિટર્ન કેટલી સારી રીતે કામ કરી રહી છે.

મ્યુચ્યુઅલ ફંડ વિશે વધુ

- લિક્વિડિટી ઈટીએફ શું છે? તમે જે જાણવા માંગો છો તે બધું

- શા માટે SIP દ્વારા ETF માં ઇન્વેસ્ટ કરવું?

- ETF અને સ્ટૉક વચ્ચેનો તફાવત

- ગોલ્ડ ETF શું છે?

- શું આપણે મ્યુચ્યુઅલ ફંડ પર પ્લેજ કરી શકીએ છીએ?

- મ્યુચ્યુઅલ ફંડ રોકાણોમાં જોખમો

- મ્યુચ્યુઅલ ફંડ કેવી રીતે ટ્રાન્સફર કરવું તે જાણો

- NPS વર્સેસ ELSS

- એક્સઆઈઆરઆર વર્સેસ સીએજીઆર: ઇન્વેસ્ટમેન્ટ રિટર્ન મેટ્રિક્સને સમજવું

- SWP અને ડિવિડન્ડ પ્લાન

- સોલ્યુશન ઓરિએન્ટેડ મ્યુચ્યુઅલ ફંડ શું છે?

- ગ્રોથ વર્સેસ ડિવિડન્ડ રિઇન્વેસ્ટમેન્ટ વિકલ્પ

- વાર્ષિક વર્સેસ ટ્રેલિંગ વર્સેસ રોલિંગ રિટર્ન્સ

- મ્યુચ્યુઅલ ફંડ માટે કેપિટલ ગેઇન સ્ટેટમેન્ટ કેવી રીતે મેળવવું

- મ્યુચ્યુઅલ ફંડ વર્સેસ રિયલ એસ્ટેટ

- મ્યુચ્યુઅલ ફંડ વિરુદ્ધ હેજ ફંડ

- ટાર્ગેટ મેચ્યોરિટી ફંડ્સ

- ફોલિયો નંબર સાથે મ્યુચ્યુઅલ ફંડનું સ્ટેટસ કેવી રીતે ચેક કરવું

- ભારતમાં સૌથી જૂના મ્યુચ્યુઅલ ફંડ

- ભારતમાં મ્યુચ્યુઅલ ફંડનો ઇતિહાસ

- 3 વર્ષ પહેલાં ELSS કેવી રીતે રિડીમ કરવું?

- ઇન્ડેક્સ ફંડના પ્રકારો

- ભારતમાં મ્યુચ્યુઅલ ફંડને કોણ નિયંત્રિત કરે છે?

- મ્યુચ્યુઅલ ફંડ વિરુદ્ધ. શેર માર્કેટ

- મ્યુચ્યુઅલ ફંડમાં સંપૂર્ણ રિટર્ન

- ELSS લૉક ઇન સમયગાળો

- ટ્રેઝરી બિલની ફરીથી ખરીદી (ટ્રેપ્સ)

- ટાર્ગેટ ડેટ ફંડ

- સ્ટૉક SIP vs મ્યુચ્યુઅલ ફંડ SIP

- યુલિપ વર્સેસ ELSS

- મ્યુચ્યુઅલ ફંડ પર લોન્ગ ટર્મ કેપિટલ ગેઇન ટૅક્સ

- સ્માર્ટ બીટા ફંડ્સ

- ઇન્વર્ટેડ યીલ્ડ કર્વ

- રિસ્ક-રિટર્ન ટ્રેડ-ઑફ

- રજિસ્ટ્રાર અને ટ્રાન્સફર એજન્ટ (RTA)

- મ્યુચ્યુઅલ ફંડ ઓવરલૅપ

- મ્યુચ્યુઅલ ફંડ રિડમ્પશન

- માર્ક ટુ માર્કેટ (એમટીએમ)

- માહિતી અનુપાત

- ETF અને ઇન્ડેક્સ ફંડ વચ્ચેનો તફાવત

- મ્યુચ્યુઅલ ફંડ અને ઇન્ડેક્સ ફંડ વચ્ચેનો તફાવત

- ટોચના 10 હાઇ રિટર્ન મ્યુચ્યુઅલ ફંડ

- પૅસિવ મ્યુચ્યુઅલ ફંડ

- પૅસિવ ફંડ્સ વર્સેસ ઍક્ટિવ ફંડ્સ

- એકીકૃત એકાઉન્ટ સ્ટેટમેન્ટ

- મ્યુચ્યુઅલ ફંડમાં ન્યૂનતમ રોકાણ

- ઓપન એન્ડેડ મ્યુચ્યુઅલ ફંડ શું છે?

- અંતિમ મ્યુચ્યુઅલ ફંડ શું છે?

- રિયલ-એસ્ટેટ મ્યુચ્યુઅલ ફંડ

- SIP કેવી રીતે રોકવું?

- એસઆઈપીમાં કેવી રીતે રોકાણ કરવું

- બ્લૂ ચિપ ફંડ શું છે?

- મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

- હેજ ફંડ શું છે?

- લાંબા ગાળાના મૂડી લાભની કર સારવાર

- SIP શું છે?

- મ્યુચ્યુઅલ ફંડમાં એનએવી

- મ્યુચ્યુઅલ ફંડના ફાયદાઓ

- સ્ટૉક્સ વર્સેસ મ્યુચ્યુઅલ ફંડ્સ

- મ્યુચ્યુઅલ ફંડમાં એસટીપી શું છે

- મ્યુચ્યુઅલ ફંડ કેવી રીતે કામ કરે છે?

- મ્યુચ્યુઅલ ફંડ એનએવી શું છે?

- મ્યુચ્યુઅલ ફંડ શું છે?

- મ્યુચ્યુઅલ ફંડ કટ ઑફ સમય

- મ્યુચ્યુઅલ ફંડ રૂઢિચુસ્ત રોકાણકારો માટે શ્રેષ્ઠ રોકાણ વિકલ્પ

- મ્યુચ્યુઅલ ફંડના ફાયદા અને નુકસાન

- ભારતમાં મ્યુચ્યુઅલ ફંડ કેવી રીતે પસંદ કરવું?

- મ્યુચ્યુઅલ ફંડમાં કેવી રીતે રોકાણ કરવું?

- મ્યુચ્યુઅલ ફંડના એનએવીની ગણતરી કેવી રીતે કરવી?

- મ્યુચ્યુઅલ ફંડમાં સીએજીઆર શું છે?

- મ્યુચ્યુઅલ ફંડમાં AUM

- કુલ ખર્ચ રેશિયો

- મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

- મ્યુચ્યુઅલ ફંડમાં એસડબ્લ્યુપી શું છે

- મ્યુચ્યુઅલ ફંડ રિટર્નની ગણતરી કેવી રીતે કરવી?

- ગોલ્ડ મ્યુચ્યુઅલ ફંડ

- મ્યુચ્યુઅલ ફંડ રોકાણ પર કર

- રૂપિયાના ખર્ચના સરેરાશ અભિગમના ટોચના લાભો અને ડ્રોબૅક્સ

- SIP ઇન્વેસ્ટમેન્ટ કેવી રીતે શરૂ કરવું?

- SIP શું છે અને SIP કેવી રીતે કામ કરે છે?

- લાંબા ગાળા માટે શ્રેષ્ઠ SIP પ્લાન્સ: કેવી રીતે અને ક્યાં ઇન્વેસ્ટ કરવું

- શ્રેષ્ઠ SIP મ્યુચ્યુઅલ ફંડ પ્લાન્સ

- ELSS વર્સેસ SIP

- ભારતમાં ટોચના ફંડ મેનેજરો

- NFO શું છે?

- ETF અને મ્યુચ્યુઅલ ફંડ વચ્ચેનો તફાવત

- ULIPs વર્સેસ મ્યુચ્યુઅલ ફંડ્સ

- ડાયરેક્ટ વર્સેસ. નિયમિત મ્યુચ્યુઅલ ફંડ: શું તફાવત છે?

- ઈએલએસએસ વર્સેસ ઇક્વિટી મ્યુચ્યુઅલ ફન્ડ

- NPS વર્સેસ મ્યુચ્યુઅલ ફંડ

- શું એનઆરઆઈ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરી શકે છે?

- ભારતમાં મ્યુચ્યુઅલ ફંડની શ્રેણી

- સ્મોલ-કેપ ફંડ વિશે તમારે જાણવાની જરૂર છે તે બધું

- પબ્લિક પ્રોવિડન્ટ ફંડ શું છે?

- લાર્જ કેપ મ્યુચ્યુઅલ ફંડ શું છે?

- ઇન્ડેક્સ ફંડ શું છે?

- મ્યુચ્યુઅલ ફંડમાં આઇડીસીડબ્લ્યુ શું છે?

- હાઇબ્રિડ ફંડ શું છે?

- ગિલ્ટ ફંડ શું છે?

- ELSS ફંડ શું છે?

- ડેબ્ટ ફંડ્સ શું છે?

- એસેટ મેનેજમેન્ટ કંપની શું છે - એક સંપૂર્ણ સ્પષ્ટીકરણ

- મિડ કેપ ફંડ્સ શું છે

- લિક્વિડ ફંડ્સ - લિક્વિડ ફંડ્સ શું છે?

- ભંડોળના ભંડોળમાં રોકાણ કરવા માટે એક પ્રારંભિક માર્ગદર્શિકા વધુ વાંચો

ડિસ્ક્લેમર: સિક્યોરિટીઝ માર્કેટમાં રોકાણ બજારના જોખમોને આધિન છે, રોકાણ કરતા પહેલાં તમામ સંબંધિત દસ્તાવેજો કાળજીપૂર્વક વાંચો. વિગતવાર ડિસ્ક્લેમર માટે કૃપા કરીને ક્લિક કરો અહીં.