कधीकधी पैसे हाताळणे हे थोडे सर्कस आहे. चला मान्य करूयात . लोकांना त्यांची रोख सुरक्षित असायची आहे, वाढत आहे परंतु लॉक-अप नाही असे वाटते. स्टॉक आणि म्युच्युअल फंड आकर्षक आहेत परंतु प्रत्येकजण मार्केट अप आणि डाउनसह आरामदायी नाही. त्याठिकाणीच नॉन-कन्व्हर्टेबल डिबेंचर्स (NCDs) सारख्या फिक्स्ड-इन्कम इन्स्ट्रुमेंट्सचा विचार केला जातो. फॅन्सी वाटते, परंतु खरोखरच, तुमचे पैसे कुठेही पार्क करण्याचा हा एक मार्ग आहे जो इतर दिवशी टँट्रम फेकणार नाही. स्थिर, अंदाजित आणि प्रामाणिकपणे, जर तुम्ही पूर्णपणे पूर्ण असाल तर थोडा दिलासा "आज माझी बचत खराब होईल का?" चिंता.

नॉन-कन्व्हर्टेबल डिबेंचर्स म्हणजे काय?

नॉन-कन्व्हर्टेबल डिबेंचर्स हे मुळात तुम्ही तुमची कॅश कंपनीला कर्ज देत आहात, बँक नाही. ते तुम्हाला नियमितपणे इंटरेस्ट देण्याचे वचन देतात आणि नंतर, निश्चित वेळेनंतर, ते तुमचे मूळ पैसे परत देतात. ते फिक्स्ड डिपॉझिट प्रमाणेच आहेत, परंतु बँकवर विश्वास ठेवण्याऐवजी, तुम्ही कंपनीवर त्याचा फटका बसणार नाही. आणि "नॉन-कन्व्हर्टेबल" म्हणजे तुम्हाला कधीही डीलमधून कंपनीचे शेअर्स मिळत नाहीत; हे प्युअर डेब्ट आहे, नंतर कोणतेही आश्चर्यकारक इक्विटी मूव्ह नाही. त्याप्रमाणे सोपे.

चांगल्या प्रकारे समजून घेण्यासाठी नॉन-कन्व्हर्टेबल डिबेंचर उदाहरण घेऊया

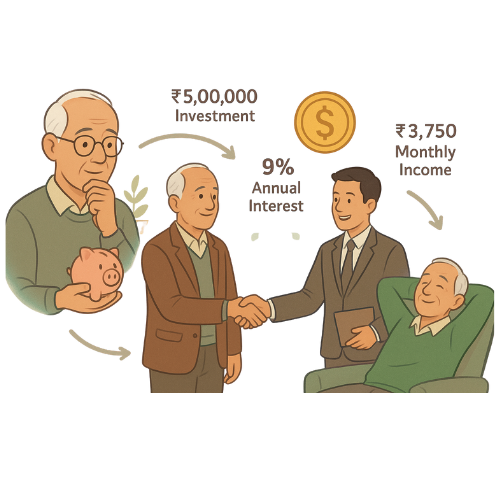

समजा तुमच्या शेजारीला जे अलीकडेच निवृत्त झाले आहेत त्यांना जास्त जोखीम न घेता स्थिर मासिक उत्पन्न कमवायचे आहे. त्याची सर्व सेव्हिंग्स बँक फिक्स्ड डिपॉझिटमध्ये ठेवण्याऐवजी, ते प्रतिष्ठित हाऊसिंग फायनान्स कंपनीद्वारे जारी केलेल्या सिक्युअर्ड एनसीडीमध्ये ₹5 लाख इन्व्हेस्ट करतात. नॉन-कव्हर्टेबल डिबेंचर्स 9% वार्षिक इंटरेस्ट ऑफर करतात, मासिक भरले जातात. आता, त्यांना प्रत्येक महिन्याला ₹ 3,750 प्राप्त होतात, जे त्याला त्याच्या घरगुती खर्चाला आरामदायीपणे मॅनेज करण्यास मदत करते, तर त्याचे प्रिन्सिपल सुरक्षित राहते आणि पाच वर्षांनंतर परत केले जाईल.

अनेक इन्व्हेस्टरसाठी, विशेषत: अंदाजित इन्कम शोधणाऱ्यांसाठी, एनसीडी व्यावहारिक पर्याय ऑफर करतात. विविध बिझनेस गरजांसाठी फंड उभारण्यासाठी कंपन्यांद्वारे जारी केले जातात आणि त्याऐवजी, ते आकर्षक इंटरेस्ट रेट्स ऑफर करतात, अनेकदा फिक्स्ड डिपॉझिटवर बँक जे प्रदान करतात त्यापेक्षा जास्त. काही नॉन-कन्व्हर्टेबल डिबेंचर्स स्टॉक एक्सचेंजवर देखील सूचीबद्ध आहेत, याचा अर्थ असा की जर आवश्यक असेल तर तुम्ही मॅच्युरिटीपूर्वी त्यांना खरेदी किंवा विक्री करू शकता.

परंतु कोणत्याही फायनान्शियल प्रॉडक्टप्रमाणे, नॉन-कन्व्हर्टेबल डिबेंचर्स त्यांच्या स्वत:च्या वैशिष्ट्ये, लाभ आणि रिस्कसह येतात. विविध प्रकार आहेत, सुरक्षित आणि असुरक्षित आणि प्रत्येकाची स्वत:ची सुरक्षा असते. ते कसे काम करतात, कोण इन्व्हेस्ट करू शकतात आणि काय शोधायचे हे समजून घेणे तुम्हाला माहितीपूर्ण निर्णय घेण्यास मदत करू शकते.

चला आता दोन मुख्य प्रकारचे नॉन-कन्व्हर्टेबल डिबेंचर्स पाहूयासिक्युअर्ड आणि अनसिक्युअर्ड

नॉन-कन्व्हर्टेबल डिबेंचर्सचे प्रकार (NCDs)

नॉन-कन्व्हर्टेबल डिबेंचर्सचा अर्थ भांडवल उभारण्यासाठी कंपन्यांनी जारी केलेल्या फिक्स्ड-इन्कम इन्स्ट्रुमेंट्स म्हणून त्यांच्या भूमिकेत आहे, जिथे इन्व्हेस्टरला नियमित इंटरेस्ट प्राप्त होते परंतु कोणतेही मालकी हक्क मिळत नाहीत. हे डिबेंचर्स इक्विटी शेअर्समध्ये रूपांतरित केले जाऊ शकत नाहीत, ज्यामुळे ते परिवर्तनीय शेअर्सपेक्षा वेगळे बनतात. इन्व्हेस्टरला आकर्षित करण्यासाठी, कंपन्या अनेकदा NCD वर जास्त इंटरेस्ट रेट्स ऑफर करतात. जारीकर्त्याच्या क्रेडिट प्रोफाईलनुसार ते कंपनी ॲसेट्स किंवा अनसिक्युअर्डद्वारे सुरक्षित, समर्थित असू शकतात. भारतात, नॉन-कन्व्हर्टेबल डिबेंचर्स SEBI द्वारे नियंत्रित केले जातात आणि मॅच्युरिटी वेळी, इन्व्हेस्टर्सना कोणत्याही देय इंटरेस्टसह त्यांचे प्रिन्सिपल परत मिळते. चला ओडी नॉन-कन्व्हर्टेबल डिबेंचर्सचे प्रकार तपशीलवारपणे समजून घेऊया.

नॉन-कन्व्हर्टेबल डिबेंचर्स हे इन्व्हेस्टर्सना ऑफर केलेल्या सिक्युरिटीच्या लेव्हलवर आधारित दोन प्रकारांमध्ये वर्गीकृत केले जातात:

सुरक्षित एनसीडी

तुम्ही तुमच्या सोन्याच्या दागिन्यांना तारण म्हणून देणार्या मित्राला पैसे कर्ज देत आहात का याचा विचार करा. जर ते रिपेमेंट करत नसतील तर तुमच्याकडे तुमचे पैसे रिकव्हर करण्यासाठी काहीतरी मौल्यवान आहे. हे अचूकपणे सिक्युअर्ड नॉन-कन्व्हर्टेबल डिबेंचर्स आहे . सिक्युअर्ड एनसीडी जारी करणाऱ्या कंपनीच्या ॲसेट्सद्वारे समर्थित आहेत. जर कंपनी इन्व्हेस्टरची परतफेड करण्यात अयशस्वी झाली तर देय वसूल करण्यासाठी त्याची मालमत्ता विकली जाऊ शकते. हे अनसिक्युअर्डच्या तुलनेत सिक्युअर्ड नॉन-कन्व्हर्टेबल डिबेंचर्सला तुलनेने सुरक्षित बनवते.

प्रमुख वैशिष्ट्ये:

- ॲसेट बॅकिंगमुळे कमी रिस्क

- सामान्यपणे रूढिचुस्त इन्व्हेस्टरद्वारे प्राधान्यित

- अनसिक्युअर्ड NCD च्या तुलनेत थोडे कमी इंटरेस्ट रेट्स

उदाहरण :

2025 मध्ये, टाटा कॅपिटलने 5 वर्षांच्या कालावधीसह सिक्युअर्ड एनसीडी आणि 7.5% प्रति वर्ष कूपन रेट जारी केला. या डिबेंचर्सला कंपनीच्या लोन प्राप्ती आणि इतर फायनान्शियल ॲसेट्सद्वारे समर्थन दिले गेले. समजा एखाद्या कन्झर्व्हेटिव्ह इन्व्हेस्टरने निवृत्तीच्या जवळ असलेल्या या एनसीडीमध्ये इन्व्हेस्टमेंट करण्याचा निर्णय घेतला आहे . त्यांच्यासाठी ही योग्य इन्व्हेस्टमेंट आहे कारण कमी रिस्क प्रोफाईलमुळे हे जाणून घेतले की जर टाटा कॅपिटल कधीही डिफॉल्ट केले तर इन्व्हेस्टरची परतफेड करण्यासाठी त्याची तारण ठेवलेली मालमत्ता लिक्विडेट केली जाऊ शकते. इंटरेस्ट रेट काही मार्केट पर्यायांपेक्षा थोडेफार कमी असला तरी, ॲसेट बॅकिंगची सुरक्षा त्यांना मनःशांती आणि अंदाजित रिटर्न देते.

असुरक्षित एनसीडी

अनसिक्युअर्ड NCDs कोणत्याही विशिष्ट ॲसेट्सद्वारे समर्थित नाहीत. जर कंपनी डिफॉल्ट असेल तर इन्व्हेस्टरकडे त्याच्या ॲसेटवर थेट क्लेम नाही. या एनसीडीमध्ये जास्त जोखीम असते परंतु भरपाईसाठी चांगले रिटर्न देऊ शकतात.

प्रमुख वैशिष्ट्ये:

- कोलॅटरलच्या अभावामुळे जास्त रिस्क

- कॅल्क्युलेटेड रिस्क घेण्यास इच्छुक इन्व्हेस्टरसाठी योग्य

- अनेकदा जास्त इंटरेस्ट रेट्स ऑफर करतात

उदाहरण

समजा, भारतातील अग्रगण्य गोल्ड लोन एनबीएफसीपैकी एक असलेल्या मुथूट फायनान्सने लेंडिंग ऑपरेशन्ससाठी कॅपिटल उभारण्यासाठी 2023 मध्ये अनसिक्युअर्ड एनसीडी जारी केले. हे NCD पब्लिक इश्यूचा भाग होते आणि स्टॉक एक्सचेंजवर सूचीबद्ध होते. समजा, मिड-करिअर इन्व्हेस्टर, वार्षिक इंटरेस्ट पेआऊटसह 60-महिन्याच्या पर्यायामध्ये ₹2 लाख इन्व्हेस्ट करण्याची निवड केली. बँक एफडीच्या तुलनेत त्यांना जास्त इंटरेस्ट रेटने आकर्षित केले. तथापि, त्यांना हे समजले की हे NCD अनसिक्युअर्ड असल्याने, जर कंपनी डिफॉल्ट झाली तर त्यांच्याकडे मुथूटच्या ॲसेट्सवर थेट क्लेम नसेल.

NCD चे प्रमुख लाभ

- फिक्स्ड आणि अंदाजित रिटर्न: एनसीडी पूर्व-निर्धारित इंटरेस्ट रेट ऑफर करतात, याचा अर्थ असा की तुम्ही किती कमवाल हे तुम्हाला माहित आहे. जे मार्केट-लिंक्ड रिटर्नपेक्षा स्थिरता प्राधान्य देतात त्यांच्यासाठी हे आदर्श आहे. उदाहरणार्थ, 9% वार्षिक इंटरेस्ट ऑफर करणाऱ्या नॉन-कन्व्हर्टेबल डिबेंचर्समध्ये ₹5 लाख इन्व्हेस्ट करणारे रिटायर मासिक खर्चाचे बजेट करण्यास उपयुक्त, प्रति वर्ष ₹45,000 अपेक्षा करू शकतात.

- बँक एफडीपेक्षा जास्त इंटरेस्ट रेट्स: नॉन-कन्व्हर्टेबल डिबेंचर्स अनेकदा पारंपारिक फिक्स्ड डिपॉझिटपेक्षा चांगले रिटर्न प्रदान करतात, विशेषत: जेव्हा चांगल्या रेटेड कंपन्यांद्वारे जारी केले जाते. उदाहरणार्थईबँक एफडी 6.5% ऑफर करू शकते, हाऊसिंग फायनान्स कंपनीकडून सिक्युअर्ड एनसीडी त्याच कालावधीसाठी 8.75% ऑफर करू शकते.

- स्टॉक एक्सचेंजवर ट्रेडेबिलिटी: लिस्टेड नॉन-कन्व्हर्टेबल डिबेंचर्स मॅच्युरिटीपूर्वी खरेदी किंवा विक्री केले जाऊ शकतात, ज्यामुळे बहुतांश फिक्स्ड डिपॉझिटमध्ये अभाव असलेली लिक्विडिटी ऑफर केली जाते. उदाहरणार्थ जर इन्व्हेस्टरला त्वरित फंडची आवश्यकता असेल तर ते मॅच्युरिटीची प्रतीक्षा करण्याऐवजी त्यांचे एनसीडी एक्सचेंजवर विकू शकतात.

- पोर्टफोलिओमध्ये विविधता: नॉन-कन्व्हर्टेबल डिबेंचर्स तुमच्या इन्व्हेस्टमेंट मिक्समध्ये फिक्स्ड-इन्कम घटक जोडतात, इक्विटी किंवा म्युच्युअल फंडमधून रिस्क संतुलित करतात.

- सुविधाजनक कालावधी पर्याय: इन्व्हेस्टर त्यांच्या फायनान्शियल ध्येयांनुसार 1 ते 10 वर्षांपर्यंतच्या कालावधीसह एनसीडी निवडू शकतात.

एनसीडीचे धोके

- क्रेडिट रिस्क (डिफॉल्ट रिस्क):

जर जारी करणार्या कंपनीला आर्थिक समस्येचा सामना करावा लागला तर ते इंटरेस्ट किंवा रिटर्न प्रिन्सिपल भरण्यात अयशस्वी ठरू शकते. उदाहरणार्थ aकंपनी दिवाळखोरीला गेल्यास कमी-रेटेड कंपनीकडून अनसिक्युअर्ड NCD मधील इन्व्हेस्टर पैसे गमावू शकतात.

- इंटरेस्ट रेट रिस्क:

जर मार्केट इंटरेस्ट रेट्स वाढले तर विद्यमान NCD चे मूल्य सेकंडरी मार्केटमध्ये कमी होऊ शकते, ज्यामुळे रिसेल वॅल्यूवर परिणाम होऊ शकतो. उदाहरणार्थ, जर नवीन इश्यू 9% ऑफर करत असतील तर 8% ऑफर करणारे एनसीडी कमी आकर्षक होऊ शकते, ज्यामुळे त्याची मार्केट किंमत कमी होऊ शकते.

- लिक्विडिटी रिस्क

सर्व नॉन-कन्व्हर्टेबल डिबेंचर्स सक्रियपणे ट्रेड केले जात नाहीत. मॅच्युरिटीपूर्वी त्यांना विकणे कठीण असू शकते किंवा कमी किंमत स्वीकारणे आवश्यक असू शकते.

- व्याज उत्पन्नावर कर

तुमच्या इन्कम स्लॅबनुसार नॉन-कन्व्हर्टेबल डिबेंचर्स मधून कमवलेले इंटरेस्ट पूर्णपणे टॅक्स पात्र आहे, जे उच्च टॅक्स ब्रॅकेटमध्ये इन्व्हेस्टर्ससाठी निव्वळ रिटर्न कमी करू शकते.

- कोणताही लवकर विद्ड्रॉल पर्याय नाही

बँक एफडीच्या विपरीत, तुम्ही जारीकर्त्यासह प्री-मॅच्युअर नॉन-कन्व्हर्टेबल डिबेंचर्स रिडीम करू शकत नाही. जर सूचीबद्ध असेल तर तुमचे एकमेव एक्झिट सेकंडरी मार्केटद्वारे आहे.

नॉन-कन्व्हर्टेबल डिबेंचर उदाहरण

समजा तुम्ही प्रतिष्ठित हाऊसिंग फायनान्स कंपनीद्वारे जारी केलेल्या सिक्युअर्ड एनसीडी मध्ये ₹10,00,000 इन्व्हेस्ट करता. एनसीडी तीन वर्षांच्या कालावधीसाठी प्रति वर्ष 9% फिक्स्ड इंटरेस्ट रेट ऑफर करते. याचा अर्थ असा की:

- तुम्हाला प्रत्येक वर्षी इंटरेस्टमध्ये ₹90,000 प्राप्त होईल (₹10,00,000 × 9%).

- अटींनुसार इंटरेस्ट मासिक, तिमाही किंवा वार्षिक भरले जाऊ शकते.

- तीन वर्षांच्या शेवटी, तुम्हाला तुमचे ₹10,00,000 प्रिन्सिपल परत मिळेल.

हे सेट-अप अशा व्यक्तीसाठी आदर्श आहे ज्यांना स्टॉक मार्केटच्या अनपेक्षिततेशिवाय नियमित उत्पन्न हवे आहे. उदाहरणार्थ, निवृत्त व्यक्ती भविष्यातील गरजांसाठी प्रिन्सिपल सुरक्षित ठेवताना घरगुती खर्च कव्हर करण्यासाठी मासिक इंटरेस्ट पेमेंटचा वापर करू शकते.

फिक्स्ड डिपॉझिट आणि नॉन-कन्व्हर्टेबल डिबेंचर्स मधील फरक

वैशिष्ट्य | मुदत ठेव (मुदत ठेवी) | नॉन-कन्व्हर्टिबल डिबेंचर्स (NCDs) |

जारीकर्ता | बँक आणि एनबीएफसी | कॉर्पोरेट्स आणि एनबीएफसी |

इन्स्ट्रुमेंटचे स्वरूप | डिपॉझिट प्रॉडक्ट | कर्ज सुरक्षा |

रिटर्न प्रकार | फिक्स्ड इंटरेस्ट | फिक्स्ड किंवा फ्लोटिंग इंटरेस्ट |

जोखीम स्तर | कमी (विशेषत: शेड्यूल्ड बँकसह) | मध्यम ते जास्त (जारीकर्त्याच्या क्रेडिट रेटिंगवर अवलंबून असते) |

नियामक ओव्हरसाईट | आरबीआय द्वारे नियमित | सेबीद्वारे नियमित |

क्रेडिट रेटिंग | अनिवार्य नाही | अनिवार्य (उदा., क्रिसिल, आयसीआरए रेटिंग) |

रोकडसुलभता | प्री-मॅच्युअर विद्ड्रॉलला अनुमती आहे (दंडासह) | एक्सचेंजवर ट्रेडेबल (सूचीबद्ध असल्यास); कोणतेही लवकर रिडेम्पशन नाही |

कालावधी रेंज | सामान्यपणे 7 दिवस ते 10 वर्षे | सामान्यपणे 1 ते 10 वर्षे |

व्याजावर कर | स्लॅबनुसार करपात्र; टीडीएस लागू | स्लॅबनुसार करपात्र; डिमॅट फॉर्ममध्ये असल्यास कोणताही टीडीएस नाही |

सुरक्षा | अनेकदा डिपॉझिट इन्श्युरन्सद्वारे सुरक्षित (₹5 लाख पर्यंत) | संरचनेनुसार सुरक्षित किंवा अनसिक्युअर्ड असू शकते |

योग्यता | कॅपिटल सुरक्षेची इच्छा असलेल्या कन्झर्व्हेटिव्ह इन्व्हेस्टर | क्रेडिट जागरूकतेसह उच्च रिटर्न शोधणारे इन्व्हेस्टर |

नॉन-कन्व्हर्टेबल डिबेंचर्स (NCDs) मध्ये इन्व्हेस्ट कसे करावे

एनसीडी मध्ये इन्व्हेस्ट करणे ही एक सरळ प्रोसेस आहे, परंतु दोन मुख्य मार्ग समजून घेणे महत्त्वाचे आहे ज्याद्वारे तुम्ही ते खरेदी करू शकता:

- प्रायमरी मार्केटद्वारे इन्व्हेस्टमेंट

याचा अर्थ असा की जेव्हा कंपनी त्यांना सार्वजनिकरित्या जारी करते तेव्हा थेट एनसीडी खरेदी करणे.

पायऱ्या:

- कंपन्यांकडून सार्वजनिक जारी करण्याच्या घोषणा पाहा

- तुमच्या ब्रोकर, बँक किंवा ऑनलाईन ट्रेडिंग प्लॅटफॉर्मद्वारे अप्लाय करा

- अप्लाय करण्यासाठी तुम्हाला डिमॅट अकाउंट आणि पॅन कार्डची आवश्यकता असेल.

- एकदा वाटप केल्यानंतर, एनसीडी तुमच्या डिमॅट अकाउंटमध्ये जमा केले जातात.

- सेकंडरी मार्केटमधून खरेदी

यामध्ये यापूर्वीच सूचीबद्ध असलेल्या आणि एनएसई किंवा बीएसई सारख्या स्टॉक एक्सचेंजवर ट्रेड केले जाणारे एनसीडी खरेदी करणे समाविष्ट आहे.

पायऱ्या:

- तुमच्या ट्रेडिंग अकाउंटमध्ये लॉग-इन करा.

- त्यांच्या आयएसआयएन किंवा कंपनीच्या नावाचा वापर करून सूचीबद्ध एनसीडी शोधा.

- किंमत, उत्पन्न आणि क्रेडिट रेटिंग रिव्ह्यू करा.

- खरेदी ऑर्डर द्या जसे की तुम्ही शेअर्ससाठी इच्छित आहात.

एनसीडी मध्ये इन्व्हेस्ट करण्यापूर्वी काय तपासावे

कोणत्याही एनसीडीमध्ये तुमचे पैसे देण्यापूर्वी, इन्व्हेस्टमेंटची सुरक्षा आणि योग्यता दोन्ही निर्धारित करणाऱ्या काही प्रमुख घटकांचे मूल्यांकन करणे आवश्यक आहे. काय पाहावे हे येथे दिले आहे:

- क्रेडिट रेटिंग

क्रेडिट रेटिंग क्रिसिल, आयसीआरए आणि केअर सारख्या एजन्सीद्वारे जारी केले जातात आणि ते त्याचे कर्ज परतफेड करण्याची जारीकर्त्याची क्षमता दर्शविते. रेटिंगची रेंज AAA (सर्वोच्च सुरक्षा) ते D (डिफॉल्ट) पर्यंत आहे. उच्च रेटिंग म्हणजे कमी रिस्क. चांगल्या सिबिल स्कोअरप्रमाणेच लोन मिळविण्याची शक्यता सुधारते, उच्च क्रेडिट रेटिंग सूचित करते की कंपनी आर्थिकदृष्ट्या स्थिर आहे आणि त्याची वचनबद्धता पूर्ण करण्याची अधिक शक्यता आहे. एए आणि त्यावरील रेटिंग असलेल्या एनसीडी वर टिकून राहा, विशेषत: जर तुम्ही कन्झर्व्हेटिव्ह इन्व्हेस्टर असाल.

- जारीकर्त्याचे फायनान्शियल हेल्थ

रेटिंगच्या पलीकडे, कंपनीचे फायनान्शियल्स, डेब्ट लेव्हल, कॅश फ्लो, नफा आणि इंटरेस्ट कव्हरेज रेशिओ रिव्ह्यू करा. हे मेट्रिक्स दर्शवितात की कंपनी आरामदायीपणे इंटरेस्ट भरू शकते की नाही आणि प्रिन्सिपल रिपेमेंट करू शकते. रेटिंग बदलू शकतात. मजबूत फायनान्शियल्स असलेली कंपनी डिफॉल्टची शक्यता कमी आहे, जरी मार्केट स्थिती बदलली तरीही.

- इंटरेस्ट पेमेंट फ्रिक्वेन्सी

एनसीडी मासिक, तिमाही किंवा वार्षिक इंटरेस्ट भरू शकतात. तुमच्या कॅश फ्लोच्या गरजांशी संरेखित करणारी फ्रिक्वेन्सी निवडा. जर तुम्ही नियमित उत्पन्नावर अवलंबून असाल तर घरगुती खर्चासाठी, मासिक पेआऊट वार्षिक पेआऊटपेक्षा अधिक योग्य असू शकतात.

- कालावधी

एनसीडी 1 ते 10 वर्षांपर्यंत असू शकतात. तुमच्या फायनान्शियल गोल्ससह मॅच्युरिटी कालावधी. दीर्घ कालावधी जास्त रिटर्न देऊ शकतात परंतु तुम्हाला वेळेनुसार अधिक इंटरेस्ट रेट आणि क्रेडिट रिस्कचा देखील सामना करावा लागू शकतो.

- रोकडसुलभता

एनसीडी स्टॉक एक्सचेंजवर सूचीबद्ध आहे का ते तपासा. सूचीबद्ध NCD मॅच्युरिटीपूर्वी विकले जाऊ शकतात, जे लवचिकता ऑफर करते. सूचीबद्ध नसलेले NCD नॉन-लिक्विड आहेत, जोपर्यंत जारीकर्ता बायबॅक ऑफर करत नाही तोपर्यंत तुम्ही लवकर बाहेर पडू शकत नाही.

NCD मध्ये कोण इन्व्हेस्ट करू शकतो

श्रेणी | पात्रता नोट्स |

रहिवासी व्यक्ती | सर्वात सामान्य इन्व्हेस्टर; पब्लिक इश्यू किंवा सेकंडरी मार्केट दरम्यान डिमॅट अकाउंटद्वारे इन्व्हेस्ट करू शकतात |

HUFs (हिंदू अविभाजित कुटुंब) | दीर्घकालीन उत्पन्न नियोजनासाठी इन्व्हेस्ट करण्यास पात्र |

कंपन्या आणि कॉर्पोरेट्स | ट्रेझरी मॅनेजमेंट किंवा फिक्स्ड इन्कम डायव्हर्सिफिकेशनसाठी इन्व्हेस्ट करू शकता |

बँका आणि वित्तीय संस्था | अनेकदा उत्पन्न वाढविण्यासाठी हाय-रेटेड एनसीडीमध्ये इन्व्हेस्ट करतात |

ट्रस्ट आणि सोसायटी | गुंतवणूक धोरण आणि नियामक अनुपालनाच्या अधीन |

एनआरआय (अनिवासी भारतीय) | आरबीआय आणि जारीकर्ता मार्गदर्शक तत्त्वांनुसार निवडक एनसीडी जारी करण्यास अनुमती आहे |

अनइनकॉर्पोरेटेड संस्था | भारतात नोंदणीकृत असल्यास परवानगी आहे |

आगामी एनसीडी आणि इंटरेस्ट रेट्स

जारीकर्ता | ओपन तारीख | बंद होण्याची तारीख | इश्यू साईझ | क्रेडिट रेटिंग |

सक्ती फायनान्स | 8 ऑगस्ट 2025 | 22 ऑगस्ट 2025 | ₹75 कोटी | ICRA BBB |

आईसीएल फिनकोर्प लिमिटेड | 31 जुलै 2025 | 13 ऑगस्ट 2025 | ₹500 कोटी | क्रिसिल बीबीबी- |

शक्ती फायनान्स NCD - ऑगस्ट 2025

कालावधी | पेमेंट प्रकार | कूपन रेट (p.a.) | प्रभावी उत्पन्न (p.a.) |

24 महिने | मासिक | 9.00% | 9.00% |

24 महिने | संचयी | — | 9.31% |

36 महिने | मासिक | 9.00% | 9.00% |

36 महिने | संचयी | — | 9.31% |

60 महिने | मासिक | 10.25% | 10.25% |

60 महिने | संचयी | — | 10.65% |

85 महिने | संचयी | — | 10.38% |

शक्ती फायनान्स NCD इश्यू

- ओपन तारीख : ऑगस्ट 8, 2025

- बंद होण्याची तारीख : ऑगस्ट 22, 2025

- इश्यू साईझ : ₹75 कोटी ओव्हर-सबस्क्रिप्शन पर्यायासह ₹75 कोटी (बेस) (एकूण ₹150 कोटी)

- इंटरेस्ट रेट्स: वार्षिक 10.65% पर्यंत (संचयी पर्यायांसाठी)

- ऑफर केलेले प्रकार: मासिक आणि संचयी इंटरेस्ट दोन्ही पर्यायांसह सिक्युअर्ड NCD

- क्रेडिट रेटिंग: आयसीआरए बीबीबी (स्टेबल)

ICL फिनकॉर्प NCD - ऑगस्ट 2025

कालावधी | पेमेंट प्रकार | कूपन रेट (p.a.) | प्रभावी उत्पन्न (p.a.) |

13 महिने | मासिक | 10.50% | 11.02% |

24 महिने | मासिक | 11.00% | 11.57% |

36 महिने | मासिक | 11.50% | 12.13% |

60 महिने | मासिक | 12.00% | 12.68% |

68 महिने | संचयी | — | 12.62% |

ICL फिनकॉर्प NCD इश्यू

- ओपन तारीख: जुलै 31, 2025

- बंद होण्याची तारीख: ऑगस्ट 13, 2025

- इश्यू साईझ: ₹ 500 कोटी (बेस)

- इंटरेस्ट रेट्स (कूपन): 50% ते 12.00% (ट्रांचनुसार)

- क्रेडिट रेटिंग: क्रिसिल बीबीबी-/स्टेबल

- किमान इन्व्हेस्टमेंट: ₹10,000

निष्कर्ष

- नॉन-कन्व्हर्टेबल डिबेंचर्स (NCDs) विविध लेव्हलच्या रिस्कसह फिक्स्ड रिटर्न शोधणाऱ्या इन्व्हेस्टरसाठी एक मजबूत पर्याय ऑफर करतात. तुम्ही नियमित उत्पन्नाच्या शोधात असाल, तुमच्या पोर्टफोलिओमध्ये विविधता आणण्याचे ध्येय असलेले व्यावसायिक असाल किंवा पारंपारिक फिक्स्ड डिपॉझिटच्या पर्यायांचा शोध घेत असाल, एनसीडी व्यावहारिक उपाय म्हणून काम करू शकतात.

- ते ट्रेडेबिलिटीच्या लवचिकतेसह फिक्स्ड इंटरेस्टची अंदाजितता एकत्रित करतात, विशेषत: एक्स्चेंजवर सूचीबद्ध असल्यास. तथापि, कोणत्याही फायनान्शियल इन्स्ट्रुमेंटप्रमाणे, त्यांना काळजीपूर्वक मूल्यांकन आवश्यक आहे. क्रेडिट रेटिंग, जारीकर्ता प्रतिष्ठा, कालावधी आणि लिक्विडिटी यासारखे घटक तुमच्या फायनान्शियल लक्ष्यांशी एनसीडी संरेखित आहे की नाही हे निर्धारित करण्यात महत्त्वाची भूमिका बजावतात.

- नॉन-कन्व्हर्टेबल डिबेंचर्सचे प्रकार, ते कसे काम करतात आणि इन्व्हेस्टमेंट करण्यापूर्वी काय विचारात घ्यावे हे समजून घेऊन, तुम्ही सुरक्षा आणि रिटर्न बॅलन्स करणारे माहितीपूर्ण निर्णय घेऊ शकता. योग्य योग्य तपासणीसह, एनसीडी तुमच्या इन्व्हेस्टमेंट स्ट्रॅटेजीमध्ये मौल्यवान जोड असू शकतात, ज्यामुळे अन्यथा अस्थिर फायनान्शियल लँडस्केपमध्ये स्थिरता प्रदान केली जाते.

नेहमी विचारले जाणारे प्रश्न

उच्च रेटेड जारीकर्त्यांकडून (एएए किंवा एए) एनसीडी सामान्यपणे सुरक्षित मानले जातात. सिक्युअर्ड NCD ॲसेट बॅकिंगद्वारे अतिरिक्त संरक्षण ऑफर करतात. तथापि, सर्व इन्व्हेस्टमेंटमध्ये काही लेव्हल रिस्क असते, त्यामुळे जारीकर्त्याच्या फायनान्शियल हेल्थचे मूल्यांकन करणे महत्त्वाचे आहे.

होय, जर एनसीडी स्टॉक एक्सचेंज (एनएसई किंवा बीएसई) वर सूचीबद्ध असेल तर तुम्ही त्यास सेकंडरी मार्केटमध्ये विकू शकता. लक्षात ठेवा की इंटरेस्ट रेटच्या हालचाली आणि मागणीवर आधारित मार्केट किंमती बदलू शकतात.

एनसीडी मधून कमवलेले इंटरेस्ट तुमच्या इन्कम टॅक्स स्लॅबनुसार टॅक्स आकारला जातो. जर तुम्ही मॅच्युरिटीपूर्वी एनसीडी विकला तर कॅपिटल गेन टॅक्स होल्डिंग कालावधीनुसार शॉर्ट-टर्म किंवा लाँग-टर्म लागू होऊ शकतो.

हे जारीकर्त्यानुसार बदलते, परंतु बहुतांश सार्वजनिक समस्या रिटेल इन्व्हेस्टरना ₹10,000 ते ₹25,000 पर्यंत सुरू करण्याची परवानगी देतात.

निवृत्त व्यक्ती, संवर्धक इन्व्हेस्टर किंवा इक्विटी आणि म्युच्युअल फंडच्या पलीकडे विविधता घेऊ इच्छिणाऱ्या इन्व्हेस्टरसाठी एनसीडी योग्य आहेत

ऑफर डॉक्युमेंट किंवा प्रॉस्पेक्टस मध्ये NCD सूचीबद्ध आहे का हे नमूद केले जाईल. तुम्ही आयएसआयएन किंवा कंपनीचे नाव वापरून एनएसई किंवा बीएसई प्लॅटफॉर्मवर देखील तपासू शकता.

उच्च रेटेड जारीकर्त्यांकडून (एएए किंवा एए) एनसीडी सामान्यपणे सुरक्षित मानले जातात. सिक्युअर्ड NCD ॲसेट बॅकिंगद्वारे अतिरिक्त संरक्षण ऑफर करतात. तथापि, सर्व इन्व्हेस्टमेंटमध्ये काही लेव्हल रिस्क असते, त्यामुळे जारीकर्त्याच्या फायनान्शियल हेल्थचे मूल्यांकन करणे महत्त्वाचे आहे.

होय, जर एनसीडी स्टॉक एक्सचेंज (एनएसई किंवा बीएसई) वर सूचीबद्ध असेल तर तुम्ही त्यास सेकंडरी मार्केटमध्ये विकू शकता. लक्षात ठेवा की इंटरेस्ट रेटच्या हालचाली आणि मागणीवर आधारित मार्केट किंमती बदलू शकतात.

एनसीडी मधून कमवलेले इंटरेस्ट तुमच्या इन्कम टॅक्स स्लॅबनुसार टॅक्स आकारला जातो. जर तुम्ही मॅच्युरिटीपूर्वी एनसीडी विकला तर कॅपिटल गेन टॅक्स होल्डिंग कालावधीनुसार शॉर्ट-टर्म किंवा लाँग-टर्म लागू होऊ शकतो.

हे जारीकर्त्यानुसार बदलते, परंतु बहुतांश सार्वजनिक समस्या रिटेल इन्व्हेस्टरना ₹10,000 ते ₹25,000 पर्यंत सुरू करण्याची परवानगी देतात.

निवृत्त व्यक्ती, संवर्धक इन्व्हेस्टर किंवा इक्विटी आणि म्युच्युअल फंडच्या पलीकडे विविधता घेऊ इच्छिणाऱ्या इन्व्हेस्टरसाठी एनसीडी योग्य आहेत

ऑफर डॉक्युमेंट किंवा प्रॉस्पेक्टस मध्ये NCD सूचीबद्ध आहे का हे नमूद केले जाईल. तुम्ही आयएसआयएन किंवा कंपनीचे नाव वापरून एनएसई किंवा बीएसई प्लॅटफॉर्मवर देखील तपासू शकता.