तितली विकल्प रणनीति

5Paisa रिसर्च टीम

अंतिम अपडेट: 08 अप्रैल, 2025 03:20 PM IST

अपनी इन्वेस्टमेंट यात्रा शुरू करना चाहते हैं?

कंटेंट

- आयरन बटरफ्लाई स्ट्रेटजी क्या है?

- आयरन बटरफ्लाई स्ट्रेटजी कैसे बनाएं?

- आयरन बटरफ्लाई स्ट्रेटजी कैसे काम करती है?

- शॉर्ट आयरन बटरफ्लाई स्ट्रेटजी का उदाहरण

- लंबी आयरन बटरफ्लाई रणनीति का उदाहरण

- आयरन बटरफ्लाई स्ट्रेटजी के लाभ और नुकसान

- ट्रेडर को आयरन बटरफ्लाई का उपयोग कब करना चाहिए?

विभिन्न मार्केट परिदृश्यों से लाभ उठाने के लिए ट्रेडर के लिए कई ट्रेडिंग रणनीतियां हैं. क्या मार्केट बहुत अस्थिर है या अगर मार्केट में उतार-चढ़ाव सीमित है, तो ट्रेडर इससे लाभ उठाने के लिए सही रणनीतियां तैनात कर सकते हैं. आयरन बटरफ्लाई एक ऐसी रणनीति है जो ट्रेडर को तटस्थ मार्केट से लाभ प्राप्त करने की अनुमति देती है. इस लेख में, हम आयरन बटरफ्लाई स्ट्रेटजी क्या है और आप इसे कैसे बना सकते हैं इस बारे में जानेंगे.

आयरन बटरफ्लाई स्ट्रेटजी क्या है?

आयरन बटरफ्लाई स्ट्रेटजी एक ऑप्शन ट्रेडिंग स्ट्रेटजी है, जिसे अंडरलाइंग एसेट में न्यूनतम प्राइस मूवमेंट से लाभ प्राप्त करने के लिए डिज़ाइन किया गया है. यह एक बुल पुट स्प्रेड और एक बियर कॉल का कॉम्बिनेशन है जो सीमित जोखिम और सीमित लाभ सेटअप बनाने के लिए फैला है. इस ऑप्शन स्ट्रैटेजी में एक ही समाप्ति तिथि के साथ चार ऑप्शन कॉन्ट्रैक्ट शामिल हैं, लेकिन अलग-अलग स्ट्राइक प्राइस शामिल हैं.

सरल शब्दों में कहें तो, कार्निवल में इसे स्पिनिंग व्हील की तरह सोचें, जहां आपको लगता है कि वह व्हील मिडल के करीब एक नंबर पर बंद हो जाएगा. आप इसके आस-पास की संख्याओं पर छोटे-छोटे बेट्स रखते हैं, बस मामले में. अगर व्हील आपके द्वारा चुने गए नंबर पर सही है, तो आप बड़ा जीतते हैं! अगर यह थोड़ा दूर हो जाता है, तो आपको अभी भी कुछ मिल जाता है. लेकिन अगर यह बहुत दूर हो जाता है, तो आप अपने बेट्स खो देते हैं.

इसी प्रकार, आयरन बटरफ्लाई के साथ, जब स्टॉक की कीमत किसी विशेष के पास रहती है, तो आपको सबसे अधिक लाभ मिलता है स्ट्राइक प्राइस समाप्ति पर. अगर कीमत उस बिंदु से बहुत दूर चलती है, तो आपके संभावित नुकसान बढ़ जाते हैं, लेकिन वे सीमित हैं. ट्रेडर इस रणनीति का उपयोग करते हैं जब वे मार्केट में अधिक अस्थिरता के बिना तटस्थ रहने की उम्मीद करते हैं. जोखिमों को प्रबंधित रखते हुए एक निश्चित लाभ अर्जित करने की एक रणनीति है, जिससे यह एक व्यावहारिक विकल्प बन जाता है जब मार्केट की स्थिति अपेक्षाकृत स्थिर होती है.

आयरन बटरफ्लाई स्ट्रेटजी कैसे बनाएं?

आयरन बटरफ्लाई ऑप्शंस स्ट्रेटजी को चार पैरों या ऑप्शन ट्रेड का उपयोग करके बनाया गया है, जिसमें कॉल शामिल हैं और एक ही अंडरलाइंग एसेट पर रखा जाता है, सभी एक ही समाप्ति तिथि के साथ.

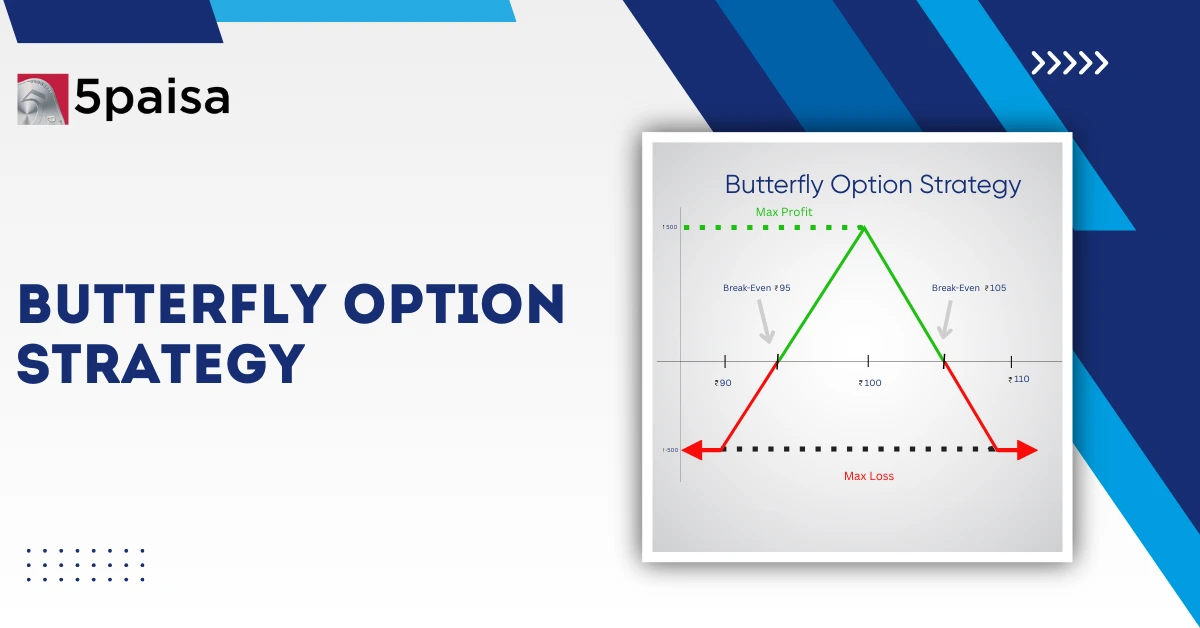

ट्रेड्स का यह विशेष कॉम्बिनेशन, जैसा कि नीचे विस्तार से बताया गया है, एक आकार बनाता है जो पेऑफ डायग्राम पर एक बटरफ्लाई के समान होता है, जिसमें मिडल स्ट्राइक बॉडी और आउटर स्ट्राइक के रूप में काम करते हैं.

इसे कैसे बनाएं:

- स्ट्राइक प्राइस ए (मौजूदा मार्केट प्राइस से कम) के साथ आउट-ऑफ-मनी (ओटीएम) पुट विकल्प खरीदें.

- स्ट्राइक प्राइस बी के साथ एक एटी-मनी (एटीएम) पुट विकल्प बेचें (लगभग मौजूदा मार्केट प्राइस के बराबर).

- स्ट्राइक प्राइस बी (ऊपर दिए गए विकल्प के समान) के साथ एक एटी-मनी (एटीएम) कॉल विकल्प बेचें.

- स्ट्राइक प्राइस सी के साथ आउट-ऑफ-मनी (ओटीएम) कॉल विकल्प खरीदें (वर्तमान मार्केट प्राइस से अधिक).

सेटअप को समझना:

- स्ट्राइक प्राइस B बटरफ्लाई का केंद्र या "बॉडी" है और आमतौर पर अंडरलाइंग एसेट की वर्तमान मार्केट प्राइस के करीब होता है.

- स्ट्राइक प्राइस A और C फॉर्म "विंग्स" और स्ट्राइक प्राइस B से इक्विडेंट के रूप में स्थित हैं.

- OTM पुट (स्ट्राइक प्राइस A) और OTM कॉल (स्ट्राइक प्राइस C) रेंज को परिभाषित करता है, जबकि ATM पुट एंड कॉल (स्ट्राइक प्राइस B) बटरफ्लाई का बॉडी बनाता है.

आयरन बटरफ्लाई का स्ट्रक्चर दृष्टिगत रूप से एक बटरफ्लाई को दर्शाता है, जिसमें सेंट्रल बॉडी के दोनों ओर फैले दो पंख होते हैं, जो मिडल स्ट्राइक प्राइस पर संकुचित लाभ की रेंज और पंखों से परे व्यापक नुकसान की रेंज को दर्शाता है.

यह सेटअप सीमित जोखिम और सीमित रिवॉर्ड सुनिश्चित करता है, जिससे यह मध्यम हड़ताल की कीमत के आस-पास स्थिर रहने की उम्मीद करने वाले ट्रेडर के लिए एक आदर्श विकल्प बन जाता है.

आयरन बटरफ्लाई स्ट्रेटजी कैसे काम करती है?

आयरन बटरफ्लाई स्ट्रेटजी में, ट्रेडर -मनी कॉल पर बेचकर नेट प्रीमियम इकट्ठा करता है और पुट ऑप्शन जहां दोनों विकल्पों की स्ट्राइक प्राइस एक ही होती है. साथ ही, ट्रेडर आउट-ऑफ-मनी कॉल और पुट ऑप्शन खरीदता है जो संभावित नुकसान को सीमित करने में मदद करता है.

मुख्य लक्ष्य स्टॉक की कीमत को समाप्ति के बाद मध्यम स्ट्राइक की कीमत के जितना संभव हो सके उतना करीब रखना है. अगर स्टॉक की कीमत इस मिडल स्ट्राइक प्राइस के पास रहती है, तो सभी विकल्प बेकार समाप्त हो जाते हैं. इस मामले में, ट्रेडर ने निवल प्रीमियम को लाभ के रूप में रखा है.

हालांकि, अगर स्टॉक की कीमत मिडल स्ट्राइक प्राइस से काफी दूर है, तो लॉन्ग कॉल या लॉन्ग पुट विकल्प काम करते हैं क्योंकि वे संभावित नुकसान को कम करने में मदद करते हैं.

शॉर्ट आयरन बटरफ्लाई स्ट्रेटजी का उदाहरण

आइए एक उदाहरण का उपयोग करके शॉर्ट आयरन बटरफ्लाई स्ट्रेटजी को तोड़ते हैं. मान लीजिए कि ABC कॉर्पोरेशन के शेयर वर्तमान में ₹200 पर ट्रेडिंग कर रहे हैं. आपको अगले महीने में एक निश्चित रेंज के भीतर स्टॉक रहने की उम्मीद है, इसलिए आप शॉर्ट आयरन बटरफ्लाई स्ट्रेटजी को लागू करने का निर्णय लेते हैं.

| ऐक्शन | ऑप्शन का प्रकार | स्ट्राइक प्राइस | कलेक्ट/भुगतान किया गया प्रीमियम |

| बेचें | एटीएम कॉल विकल्प | 200 | ₹25 |

| बेचें | एटीएम डालने का विकल्प | 200 | ₹25 |

| खरीदें | OTM कॉल विकल्प | 220 | ₹15 |

| खरीदें | OTM पुट विकल्प | 180 | ₹15 |

निवल प्रीमियम की गणना करना:

- मान लीजिए कि प्रत्येक विकल्प में 1,000 शेयर का बहुत साइज़ है, आपका शुरुआती लाभ होगा:

- कलेक्ट किया गया नेट प्रीमियम = (25x1,000+25x1,000)−(15x1,000+15x1,000)

- नेट प्रीमियम = (25,000+25,000)−(15,000+15,000)=50,000−30,000=20,000

- आपका शुरुआती नेट प्रीमियम ₹20,000 है.

लाभ का परिदृश्य:

अगर शेयर की कीमत स्थिर रहती है और समाप्ति पर ₹200 की मिडल स्ट्राइक कीमत पर बंद हो जाती है, तो सभी चार विकल्प बेकार समाप्त हो जाएंगे. इस आदर्श परिदृश्य में, खरीदार अपने अधिकारों का उपयोग नहीं करेंगे, जिससे आप अपने ₹20,000 का शुरुआती लाभ बनाए रख सकते हैं.

नुकसान की स्थिति:

A loss may occur if the share price moves below ₹180 or above ₹220 at expiration. In such cases, the call or put buyer might exercise their rights, resulting in a loss that exceeds the premium collected.

लंबी आयरन बटरफ्लाई रणनीति का उदाहरण

आइए एक उदाहरण का उपयोग करके लंबे आयरन बटरफ्लाई स्ट्रेटजी को तोड़ते हैं. मान लीजिए कि डीईएफ कॉर्पोरेशन के शेयर वर्तमान में ₹300 पर ट्रेडिंग कर रहे हैं. आप अगले महीने, या तो ऊपर या नीचे, महत्वपूर्ण कीमतों में उतार-चढ़ाव की उम्मीद करते हैं, और लंबी आयरन बटरफ्लाई रणनीति को लागू करने का निर्णय लेते हैं.

| ऐक्शन | ऑप्शन का प्रकार | स्ट्राइक प्राइस | कलेक्ट/भुगतान किया गया प्रीमियम |

| बेचें | OTM कॉल विकल्प | ₹320 | ₹10 |

| खरीदें | एटीएम कॉल विकल्प | ₹300 | ₹25 |

| खरीदें | एटीएम डालने का विकल्प | ₹300 | ₹25 |

| बेचें | OTM पुट विकल्प | ₹280 | ₹10 |

निवल प्रीमियम की गणना करना:

मान लीजिए कि प्रत्येक विकल्प में 1,000 शेयर का बहुत साइज़ है, आपका शुरुआती निवल प्रीमियम होगा:

- भुगतान किया गया नेट प्रीमियम = (25 x 1,000 + 25 x 1,000) − (10 x 1,000 + 10 x 1,000)

- नेट प्रीमियम = (25,000 + 25,000) − (10,000 + 10,000)

- भुगतान किया गया नेट प्रीमियम = 50,000 − 20,000 = 30,000

आपका शुरुआती नेट प्रीमियम ₹30,000 है.

लाभ का परिदृश्य:

अगर शेयर की कीमत ₹300 के मिडल स्ट्राइक प्राइस से काफी दूर है, या तो ₹320 से अधिक या ₹280 से कम, तो आपको इस बात पर निर्भर करता है कि कितना बड़ा कदम है.

नुकसान की स्थिति:

अगर शेयर की कीमत समाप्ति पर ₹300 के करीब रहती है, तो नुकसान होगा.

आयरन बटरफ्लाई स्ट्रेटजी के लाभ और नुकसान

| लाभ | नुकसान |

| परिभाषित जोखिम और रिवॉर्ड: अधिकतम लाभ और नुकसान पूर्वनिर्धारित हैं. | सीमित लाभ क्षमता: प्राप्त निवल प्रीमियम पर लाभ की सीमा तय की जाती है. |

| कम अस्थिरता के लिए आदर्श: जब अंडरलाइंग एसेट मिडल स्ट्राइक प्राइस के पास रहता है, तो सबसे अच्छा काम करता है. | अस्थिरता परिवर्तनों के प्रति संवेदनशील: शार्प प्राइस मूवमेंट से नुकसान हो सकता है. |

| न्यूट्रल मार्केट स्ट्रेटजी: जब आप न्यूनतम प्राइस मूवमेंट की उम्मीद करते हैं तो उपयुक्त. | जटिल सेटअप: चार ट्रेड शामिल हैं जिन्हें एक साथ निष्पादित करने की आवश्यकता है. |

ट्रेडर को आयरन बटरफ्लाई का उपयोग कब करना चाहिए?

आयरन बटरफ्लाई स्ट्रेटजी पर विचार किया जा सकता है, जब ट्रेडर को स्ट्रेटेजी की अवधि के दौरान सीमित रेंज के भीतर अंडरलाइंग एसेट स्थिर रहने की उम्मीद होती है. यह दृष्टिकोण आमतौर पर कम अस्थिरता वातावरण के लिए उपयुक्त होता है, जैसे मार्केट कंसोलिडेशन की अवधि के दौरान या जब प्रमुख आर्थिक घटनाओं से कीमतों में भारी उतार-चढ़ाव होने की उम्मीद नहीं होती है.

स्ट्रेटजी तब प्रभावी होती है जब विकल्प प्रीमियम अधिक होते हैं, और निहित अस्थिरता घटने के लिए सेट की जाती है. आयरन बटरफ्लाई उन ट्रेडर्स के लिए उपयुक्त है जो परिभाषित रिस्क-रिवॉर्ड सेटअप को पसंद करते हैं. ऑप्शन चेन चेक करने से संभावित लाभ का आकलन करने में मदद मिलती है.

डेरिवेटिव ट्रेडिंग बेसिक्स के बारे में अधिक

- डबल डायगनल स्प्रेड स्ट्रेटजी

- डायगनल पुट स्प्रेड क्या है? स्ट्रेटजी, सेटअप और पेऑफ के बारे में जानें

- डायगनल कॉल स्प्रेड क्या है? स्ट्रेटजी, सेटअप और पेऑफ के बारे में जानें

- लॉन्ग पुट कैलेंडर स्प्रेड के बारे में जानें: रणनीति, सेटअप और लाभ की क्षमता

- लॉन्ग कॉल कैलेंडर स्प्रेड के बारे में जानें: रणनीति, सेटअप और लाभ की क्षमता

- सिंथेटिक कॉल स्ट्रेटजी: आपको यह सब जानना जरूरी है

- सिंथेटिक पुट स्ट्रेटजी: परिभाषा, लाभ, और यह कैसे काम करता है

- आयरन कॉन्डोर के बारे में जानें: स्मार्ट ऑप्शन ट्रेडिंग के लिए एक बिगिनर्स गाइड

- लॉन्ग बिल्ड अप क्या है

- लंबे समय तक अनवाइंडिंग क्या है?

- ऑप्शन स्ट्रैंगल स्ट्रैटेजी: बिगिनर्स के लिए एक संपूर्ण गाइड

- FnO360 के साथ डेरिवेटिव ट्रेडिंग के लिए बिगिनर्स गाइड

- नॉशनल वैल्यू

- स्टॉक मार्केट में फ्यूचर और ऑप्शन ट्रेडिंग के लिए मार्गदर्शन

- कवर्ड कॉल

- लेखन क्या है?

- डेल्टा हेजिंग

- क्रेडिट स्प्रेड

- करेंसी ऑप्शंस

- विकल्प हैजिंग रणनीति

- विकल्प और भविष्य: फंक्शनिंग, प्रकार और अन्य कारकों को समझें

- बिगिनर्स के लिए ट्रेडिंग विकल्प: आपके लिए एक कॉम्प्रिहेंसिव गाइड

- सर्वश्रेष्ठ विकल्प ट्रेडिंग कोर्स: जानने लायक चीजें

- शॉर्ट स्ट्रेंगल: यह 2023 में कैसे काम करता है

- तितली विकल्प रणनीति

- विकल्प बेचना

- स्टॉक विकल्प क्या हैं: एक पूरी गाइड 2023

- कॉल और डाक विकल्प क्या है?

- भविष्य और विकल्प क्या हैं?

- निहित अस्थिरता क्या है?

- विकल्पों में ओपन इंटरेस्ट

- स्ट्राइक की कीमत क्या है?

- कॉल विकल्प क्या है?

- पुट ऑप्शन क्या है?

- ऑप्शन ट्रेडिंग के लिए स्टॉक कैसे चुनें?

- ऑप्शन ट्रेडिंग टिप्स

- ट्रेड विकल्प कैसे हैं?

- विकल्पों के प्रकार

- विभिन्न विकल्पों के व्यापार रणनीतियों को समझना

- विकल्प क्या हैं?

- पुट-कॉल रेशियो क्या है?

- मार्जिन मनी क्या है?

- ओपन इंटरेस्ट क्या है?

- बुनियादी विकल्पों को कॉल करें और यह कैसे काम करता है?

- फ्यूचर्स प्राइसिंग फॉर्मूला के लिए सबसे आसान गाइड

- बुलिश ऑप्शन स्ट्रैटेजी क्या हैं?

- विभिन्न प्रकार के डेरिवेटिव क्या हैं?

- बरमूडा विकल्प क्या है?

- स्वैप डेरिवेटिव क्या हैं?

- इंडेक्स कॉल क्या है? इंडेक्स कॉल विकल्पों का अवलोकन

- फॉरवर्ड मार्केट क्या है?

- ऑप्शन वोलेटिलिटी और प्राइसिंग स्ट्रेटेजी क्या है

- सेटलमेंट की प्रक्रिया क्या है?

- मार्जिन फंडिंग क्या है?

- भारत में डेरिवेटिव ट्रेडिंग

- इक्विटी और डेरिवेटिव के बीच अंतर

- करेंसी डेरिवेटिव क्या हैं?

- डेरिवेटिव के लाभ और नुकसान

- फॉरवर्ड कॉन्ट्रैक्ट क्या हैं?

- फॉरवर्ड और फ्यूचर्स कॉन्ट्रैक्ट के बीच अंतर

- भविष्य और विकल्पों में व्यापार कैसे करें?

- ट्रेडिंग में भविष्य का क्या मतलब है?

- स्टॉक इंडेक्स फ्यूचर्स

- स्टॉक्स बनाम फ्यूचर्स

- एक्सचेंज ट्रेडेड डेरिवेटिव क्या हैं?

- फ्यूचर्स कॉन्ट्रैक्ट: अर्थ, परिभाषा, फायदे और नुकसान

- ऑप्शन्स ट्रेडिंग क्या है?

- डेरिवेटिव ट्रेडिंग क्या है?

- फ्यूचर्स ट्रेडिंग क्या है?

- डेरिवेटिव क्या हैं?

- ऑप्शन स्ट्रैडल स्ट्रेटेजी: बिगिनर्स के लिए एक संपूर्ण गाइड

- विकल्प रणनीतियां

- हेजिंग रणनीति

- ऑप्शन्स और फ्यूचर्स के बीच अंतर

- डेरिवेटिव ट्रेडिंग स्ट्रेटेजी अधिक पढ़ें

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.

अक्सर पूछे जाने वाले प्रश्न

अब जब हमारे पास विभिन्न तरीकों के बारे में एक उचित विचार हो सकता है, तो हमने तितली रणनीति के छह प्रमुख प्रकार की पहचान की है.

लंबी और छोटी कॉल की श्रेणियों के लिए और लंबे समय तक लम्बी और छोटी सी तितली विकल्प रणनीतियों के लिए, हमने देखा है कि प्रत्येक तीन भाग की रणनीति है. इसके विपरीत, आयरन और रिवर्स आयरन बटरफ्लाई रणनीतियां सावधानीपूर्वक विश्लेषण और निर्णय के साथ चार विकल्प कीमतों को संभालने की चार भाग की प्रक्रिया पर आधारित हैं.

अब जब हम पहले से ही समझ चुके हैं कि एक तितली रणनीति क्या है, आइए देखते हैं कि यह एक स्ट्रेडल विकल्प रणनीति से कितना अलग है. बाद में एक ही अंतर्निहित विकल्पों में दो लेन-देन शामिल हैं, केवल इस बार विपरीत स्थितियों के साथ. एक बड़ा खतरा है, दूसरा कम जोखिम.

कुछ विकल्प डेरिवेटिव की खरीद या बिक्री जो होल्डर को मूल्य आंदोलन की दिशा के बावजूद अंतर्निहित सुरक्षा परिवर्तन की कीमतों पर भारी लाभ देने में सक्षम बनाता है, जो इस प्रकार आवश्यक है.

ठीक है, आपका जोखिम कम हो गया है लेकिन पूरी तरह रणनीति से नहीं होता है. अगर एसेट की कीमत मध्यवर्ती स्ट्राइक कीमत पर समाप्त हो जाती है, तो नुकसान हो सकता है. मिडल स्ट्राइक रेट सबसे कम स्ट्राइक कीमत से कम है, और सबसे अधिक नुकसान को दर्शाने के लिए प्रीमियम का भुगतान किया जाता है.

अगर विकल्प समाप्त होने पर यह पंखों के बाहर था तो अंतर्निहित स्टॉक सबसे अधिक पैसा कमाएगा. अगर कीमत निम्न हड़ताल से कम हो जाती है, तो प्रत्येक विकल्प की समाप्ति लायक नहीं होगी; हर विकल्प का उपयोग किया जाएगा और अगर स्टॉक ऊपरी हड़ताल पर बढ़ जाता है तो नुकसान होगा.

जब स्टॉक की कीमत उच्चतम और सबसे कम स्ट्राइक कीमतों के बीच की रेंज के बाहर जाने की अनुमान लगाई जाती है, तो कॉल का उपयोग करते हुए एक छोटी सी तितली रणनीति सबसे अच्छी कार्रवाई है. हालांकि, एक छोटी तितली फैलाव में लंबे समय तक या लंबे समय तक फैलने की तुलना में एक छोटा लाभ मार्जिन होता है.

अगर स्टॉक की कीमत में दोनों दिशाओं में अत्यधिक उतार-चढ़ाव आता है, तो नुकसान को पहचाना जाता है. अगर स्टॉक की कीमत सेंटर स्ट्राइक की कीमत के पास होने तक लंबी कॉल बटरफ्लाई पर्याप्त लाभ दिखाने में विफल रहती है और स्प्रेड की समाप्ति के बहुत करीब होती है.

स्ट्राइक की कीमत जितनी अधिक होगी, उतनी ही कम बिक्री हुई हड़ताल में भुगतान किए गए प्रीमियम को कम किया जाता है, जो अधिकतम लाभ निर्धारित करता है. ट्रेड का अधिकतम नुकसान अपफ्रंट फीस और कमीशन पर कैप किया जाता है.

जब पूर्वानुमान स्टॉक प्राइस मूवमेंट को स्प्रेड के सेंटर स्ट्राइक प्राइस के करीब बुलाता है, तो कॉल के साथ लंबी तितली फैलना सबसे अच्छा कार्यक्रम है क्योंकि लंबी तितली समय से लाभ फैलती है. लंबी तितली रणनीति के संभावित जोखिम को कम तनाव या स्ट्रैडल के विपरीत रोक दिया जाता है.

यह जोखिम पोजीशन की लागत तक सीमित है, जिसमें कमीशन शामिल हैं, और संभावित रिवॉर्ड प्रतिशत शर्तों में "महत्वपूर्ण" है. तितली रणनीतियां खरीदने की इस विधि को सफल होने के लिए, स्टॉक की कीमत तितली की निचली और ऊपरी स्ट्राइक कीमत की रेंज के भीतर रहनी चाहिए.