કૉલ અને પુટ વિકલ્પ શું છે?

5Paisa રિસર્ચ ટીમ

છેલ્લું અપડેટ: 26 ફેબ્રુઆરી, 2025 06:05 PM IST

શું તમારી રોકાણની યાત્રા શરૂ કરવા માંગો છો?

કન્ટેન્ટ

- પરિચય

- પ્રારંભિકો માટે કૉલ કરો અને વિકલ્પો મૂકો

- વિકલ્પના કરારોના પ્રકારો

- કૉલ વિકલ્પ શું છે?

- કૉલના વિકલ્પો કેવી રીતે કામ કરે છે?

- પુટ ઑપ્શન શું છે?

- વિકલ્પો કેવી રીતે કામ કરે છે?

- કૉલ અને પુટ વિકલ્પો સંબંધિત મૂળભૂત શરતો

- કૉલ વિકલ્પ અને પુટ વિકલ્પ વચ્ચે શું તફાવત છે?

- કૉલ ઑપ્શન પેઑફની ગણતરી કેવી રીતે કરવી?

- પુટ ઑપ્શન પેઑફની ગણતરી કેવી રીતે કરવી?

- રિસ્ક વર્સેસ રિવૉર્ડ - કૉલ વિકલ્પ અને વિકલ્પ

- સમાપ્તિ પર કૉલના વિકલ્પો શું થાય છે? – કૉલ ખરીદવાનો વિકલ્પ

- સમાપ્તિ પર કૉલના વિકલ્પો શું થાય છે? – કૉલ વિકલ્પ વેચી રહ્યા છીએ

- સમાપ્તિ પર વિકલ્પો મૂકવાનું શું થાય છે? – ખરીદી મૂકવાનો વિકલ્પ

- સમાપ્તિ પર વિકલ્પો મૂકવાનું શું થાય છે? – વેચાણનો વિકલ્પ

પરિચય

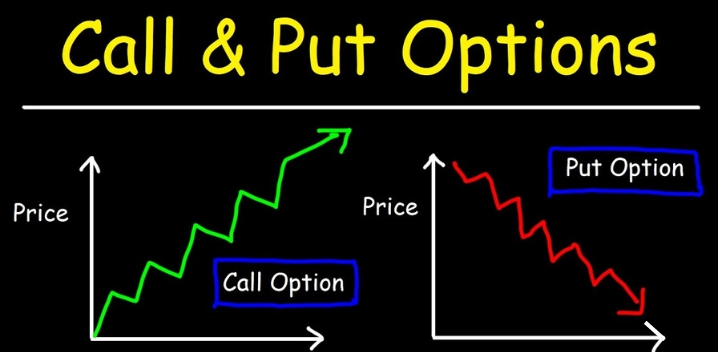

કૉલ અને પુટ વિકલ્પો એક સામાન્ય ડેરિવેટિવ અથવા કરાર છે જે ખરીદનારને અધિકાર પ્રદાન કરે છે. જો કે, કોઈ ચોક્કસ તારીખની અંદર અથવા નિર્દિષ્ટ કિંમત પર અંતર્નિહિત સંપત્તિની ખરીદી અથવા વેચવાની કોઈ જવાબદારી નથી.

વિકલ્પો બે વર્ગીકૃત અંતરમાં આવે છે - કૉલ વિકલ્પ અને વિકલ્પ. તેમ છતાં, કૉલ-અને-પુટ વિકલ્પોના ઉદાહરણોને વધુ અમેરિકન-સ્ટાઇલ વિકલ્પો અને યુરોપિયન-સ્ટાઇલના વિકલ્પોમાં વર્ગીકૃત કરી શકાય છે. જ્યારે તેમની સમાપ્તિ પહેલાં કોઈપણ સમયે પૂર્વનું ઉપયોગ કરી શકાય છે, ત્યારે પછી પછી ફક્ત સમાપ્તિની તારીખ પર જ તેનો ઉપયોગ કરી શકાય છે.

આજે, આ ડેરિવેટિવ ગાઇડ તમને મૂલ્યવાન આંતરદૃષ્ટિઓ પ્રદાન કરશે જે કૉલ કરે છે અને વિકલ્પો મૂકે છે. કૃપા કરીને તેના વિશે વધુ જાણવા માટે અંત સુધી ટ્યૂન રહો.

ચાલો આમાં ડાઈવ કરીએ!

પ્રારંભિકો માટે કૉલ કરો અને વિકલ્પો મૂકો

|

અંતર્નિહિત સંપત્તિની કિંમત |

શું કરવું જોઈએ? |

|

વધવાની સંભાવના |

કૉલ વિકલ્પ ખરીદો અથવા વેચો વિકલ્પ |

|

ઘટાડવાની સંભાવના |

પુટ વિકલ્પ ખરીદો અથવા કૉલ વિકલ્પ વેચો |

વિકલ્પના કરારોના પ્રકારો

જ્યારે વિકલ્પની વાત આવે છે ત્યારે કોન્ટ્રાક્ટ્સને મોટાભાગે બે મુખ્ય વિશિષ્ટતાઓમાં વર્ગીકૃત કરી શકાય છે, જેમ કે:

● US વિકલ્પ કરારો

સમાપ્તિની તારીખથી પહેલાં કોઈપણ સમયે યુએસના વિકલ્પોનો ઉપયોગ કરી શકાય છે.

● યુરોપિયન વિકલ્પ કરારો

યુરોપિયનના વિકલ્પોનો માત્ર સમાપ્તિની તારીખે જ ઉપયોગ કરી શકાય છે.

કૃપા કરીને નોંધ કરો કે ટ્રેડ કરેલ કૉલ અને વિકલ્પોના ઉદાહરણો US વિકલ્પના કરારોથી સંબંધિત છે. અને સમાપ્તિની તારીખ પહેલાં કોઈપણ સમયે આને સરળતાથી સ્ક્વેર ઑફ કરી શકાય છે.

કૉલ વિકલ્પ શું છે?

A કૉલ ઑપ્શન એક સામાન્ય કરાર છે જે ખરીદદારને ખરીદવાના અધિકારો પ્રદાન કરે છે. આમ, ખરીદદારો પાસે ચોક્કસ કિંમતે સ્ટૉક જેવી કોઈ ચોક્કસ સિક્યોરિટી ખરીદવાનો વિશેષાધિકાર છે. સૌથી મહત્વપૂર્ણ, સમાપ્તિની તારીખો સાથે આવવા માટેના કૉલ વિકલ્પો.

તે સાચું છે કે ઘણી સંસ્થાઓ વિવિધ પ્રકારની ફાઇનાન્શિયલ સિક્યોરિટીઝ પર અસામાન્ય અને જટિલ વિકલ્પો સાથે ડીલ કરે છે. જો કે, કરન્સી જેવી અસંખ્ય સિક્યોરિટીઝ પર કૉલના વિકલ્પો ખરીદી અને વેચી શકાય છે, સ્વેપ, ETFs, વગેરે. વાસ્તવમાં, જે રોકાણકારો કૉલ વિકલ્પ ખરીદે છે તેઓ સ્ટ્રાઇક કિંમત પર અંડરલાઇંગ એસેટ ખરીદવા અને તેનો ઉપયોગ કરવા માટે જવાબદાર નથી.

કૉલના વિકલ્પો કેવી રીતે કામ કરે છે?

કૉલ વિકલ્પ કરાર એક સિક્યોરિટીઝ એક્સચેન્જ પર બનાવવામાં આવે છે જ્યાં વિકલ્પ વિક્રેતા અથવા લેખક વિકલ્પ ખરીદનાર સાથે ટ્રાન્ઝૅક્શન કરે છે. અહીં, વિકલ્પ વિક્રેતા ખરીદદારને ચોક્કસ કિંમત પર ચોક્કસ સુરક્ષા પ્રાપ્ત કરવાનો અધિકાર પ્રદાન કરે છે. જો કે, તેની સાથે કોઈ જવાબદારી સંકળાયેલ નથી.

જ્યારે ઇક્વિટી કૉલના વિકલ્પોની વાત આવે છે, ત્યારે દરેક કરાર દીઠ શેરની સંખ્યા સામાન્ય રીતે 100 હોય છે. આનો અર્થ એ છે કે કૉલ વિકલ્પ કરારનો ખરીદદાર 100 શેરો ખરીદવાના વિકલ્પનો ઉપયોગ કરવામાં સક્ષમ છે. સદભાગ્યે, નિર્દિષ્ટ સ્ટ્રાઇક કિંમત પર અંતર્નિહિત સ્ટૉકમાંથી તે કરી શકાય છે.

બીજી તરફ, જે ઇન્વેસ્ટર કૉલ ઑપ્શન કૉન્ટ્રાક્ટ ખરીદે છે તેમને કિંમત ચૂકવવા માટે જરૂરી છે - ઑપ્શન પ્રીમિયમ. આને કૉલ વિકલ્પ કરારના વિક્રેતા અથવા લેખકને ચૂકવવાની જરૂર છે.

કૃપા કરીને નોંધ કરો કે ખરીદદારો અને વિક્રેતાઓ વિકલ્પોના બજાર મૂલ્યને સંપૂર્ણપણે નિર્ધારિત કરે છે. જો કે, વિકલ્પો અંતર્નિહિત સુરક્ષાના સામાન્ય ડેરિવેટિવ્સ છે.

વધુમાં, જો અંતર્નિહિત સુરક્ષા કિંમત કરારની સ્ટ્રાઇક કિંમતથી વધુ હોય, તો સમાપ્તિ પર મૂલ્ય રહેશે. આમ, કૉલ વિકલ્પમાં આંતરિક મૂલ્ય અથવા ટ્રેડ-ઇન પૈસા હોવાની સંભાવના ખૂબ જ છે. વાસ્તવમાં, વ્યાયામ વિકલ્પ વિકલ્પ ધારકને નોંધપાત્ર રીતે ઓછી કિંમત પર સ્ટૉક ખરીદવામાં સક્ષમ બનાવશે.

સમાપ્તિ દરમિયાન, કૉલ વિકલ્પના ઇન્ટ્રિન્સિક મૂલ્ય ખરીદનારને લાભ અને વિક્રેતાને ખર્ચનું પ્રતિનિધિત્વ કરે છે. યાદ રાખો કે કૉલના વિકલ્પો એકબીજાને ઑફસેટ કરવાની સંભાવના ખૂબ જ છે.

કૉલ વિકલ્પનું ઉદાહરણ

અહીં એક નોંધપાત્ર કૉલ વિકલ્પ ઉદાહરણ છે:

ચાલો ધારીએ કે દરેક શેર માટે ગેમન ઇન્ડિયાના સ્ટૉક્સ ₹100 છે. રોકાણકાર બી આવા 100 શેર ધરાવે છે અને લાભાંશ સિવાયની આવક પેદા કરવાની આશા રાખે છે. અને સ્ટૉક્સમાં નીચેના મહિનામાં ₹150 કરતાં વધારો થવાની સંભાવના નથી.

B કૉલના વિકલ્પોનું મૂલ્યાંકન કરે છે અને ₹150 નું કૉલ ટ્રેડિંગ શોધે છે, જ્યાં દરેક કરાર 50p પર છે. તેથી રોકાણકાર એક કૉલ વિકલ્પ વેચે છે અને પ્રીમિયમની રકમ તરીકે ₹50 પ્રાપ્ત કરે છે.

જો શેરની કિંમત ₹150 થી વધુ હોય, તો ખરીદનારનો વિકલ્પ યોગ્ય વધારશે. વધુમાં, B ને શેર દીઠ ₹150 પર ડિલિવર કરવાની જરૂર પડશે. પરંતુ જો કિંમત ₹150 થી વધુ ન હોય, તો B કોઈપણ વેચાણને અસર ન કરતી વખતે શેરને હોલ્ડ કરવામાં આવે છે.

પુટ ઑપ્શન શું છે?

પુટ વિકલ્પ એક ખરીદદારને નિર્દિષ્ટ સ્ટ્રાઇક કિંમત પર અંતર્નિહિત સંપત્તિ વેચવાનો અધિકાર પ્રદાન કરે છે. જો કે, ખરીદનારને તે કરવાની કોઈ જવાબદારી નથી. પરંતુ જ્યારે ખરીદનાર તેમના વિકલ્પનો ઉપયોગ કરવાનું શરૂ કરે ત્યારે 'મૂકેલ' વિકલ્પ વિક્રેતાને સંપત્તિ ખરીદવી પડશે.

મોટાભાગના રોકાણકારો જ્યારે તેઓ નિર્ધારિત કરવામાં આવે છે કે અંતર્નિહિત સંપત્તિની કિંમત ઘટશે ત્યારે જ 'પુટ્સ' ખરીદે છે. તેમજ, તેઓ એકવાર તેમને ખબર પડે તે પછી વેચે છે કે અંતર્નિહિત સંપત્તિઓમાં વધારો થશે.

વિકલ્પો કેવી રીતે કામ કરે છે?

પરિસ્થિતિઓ મુજબ ઑપ્શન ટ્રેડ પૂર્ણ કરવા અથવા બંધ કરવાની અસંખ્ય રીતો છે. તેથી, જ્યારે વિકલ્પ નફાકારક હોય, ત્યારે વિકલ્પનો ઉપયોગ કરવાની તક હોય છે. પરંતુ જો વિકલ્પ અલાભકારી રીતે સમાપ્ત થાય છે અને કંઈ પણ થતું નથી, તો વિકલ્પ માટે ચૂકવેલ પૈસા ખાસ કરીને ગુમાવવામાં આવે છે.

એક પુટ વિકલ્પમાં મૂલ્યમાં વધારો કરવાની નોંધપાત્ર સંભાવનાઓ છે. આનો અર્થ એ છે કે વિકલ્પનું પ્રીમિયમ વધે છે કારણ કે અંતર્નિહિત સ્ટૉકની કિંમત ઘટે છે. વૈકલ્પિક રીતે, જ્યારે કોઈ મૂકવામાં આવેલા વિકલ્પનું પ્રીમિયમ ઘટે છે, ત્યારે શેરની કિંમત નોંધપાત્ર રીતે વધે છે.

જ્યારે વિકલ્પોનો ઉપયોગ કરવામાં આવે ત્યારે સ્ટૉકમાં રોકાણકારોને વેચાણની સ્થિતિ પ્રદાન કરે છે. આમ, એક મૂકેલ વિકલ્પનો ઉપયોગ ઘણીવાર લાંબા સ્ટૉકની સ્થિતિમાં નીચેના કદમોથી સુરક્ષિત કરવા માટે કરવામાં આવે છે.

જ્યારે મૂકેલા વિકલ્પોનો ઉપયોગ અનુમાન અથવા હેજિંગ માટે કરી શકાય છે, ત્યારે તે મૂળભૂત બાબતોની વાત આવે ત્યારે થોડો અલગ રીતે કામ કરે છે. સંક્ષેપમાં, જ્યારે અંતર્નિહિત સ્ટૉક મૂલ્ય ઘટે છે અને તેનાથી વિપરીત હોય છે ત્યારે જાણીજોઈને મૂકવાનું મૂલ્ય વધે છે.

જ્યારે તમે એક પુટ વિકલ્પ ખરીદો છો, ત્યારે તમને લાગે છે કે અંતર્નિહિત સ્ટૉકનું મૂલ્ય ઘટશે. અને જ્યારે તમે કોઈ મૂકેલા વિકલ્પ વેચો છો, ત્યારે તમે શરત મૂકો છો કે મૂળભૂત સ્ટૉકનું મૂલ્ય વધશે.

પુટ વિકલ્પનું ઉદાહરણ

ઉદાહરણ તરીકે, ફોર્ડ મોટર કંપની પર એક ₹100 ની ખરીદીનો વિકલ્પ મૂકે છે. અને દરેક વિકલ્પ કરાર 100 શેરના મૂલ્યનો છે, ત્યારે તેમને ₹100 માં ફોર્ડના 100 શેર વેચવાનો અધિકાર છે. જો કે, આ વિશેષાધિકાર સમાપ્તિની તારીખ પહેલાં માન્ય રહે છે.

જો કોઈ પહેલેથી જ ફોર્ડના 100 શેર ધરાવે છે, તો તેમના બ્રોકર આ શેરને ₹100 સ્ટ્રાઇક કિંમત પર વેચશે. તેથી, ટ્રાન્ઝૅક્શન પૂર્ણ કરવા માટે, ઑપ્શન રાઇટર એક જ કિંમત પર શેર ખરીદશે.

કૉલ અને પુટ વિકલ્પો સંબંધિત મૂળભૂત શરતો

હવે તમે જાણો છો કે કલ શું છે અને વિકલ્પો મૂકીએ, ચાલો મૂળભૂત શરતોને જોઈએ:

● સ્પૉટની કિંમત

તે શેરબજારમાં અંતર્નિહિત સંપત્તિની વર્તમાન કિંમત છે.

● સ્ટ્રાઇક પ્રાઇઝ

આ કિંમત એ છે જ્યાં ખરીદદારો અને વિક્રેતાઓ ચોક્કસ સમયગાળા પછી અંતર્નિહિત સંપત્તિ ખરીદવા અથવા વેચવાનો નિર્ણય કરે છે.

● ઑપ્શન પ્રીમિયમ

આ બિન-રિફંડપાત્ર રકમ છે જે વિકલ્પ ખરીદનાર વિકલ્પ વિક્રેતાને અગ્રિમ ચુકવણી કરે છે.

● વિકલ્પની સમાપ્તિ

વિકલ્પોના કરારો મહિનાના છેલ્લા ગુરુવારે સમાપ્ત થવાનું માનવામાં આવે છે.

● સેટલમેન્ટ

ભારતમાં, વિકલ્પોના કરારોને રોકડ તરીકે સેટલ કરવામાં આવે છે.

કૉલ વિકલ્પ અને પુટ વિકલ્પ વચ્ચે શું તફાવત છે?

કૉલ વિકલ્પ અને મૂકવાના વિકલ્પ વચ્ચેના કેટલાક મુખ્ય તફાવતો છે:

|

માપદંડ |

કૉલ ઑપ્શન |

પુટ ઑપ્શન |

|

અર્થ |

કૉલ વિકલ્પ ખરીદનારને અધિકારો ખરીદવાનો પ્રદાન કરે છે, પરંતુ ખરીદવાની કોઈપણ જવાબદારી વગર |

પુટ વિકલ્પ કોઈપણ જવાબદારી વગર ખરીદદારને વેચાણના અધિકારો પ્રદાન કરે છે |

|

રોકાણકારોની અપેક્ષાઓ |

કૉલ વિકલ્પના ખરીદનાર અપેક્ષા રાખે છે કે સ્ટૉકની કિંમતોમાં વધારો થશે |

પુટ વિકલ્પના ખરીદદારો નક્કી કરવામાં આવે છે કે સ્ટૉકની કિંમતોમાં ઘટાડો થશે |

|

લાભો |

કૉલ વિકલ્પ ખરીદનાર માટે અમર્યાદિત લાભ છે |

સ્ટૉકની કિંમતો શૂન્ય ન બની શકે તેથી લાભ વિકલ્પ ખરીદનાર માટે મર્યાદિત છે |

|

નુકસાન |

આ નુકસાન સામાન્ય રીતે કૉલ વિકલ્પ ખરીદનાર માટે ચૂકવેલ પ્રીમિયમ સુધી મર્યાદિત છે |

પુટ વિકલ્પ માટે મહત્તમ નુકસાન એ સ્ટ્રાઇક કિંમત છે જેમાં પ્રીમિયમની રકમ બાદ કરવામાં આવે છે |

|

લાભાંશ પ્રતિક્રિયા |

જ્યારે ડિવિડન્ડની નજીકની તારીખ હોય, ત્યારે કૉલ વિકલ્પ મૂલ્ય ગુમાવે છે |

ડિવિડન્ડની નજીકની તારીખ તરીકે, પુટ વિકલ્પનું મૂલ્ય વધે છે |

કૉલ ઑપ્શન પેઑફની ગણતરી કેવી રીતે કરવી?

કૉલ અને મૂકેલા વિકલ્પ NSE માં, કૉલ વિકલ્પ ચુકવણીનો અર્થ એક વિકલ્પ ખરીદનાર અથવા વિક્રેતા દ્વારા કરવામાં આવેલા નફા અથવા નુકસાનને છે. કૉલના વિકલ્પોનું મૂલ્યાંકન કરવા માટે સમાપ્તિની તારીખ, હડતાલની કિંમત અને પ્રીમિયમ જેવા ત્રણ વિશિષ્ટ વેરિએબલ છે. વધુમાં, આ વેરિએબલ્સનો ઉપયોગ કૉલ વિકલ્પોમાંથી જનરેટ કરેલા પે-ઑફની ગણતરી કરવા માટે કરવામાં આવે છે.

કૉલ ઑપ્શન પેઑફને બે કેસમાં વર્ગીકૃત કરી શકાય છે:

● કૉલ વિકલ્પ ખરીદનારાઓ માટે ચુકવણી

ચાલો ધારીએ કે તમે ₹100 ના પ્રીમિયમ માટે કંપની માટે કૉલ વિકલ્પ ખરીદો છો. વિકલ્પની સ્ટ્રાઇક કિંમત ₹500 છે અને તેની સમાપ્તિની તારીખ 30 નવેમ્બર છે. જો કંપનીની સ્ટૉક કિંમત ₹600 સુધી પહોંચી જાય, તો પણ તમે તમારા ઇન્વેસ્ટમેન્ટ પર બ્રેક કરી શકો છો.

અને જો કોઈ વધારો ઉક્ત રકમથી વધુ હોય, તો તેને નફા માનવામાં આવે છે. તેથી જ્યારે કંપનીની શેરની કિંમત વધે છે ત્યારે ચુકવણીનું મૂલ્ય અમર્યાદિત બની જાય છે.

નીચેના ફોર્મ્યુલાનો ઉપયોગ કરીને પે-ઑફ અને નફાની રકમની ગણતરી કરવામાં આવે છે:

● પેઑફ = સ્પૉટ કિંમત - સ્ટ્રાઇક કિંમત

● નફો = ચુકવણી - ચૂકવેલ પ્રીમિયમ

● કૉલ વિકલ્પ વિક્રેતાઓ માટે ચુકવણી

કૃપા કરીને નોંધ કરો કે વિક્રેતાના કિસ્સામાં કૉલ વિકલ્પ માટે ચુકવણીની ગણતરી ખરીદદારોથી ખૂબ જ અલગ નથી. જો તમે સમાન સમાપ્તિની તારીખ અને સ્ટ્રાઇકની કિંમત સાથે કોઈ ચોક્કસ વિકલ્પો વેચો છો, તો જ્યારે કિંમત ઘટી જાય ત્યારે તમે મેળવી શકો છો. અને તમારા કૉલ વિકલ્પના અક્ષર મુજબ, તમારા નુકસાન મર્યાદિત અથવા અમર્યાદિત હોઈ શકે છે.

ઉપરાંત, જ્યારે પણ તમને સ્પૉટ કિંમતો પર અંતર્નિહિત સ્ટૉક ખરીદવાની ફરજ પડે ત્યારે તમારા નુકસાનને અમર્યાદિત રહેવાની સંભાવના છે. જો કે, આ કિસ્સામાં, વિકલ્પ કરારની સમયસીમા સમાપ્ત થયા પછી એકત્રિત કરેલ પ્રીમિયમ સુધી તમારી એકમાત્ર આવક મર્યાદિત છે.

વિક્રેતાઓ માટે પે-ઑફ અને નફાની રકમની ગણતરી નીચેના ફોર્મ્યુલાનો ઉપયોગ કરીને કરવામાં આવે છે:

● પેઑફ = સ્પૉટ કિંમત - સ્ટ્રાઇક કિંમત

● નફો = ચુકવણી + ચૂકવેલ પ્રીમિયમ

પુટ ઑપ્શન પેઑફની ગણતરી કેવી રીતે કરવી?

પુટ ઑપ્શન ટ્રેડનું કુલ નફો અથવા નુકસાન સંપૂર્ણપણે બે વિશિષ્ટ વસ્તુઓ પર આધારિત છે:

● સૌ પ્રથમ, વિકલ્પનો ઉપયોગ કરતી વખતે તમને જે વસ્તુઓ પ્રાપ્ત થવાની સંભાવના છે

● બીજું, શરૂઆતમાં વિકલ્પ માટે ચૂકવેલ રકમ.

કૃપા કરીને નોંધ કરો કે પ્રથમ ઘટક સ્ટ્રાઇકની કિંમત અને અંતર્નિહિત કિંમત વચ્ચેના તફાવતને સમાન છે. જ્યારે સ્ટ્રાઇકની કિંમતની તુલનામાં અંતર્નિહિત કિંમત ઓછી થાય છે, ત્યારે તમારું કૅશ ગેઇન સમાપ્તિ દરમિયાન વધુ થઈ જાય છે.

● વિકલ્પ ખરીદનારાઓ માટે ચુકવણી

એક પુટ વિકલ્પ ખરીદનારને નિર્દિષ્ટ સ્ટ્રાઇક કિંમત પર અંતર્નિહિત સંપત્તિ વેચવાનો અધિકાર પ્રદાન કરે છે. વાસ્તવમાં, વિકલ્પ પર ખરીદનાર દ્વારા કરવામાં આવેલ નફો અથવા નુકસાન સંપૂર્ણપણે મૂળભૂત સ્થાનની કિંમત પર આધારિત છે.

પરંતુ જો સમાપ્તિ દરમિયાન સ્પૉટની કિંમત સ્ટ્રાઇકની નીચે હોય, તો ખરીદદાર નોંધપાત્ર નફો કરી શકે છે. સંક્ષેપમાં, સ્પૉટની કિંમત જેટલી ઓછી હોય, ખરીદનાર દ્વારા ખરીદવામાં વધુ નફો થાય છે. પરંતુ જો અંતર્નિહિત સ્પૉટની કિંમત સ્ટ્રાઇક કિંમત કરતાં વધુ હોય, તો ખરીદદાર તેમના વિકલ્પને સમાપ્ત થવા માટે સક્ષમ કરે છે.

આ સામાન્ય રીતે ખરીદનાર દ્વારા તેના વિકલ્પને બિનવ્યાયામ રાખતી વખતે કરવામાં આવે છે. તેથી, આ કિસ્સામાં, ખરીદનારનું નુકસાન એ પુટ વિકલ્પ ખરીદવા માટે ચૂકવેલ પ્રીમિયમ છે.

● પુટ વિકલ્પ વિક્રેતાઓ માટે ચુકવણી

જ્યારે પુટ વિકલ્પ વેચવાની વાત આવે છે, ત્યારે વિકલ્પના વિક્રેતા પ્રીમિયમ રકમ લે છે. અને ખરીદનાર દ્વારા પુટ વિકલ્પ પર કરવામાં આવેલા નફા અથવા નુકસાન સંપૂર્ણપણે અંતર્નિહિત સ્થાનની કિંમત પર આધારિત છે.

તેથી ખરીદનાર જે નફો કરે છે તે સામાન્ય રીતે વિક્રેતાનું નુકસાન છે. અને જો સ્પૉટની કિંમત સમાપ્તિ દરમિયાન સ્ટ્રાઇકની કિંમત કરતાં ઓછી હોય, તો વિક્રેતા પર પુટ વિકલ્પનો ઉપયોગ કરવામાં આવશે. પરંતુ જો તે વિપરીત હોય, તો ખરીદદાર તેના વિકલ્પને બિન-વ્યાયામ કરવામાં સક્ષમ બનાવે છે જ્યારે વિક્રેતા પ્રીમિયમની રકમ રાખે છે.

રિસ્ક વર્સેસ રિવૉર્ડ - કૉલ વિકલ્પ અને વિકલ્પ

અહીં, અમે કૉલ અને પુટ બંને વિકલ્પોના જોખમો અને પુરસ્કારોની તુલના કરી અને સૂચિબદ્ધ કર્યા છે:

|

માપદંડ |

કૉલ વિકલ્પ ખરીદનાર |

વિક્રેતાને કૉલ કરો |

વિકલ્પ ખરીદનારને મૂકો |

વિકલ્પ વિક્રેતાને મૂકો |

|

મહત્તમ નફો |

અમર્યાદિત |

પ્રીમિયમની રકમ પ્રાપ્ત થઈ છે |

સ્ટ્રાઇક કિંમત - પ્રીમિયમ ચૂકવેલ |

પ્રીમિયમની રકમ પ્રાપ્ત થઈ છે |

|

મહત્તમ નુકસાન |

પ્રીમિયમની ચુકવણી થઈ ગઈ છે |

અમર્યાદિત |

પ્રીમિયમની ચુકવણી થઈ ગઈ છે |

સ્ટ્રાઇક કિંમત - પ્રીમિયમ ચૂકવેલ |

|

શૂન્ય નફો - શૂન્ય નુકસાન |

સ્ટ્રાઇક કિંમત + પ્રીમિયમ ચૂકવેલ |

સ્ટ્રાઇક કિંમત + પ્રીમિયમ ચૂકવેલ |

સ્ટ્રાઇક કિંમત - પ્રીમિયમ ચૂકવેલ |

સ્ટ્રાઇક કિંમત - પ્રીમિયમ ચૂકવેલ |

|

આદર્શ ક્રિયા |

કસરત |

સમાપ્ત |

કસરત |

સમાપ્ત |

સમાપ્તિ પર કૉલના વિકલ્પો શું થાય છે? – કૉલ ખરીદવાનો વિકલ્પ

કૉલમાં અને વિકલ્પો મૂકો, જ્યારે તમે કૉલ વિકલ્પ ખરીદો છો, ત્યારે સમાપ્તિ દરમિયાન થોડી વસ્તુઓ થઈ શકે છે:

● માર્કેટ ખર્ચ/કિંમત < સ્ટ્રાઇક ખર્ચ/કિંમત = પૈસાના કૉલના વિકલ્પ = નુકસાન

● માર્કેટ કિંમત > સ્ટ્રાઇક કિંમત = મની કૉલ વિકલ્પમાં = લાભ/નફો

● માર્કેટની કિંમત = સ્ટ્રાઇકની કિંમત = મની કૉલના વિકલ્પ = બ્રેક - એમ જ (શૂન્ય નફો, શૂન્ય નુકસાન)

સમાપ્તિ પર કૉલના વિકલ્પો શું થાય છે? – કૉલ વિકલ્પ વેચી રહ્યા છીએ

કૉલ અને મૂકવાના વિકલ્પોમાં, જ્યારે તમે કોઈ કૉલ વિકલ્પ વેચો છો, ત્યારે કેટલીક બાબતો સમાપ્તિ પછી થવાની સંભાવના છે:

● માર્કેટની કિંમત < સ્ટ્રાઇકની કિંમત = પૈસા કૉલના વિકલ્પમાંથી બહાર = લાભ/નફો

● માર્કેટ કિંમત > સ્ટ્રાઇક કિંમત = મની કૉલ વિકલ્પમાં = નુકસાન

● માર્કેટ કિંમત = સ્ટ્રાઇક કિંમત = મની કૉલ વિકલ્પ પર = પ્રીમિયમના રૂપમાં નફો

સમાપ્તિ પર વિકલ્પો મૂકવાનું શું થાય છે? – ખરીદી મૂકવાનો વિકલ્પ

કૉલના વિકલ્પમાં અને મૂકવાના વિકલ્પમાં, જ્યારે તમે એક મૂકવાનો વિકલ્પ ખરીદો છો, ત્યારે સમાપ્તિ દરમિયાન ઘણી વસ્તુઓ થવાની સંભાવના છે:

● માર્કેટની કિંમત < સ્ટ્રાઇકની કિંમત = પૈસા મૂકવાના વિકલ્પ = લાભ/નફા

● માર્કેટ કિંમત > સ્ટ્રાઇક કિંમત = પૈસા મૂકવાના વિકલ્પમાંથી બહાર = નુકસાન

● માર્કેટ કિંમત = સ્ટ્રાઇક કિંમત = મની કૉલ વિકલ્પ પર = ચૂકવેલ પ્રીમિયમનું નુકસાન

સમાપ્તિ પર વિકલ્પો મૂકવાનું શું થાય છે? – વેચાણનો વિકલ્પ

કૉલના વિકલ્પમાં અને વિકલ્પ મૂકો, જ્યારે પણ તમે કોઈ મૂકેલા વિકલ્પ વેચો છો, ત્યારે સમાપ્તિ દરમિયાન કેટલીક વસ્તુઓ સંભવતઃ થઈ શકે છે:

● માર્કેટની કિંમત < સ્ટ્રાઇકની કિંમત = પૈસા મૂકવાના વિકલ્પ = નુકસાન

● માર્કેટ કિંમત > સ્ટ્રાઇક કિંમત = પૈસા મૂકવાના વિકલ્પમાંથી બહાર = લાભ / નફો

● માર્કેટ કિંમત = સ્ટ્રાઇક કિંમત = મની કૉલ વિકલ્પ પર = પ્રીમિયમના રૂપમાં નફો

ડેરિવેટિવ્સ ટ્રેડિંગ બેસિક્સ વિશે વધુ

- આયરન કોન્ડોરની સમજૂતી: સ્માર્ટ ઓપ્શન્સ ટ્રેડિંગ માટે શરૂઆતની માર્ગદર્શિકા

- લોન્ગ બિલ્ડ અપ શું છે

- લાંબા સમય સુધી અનવાઇન્ડિંગ શું છે?

- ઑપ્શન્સ સ્ટ્રેન્ગલ સ્ટ્રેન્ગલ સ્ટ્રેટેજી: શરૂઆતકર્તાઓ માટે સંપૂર્ણ માર્ગદર્શિકા

- FnO360 સાથે ડેરિવેટિવ ટ્રેડિંગ માટે પ્રારંભિક માર્ગદર્શિકા

- નૉશનલ વેલ્યૂ

- સ્ટૉક માર્કેટમાં ફ્યુચર્સ અને ઑપ્શન ટ્રેડિંગ માટે માર્ગદર્શન

- કવર કરેલ કૉલ

- લખાણ શું છે?

- ડેલ્ટા હેજિંગ

- ક્રેડિટ સ્પ્રેડ

- કરન્સી વિકલ્પો

- વિકલ્પો હેજિંગ વ્યૂહરચના

- વિકલ્પો અને ભવિષ્ય: કાર્યરત, પ્રકારો અને અન્ય પરિબળોને સમજો

- બિગિનર્સ માટે વિકલ્પો ટ્રેડિંગ: તમારા માટે વ્યાપક માર્ગદર્શિકા

- શ્રેષ્ઠ વિકલ્પો ટ્રેડિંગ અભ્યાસક્રમો: જાણવાની બાબતો

- શૉર્ટ સ્ટ્રેન્ગલ: તે 2023 માં કેવી રીતે કામ કરે છે

- બટરફ્લાઈ વિકલ્પની વ્યૂહરચના

- વેચાણના વિકલ્પો

- સ્ટૉક વિકલ્પો શું છે: સંપૂર્ણ માર્ગદર્શિકા 2023

- કૉલ અને પુટ વિકલ્પ શું છે?

- ભવિષ્ય અને વિકલ્પો શું છે?

- સૂચિત અસ્થિરતા શું છે?

- વિકલ્પોમાં ઓપન ઇન્ટરેસ્ટ

- સ્ટ્રાઇક કિંમત શું છે?

- કૉલ વિકલ્પ શું છે?

- પુટ ઑપ્શન શું છે?

- ઑપ્શન ટ્રેડિંગ માટે સ્ટૉક્સ કેવી રીતે પસંદ કરવું?

- ઑપ્શન ટ્રેડિંગ ટિપ્સ

- ટ્રેડ વિકલ્પો કેવી રીતે કરવા?

- ઑપ્શન્સના પ્રકાર

- વિવિધ વિકલ્પો વેપાર વ્યૂહરચનાઓને સમજવું

- વિકલ્પો શું છે?

- પુટ-કૉલ રેશિયો શું છે?

- માર્જિન મની શું છે?

- ખુલ્લું વ્યાજ શું છે?

- મૂળભૂત વિકલ્પોને કૉલ કરો અને તે કેવી રીતે કામ કરે છે?

- ફ્યુચર્સ પ્રાઇસિંગ ફોર્મ્યુલા માટે સૌથી સરળ ગાઇડ

- બુલિશ ઑપ્શન સ્ટ્રેટેજી શું છે?

- વિવિધ પ્રકારના ડેરિવેટિવ્સ કયા છે?

- બરમુડા વિકલ્પ શું છે?

- સ્વેપ્સ ડેરિવેટિવ્સ શું છે?

- ઇન્ડેક્સ કૉલ શું છે? ઇન્ડેક્સ કૉલ વિકલ્પોનું ઓવરવ્યૂ

- ફૉર્વર્ડ માર્કેટ શું છે?

- ઑપ્શન વોલેટિલિટી અને પ્રાઇસિંગ સ્ટ્રેટેજી શું છે

- સેટલમેન્ટની પ્રક્રિયા શું છે?

- માર્જિન ફંડિંગ શું છે?

- ભારતમાં ડેરિવેટિવ્સ ટ્રેડિંગ

- ઇક્વિટી અને ડેરિવેટિવ્સ વચ્ચેનો તફાવત

- કરન્સી ડેરિવેટિવ્સ શું છે?

- ડેરિવેટિવ્સના ફાયદાઓ અને નુકસાન

- ફૉર્વર્ડ કરાર શું છે?

- ફોરવર્ડ અને ફ્યુચર્સ કોન્ટ્રાક્ટ વચ્ચેનો તફાવત

- ભવિષ્ય અને વિકલ્પોમાં કેવી રીતે ટ્રેડ કરવું?

- ટ્રેડિંગમાં ભવિષ્યનો અર્થ શું છે?

- સ્ટૉક ઇન્ડેક્સ ફ્યૂચર્સ

- સ્ટૉક્સ વર્સેસ ફ્યૂચર્સ

- એક્સચેન્જ ટ્રેડેડ ડેરિવેટિવ્સ શું છે?

- ફ્યુચર્સ કોન્ટ્રાક્ટ: અર્થ, વ્યાખ્યા, ફાયદો અને નુકસાન

- ઑપ્શન ટ્રેડિંગ શું છે?

- ડેરિવેટિવ ટ્રેડિંગ શું છે?

- ફ્યૂચર્સ ટ્રેડિંગ શું છે?

- ડેરિવેટિવ્સ શું છે?

- ઑપ્શન્સ સ્ટ્રૅડલ સ્ટ્રેટેજી: શરૂઆતકર્તાઓ માટે સંપૂર્ણ માર્ગદર્શિકા

- વિકલ્પોની વ્યૂહરચનાઓ

- હેજિંગ વ્યૂહરચના

- ઑપ્શન્સ અને ફ્યૂચર્સ વચ્ચેનો તફાવત

- ડેરિવેટિવ્ઝ ટ્રેડિંગ વ્યૂહરચનાઓ વધુ વાંચો

ડિસ્ક્લેમર: સિક્યોરિટીઝ માર્કેટમાં રોકાણ બજારના જોખમોને આધિન છે, રોકાણ કરતા પહેલાં તમામ સંબંધિત દસ્તાવેજો કાળજીપૂર્વક વાંચો. વિગતવાર ડિસ્ક્લેમર માટે કૃપા કરીને ક્લિક કરો અહીં.

વારંવાર પૂછાતા પ્રશ્નો

એક ઇન્વેસ્ટર તરીકે, તમે કૉલ ખરીદી શકો છો અને જ્યારે સ્ટૉકમાં વધારો થવાની અપેક્ષા હોય ત્યારે જ વિકલ્પો મૂકી શકો છો અને પછીથી સ્ટૉક ઘટવાની અપેક્ષા રહે છે. તમે કૉલ કરવાનું શીખી શકો છો અને વિકલ્પો મૂકી શકો છો અને તેનો સામાન્ય રોકાણ વ્યૂહરચના તરીકે શ્રેષ્ઠ ઉપયોગ કરી શકો છો. જ્યારે કૉલ-અને-પુટ વિકલ્પો આંતરિક રીતે જોખમી હોય છે, ત્યારે સરેરાશ રિટેલર રોકાણકાર માટે તેની ભલામણ કરવામાં આવતી નથી.

કૉલ અને પુટના વિકલ્પોમાંથી કોઈ પણ ખાસ કરીને અન્ય કરતાં વધુ સારા નથી. જો કે, તે સંપૂર્ણપણે રોકાણકારના રોકાણના ઉદ્દેશ્ય અને જોખમ સહિષ્ણુતા પર આધારિત છે. પરંતુ મોટાભાગના જોખમ આખરે અંતર્નિહિત સંપત્તિની બજાર કિંમતમાં ઉતાર-ચડાવ પર આધારિત છે.

જો તમે વિચારી રહ્યા છો કે કયા કૉલમાં જોખમી છે અને વિકલ્પો મૂકી રહ્યા છો તો તમારે કેટલીક બાબતો નોંધવી જોઈએ. નોંધપાત્ર રીતે લાંબા સમય સુધી, મૂકવામાં આવેલા વિકલ્પો ઐતિહાસિક રીતે જોખમી રહ્યા છે. તે સંભવત: કારણ કે શેરની કિંમતો અન્ય તમામ સંપત્તિઓની તુલનામાં વધારે હોય છે.

જ્યારે પણ તમારો અર્થ અલગ હોય, ત્યારે અસંતુલન પાછળનું કારણ ઓળખવા માટે તમારે વધુ કામ કરવાની જરૂર પડી શકે છે. જો કે, વ્યાજ અને લાભાંશ એ સૌથી સ્પષ્ટ અસ્પષ્ટતાઓ છે જે કૉલ કરે છે અને વિવિધ IV ધરાવવાના વિકલ્પો મૂકે છે. કૃપા કરીને નોંધ કરો કે વ્યાજ દરની ધારણાઓ સમાપ્તિ, સ્ટૉક્સ અને સ્ટ્રાઇક્સ પર અલગ હોઈ શકે છે.