लॉन्ग पुट रेशियो बैकस्प्रेड स्ट्रेटजी

लोकप्रिय भालू डालने का अनुपात बाहर निकल गया है और अब नई ऊंचाई बना रहा है. यह बुलिश-पुट रेशियो अपने रन को जारी रखने के लिए तैयार है क्योंकि यह स्क्वीज़ की प्रक्रिया में नहीं है. जब तक हम पुलबैक और रिवर्सल नहीं देख पाते, तब तक यह नई ऊंचाई बनाना जारी रहेगा.

बीयरिश-पुट रेशियो बैक स्प्रेड क्या है?

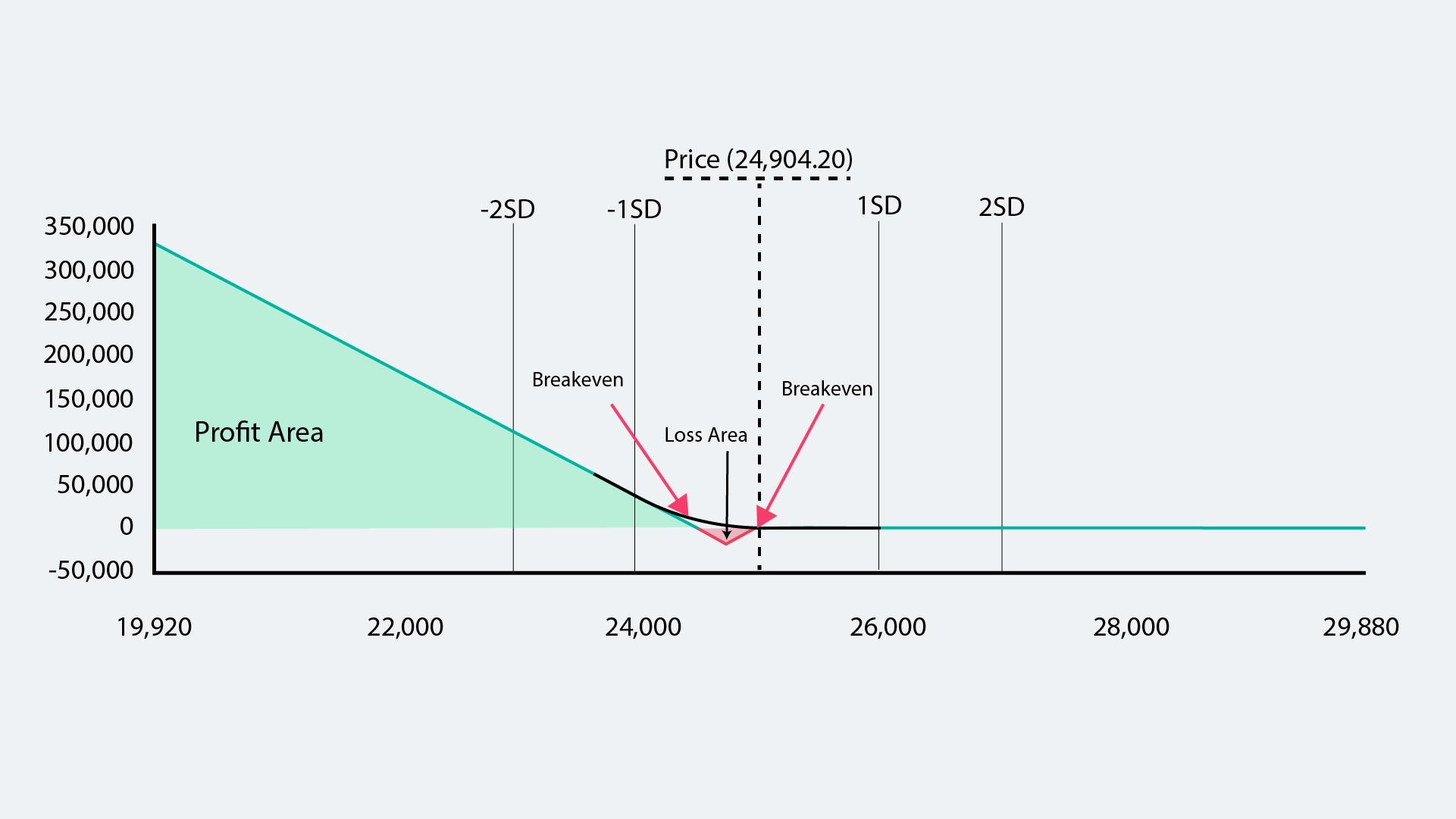

बियरिश-पुट रेशियो बैक स्प्रेड एक सीमित जोखिम विकल्प स्ट्रेटेजी है जिसका उपयोग मार्केट में नीचे की ओर बड़े लाभ प्राप्त करने के लिए किया जाता है. यह अनलिमिटेड पैसे कमाते समय ट्रेडर लिमिटेड जोखिम देने के लिए डालता है और कॉल करता है.

बियरिश-पुट रेशियो बैक स्प्रेड का उपयोग केवल सीमित जोखिम वाले उच्च संभावना वाले ट्रेड के साथ आरामदायक ट्रेडर द्वारा ही किया जाना चाहिए. अधिकतम नुकसान व्यापार खोलते समय प्राप्त मूल क्रेडिट के बराबर होता है. इन स्थितियों द्वारा प्रदान किया जाने वाला लाभ अप्रतिम है और, जो उनका इस्तेमाल करने के लिए पर्याप्त अनुभव करते हैं, उनके लिए अंतर्निहित स्टॉक कीमत में भी छोटे कदमों पर बहुत लाभ प्राप्त कर सकते हैं.

बीयरिश-पुट रेशियो बैक स्प्रेड की सफलता की उच्च संभावना होती है और जब स्टॉक की कीमत एक ही दिशा में अच्छी तरह से प्रचलित हो रही है तो यह प्रभावी होती है. यह कुछ सप्ताह की समाप्ति तिथि के साथ शॉर्ट टर्म विकल्पों पर भी अच्छी तरह से काम करता है.

बियरिश का उदाहरण- एक उदाहरण के माध्यम से अनुपात वापस फैल गया है:

मान लीजिए कि ट्रेडर के पास ट्रेड करने के लिए $500,000 उपलब्ध है और डे ट्रेडिंग के लिए इसका इस्तेमाल करने की योजना बना रहे हैं. व्यापारी एक दिन के लिए पूरे $500,000 का उपयोग करना चाहता था. ट्रेडर बियरिश-पुट रेशियो बैक स्प्रेड खोलने का फैसला करता है. अपने ट्रेडिंग प्लेटफॉर्म का उपयोग करके, ट्रेडर 25 सेंट बोलता है और अपने विकल्प पर 35 सेंट प्राप्त करता है. ट्रेडर को ओरिजिनल क्रेडिट पर भी 50 सेंट वापस मिलेंगे जिसका उपयोग उन्होंने पोजीशन खोलने के लिए किया था.

इन्वेस्टर निर्णय लेता है कि उसे 75% का स्टॉक मार्केट आउटलुक और इस ट्रेड में प्रवेश करने के बाद 3 सप्ताह का विकल्प समाप्त होना चाहिए. इन्वेस्टर का प्लेटफॉर्म निम्नलिखित मूल्यों को वापस करता है: स्टॉक की कीमत अपने खर्चों को कवर करने के लिए ट्रेड के लिए 8.08% को कम करना होगा. ट्रेडर $500,000 का जोखिम $1.35 (लागत प्रति विकल्प) टाइम्स 100 माइनस तीन से विभाजित कर रहा है, जो $485,022.22 जोखिम एक्सपोजर के बराबर है.

इस ट्रेड की ब्रेक-ईवन रेंज की गणना इस प्रकार की जाती है: ($1,000 – 25सेंट) को $1.35 गुना 100 माइनस तीन से विभाजित किया जाता है जो वर्तमान स्टॉक कीमतों ($1,000 प्रति विकल्प) पर भी इस ट्रेड के लिए डाउनसाइड दिशा में -$0.7725 या -77.25 पॉइंट का परिणाम देता है. 8.08% के मूव के लिए स्टॉक को -$0.7725 बार 100 माइनस 80 तक गिरने की आवश्यकता होती है जो वर्तमान कीमतों पर भी ट्रेड को तोड़ने के लिए कुल -8.08% के बराबर होता है (प्रति विकल्प $1,000). अगर स्टॉक प्रति विकल्प $1,000 से कम है, तो ट्रेडर का जोखिम एक्सपोज़र पार नहीं होगा. इस मामले में, अगर ट्रेडर मार्जिन ट्रेडिंग है, तो ट्रेडर अपनी स्थिति पर मार्जिन होने पर जोखिम उठाएगा.

इस ट्रेड पर अधिकतम नुकसान 35 सेंट के बराबर होगा, जो $1.55 गुना 100 माइनस 3 के बराबर होगा, जो अधिकतम $27,149.70 के नुकसान के बराबर होगा. यह नुकसान होगा अगर स्टॉक की कीमतें $1,000 तक बढ़ जाती हैं और इस ट्रेड के सभी खर्चों को वापस करने के लिए विकल्प की कीमत $1.55 बार 100 माइनस 3 या $3.25 प्रति विकल्प (कीमत निर्धारित अस्थिरता) है. इस प्रकार इस ट्रेड पर अधिकतम जोखिम -$27,149.70 या -$27,149 होगा, अगर स्टॉक की कीमत प्रति विकल्प $1,000 तक पहुंचती है, और इस स्तर तक पहुंचने के बाद स्टॉक की कीमतों में आगे की ओर कोई आंदोलन नहीं होता है, जो पहले से ही माना जा चुका था.

इस ट्रेड पर अधिकतम नुकसान 35 सेंट के बराबर होगा, जो $1.35 गुना 100 माइनस 3 के बराबर होगा, जो अधिकतम $26,084.04 के नुकसान के बराबर होगा. यह नुकसान होगा अगर स्टॉक की कीमतें $1,000 तक बढ़ जाती हैं और इस ट्रेड के सभी खर्चों को वापस करने के लिए विकल्प की कीमत $1.35 बार 100 माइनस 3 या $2.95 प्रति विकल्प (कीमत निर्धारित अस्थिरता) है. इस प्रकार इस ट्रेड पर अधिकतम जोखिम -$26,084.04 या -$26,084 होगा, अगर स्टॉक की कीमत प्रति विकल्प $1,000 तक पहुंचती है, और इस लेवल तक पहुंचने के बाद स्टॉक की कीमतों में और कोई ऊपर की गतिविधि नहीं होनी चाहिए या स्टॉक की कीमतों में पहले से ही कमी आ चुकी है.

अगर स्टॉक की कीमत समाप्ति पर प्रति विकल्प $1,000 से कम रहती है, तो सर्वश्रेष्ठ परिस्थिति होगी. ट्रेडर ने इस ट्रेड पर $15,044.04 या 15% का लाभ लिया होगा. अगर स्टॉक की कीमतें समाप्ति पर प्रति विकल्प $1,000 से कम रहती हैं और सभी लागतों को उस बिंदु तक निहित अस्थिरता में कोई बदलाव नहीं किया जाता है, तो समाप्ति तिथि पर पूरा सैद्धांतिक लाभ $30,089.70 या जोखिम पूंजी पर 30% रिटर्न होता है.

बियरिश-पुट रेशियो बैक स्प्रेड की रणनीति:

किसी अन्य पुट कॉल स्प्रेड स्ट्रेटजी की तरह, बियरिश-पुट रेशियो बैक स्प्रेड में लॉन्ग-स्टॉक पोजीशन और शॉर्ट-स्टॉक पोजीशन शामिल होते हैं. लंबी स्टॉक पोजीशन में एक कॉल विकल्प और एक ही पुट विकल्प शामिल है. शॉर्ट स्टॉक पोजीशन में एक कॉल विकल्प और एक पुट विकल्प शामिल है. लॉन्ग-स्टॉक पोजीशन अंतर्निहित स्टॉक कीमत पर लॉन्ग टर्म मूव डाउन पर अनलिमिटेड प्रॉफिट बनाता है. स्टॉक की कीमत शून्य होने पर अनलिमिटेड लाभ प्राप्त किया जा सकता है.

स्टॉक की कीमत में किसी भी अप्रत्याशित डाउन मूव के कारण होने वाले सभी नुकसान को अवशोषित करने के लिए शॉर्ट-स्टॉक पोजीशन का उपयोग किया जाएगा. यह किसी भी आपदाजनक नुकसान से या स्टॉक की कीमत में बड़ी कमी के कारण व्यापारी ने मूल रूप से प्लान किए थे से बड़ी सुरक्षा में मदद कर सकता है. अगर ट्रेडर मार्जिन अकाउंट में ट्रेडिंग कर रहा है, तो शॉर्ट-स्टॉक पोजीशन ट्रेडर को बहुत बड़े या अचानक नीचे की ओर से बचाने में भी मदद कर सकता है. यह ट्रेडर को अधिक पूंजी जोड़कर इस स्प्रेड को ट्रेड करना जारी रखने की अनुमति देगा.

बियरिश-पुट रेशियो बैक स्प्रेड में डाउनसाइड और लिमिटेड अपसाइड पर अनलिमिटेड जोखिम होता है. अनलिमिटेड नुकसान तब होता है जब स्टॉक की कीमतें सभी पूर्व-निर्धारित स्टॉप लॉस से अधिक होती हैं, और इस पॉइंट के बाद स्टॉक की कीमतों में और कोई कमी नहीं होती है. बियरिश-पुट रेशियो बैक स्प्रेड खोलने पर प्राप्त निवल क्रेडिट के बराबर होगा. यह नेट क्रेडिट ट्रेडर के अधिकतम नुकसान के एक्सपोज़र को सीमित करने में मदद करेगा. अगर इस ट्रेड पर स्टॉप-लॉस किया गया था, तो उसके ऊपर सीमित जोखिम भी स्टॉक की कीमत के बराबर होगा, जिससे सभी संभावित स्टॉप लॉस घट जाएंगे.

बियरिश-पुट रेशियो बैक स्प्रेड का उपयोग ट्रेडर द्वारा अपने ट्रेडिंग उद्देश्यों, ट्रेडिंग के लिए समय-सीमा और उनकी समग्र जोखिम क्षमता के आधार पर कई अलग-अलग तरीकों से किया जा सकता है. इसका इस्तेमाल ट्रेडिंग के लिए दीर्घकालिक दृष्टिकोण के लिए किया जा सकता है. इसका प्राथमिक उद्देश्य प्रतिशत शर्तों में अधिक स्थिर रिटर्न बनाने के लिए स्टॉक के पोर्टफोलियो में डाउनसाइड प्रोटेक्शन जोड़ते समय विकल्प प्रीमियम एकत्र करना और आय बनाना है.

रणनीति सारणी:

| मार्केट की समाप्ति | आईटीएम_आईवी | pr | आईटीएम पेऑफ | ओटीएम_iv | PP | OTM_पेऑफ | स्ट्रेटजी पेऑफ |

|---|---|---|---|---|---|---|---|

| 6500 | 1000 | 134 | -866 | 1400 | 92 | 1308 | 442 |

| 6600 | 900 | 134 | -766 | 1200 | 92 | 1108 | 342 |

| 6700 | 800 | 134 | -666 | 1000 | 92 | 908 | 242 |

| 6800 | 700 | 134 | -566 | 800 | 92 | 708 | 142 |

| 6900 | 600 | 134 | -466 | 600 | 92 | 508 | 42 |

| 7000 | 500 | 134 | -366 | 400 | 92 | 308 | -58 |

| 7100 | 400 | 134 | -266 | 200 | 92 | 108 | -158 |

| 7200 | 300 | 134 | -166 | 0 | 92 | -92 | -258 |

| 7300 | 200 | 134 | -66 | 0 | 92 | -92 | -158 |

| 7400 | 100 | 134 | 34 | 0 | 92 | -92 | -58 |

| 7500 | 0 | 134 | 134 | 0 | 92 | -92 | 42 |

| 7600 | 0 | 134 | 134 | 0 | 92 | -92 | 42 |

| 7700 | 0 | 134 | 134 | 0 | 92 | -92 | 42 |

| 7800 | 0 | 134 | 134 | 0 | 92 | -92 | 42 |

| 7900 | 0 | 134 | 134 | 0 | 92 | -92 | 42 |

| 8000 | 0 | 134 | 134 | 0 | 92 | -92 | 42 |

बियरिश-पुट रेशियो बैक स्प्रेड के लाभ:

- शॉर्ट स्टॉक पोजीशन के कारण बियरिश-पुट रेशियो बैक स्प्रेड में सीमित जोखिम होता है. ब्रेक-ईवन पॉइंट तब होगा जब स्टॉक की कीमत वर्तमान स्टॉक की कीमतों ($1,000 प्रति विकल्प) से डाउनसाइड दिशा में -$0.7725 बार 100 माइनस 80 या -8.08% हो जाती है.

- इस ट्रेड में लॉन्ग-स्टॉक पोजीशन के कारण अनलिमिटेड प्रॉफिट क्षमता है. वर्तमान स्टॉक की कीमतों ($1,000 प्रति विकल्प) से ऊपरी दिशा में +$0.7725 बार 100 माइनस 80 या +8.08% होने पर अधिकतम लाभ प्राप्त किया जाएगा.

- इस ट्रेड के लिए अच्छा प्रदर्शन करने के लिए आसान ट्रेंडिंग मार्केट की आवश्यकता होती है. समाप्ति के लिए समय-सीमा जितनी कम होगी, स्टॉक की कीमत जितनी अस्थिर होगी, उतनी ही अधिक होगी, जिससे ट्रेड के लिए अच्छी तरह से काम करना मुश्किल हो जाएगा.

- ट्रेडर को इस ट्रेड को बंद करने के लिए तैयार होना चाहिए जब इसका इस्तेमाल सुरक्षा के रूप में किया जाता है या ऐसी स्थिति में किया जाता है जहां लाभ का बड़ा हिस्सा पहले से ही महसूस किया जा चुका है. यह शुरुआत में प्लान किए गए स्टॉक में बड़ी स्थितियों पर लेने के दौरान एक चुनौती पैदा कर सकता है.

- इस रणनीति का उपयोग शॉर्ट-टर्म और लॉन्ग-टर्म वैल्यू दोनों के लिए किया जा सकता है.

लपेटना:

बीयरिश-पुट रेशियो बैक स्प्रेड का उपयोग स्टॉक की कीमत में ट्रेंड के दौरान अनलिमिटेड लाभ बनाने के लिए किया जा सकता है. ट्रेड का इस्तेमाल तब किया जाना चाहिए जब मार्केट मजबूत रूप से ट्रेंड हो रहा है और अंतर्निहित स्टॉक कीमतों में अपट्रेंड के लिए कोई वास्तविक कारण नहीं है.

यह सुनिश्चित करने के लिए कि इसका इस्तेमाल बड़े लाभ को जल्दी से जल्दी करने के लिए किए जाने के बजाय सुरक्षा के रूप में किया जाता है, इस ट्रेड के पास अच्छा समय होना चाहिए. अच्छे ट्रेडर इस स्ट्रेटजी का उपयोग करेंगे जब वे अनिश्चित होंगे कि उनके विकल्प किस तरह ले जाएंगे. वे इसका इस्तेमाल केवल तभी करेंगे जब वे महसूस करते हैं कि उनके जोखिम का एक्सपोज़र इस ट्रेड साइज़ को संभाल सकता है.

अधिक डेरिवेटिव रणनीतियां

- बुलिश शॉर्ट पुट

- बुलिश बुल कॉल स्प्रेड

- बुलिश लॉन्ग कॉल बटरफ्लाई

- बुलिश रेशियो कॉल स्प्रेड

- बुलिश कॉल रेशियो बैक स्प्रेड

- बुलिश बुल कॉल लैडर

- बुलिश बुल पुट स्प्रेड

- बुलिश बीयर कॉल लैडर

- बियरिश लॉन्ग पुट

- बियरिश बियर पुट स्प्रेड

- बियरिश बियर कॉल स्प्रेड

- बियरिश बियर पुट लैडर

- बियरिश लॉन्ग पुट बटरफ्लाई

- बेरिश बीयर बुल पुट

- बेरिश रेशियो पुट

- बियरिश शॉर्ट कॉल

- बियरिश पुट रेशियो बैक स्प्रेड

- न्यूट्रल डायगोनल पुट

- न्यूट्रल लॉन्ग आयरन बटरफ्लाई

- न्यूट्रल शॉर्ट स्ट्रैडल

- न्यूट्रल स्ट्रैडल

- न्यूट्रल डायगोनल कॉल

- न्यूट्रल कैलेंडर पुट अधिक पढ़ें