बुलिश बुल कॉल लैडर

बुल कॉल लैडर स्ट्रेटजी क्या है?

बुल कॉल लैडर केवल एक बुल कॉल स्प्रेड का एक्सटेंशन है. दोनों के बीच एक प्राथमिक अंतर है. बुल कॉल स्प्रेड (जहां व्यापारी एटीएम (पैसे पर) कॉल खरीदता है और ओटीएम (पैसे से बाहर) कॉल बेचता है) के विपरीत, बुल कॉल लैडर में, व्यापारी एटीएम कॉल खरीदता है और दो ओटीएम कॉल बेचता है जिनकी स्ट्राइक कीमतें अलग-अलग होती हैं. इसलिए, इससे इस रणनीति के बाद तीन पैर बनाए गए हैं: एक निचला, मध्यम और एक उच्च पैर. निचली टांग लंबी एटीएम कॉल का प्रतिनिधित्व करती है, मध्य टांग एक छोटी ओटीएम कॉल का प्रतिनिधित्व करती है, और उच्च पैर अन्य छोटी ओटीएम कॉल को दर्शाती है.

एक ओवरव्यू

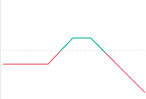

पॉलिसी में गहन जानने से पहले, इस रणनीति के ब्रेकईवन पॉइंट को समझना आवश्यक है. बुल कॉल लैडर दो ब्रेकवेन पॉइंट्स, एक अपर और लोअर प्रदान करता है. वह बिंदु जिसके ऊपर व्यापारी को लाभ प्राप्त करने के लिए अंतर्निहित मूल्य बढ़ना होता है, वह निम्न ब्रेकवेन पॉइंट है. लोअर ब्रेकवेन पॉइंट तक, स्ट्रेटजी लाभप्रद रहती है. दूसरी ओर, जिस सीमा के नीचे अंतर्निहित मूल्य को लाभप्रद होने के लिए पॉलिसी को सक्षम बनाने के लिए रहना होगा, वह ऊपरी ब्रेकवेन पॉइंट है. अगर अंतर्निहित कीमत ऊपरी ब्रेकवेन पॉइंट से अधिक हो जाती है, तो स्ट्रेटजी अलाभकारी हो जाएगी.

इस प्रकार, आप यह ध्यान रख सकते हैं कि जब अंतर्निहित कीमत ऊपरी और निम्न ब्रेकवेन पॉइंट के बीच होती है तो रणनीति लाभदायक होती है. इन बिन्दुओं से परे अंतर्निहित कीमत का मूवमेंट (अर्थात. निचले ब्रेकवेन पॉइंट के नीचे और ऊपरी ब्रेकवेन पॉइंट के ऊपर) के परिणामस्वरूप रणनीति अलाभकारी बन जाती है.

रिस्क प्रोफाइल

बुल कॉल लैडर कुछ लाभ प्रदान करता है जैसे कम लागत और रणनीति के निचले ब्रेकवेन पॉइंट. हालांकि, ये लाभ मुफ्त में नहीं आते हैं. बुल कॉल लैडर में एक विस्तृत जोखिम शामिल है. बुल कॉल स्प्रेड के विपरीत, जहां अधिकतम जोखिम भुगतान किए गए नेट प्रीमियम की परिमाण तक सीमित है, बुल कॉल लैडर के पास अधिकतम जोखिम है: अधिकतम अपसाइड जोखिम और अधिकतम डाउनसाइड जोखिम.

जब अधिकतम डाउनसाइड जोखिम होता है, तो ट्रेडर पूरी निवल प्रीमियम राशि को खो देता है, जिसमें अंतर्निहित कीमत कम स्ट्राइक कीमत या उससे कम होती है. अधिकतम अपसाइड जोखिम तब होता है जब अंतर्निहित कीमत ऊपरी ब्रेकवेन कीमत से ऊपर बढ़ती है. ऐसी स्थिति में, व्यापारी को संभावित रूप से अनलिमिटेड नुकसान का सामना करना पड़ सकता है क्योंकि उसके पास केवल एक लंबी कॉल के खिलाफ दो शॉर्ट-कॉल पोजीशन खुले हैं.

इस प्रकार, इस रणनीति को अपनाते समय व्यापारी को अंतर्निहित कीमतों में वृद्धि करने पर विशेष ध्यान देना चाहिए. जब अंतर्निहित कीमत उच्च हड़ताल कीमत से ऊपर स्पर्श करती है और बनी रहती है, तो व्यापारी को आवश्यकता पड़ने पर इसे आगे बुलिश करने या स्थिति से बाहर निकलने के लिए रणनीति को संशोधित करना होगा.

यह नेट डेबिट कैसे है और नेट क्रेडिट स्ट्रेटजी नहीं है?

हालांकि बुल कॉल लैडर एक नेट डेबिट स्ट्रेटजी है, लेकिन आप सोच सकते हैं कि यह नेट डेबिट स्ट्रेटजी कैसे है जब एक के स्थान पर दो विकल्प बेचे जाते हैं. यह रणनीति एक निवल क्रेडिट हो सकती है क्योंकि व्यापारी एक एटीएम कॉल खरीदता है और दो ओटीएम कॉल बेचता है. यह तब संभव है जब बेचने के लिए चुने गए दोनों कॉल कॉल खरीदने के लिए चुने गए हड़ताल के करीब होते हैं.

हालांकि, ऐसी रणनीति ऑप्शन ट्रेडर के लिए उच्च जोखिम लगाती है क्योंकि ऊपरी ब्रेकवेन पॉइंट बहुत करीब होगा. उपरोक्त ब्रेकवेन पॉइंट के इस तरह की घनिष्ठता अंतर्निहित कीमतों में वृद्धि के मामले में तुरंत पैसे खो सकती है. इस प्रकार, बुल कॉल लैडर आमतौर पर एक नेट डेबिट स्ट्रेटजी है न कि नेट क्रेडिट.

आप बुल कॉल लैडर बनाने के लिए कैसे ट्रेड करते हैं?

आइए एक उदाहरण पर एक नज़र डालें

आइए यह कहते हैं कि निफ्टी पर अपने अवलोकनों के आधार पर श्री X ने एक बुल कॉल लैडर स्ट्रेटजी शुरू करने का निर्णय लिया है, जिसमें वे ₹470 पर एक ATM 8100 कॉल खरीदेंगे और ₹230 पर एक OTM 8600 कॉल करेंगे और ₹170 पर एक और OTM 8800 कॉल करेंगे.

संक्षिप्त करना:

- लंबे कॉल की स्ट्राइक कीमत = 8100

- मिडल शॉर्ट कॉल की स्ट्राइक कीमत = 8600

- उच्च शॉर्ट कॉल की स्ट्राइक कीमत = 8800

- लॉन्ग कॉल प्रीमियम (कम हड़ताल) = रु. 470

- शॉर्ट कॉल प्रीमियम (मिडल स्ट्राइक) = ₹230

- शॉर्ट कॉल प्रीमियम (उच्च हड़ताल) = ₹170

- नेट डेबिट = ₹70 (470-230-170)

- नेट डेबिट (वैल्यू टर्म में) = रु. 5,250 (70*75)

- लोअर ब्रेकवेन पॉइंट = 8170 (8100+70)

- अपर ब्रेकवेन पॉइंट = 9230 (8800+8600-8100-70)

- अधिकतम डाउनसाइड जोखिम = रु. 5,250

- अधिकतम अपसाइड रिस्क = अनलिमिटेड

- अधिकतम संभावित लाभ = ₹32,250 ((8600-8100-70)*75)

अब, आइए हम कुछ परिस्थितियां मानते हैं जहां निफ्टी समाप्ति तिथि पर होगी और इसका प्रभाव व्यापार की लाभप्रदता पर होगा.

| समाप्ति पर अंतर्निहित कीमत | प्रॉफिट/(लॉस) खरीदने से @ 8100 | बिक्री से लाभ/(हानि) @ 8600 | बिक्री से लाभ/(हानि) @ 8800 | कुल लाभ/(नुकसान) |

|---|---|---|---|---|

| 8000 | (35250) | 17250 | 12750 | (5250) |

| 8100 | (35250) | 17250 | 12750 | (5250) |

| 8170 | (30000) | 17250 | 12760 | कोई लाभ नहीं हुआ |

| 8300 | (20250) | 17250 | 12750 | 9750 |

| 8600 | 2250 | 17250 | 12750 | 32250 |

| 8800 | 17250 | 2250 | 12750 | 32250 |

| 9000 | 32250 | (12750) | (2250) | 17250 |

| 9230 | 49500 | (30000) | (19500) | कोई लाभ नहीं हुआ |

ऊपर दिए गए टेबल में स्पष्ट रूप से पता चलता है कि ट्रेडर जब तक अंतर्निहित कीमत निम्न ब्रेकवेन कीमत से कम नहीं होती है, तब तक नुकसान होता रहता है. किया गया नुकसान रणनीति के निवल डेबिट की सीमा तक सीमित है. आप यह भी देख सकते हैं कि कम ब्रेकवेन कीमत से ऊपर अंतर्निहित कीमत बढ़ने के बाद व्यापारी लाभ प्राप्त करना शुरू कर देता है.

जब मध्यम और उच्च हड़ताल कीमत के बीच अंतर्निहित कीमत होती है, तो लाभ की संभावना अधिकतम होती है. एक बार अंतर्निहित कीमत उच्च हड़ताल कीमत से ऊपर बढ़ जाने के बाद, जब तक कीमत उच्च ब्रेकवेन पॉइंट तक नहीं पहुंच जाती है तब तक व्यापार की लाभप्रदता कम हो जाती है. आप यह भी देख सकते हैं कि, इस बिंदु से परे, व्यापारी को आपदा की दर पर फिर से नुकसान होना शुरू हो जाता है क्योंकि ये नुकसान अनकैप्ड होते हैं और इस प्रकार, कोई सीमा नहीं होती है.

इस ट्रेडिंग रणनीति का उपयोग कब करें?

मध्यवर्ती और उन्नत विकल्प व्यापारियों के लिए मध्यवर्ती रूप से बुल कॉल लैडर स्ट्रेटजी सबसे उपयुक्त है. अगर विस्तृत अध्ययन पर मार्केट की स्थिति कम अस्थिर होने की उम्मीद करते हैं तो विकल्प व्यापारियों को इस रणनीति को निष्पादित करना चाहिए. इस रणनीति से लाभ प्राप्त करने के लिए ट्रेडर के लिए स्ट्राइक प्राइस के बीच मार्केट रहना चाहिए.

बुल कॉल लैडर स्ट्रेटजी के लाभ

- बुल कॉल स्प्रेड की तुलना में रणनीति की समग्र लागत कम हो जाती है.

- स्ट्रेटजी का निचला ब्रेकवेन पॉइंट भी बुल कॉल स्प्रेड से कहीं अधिक कम हो जाता है.

- विकल्प व्यापारी कॉल को कम करने के लिए दो हड़तालों को चुनने पर अपनी पसंद का उपयोग कर सकता है.

बुल कॉल लैडर स्ट्रेटजी के ड्रॉबैक

- एक बार अंतर्निहित कीमत ऊपरी ब्रेकईवन कीमत से अधिक होने के बाद नुकसान की कोई सीमा नहीं है.

- इस रणनीति के लिए आपके ट्रेडिंग अकाउंट में काफी मार्जिन की आवश्यकता होती है क्योंकि बुल कॉल लैडर में दो विकल्प बेचना शामिल है.

- थीटा ट्रेडर के खिलाफ तब तक काम करेगा जब तक कि अंतर्निहित कीमत कम ब्रेकवेन पॉइंट से कम न हो.

निष्कर्ष

बुल कॉल लैडर स्ट्रेटजी एक सीमित लाभ, अनलिमिटेड लॉस प्रकार की विकल्प स्ट्रेटजी है. यह इंटरमीडिएट या एडवांस्ड ऑप्शन ट्रेडर के लिए अत्यधिक उपयुक्त है, और शुरुआत करने वालों को इसे डिप्लॉय नहीं करना चाहिए. यह एक मध्यम रूप से बुलिश रणनीति है जहां व्यापारी लाभ उस मध्यम हड़ताल तक जाता है जब उसे बुल कॉल लैडर की लाभ क्षमता को अधिकतम करने की अनुमति देता है.

मध्य हड़ताल से परे मूल्य आंदोलन से व्यापारी के लाभ होगा. जब तक यह उच्च हड़ताल कीमत से ऊपर नहीं बढ़ता तब तक लाभ जारी रहेगा. एक बार अंतर्निहित कीमत अधिक स्ट्राइक कीमत से अधिक होने के बाद स्ट्रेटेजी बदल जाती है. और व्यापारी के लाभ की क्षमता में गिरावट आती है. इस प्रकार, बुल कॉल लैडर तब तक मध्यम रूप से बुलिश होता है जब तक कि अंतर्निहित कीमत उच्च स्ट्राइक कीमत से कम न हो. एक बार अंतर्निहित कीमत उच्च स्ट्राइक कीमत से अधिक हो जाने के बाद यह खतरा बन जाता है.