बियरिश- शॉर्ट कॉल

शॉर्ट कॉल स्ट्रेटजी क्या है?

शॉर्ट कॉल स्ट्रेटजी एक विकल्प ट्रेडिंग स्ट्रेटजी है जिसका इस्तेमाल लोगों द्वारा किया जाता है जो यह मानते हैं कि अंतर्निहित एसेट या तो कीमत में कमी आएगी या वर्तमान स्तर पर रहेगी. यह रणनीति इस तथ्य से अपना नाम प्राप्त करती है कि इसका मतलब यह है कि आपके पास उस समय न होने वाले कॉल विकल्प को शॉर्ट-सेल करें.

यह रणनीति उच्च जोखिम सहिष्णुता वाले लोगों के लिए एक बेरिश रणनीति है क्योंकि इसमें असीमित नुकसान की क्षमता है. उच्च जोखिम के कारण, यह रणनीति अधिकांशतः व्यापारियों द्वारा वर्षों के अनुभव के साथ इस्तेमाल की जाती है क्योंकि वे अपने पैरों को रखने के बारे में अधिक आत्मविश्वास रखते हैं.

शॉर्ट कॉल को नेक्ड कॉल भी कहा जाता है क्योंकि इन मामलों में विक्रेता के पास कॉल विकल्प बेचते समय अंतर्निहित सुरक्षा नहीं है. शॉर्ट कॉल स्ट्रेटजी में या तो आपकी पसंद के आधार पर पैसे से कोई नेक कॉल या इन-द-मनी नेक्ड कॉल बेचने की स्थिति लेना शामिल है. अगर अंतर्निहित एसेट की कीमत कम हो जाती है, तो ट्रेडर प्रीमियम की राशि तक सीमित लाभ अर्जित कर सकता है. अगर एसेट की कीमतें अवधि में बढ़ती हैं, तो ऐसे सेलर के लिए नुकसान अनलिमिटेड हो सकता है.

उदाहरण के लिए, अगर आप भारत की समग्र अर्थव्यवस्था के बारे में सहन करते हैं, तो आप निफ्टी इंडेक्स के बारे में भी वहन करेंगे. इस मामले में, आप शॉर्ट कॉल स्ट्रेटजी का उपयोग कर सकते हैं और निफ्टी के कॉल विकल्प बेच सकते हैं. अगर निफ्टी की कीमत कॉन्ट्रैक्ट की अवधि में आती है, तो कॉल खरीदार विकल्प का उपयोग नहीं करेगा, और आपको लाभदायक होगा क्योंकि आपको प्रीमियम का भुगतान शुरू में करना होगा. दूसरी ओर, अगर आपकी भविष्यवाणी गलत हो जाती है और इसके बजाय निफ्टी की कीमत बढ़ जाती है, तो आपको अनलिमिटेड नुकसान हो जाता है क्योंकि कीमतें बढ़ जाती हैं.

शॉर्ट कॉल स्ट्रेटजी का उपयोग कब करें?

शॉर्ट कॉल स्ट्रेटजी का उपयोग आदर्श रूप से तब किया जाना चाहिए जब ट्रेडर विश्वास रखता है कि अंतर्निहित एसेट कॉन्ट्रैक्ट की अवधि के दौरान नीचे या साइडवे मूवमेंट दिखाएगा. इस रणनीति में बड़े जोखिम शामिल होते हैं और नए निवेशकों द्वारा अनलिमिटेड नुकसान की क्षमता के कारण बचा जाता है.

अगर एसेट की कीमत समान रहती है या कॉन्ट्रैक्ट के अंत में नीचे जाती है, तो विक्रेता को अधिकतम लाभ मिलता है. अगर ट्रेडर यह सुनिश्चित करता है कि एसेट की कीमत गिरेगी, तो शॉर्ट कॉल स्ट्रेटेजी प्राप्त प्रीमियम के रूप में लाभ अर्जित करने के लिए अपेक्षाकृत सुरक्षित विकल्प है.

रिस्क प्रोफाइल

शॉर्ट-कॉल स्ट्रेटेजी में आपको नुकसान पहुंचाने की 1/3rd संभावना है. आसान बनाने के लिए, कॉल विकल्प बेचने के बाद तीन संभावित परिणामों में से दो विकल्प (नीचे, साइडवे मूवमेंट) आपके लिए अनुकूल हैं क्योंकि आप कॉल खरीदार से प्राप्त प्रीमियम से लाभ उठाएंगे.

इस प्रकार के ऑप्शन ट्रेडिंग में आपको नुकसान का सामना एकमात्र समय तब होगा जब अंतर्निहित एसेट की कीमत बढ़ जाती है. अगर कीमत बढ़ जाती है, तो जोखिम बहुत अधिक होता है क्योंकि आपको कॉल विकल्प विकल्प के रूप में नुकसान की कोई सीमा नहीं होती है. हालांकि, शॉर्ट कॉल में रिवॉर्ड कॉल खरीदार से प्राप्त कुल प्रीमियम राशि तक सीमित है.

उदाहरण के साथ स्पष्टीकरण

बियरिश शॉर्ट कॉल स्ट्रेटजी को बेहतर तरीके से समझने के लिए, आइए एक उदाहरण की मदद लें जहां हम निफ्टी की कीमत 10000 मानते हैं:

| निफ्टी करंट मार्केट प्राइस | 10000 |

| ATM कॉल बेचें (स्ट्राइक कीमत) | 10000 |

| प्रीमियम प्राप्त हुआ | 200 |

| ब्रेक-ईवन पॉइंट | 10200 |

| लॉट साइज | 100 |

इस उदाहरण में, निफ्टी स्टॉक मार्केट में 10000 पर ट्रेडिंग कर रहा है. आपको 10000 की स्ट्राइक प्राइस के साथ कॉल ऑप्शन कॉन्ट्रैक्ट भी दिखाई देता है. अगर आपको विश्वास है कि निफ्टी की वैल्यू जल्द ही कम हो जाएगी, तो आप निफ्टी के कॉल विकल्प को 10000 पर बेच सकते हैं और 20000 का अपफ्रंट क्रेडिट प्राप्त कर सकते हैं (लॉट साइज़ से गुणा प्राप्त प्रीमियम). अगर खरीदार कॉल विकल्प का उपयोग नहीं करता है, तो इस ट्रांज़ैक्शन में 20000 की यह राशि संभव अधिकतम लाभ है.

10000 पर निफ्टी कॉल विकल्प बेचने के बाद तीन अलग-अलग स्थितियां हो सकती हैं:

स्थिति 1: निफ्टी की कीमत 9800 तक कम हो जाती है

इस मामले में, कॉल खरीदने वाला व्यक्ति इस विकल्प का उपयोग नहीं करेगा, और इसकी समय-सीमा समाप्त हो जाएगी. प्रीमियम (20000) के रूप में प्राप्त पैसे इस कॉन्ट्रैक्ट से आपके कुल लाभ के रूप में आपके साथ रहेंगे.

स्थिति 2: निफ्टी की कीमत 10000 रहती है

अगर निफ्टी की कीमत में कोई बदलाव नहीं आता है, तो कॉल खरीदार निफ्टी खरीदने के विकल्प का उपयोग नहीं करेगा, और आपको लाभ के रूप में 20000 का प्रीमियम बनाए रखना होगा. अगर खरीदार विकल्प का उपयोग करने का फैसला करता है, तो भी आपको उनके लिए निफ्टी को 10000 पर खरीदना चाहिए, जिससे आपको उनके निर्णय के बावजूद उसी राशि के लाभ के साथ छोड़ दिया जाए.

स्थिति 3: निफ्टी की कीमत 10500 तक बढ़ जाती है

अगर निफ्टी की कीमत आपकी उम्मीदों के खिलाफ बढ़ जाती है, तो कॉल खरीदार खरीदने के लिए उनके विकल्प का उपयोग करेगा. अगर ऐसा होता है, तो विकल्प (10500-10000) *100 = -50000 की आंतरिक वैल्यू के साथ इन-द-मनी (ITM) समाप्त हो जाएगा. इस ट्रांज़ैक्शन में आपका कुल नुकसान 50000-20000 (प्राप्त प्रीमियम) = 30000 होगा.

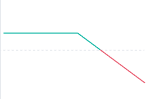

प्रीमियम स्ट्रेटेजी टेबल:

यहां एक प्रीमियम स्ट्रेटजी टेबल है जो आपको विभिन्न समाप्ति कीमतों के मामले में शॉर्ट-कॉल स्ट्रेटजी को बेहतर तरीके से समझने में मदद करेगा.

| निफ्टी प्राइस एक्सपायरी में | निवल भुगतान | कुल राशि (नेट पेऑफ * लॉट साइज़) |

|---|---|---|

| 9600 | 200 | 20000 |

| 9700 | 200 | 20000 |

| 9800 | 200 | 20000 |

| 9900 | 200 | 20000 |

| 10000 | 200 | 20000 |

| 10100 | 100 | 10000 |

| 10200 | 0 | 0 |

| 10300 | -100 | -10000 |

| 10400 | -200 | -20000 |

| 10500 | -300 | -30000 |

| 10600 | -400 | -40000 |

| 10700 | -500 | -50000 |

| 10800 | -600 | -60000 |

शॉर्ट कॉल स्ट्रेटजी के लाभ

- यह रणनीति बियरिश मार्केट में मददगार है.

- इस रणनीति में आपको लाभ देने की अधिक संभावना (2/3rd) है. विभिन्न वेरिएबल के कारण वास्तविक दुनिया की संभावनाएं भिन्न हो सकती हैं.

- आपके पास कॉल विकल्प की स्ट्राइक कीमत सेट करने का विकल्प उतना ही अधिक है जितना आप चाहते हैं. कीमत को अधिक सेट करने से खरीदार को विकल्प का उपयोग करने की संभावना कम हो जाएगी.

शॉर्ट कॉल स्ट्रेटेजी के नुकसान

- इस रणनीति से आप अर्जित कर सकते हैं अधिकतम लाभ खरीदार द्वारा भुगतान की गई प्रीमियम राशि तक सीमित है.

- अधिकतम नुकसान अनलिमिटेड है क्योंकि अंतर्निहित एसेट की वैल्यू किसी भी हद तक बढ़ सकती है.

बाहर निकलने के विभिन्न तरीके

बड़े नुकसान के बिना शॉर्ट कॉल स्ट्रेटजी से बाहर निकलने के कई तरीके हैं. हालांकि, आपके पास अपनी स्थिति में ये विकल्प नहीं हो सकते हैं.

- विकल्प की समय अवधि समाप्त होने की प्रतीक्षा कर रहे हैं, इसलिए आप अपना प्रीमियम लाभ के रूप में बनाए रख सकते हैं.

- उपयुक्त कीमत पर इसे वापस खरीदने का विकल्प. ऐसा करने से ट्रांज़ैक्शन में आपके नुकसान कम हो जाते हैं.

- स्ट्राइक की कीमत पर अपने खुद से कम अलग कॉल विकल्प खरीदना. ऐसा करने से आपको अपने नुकसान को बचाने में मदद मिल सकती है.

जोखिम प्रबंधन सुझाव

जोखिम को कम करने के लिए, आपको शॉर्ट कॉल स्ट्रेटजी लगाते समय सामना करना पड़ता है, हम आपको स्टॉप लॉस फीचर का उपयोग करने की सलाह देते हैं. स्टॉप लॉस फीचर आपको विशाल बिक्री के नुकसान से बचा सकता है.

संक्षिप्त विवरण

शॉर्ट कॉल स्ट्रेटेजी एक स्थिर आय जनरेट करने का एक अपेक्षाकृत सुरक्षित तरीका है जब मार्केट नीचे की ओर या साइडवे ट्रेंड दिखाते हैं. यह रणनीति उन विकल्पों के बाजार में अनुभवी खिलाड़ियों के लिए उपयुक्त है जो बाजार के आंदोलनों से अनुभव करते हैं और अगर सुरक्षा कीमतें बढ़ती हैं तो अन्य व्यापारियों की तुलना में अधिक जोखिम क्षमता रखते हैं. नए ट्रेडर को इस गाइड का पालन करना चाहिए और शॉर्ट-सेलिंग कॉल विकल्पों के दौरान सावधानी बरतनी चाहिए क्योंकि मार्केट की अस्थिरता और ट्रेंड बिना अनुभव और ज्ञान के पूर्वानुमान लगाना मुश्किल हो सकता है.