न्यूट्रल लॉन्ग आयरन बटरफ्लाई - एक पूरी गाइड

विकल्प ट्रेडिंग कई कम जोखिम वाली लाभ-निर्माण रणनीतियां प्रदान करता है, जो पारंपरिक सिक्योरिटीज़ पर लागू नहीं होती हैं.

लोहे की तितली क्या है?

यह विकल्प रणनीति बुलिश स्प्रेड और बियरिश कॉल स्प्रेड के मिश्रण की तरह है जिसमें मध्यम स्ट्राइक कीमत में एक जैसी समाप्ति होती है.

एक शॉर्ट पुट और स्प्रेड को मिडिल स्ट्राइक कीमत पर बेचा जाता है, जो बटरफ्लाई के शरीर को बनाता है, और पंख क्रमशः नीचे और उससे अधिक कीमत पर एक पुट और कॉल खरीदकर बनाए जाते हैं.

यह रणनीति पारंपरिक तितली से दो तरीकों से अलग है. इस रणनीति में चार कॉन्ट्रैक्ट शामिल हैं न कि तीन; दूसरा, यह निवेशक को निवल प्रीमियम का भुगतान करने वाला क्रेडिट स्प्रेड है जबकि बटरफ्लाई एक डेबिट स्प्रेड है, जिससे यह कम अस्थिरता वाले मार्केट और पर्यावरण के लिए आदर्श होता है.

इस रणनीति का उपयोग कम कीमत की अस्थिरता की अवधि के दौरान प्रमुख रूप से किया जाना चाहिए और जोखिम और लाभ-सीमा दोनों ही होनी चाहिए.

न्यूट्रल लॉन्ग आयरन बटरफ्लाई अपर एंड लोअर

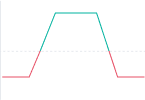

- जब तक एसेट की कीमत दो बिंदुओं के बीच होती है, तब तक स्थिति लाभप्रद नहीं रहती. जब अंतर्निहित एसेट की कीमत ब्रेकईवन पॉइंट के बाहर होती है, तो यह लाभदायक हो जाता है.

- न्यूट्रल लॉन्ग आयरन बटरफ्लाई विकल्प रणनीति लाभ और नुकसान दोनों को सीमित करती है. अधिकतम लाभ तब देखा जाता है जब कीमत ऊपरी हड़ताल से अधिक होती है या निम्न हड़ताल से कम होती है.

- दूसरी ओर, मध्य हड़ताल पर कीमत सही होने पर अधिकतम नुकसान होता है. यह एक निवल डेबिट रणनीति है जब तक इसमें ATM खरीदना और OTM विकल्प बेचना शामिल है.

उदाहरण

विकल्प रणनीति कैसे काम करती है यह समझने के लिए, निफ्टी चार्ट को देखने वाले व्यापारी पर विचार करें और इसे दोनों दिशा में ले जाने की भविष्यवाणी करें, लेकिन उम्मीद है कि अस्थिरता बढ़ जाएगी.

Based on these predictions, he initiates a long iron butterfly where he sells 1 OTM put at $65 with a strike price of 9100, buys 1 ATM put at $105 strike price of 9200, buys 1 ATM call at $70 with a strike price 9200 and sells 1 OTM call at $30 with strike price 9300.

यहां कुछ परिदृश्य दिए गए हैं जहां निफ्टी समाप्त हो सकती है और व्यापार पर संबंधित परिणाम हो सकते हैं.

निफ्टी एक्सपायरेशन के समय 8800 ट्रेडिंग कर रहा है. अगर अंतर्निहित कीमत ब्रेकइवन पॉइंट से कम है, तो व्यापारी लाभ कमाता है. जब कीमत 9000 तक बढ़ती है, तो भी वह लाभ उठाता है क्योंकि अंतर्निहित कीमत ब्रेकवेन पॉइंट से कम है. जब मूल्य निम्न ब्रेकवेन पॉइंट, 9120 के समान हो, तो ट्रेड न तो लाभदायक होगा और न ही नुकसान होगा.

मान लीजिए कि निफ्टी समाप्ति तिथि पर 9200 तक बढ़ जाती है. ट्रेडर को नुकसान होता है क्योंकि अंतर्निहित एसेट की कीमत दो महत्वपूर्ण बिंदुओं के बीच आती है. जब कीमत 9280 हो, तो यह ऊपरी ब्रेकवेन पॉइंट के बराबर होती है, और ट्रेडर न तो नुकसान या लाभ होता है.

इस कीमत से अधिक कीमत बढ़ने के बाद, व्यापारी लाभ कमाना शुरू करता है क्योंकि अंतर्निहित कीमत ऊपरी ब्रेकवेन पॉइंट से अधिक है. अधिकतम लाभ यहां $1500 है और तब होता है जब इंडेक्स या तो ऊपरी हड़ताल से ऊपर या नीचे की हड़ताल से ऊपर होता है. दूसरी ओर, अधिकतम नुकसान नेट प्रीमियम तक सीमित है, जो $6000 है. यहाँ, जब सूचकांक मध्य हड़ताल पर होता है तब होता है.

- यहां ध्यान देना महत्वपूर्ण है कि रणनीति का अधिकतम जोखिम उच्चतम लाभ के 11.5 गुना है. लंबी आयरन बटरफ्लाई की एक प्रमुख सीमा बहुत अधिक जोखिम/रिवॉर्ड रेशियो है. यह रणनीति विशेष रूप से अनुभवी विकल्प व्यापारियों के लिए उपयोगी है और क्या आप ऊपर या नीचे की दिशा में एक कदम से लाभ उठा सकते हैं.

- अधिकतम नुकसान सीमित है.

- इसे छोटे इन्वेस्टमेंट का उपयोग करके निष्पादित किया जा सकता है.

- डायरेक्शनल स्प्रेड की तुलना में कम जोखिम के साथ अधिक स्थिर आय प्रदान करता है.

- जोखिम और रिवॉर्ड पैरामीटर को परिभाषित करना आसान है.

नीचे

- संभावित रिवॉर्ड से जोखिम बहुत अधिक है.

- इन्वेस्ट की गई सभी राशियों को खोने की संभावना है.

- समय क्षति व्यापारी को नुकसान पहुंचाती है, विशेष रूप से जब कोई स्थिति लाभप्रद नहीं होती है.

- अस्थिरता में गिरावट इस स्थिति को नुकसान पहुंचा सकती है जब कीमत मध्य हड़ताल के पास होती है.

- अधिकतम लाभ सेल्डम अर्जित है.

- चार पोजीशन खोले और बंद होने के कारण कमीशन की लागत अधिक हो सकती है.

संक्षिप्त विवरण

आयरन तितलियों का उद्देश्य जोखिम के संपर्क को सीमित करते समय निवेशकों और व्यापारियों को एक स्थिर आय स्ट्रीम प्रदान करना है. हालांकि, न्यूट्रल लॉन्ग आयरन बटरफ्लाई स्ट्रेटजी का इस्तेमाल तब किया जाना चाहिए जब आपको यकीन हो कि अंतर्निहित एसेट की कीमत काफी हद तक बढ़ जाएगी.

ऐसी रणनीति आमतौर पर आय जारी करने से पहले या ब्याज दर में वृद्धि, रोजगार रहित क्लेम और ऐसी अन्य घटनाओं जैसी बड़ी आकस्मिक घोषणा से पहले अर्थपूर्ण होती है जो पर्याप्त मूवर और शेकर होने की संभावना होती है.

अस्थिरता में वृद्धि होने पर यह लाभदायक भी साबित हो सकता है. अनुभवी विकल्प व्यापारियों के लिए सुझाए गए संभावित जोखिमों और रिवॉर्ड को सावधानीपूर्वक समझने के बाद ही इसे शुरू किया जाना चाहिए.