डिस्काउंट पर टॉप ग्रोथ स्टॉक ट्रेडिंग

CDSL: फाइनेंशियल मार्केट के विकास पर एक प्रॉक्सी प्ले

अंतिम अपडेट: 14 दिसंबर 2022 - 12:42 pm

हाल ही में भारत में कुल डीमैट अकाउंट ने 10 करोड़ का ऐतिहासिक बेंचमार्क पार कर लिया है. हमारे व्यवसाय के बारे में न तोड़ना, लेकिन भारत में इक्विटी बाजारों में खुदरा भागीदारी पिछले कुछ वर्षों में बढ़ गई है.

भारत में डीमैट अकाउंट की कुल संख्या 2020 तक केवल 4 करोड़ थी, लेकिन अब इस आंकड़े ने 10 करोड़ की सीमा पार कर ली है. इसका मतलब है कि हमने पिछले दो वर्षों में पहले से अधिक अकाउंट खोले हैं.

ऐसे समय से जब लोग क्रिप्टो, NFT और स्टॉक में इन्वेस्टमेंट करने के बारे में जानकारी चाहते हैं, तो इन्वेस्टमेंट एक FD में सेविंग करने के साथ पर्याप्त था, हम लंबे समय तक आ गए हैं.

पिछले दो वर्षों में, हमने स्टॉक मार्केट के प्रति लोगों के रवैये में बदलाव देखा. फाइनेंशियल साक्षरता, कोविड के कारण एक निश्चित राजस्व स्रोत की कमी और हमारे जैसे डिस्काउंट ब्रोकर द्वारा आसान ब्रोकिंग सेवाएं? क्या हम इस शिफ्ट को देख रहे हैं.

लेकिन फाइनेंशियल मार्केट में अभी भी बहुत लंबा तरीका है क्योंकि आज भी केवल 4%-5% भारतीय सीधे US में 55% की तुलना में स्टॉक मार्केट में इन्वेस्ट करते हैं.

डिस्काउंट ब्रोकर, पोर्टफोलियो मैनेजर इंडस्ट्री में अपार विकास के लिए सभी रेसिंग कर रहे हैं. सबसे अधिक, एक खिलाड़ी है जो निश्चित रूप से पूंजी बाजारों में वृद्धि से लाभ प्राप्त करने के लिए जा रहा है और वह खिलाड़ी CDSL है.

CDSL: कंपनी का ओवरव्यू

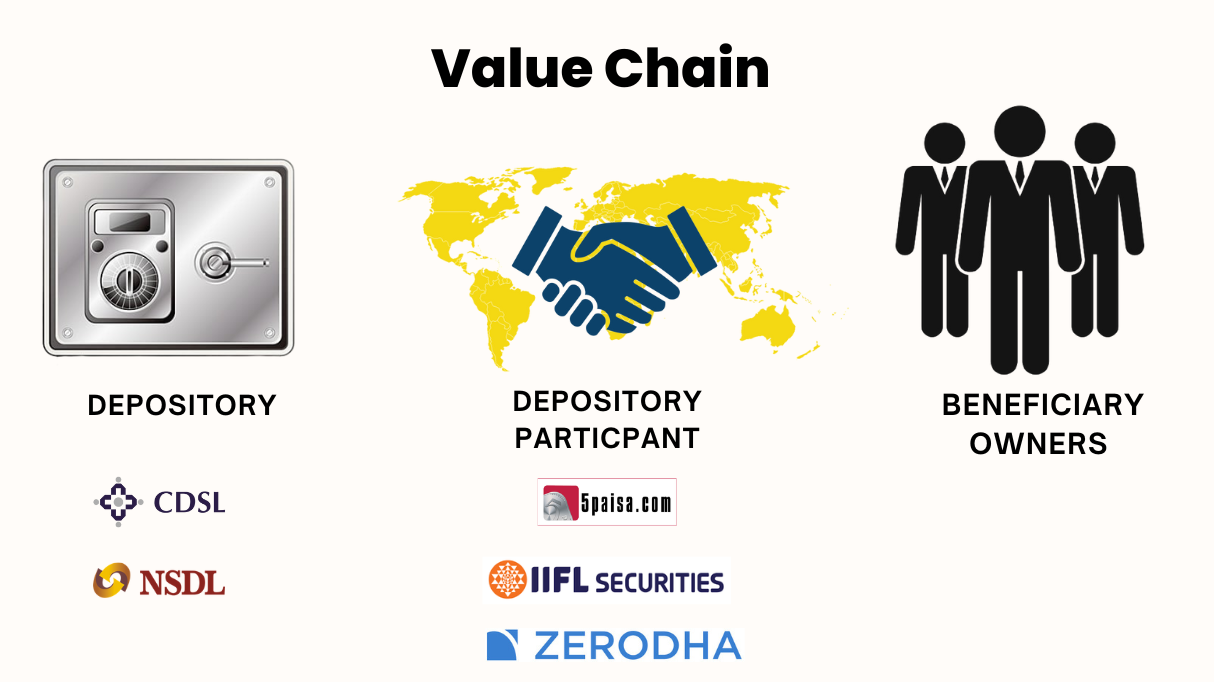

बॉम्बे स्टॉक एक्सचेंज द्वारा प्रोत्साहित CDSL भारत में दो डिपॉजिटरी में से एक है. CDSL के बिज़नेस में जाने से पहले, आइए जानें कि डिपॉजिटरी क्या है. इसलिए, जैसे आपके बैंक आपके फंड को इलेक्ट्रॉनिक रूप में स्टोर करता है, ये डिपॉजिटरी आपकी सिक्योरिटीज़ जैसे इक्विटी, डिबेंचर, बॉन्ड आदि को इलेक्ट्रॉनिक रूप में स्टोर करती हैं.

आपमें से बहुत कुछ ऐसा मत हो सकता है कि आपके शेयर आपके ब्रोकर के साथ स्टोर किए जाते हैं, लेकिन यह मामला नहीं है. उन्हें डिपॉजिटरी से स्टोर किया जाता है. डिस्काउंट ब्रोकर और पारंपरिक ब्रोकर इन्वेस्टर और डिपॉजिटरी के बीच मध्यस्थ के रूप में कार्य करते हैं. इन्हें डिपॉजिटरी प्रतिभागी कहा जाता है. इसलिए, डिपॉजिटरी को "तिजोरी" के रूप में सोचें जो आपकी फाइनेंशियल सिक्योरिटीज़ को डिजिटल रूप में स्टोर करता है.

CDSL के मुख्य कार्यों में इलेक्ट्रॉनिक रूप में होल्डिंग और ट्रांज़ैक्शन सिक्योरिटीज़ और स्टॉक एक्सचेंज पर किए गए ट्रेड के सेटलमेंट शामिल हैं. इन सिक्योरिटीज़ में इक्विटी, डिबेंचर, बॉन्ड, एक्सचेंज ट्रेडेड फंड (ईटीएफ), म्यूचुअल फंड की यूनिट, वैकल्पिक इन्वेस्टमेंट फंड की यूनिट (एआईएफ), डिपॉजिट सर्टिफिकेट (सीडीएस), कमर्शियल पेपर (सीपीएस), सरकारी सिक्योरिटीज़ (जी-सेक्स), ट्रेजरी बिल (टीबील) आदि शामिल हैं.

एक अन्य डिपॉजिटरी NSDL है जिसे नेशनल स्टॉक एक्सचेंज द्वारा प्रोत्साहित किया जाता है. NSDL 'नेशनल सिक्योरिटीज़ डिपॉजिटरी' के लिए छोटा है, जबकि CDSL का अर्थ 'सेंट्रल डिपॉजिटरी सर्विसेज़ लिमिटेड' है.

राजस्व स्रोत

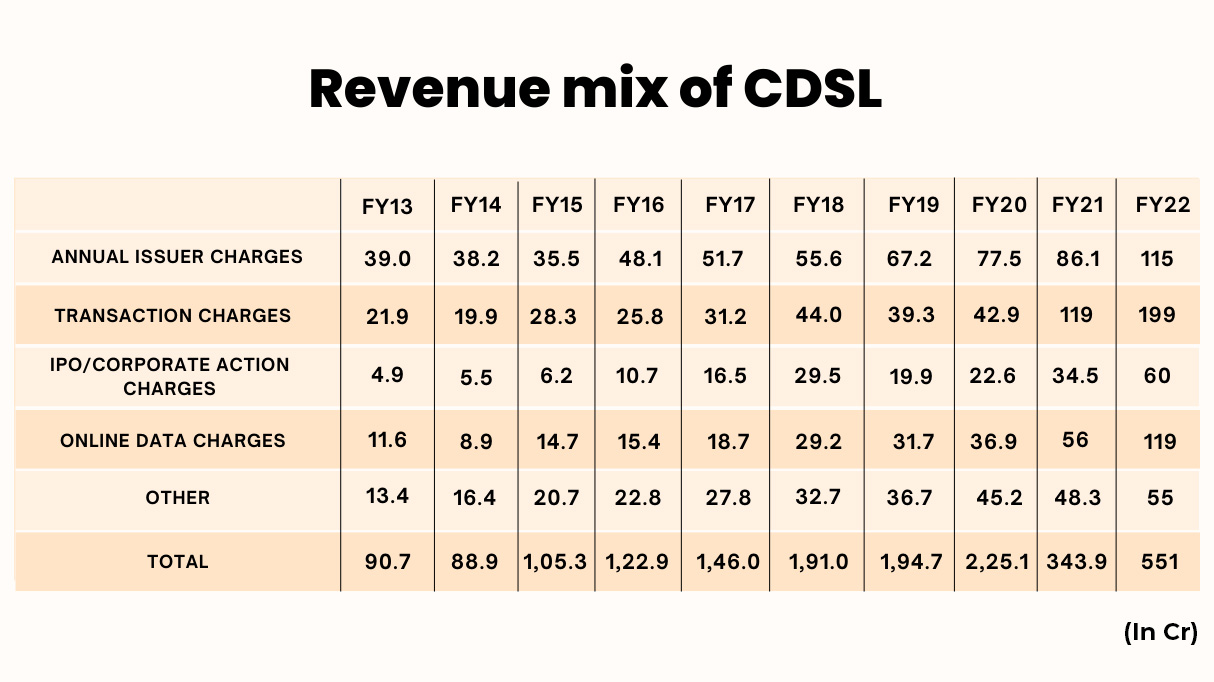

वार्षिक जारीकर्ता शुल्क:- CDSL कॉर्पोरेट को वार्षिक जारीकर्ता शुल्क के रूप में लेता है. सभी कॉर्पोरेट, सूचीबद्ध या असूचीबद्ध, डिपॉजिटरी को अपनी सिक्योरिटीज़ के डिमटेरियलाइज़ेशन के लिए इन शुल्कों का भुगतान करना होगा. यह शुल्क SEBI द्वारा तय किया जाता है और यह दोनों डिपॉजिटरी के लिए समान है. इसे वर्तमान में प्रति फोलियो (ISIN पोजीशन) रु. 11 की दर पर लगाया जाता है, जो प्रवेश की गई सिक्योरिटीज़ के मामूली मूल्य के अधीन होता है (भुगतान की गई पूंजी). वित्तीय वर्ष 2021-22 के लिए वार्षिक जारीकर्ता शुल्क ₹ 11,540.21 है ₹ 8,611.89 की तुलना में लाख वित्तीय वर्ष 2020-21 के लिए लाख, जिसमें 34% बढ़ गया है. कैपिटल मार्केट से अधिक कंपनियों द्वारा फंड जुटाने के साथ, आने वाले वर्षों में वार्षिक शुल्क बढ़ने के लिए बाध्य है.

लेन-देन शुल्क:- किसी इन्वेस्टर द्वारा किए गए किसी भी ट्रांज़ैक्शन के लिए, ब्रोकर को ट्रांज़ैक्शन सेटलमेंट के लिए CDSL को एक निश्चित राशि का भुगतान करना होगा. ये शुल्क निवेशकों द्वारा किए गए ट्रांज़ैक्शन की संख्या पर निर्भर करते हैं, न कि ट्रांज़ैक्शन के मूल्य पर. डिपॉजिटरी मार्केट में प्रत्येक डेबिट ट्रांज़ैक्शन पर DP का शुल्क लेते हैं. NSDL रु. 4.5 का फ्लैट शुल्क लेता है, लेकिन CDSL अपने कुल मासिक बिल के आधार पर स्लैब दर पर DP की फीस लेता है. सीडीएसएल की स्लैब आधारित फीस संरचना डीपी को अपील करती है और इसलिए यह एनएसडीएल की तुलना में अधिक डीपी को आकर्षित कर सकती है. ट्रांज़ैक्शन शुल्क से प्राप्त आय मार्केट में होने वाले ट्रांज़ैक्शन की संख्या पर निर्भर करती है, जो इन्वेस्टर की भावना और मार्केट की स्थितियों पर निर्भर करती है. इसलिए ट्रांज़ैक्शन शुल्क से आय डिपॉजिटरी के लिए अत्यधिक अस्थिर होती है. FY21-22 में ट्रांज़ैक्शन शुल्क ₹19,948.35 लाख 67% है, जो FY 2020-21 से अधिक है.

ऑनलाइन डेटा शुल्क:- CDSL अपने सहायक CDSL वेंचर्स लिमिटेड (CVL) के माध्यम से म्यूचुअल फंड कंपनियों आदि जैसे कैपिटल मार्केट इंटरमीडियरी को KYC सेवा प्रदान करता है. CVL भारत की सबसे बड़ी KYC रजिस्ट्रेशन एजेंसी (KRA) है, जिसका मार्केट 60% है. इस सेगमेंट में प्राथमिक राजस्व में कस्टमर के KYC बनाने के लिए एक बार शुल्क और कस्टमर को इंटरमीडियरी को डेटा प्रदान करने के लिए शुल्क शामिल हैं. वर्तमान में, प्रत्येक KYC के निर्माण के लिए CVL रु. 15 और मध्यस्थ को प्राप्त करने वाले डेटा के लिए रु. 35 का शुल्क लेता है. ऑनलाइन डेटा शुल्क से राजस्व 114% से ₹ 11,997.96 तक बढ़ गया है ₹ 5,616.77 की तुलना में FY 2021-22 में लाख लाख वित्तीय वर्ष 2020-21 में

IPO और कॉर्पोरेट एक्शन शुल्क:- जब भी कोई कंपनी IPO के साथ आती है या यह अधिकार समस्या, बोनस संबंधी समस्या या स्टॉक विभाजन जैसे किसी कॉर्पोरेट एक्शन को करती है, तो उन्हें इन कार्यों के लिए डिपॉजिटरी का भुगतान करना होगा. CDSL का यह राजस्व स्रोत पूंजीगत बाजार भावनाओं पर भी निर्भर करता है क्योंकि अधिकांश कंपनियां बाजार में बुल होने पर अपनी IPO लॉन्च करती हैं. उदाहरण के लिए. पिछले दो सालों में, बुल रन के कारण IPO बरसात हो रही थी. इसलिए सीडीएसएल का यह राजस्व स्रोत भी अस्थिर है और बाजार पर अत्यधिक निर्भर है. IPO और कॉर्पोरेट एक्शन शुल्क से राजस्व 84% से ₹ 6,053.12 तक बढ़ गया है ₹ 3,285.55 की तुलना में FY 2021-22 में लाख FY 2020-21 के लिए लाख

अन्य सेगमेंट:- उपरोक्त स्रोतों के अलावा, कंपनी अकाउंट मेंटेनेंस फीस, ई-वोटिंग फीस और ECA फीस से भी राजस्व अर्जित करती है.

CDSL: एक एसेट लाइट कंपाउंडर!

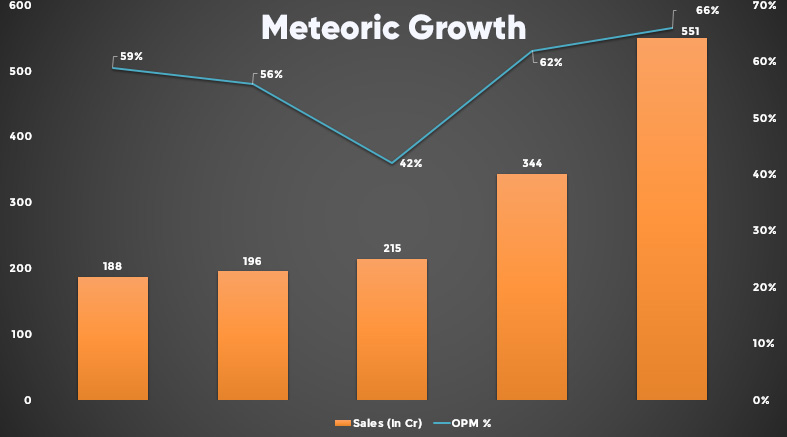

पिछले पांच वर्षों में, CDSL ने अपना राजस्व CAGR 24% में बढ़ा दिया है. यह एसेट-लाइट मॉडल पर काम करता है जिसके कारण इसकी अधिकांश राजस्व लाभ के लिए प्रवाहित होती है. FY 22 में, इसमें 66% का OPM था.

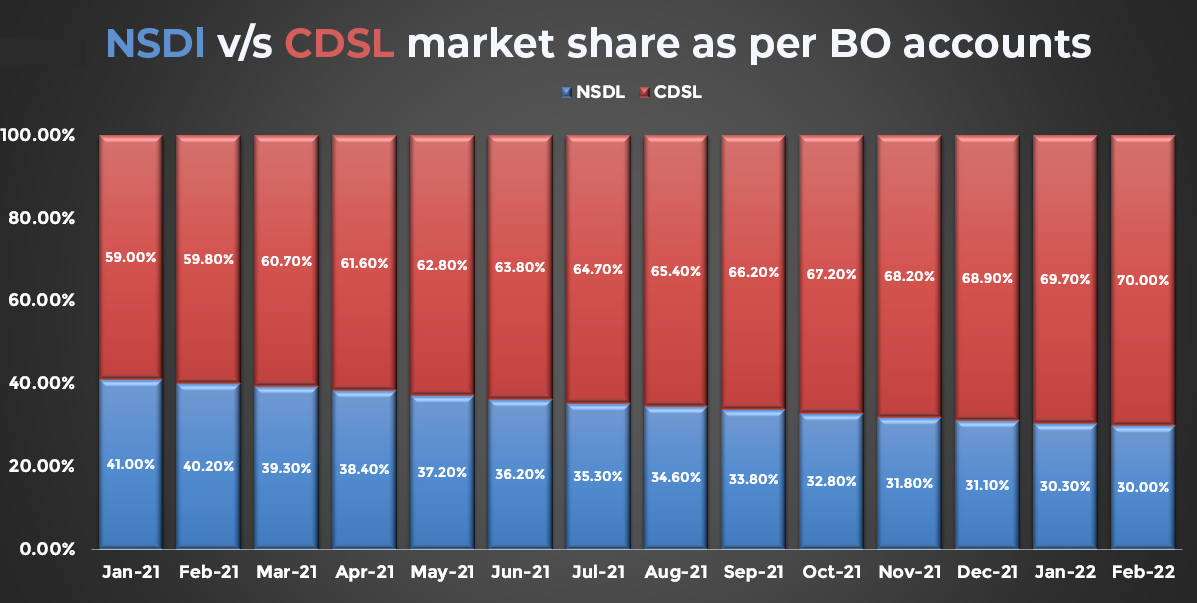

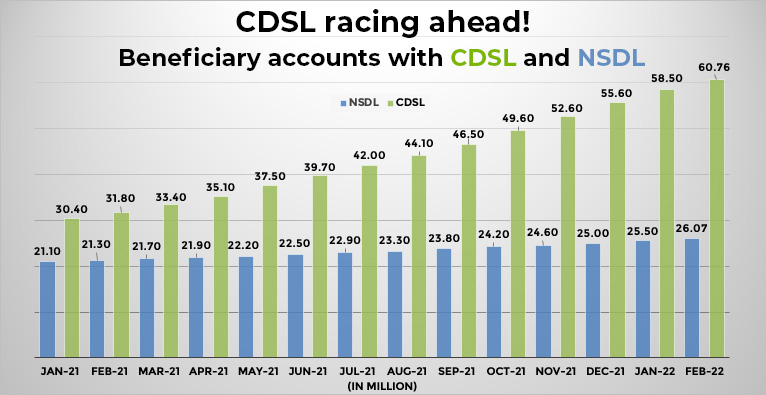

हालांकि एनएसडीएल के कुछ वर्षों बाद यह अस्तित्व में आया, लेकिन लाभार्थी खातों के मामले में इसका लगभग 70% मार्केट शेयर है. आईटी के कारण आकर्षक स्लैब-आधारित कीमत या बेहतर तकनीक. इसने पिछले कुछ वर्षों में NSDL से निरंतर मार्केट शेयर प्राप्त किया है.

आने वाले वर्षों में, यह पूंजी बाजारों में वृद्धि से लाभ प्राप्त करेगा. उद्योग की डुओपोलिस्टिक प्रकृति, उच्च प्रवेश अवरोध और आकर्षक शुल्क इसकी वृद्धि में योगदान देगा.

प्रमुख जोखिम

नियामक अनुपालन: कोई भी बिज़नेस परफेक्ट नहीं है, और न ही CDSL है, कंपनी मार्केट वॉचडॉग, SEBI द्वारा सख्त रूप से नियंत्रित की जाती है, जिसके कारण इसके पास कीमत शक्ति नहीं है और केवल DPs को बेहतर सेवाएं प्रदान करके NSDL के साथ प्रतिस्पर्धा कर सकती है.

सेंट्रल रजिस्ट्री ऑफ सिक्योरिटाइजेशन एसेट रीकंस्ट्रक्शन एंड सिक्योरिटी इंटरेस्ट ऑफ इंडिया (CERSAI) की नियुक्ति क्योंकि सेंट्रल KYC रजिस्ट्रेशन एजेंसी CDSL उद्यमों के KYC बिज़नेस को प्रभावित कर सकती है.

समग्र पूंजी बाजार भावनाएं: जबकि हमारे अध्ययन इक्विटी बाजारों के प्रत्यक्ष सहयोग का सुझाव नहीं देते हैं (साथ ही यह भी दिया जाता है कि मात्र राजस्व का 25% मार्केट मूवमेंट से सीधे जुड़ा होता है), इन्वेस्टर भावना में कोई भी बदलाव ट्रांज़ैक्शन शुल्क और संबंधित सेवाओं पर सीधा सहनशील हो सकता है.

प्रौद्योगिकी के व्यवसाय में होने के कारण, साइबर-हमलों के कारण होने वाले जोखिम को शासित नहीं किया जा सकता है, इसलिए, सबसे बड़े जोखिमों में से एक है.

5paisa पर ट्रेंडिंग

आपके लिए क्या महत्वपूर्ण है इसमें से अधिक जानें.

भारतीय स्टॉक मार्केट से संबंधित आर्टिकल

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.

सचिन गुप्ता

सचिन गुप्ता 5Paisa रिसर्च टीम

5Paisa रिसर्च टीम