બોન્ડ્સના પ્રકારો

5Paisa રિસર્ચ ટીમ

છેલ્લું અપડેટ: 10 એપ્રિલ, 2024 06:18 PM IST

શું તમારી રોકાણની યાત્રા શરૂ કરવા માંગો છો?

કન્ટેન્ટ

- બોન્ડ્સના પ્રકારો કયા છે?

- વિવિધ પ્રકારના બોન્ડ્સની સૂચિ

- બોન્ડ્સની વિશેષતાઓ

- બોન્ડ્સના ફાયદાઓ

- બોન્ડ્સની મર્યાદાઓ

- બોન્ડ્સમાં ઇન્વેસ્ટ કરતા પહેલાં ધ્યાનમાં લેવાની બાબતો

- ભારતમાં બોન્ડમાં કેવી રીતે રોકાણ કરવું?

- તારણ

બોન્ડ્સ રોકાણનું એક લોકપ્રિય સ્વરૂપ છે કારણ કે તેઓ નિયમિત આવક, મૂડી સંરક્ષણ અને વિવિધતાના લાભો પ્રદાન કરે છે. આ કર્જદાર અને ધિરાણકર્તા વચ્ચેનો લોન એગ્રીમેન્ટ છે. જ્યારે કોઈ એન્ટિટી અથવા વ્યક્તિ કોઈ બૉન્ડ ખરીદે છે, ત્યારે તેઓ જારીકર્તાને કોઈ ચોક્કસ સમયગાળા માટે પૈસા આપે છે.

જારીકર્તા સહમત વ્યાજ દર સાથે મુદતના અંતે રકમની ચુકવણી કરવાનું વચન આપે છે. આ લેખ ભારતમાં વિવિધ પ્રકારના બોન્ડ્સ, તેમની વિશેષતાઓ, લાભો, મર્યાદાઓ અને રોકાણ કરતા પહેલાં ધ્યાનમાં રાખવાની બાબતો વિશે ચર્ચા કરે છે.

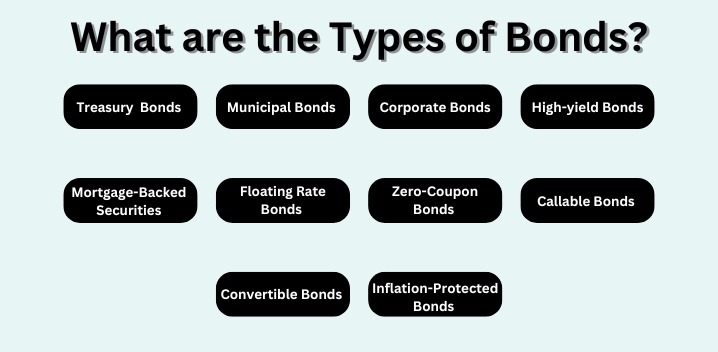

બોન્ડ્સના પ્રકારો કયા છે?

બોન્ડ્સના પ્રકારો તેમના જારીકર્તા, પરિપક્વતા અવધિ અને વ્યાજ દરના આધારે વિવિધ કેટેગરીના બોન્ડ્સનો સંદર્ભ આપે છે. કોઈપણ વ્યક્તિ તેમની લાક્ષણિકતાઓ અને બજારની સ્થિતિઓના આધારે વિવિધ પ્રકારના બોન્ડ્સને વર્ગીકૃત કરી શકે છે. કેટલાક સામાન્ય પ્રકારના બૉન્ડ્સ ટ્રેઝરી, ફિક્સ્ડ અને ફ્લોટિંગ રેટ, કોર્પોરેટ, હાઇ-ઇલ્ડ, ઝીરો-કૂપન અને ઘણું બધું છે.

ફાઇનાન્સમાં દરેક પ્રકારના બોન્ડ માટે જોખમ અને રિવૉર્ડ ટ્રેડ-ઑફ અલગ હોય છે. શ્રેષ્ઠ વિકલ્પ પસંદ કરવા માટે બધા પ્રકારના બોન્ડ્સને સમજવું જરૂરી છે.

વિવિધ પ્રકારના બોન્ડ્સની સૂચિ

નીચે સૂચિબદ્ધ 10 પ્રકારના બોન્ડ્સ છે.

1. ટ્રેઝરી બોન્ડ્સ

કેન્દ્ર સરકાર ખજાના બોન્ડ્સ જારી કરે છે. તેથી, તે સૌથી સુરક્ષિત પ્રકારનું બૉન્ડ છે કારણ કે તેમાં કોઈ ક્રેડિટ જોખમ નથી. આ બોન્ડ્સની પરિપક્વતાનો સમયગાળો દસથી ત્રીસ વર્ષની હોય છે અને નિશ્ચિત વ્યાજ દરની ચુકવણી કરે છે, જે પ્રવર્તમાન બજારની સ્થિતિમાં પરિબળ છે.

2. નગરપાલિકાના બોન્ડ્સ

સ્થાનિક અને રાજ્ય સરકારો આનો ઉપયોગ શાળાઓ, રાજમાર્ગો અને હૉસ્પિટલો જેવા વિકાસ પ્રોજેક્ટ્સ માટે ભંડોળ એકત્રિત કરવા માટે કરે છે. નગરપાલિકા બૉન્ડ્સને ટૅક્સમાંથી મુક્તિ આપવામાં આવી છે. તેઓ ટૂંકા ગાળાની અને લાંબા ગાળાની પરિપક્વતાઓમાં ઉપલબ્ધ છે.

3. કોર્પોરેટ બૉન્ડ્સ

કંપનીઓ અથવા બિઝનેસ કોન્ગ્લોમરેટ્સ તેમના બિઝનેસ ઑપરેશન્સ માટે મૂડી એકત્રિત કરવા માટે કોર્પોરેટ બોન્ડ્સ જારી કરે છે. તેઓ ટ્રેઝરી બોન્ડ્સ કરતાં જોખમી હોય છે કારણ કે જારીકર્તા કંપનીની ક્રેડિટ યોગ્યતા તેમને પાછી આપે છે. જારીકર્તાની ક્રેડિટ યોગ્યતા અને બજારની સ્થિતિઓના આધારે કોર્પોરેટ બોન્ડ્સમાં વિવિધ પરિપક્વતાઓ અને વ્યાજ દરો હોઈ શકે છે.

4. હાઇ-ઇલ્ડ બોન્ડ

કંપનીઓ ઓછી ક્રેડિટ રેટિંગ સાથે ઉચ્ચ ઉપજના બોન્ડ્સ જારી કરે છે અને ઇન્વેસ્ટમેન્ટ-ગ્રેડ બોન્ડ્સ કરતાં જોખમી હોય છે. તેઓ ઉચ્ચ જોખમ માટે વળતર આપવા માટે વધુ ઉપજ ઑફર કરે છે. ઉચ્ચ-ઉપજના બોન્ડ્સને જંક બોન્ડ્સ તરીકે પણ ઓળખાય છે.

5. મૉરગેજ-બેક કરેલી સિક્યોરિટીઝ

રિયલ એસ્ટેટ કંપનીઓ અંતર્નિહિત મૉરગેજ પૂલ સામે ઘણા ગીરો સંગ્રહિત કરીને અને બોન્ડ જારી કરીને મૉરગેજ-બૅક્ડ સિક્યોરિટીઝ બનાવે છે. મૉરગેજમાંથી કૅશ ફ્લો આ સિક્યોરિટીઝને પાછા આપે છે, તેથી તેઓ કોર્પોરેટ બોન્ડ્સ કરતાં સુરક્ષિત છે કારણ કે તેઓ ઓછા ક્રેડિટ રિસ્ક ધરાવે છે.

6. ફ્લોટિંગ રેટ બોન્ડ્સ

ફ્લોટિંગ રેટ બોન્ડ્સમાં સમયાંતરે રેફરન્સ રેટના આધારે સમાયોજિત વ્યાજ દર હોય છે, જેમ કે ભારતીય રિઝર્વ બેંકના રેપો રેટ. તે રોકાણકારોને વ્યાજ દરના જોખમથી સુરક્ષિત કરે છે કારણ કે દરો પ્રવર્તમાન બજાર દરો સાથે આવે છે. આ બોન્ડ્સનો વ્યાજ દર બજારમાં વધઘટ અને મેક્રોઇકોનોમિક પરિમાણોને આધિન છે.

7. ઝીરો-કૂપન બૉન્ડ્સ

ઝીરો-કૂપન બૉન્ડ્સ તેમના ચહેરાના મૂલ્ય પર ડિસ્કાઉન્ટ પર જારી કરવામાં આવે છે અને સમયાંતરે વ્યાજની ચુકવણી કરશો નહીં. તેના બદલે, તેઓ મેચ્યોરિટી પર નિશ્ચિત રિટર્ન પ્રદાન કરે છે, એટલે કે, ઇશ્યૂની કિંમત અને ફેસ વેલ્યૂ વચ્ચેનો તફાવત. તે રોકાણકારો માટે આદર્શ છે જે ચોક્કસ સમયગાળા માટે નિશ્ચિત વળતર લૉક કરવા માંગે છે.

8. કૉલેબલ બોન્ડ

જારીકર્તા મેચ્યોરિટી પહેલાં કૉલેબલ બોન્ડ્સને રિડીમ કરી શકે છે, સામાન્ય રીતે પ્રીમિયમ કિંમત પર. તેઓ જારીકર્તાને તેમની ઋણની જવાબદારીઓનું સંચાલન કરવામાં લવચીકતા પ્રદાન કરે છે પરંતુ રોકાણકાર માટે પુન:રોકાણનું જોખમ રાખે છે.

9 કન્વર્ટિબલ બોન્ડ્સ

જારીકર્તા કંપની આ બોન્ડ્સને જારીકર્તા કંપનીના સ્ટૉકના શેરમાં પૂર્વ-નિર્ધારિત કન્વર્ઝન રેશિયોમાં રૂપાંતરિત કરી શકે છે. તેઓ રોકાણકારને મૂડીની પ્રશંસા અને નિશ્ચિત આવકની ક્ષમતા પ્રદાન કરે છે.

10. ફુગાવા-સુરક્ષિત બોન્ડ

સરકાર ઇન્ફ્લેશનથી રોકાણકારોને સુરક્ષિત કરવાના હેતુવાળા ઇન્ફ્લેશન-સુરક્ષિત બોન્ડ જારી કરે છે. તેઓ એક નિશ્ચિત વ્યાજ દર ચૂકવે છે, જે ગ્રાહક કિંમત સૂચકાંકમાં ફેરફારોને દર્શાવવા માટે સમયાંતરે સમાયોજિત કરવામાં આવે છે.

ઉપરોક્ત ઉપરાંત, કર્જદારો તેમના ઉદ્દેશોને અનુરૂપ અને રોકાણકારો માટે આકર્ષક હોય તેવા 5 પ્રકારના બોન્ડ પ્રોડક્ટ્સની રચના કરે છે.

બોન્ડ્સની વિશેષતાઓ

બોન્ડ્સ ઘણી વિશેષતાઓ સાથે આવે છે જે તેમને અન્ય પ્રકારના રોકાણોથી અલગ કરે છે.

એક. વ્યાજ દર: વ્યાજ દર એ કૂપન છે જે બૉન્ડ જારીકર્તા બૉન્ડહોલ્ડરને ચુકવણી કરે છે. સામાન્ય રીતે, તે બૉન્ડના ફેસ વેલ્યૂની નિશ્ચિત ટકાવારી છે અને તેની ચુકવણી સમયાંતરે બૉન્ડના જીવન પર કરવામાં આવે છે.

બી. મેચ્યોરિટીની તારીખ: મેચ્યોરિટીની તારીખ રિડમ્પશનની તારીખનો સંદર્ભ આપે છે, અને બૉન્ડ જારીકર્તાને બૉન્ડ ધારકને બૉન્ડની મુદ્દલ રકમની ચુકવણી કરવી આવશ્યક છે. આ તે તારીખ છે જેના પર બોન્ડ "પરિપક્વ થાય છે."

સી. ફેસ વેલ્યૂ: ફેસ વેલ્યૂ એ રકમ છે કે બૉન્ડ જારીકર્તા મેચ્યોરિટી પર બોન્ડહોલ્ડરને ચૂકવશે. તેને બોન્ડની સમમૂલ્ય તરીકે પણ ઓળખવામાં આવે છે.

ડી. ઉપજ: ઉપજ એ બૉન્ડ પર રિટર્નનો દર છે. આ બૉન્ડની વર્તમાન બજાર કિંમતની ટકાવારી છે. તે કૂપન દર અને બૉન્ડની વર્તમાન બજાર કિંમત બંનેને ધ્યાનમાં લે છે.

ઇ. ક્રેડિટ રેટિંગ: ક્રેડિટ રેટિંગ એજન્સીઓ જારીકર્તાની ક્રેડિટ યોગ્યતાના આધારે બૉન્ડ રેટિંગ સોંપે છે. આ રેટિંગ તે સંભાવનાને દર્શાવે છે કે જારીકર્તા તેની બૉન્ડ ચુકવણી પર ડિફૉલ્ટ કરશે.

એફ. લિક્વિડિટી: બૉન્ડ્સ સેકન્ડરી માર્કેટમાં ખરીદી અને વેચી શકાય છે જેથી ઇન્વેસ્ટર્સ મેચ્યોરિટી પહેલાં તેમના બોન્ડ્સને વેચી શકે. બૉન્ડની લિક્વિડિટી એ સરળતાને દર્શાવે છે જેની સાથે તેને સેકન્ડરી માર્કેટમાં ખરીદી અથવા વેચી શકાય છે.

બોન્ડ્સના ફાયદાઓ

દરેકમાં ફાયદા અને નુકસાન સાથે રોકાણ કરવા માટે વિવિધ પ્રકારના બોન્ડ્સ છે. વ્યાજ અને મુખ્ય વળતરની આશ્રિતતાને કારણે જોખમથી વિમુક્ત રોકાણકારો માટે બોન્ડ્સ એક સ્થિર રોકાણ વિકલ્પ છે. આમાંના કેટલાક ફાયદાઓમાં નીચેનાનો સમાવેશ થાય છે.

1. સ્થિર આવક: બોન્ડ્સ સામાન્ય રીતે સમયાંતરે વ્યાજની ચુકવણી દ્વારા એક નિશ્ચિત આવકનો સ્ત્રોત પ્રદાન કરે છે. આ સુવિધા નિયમિત આવક માંગતા રોકાણકારો માટે બોન્ડ્સને આકર્ષક વિકલ્પ બનાવે છે.

2. વિવિધતા: બોન્ડ્સ રોકાણકારના પોર્ટફોલિયોને વિવિધતા આપવાની તક પ્રદાન કરે છે. તેઓ અન્ય સંપત્તિ વર્ગો જેમ કે ઇક્વિટી સાથે ઓછો સંબંધ ધરાવે છે, અને એકંદર પોર્ટફોલિયોના જોખમને ઘટાડવામાં મદદ કરી શકે છે.

3. ઓછું જોખમ: જો જારીકર્તા ડિફૉલ્ટ થાય તો તેમને ચુકવણીની ઉચ્ચ પ્રાથમિકતા હોવાથી તેઓ ઇક્વિટી કરતાં ઓછા જોખમી હોય છે. ઇક્વિટી ધારકો લિક્વિડેશનમાં હોય તે પહેલાં બૉન્ડધારકોને સામાન્ય રીતે ચૂકવવામાં આવે છે.

4. આગાહી: બોન્ડ્સ પાસે એક નિશ્ચિત મુદત અને વ્યાજ દર છે, જે તેમને આગાહી કરી શકાય તેવા રોકાણો બનાવે છે. આ આગાહી ખાસ કરીને સ્થિર, ઓછા જોખમનું રોકાણ મેળવતા રોકાણકારો માટે આકર્ષક હોઈ શકે છે.

5. જારીકર્તાની લવચીકતા: તેમને વિવિધ સ્વરૂપો અને શરતોમાં જારી કરી શકાય છે, જે જારીકર્તાઓને મૂડી ઊભું કરવામાં લવચીકતા આપે છે. બોન્ડ્સ કસ્ટમાઇઝેબલ છે અને જારીકર્તાની ચોક્કસ જરૂરિયાતોને પૂર્ણ કરે છે, જેમ કે લાંબા ગાળાના પ્રોજેક્ટ્સ માટે ભંડોળ અથવા ટૂંકા ગાળાની રોકડ જરૂરિયાતોનું સંચાલન કરવું.

બોન્ડ્સની મર્યાદાઓ

તેમના ઘણા ફાયદાઓ હોવા છતાં, બોન્ડ્સની પણ કેટલીક મર્યાદાઓ છે.

1. વ્યાજ દરનું જોખમ: સામાન્ય રીતે, જ્યારે વ્યાજ દર વધે છે ત્યારે બોન્ડની કિંમતો ઘટે છે. તેનો અર્થ એ છે કે જો કોઈ રોકાણકારને પરિપક્વતા પહેલાં તેમના બંધનને વેચવાની જરૂર હોય, તો તેમને નુકસાન પર વેચવું પડી શકે છે. આ જોખમ ખાસ કરીને વધતા વ્યાજ દરના વાતાવરણમાં સંબંધિત છે.

2. ફુગાવાનું જોખમ: જ્યારે બોન્ડ્સ સ્થિર આવકનો પ્રવાહ પ્રદાન કરે છે, ત્યારે ફુગાવા સમય જતાં તે આવકના મૂલ્યને દૂર કરી શકે છે. તેનો અર્થ એ છે કે રોકાણકારો ઓછી ખરીદી શક્તિ સાથે સમાપ્ત થઈ શકે છે.

3. ક્રેડિટ રિસ્ક: બૉન્ડ્સ માત્ર જારીકર્તાની ક્રેડિટ યોગ્યતા જેટલી જ સારી છે. જો જારીકર્તા ડિફૉલ્ટ થાય, તો બૉન્ડહોલ્ડરને તેમની સંપૂર્ણ મૂળ અને વ્યાજની ચુકવણી પ્રાપ્ત થઈ શકતી નથી. કોઈપણ વ્યક્તિ ઉચ્ચ ક્રેડિટ રેટિંગ સાથે બૉન્ડમાં ઇન્વેસ્ટ કરીને જોખમને ઘટાડી શકે છે, પરંતુ સામાન્ય રીતે તે ઓછી ઉપજના ખર્ચ પર આવે છે.

4. લિક્વિડિટી જોખમ: કેટલાક બૉન્ડ્સ ઝડપથી વેચવામાં મુશ્કેલ હોઈ શકે છે, ખાસ કરીને જો તેઓ વારંવાર ટ્રેડ કરતા નથી. તે રોકાણકારો માટે એક સમસ્યા હોઈ શકે છે જેમણે મેચ્યોરિટી પહેલાં તેમના બોન્ડ્સને વેચવું જોઈએ.

5. મૂડીની પ્રશંસા માટે મર્યાદિત સંભાવના: જ્યારે કેટલાક બોન્ડ્સ મૂડીની પ્રશંસાનો અનુભવ કરી શકે છે, ત્યારે કિંમત મેળવવાની ક્ષમતા સામાન્ય રીતે મર્યાદિત છે. નોંધપાત્ર મૂડી પ્રશંસા શોધતા રોકાણકારોને અન્ય રોકાણોને ધ્યાનમાં લેવાની જરૂર પડી શકે છે.

બોન્ડ્સમાં ઇન્વેસ્ટ કરતા પહેલાં ધ્યાનમાં લેવાની બાબતો

બોન્ડ્સમાં રોકાણ કરતા પહેલાં, રોકાણકારોએ કેટલાક પરિબળો ધ્યાનમાં લેવા જોઈએ.

1. ક્રેડિટ રેટિંગ: બૉન્ડ જારીકર્તાની ક્રેડિટ રેટિંગ એ વિચારવાનું મહત્વપૂર્ણ પરિબળ છે કારણ કે તે જારીકર્તાની ક્રેડિટ યોગ્યતા અને ચુકવણીની ક્ષમતા દર્શાવે છે. ઉચ્ચ ક્રેડિટ રેટિંગ ડિફૉલ્ટ જોખમને દર્શાવે છે પરંતુ તે ઓછી ઉપજ પણ ઑફર કરી શકે છે.

2. વ્યાજ દરો: વ્યાજ દરો બૉન્ડની કિંમતોને નોંધપાત્ર રીતે અસર કરે છે. જ્યારે વ્યાજ દર વધે છે ત્યારે બૉન્ડની કિંમતો ઘટે છે, અને તેનાથી વિપરીત. રોકાણકારોએ રોકાણના નિર્ણયો લેતી વખતે વર્તમાન વ્યાજ દરના વાતાવરણને ધ્યાનમાં લેવું જોઈએ.

3. પરિપક્વતા: લાંબી પરિપક્વતાઓવાળા બોન્ડ્સ સામાન્ય રીતે વધુ ઉપજ પ્રદાન કરે છે પરંતુ વધુ જોખમ સાથે રાખે છે કારણ કે તેઓ વ્યાજ દરમાં ફેરફારો માટે વધુ સંવેદનશીલ હોય છે. તેનાથી વિપરીત, ટૂંકા ગાળાના બોન્ડ્સ ઓછા રિટર્ન પ્રદાન કરે છે પરંતુ વ્યાજ દરમાં ફેરફારો થવાની સંભાવના ઓછી છે.

4. ઉપજ: બૉન્ડની ઉપજ એ રોકાણકારને તેમના રોકાણ પર પ્રાપ્ત થશે. ઉચ્ચ ઉપજ સામાન્ય રીતે ઉચ્ચ જોખમને સૂચવે છે. રોકાણકારોએ ક્રેડિટ રેટિંગ અને અન્ય પરિબળો સાથે ઉપજને ધ્યાનમાં લેવી જોઈએ.

5. લિક્વિડિટી: કેટલાક બોન્ડ્સ અન્યો કરતાં વધુ લિક્વિડ હોય છે, જેનો અર્થ એ છે કે તેઓને સરળતાથી ખરીદી અને વેચી શકાય છે. ઓછા લિક્વિડ બોન્ડ વેચવા માટે અને વધુ વિસ્તૃત હોલ્ડિંગ સમયગાળાની જરૂર પડી શકે છે.

6. કરની અસરો: રોકાણકારોએ બોન્ડ્સમાં રોકાણ કરવાના કર અસરોને પણ ધ્યાનમાં લેવો જોઈએ, કારણ કે વ્યાજની આવક કરને આધિન હોઈ શકે છે.

આ પરિબળો બોન્ડ્સમાં રોકાણ કરતી વખતે રોકાણકારોને માહિતીપૂર્ણ નિર્ણયો લેવામાં મદદ કરે છે.

ભારતમાં બોન્ડમાં કેવી રીતે રોકાણ કરવું?

રોકાણકારો બેંકો, પોસ્ટ ઑફિસ, ઑનલાઇન ટ્રેડિંગ પ્લેટફોર્મ અને મ્યુચ્યુઅલ ફંડ કંપનીઓ સહિતની વિવિધ ચૅનલો દ્વારા ખરીદી શકે છે. ઇન્વેસ્ટ કરતા પહેલાં, પાંચ પ્રકારના બોન્ડ્સ અને તેમના સંકળાયેલા જોખમો અને રિટર્નને સંશોધિત કરવું જરૂરી છે.

રોકાણકારોએ તેમના રોકાણના લક્ષ્યો, જોખમ સહિષ્ણુતા અને ક્ષિતિજને પણ ધ્યાનમાં લેવું જોઈએ. બોન્ડ્સ પોર્ટફોલિયોને આવક અને વિવિધતાના લાભોની સ્થિર પ્રવાહ પ્રદાન કરે છે.

તારણ

નિષ્કર્ષમાં, બોન્ડ્સ વૈશ્વિક નાણાંકીય પ્રણાલીનો મહત્વપૂર્ણ ભાગ છે, જે મૂડી ઊભું કરવા માટે સરકારો, નિગમો અને અન્ય સંસ્થાઓ માટે એક સાધન પ્રદાન કરે છે. સરકાર અને નગરપાલિકા બોન્ડ્સથી લઈને કોર્પોરેટ અને ઉચ્ચ ઉપજના બોન્ડ્સ સુધીના વિવિધ પ્રકારના બોન્ડ્સ છે. દરેક બોન્ડના પ્રકારમાં તેના ફાયદાઓ અને જોખમો છે, અને રોકાણકારો અને જારીકર્તાઓએ આ પરિબળોને કાળજીપૂર્વક ધ્યાનમાં લેવું જોઈએ જ્યારે કયા બોન્ડમાં રોકાણ કરવા અથવા જારી કરવા માટે બોન્ડ છે.

જોખમો હોવા છતાં, બૉન્ડ્સ સ્થિર આવક, વિવિધતા અને ઓછા જોખમ માંગતા લોકો માટે લોકપ્રિય ઇન્વેસ્ટમેન્ટની પસંદગી છે, જે તેમને કોઈપણ સારી રીતે વિવિધ પોર્ટફોલિયોમાં મહત્વપૂર્ણ એસેટ ક્લાસ બનાવે છે.

બોન્ડ અને ડિબેન્ચર વિશે વધુ

- ગ્રીન બોન્ડ્સ: સંપૂર્ણ ઓવરવ્યૂ

- PSU બૉન્ડ્સ

- ફ્લોટિંગ રેટ બોન્ડ્સ

- બોન્ડ્સમાં સ્વચ્છ કિંમત અને ગંદી કિંમત શું છે?

- રાજ્ય સરકાર ગેરંટી બોન્ડ

- ઝીરો કૂપન બૉન્ડ્સ અને ડીપ ડિસ્કાઉન્ટ બૉન્ડ્સ વચ્ચેનો તફાવત

- વિદેશી ચલણ કન્વર્ટિબલ બોન્ડ્સ (એફસીસીબી)

- બોન્ડ અને ડિબેન્ચર્સ વચ્ચેનો તફાવત

- મસાલા બોન્ડ્સ

- ટૅક્સ-ફ્રી બૉન્ડ્સ

- બોન્ડ્સના પ્રકારો

- ગવર્મેન્ટ બોન્ડ્સ ઇન્ડિયા

- કૂપન બોન્ડ શું છે?

- બૉન્ડની ઊપજ શું છે? વધુ વાંચો

ડિસ્ક્લેમર: સિક્યોરિટીઝ માર્કેટમાં રોકાણ બજારના જોખમોને આધિન છે, રોકાણ કરતા પહેલાં તમામ સંબંધિત દસ્તાવેજો કાળજીપૂર્વક વાંચો. વિગતવાર ડિસ્ક્લેમર માટે કૃપા કરીને ક્લિક કરો અહીં.

વારંવાર પૂછાતા પ્રશ્નો

બોન્ડ્સ એ સરકારો, સ્થાનિક અધિકારીઓ, કંપનીઓ અથવા અન્ય કંપનીઓ દ્વારા જારી કરાયેલી ડેબ્ટ સિક્યોરિટીઝ છે જે મૂડી એકત્રિત કરવા માટે જારી કરવામાં આવે છે. રોકાણકારો બોન્ડ ખરીદે છે અને નિર્ધારિત સમયગાળા દરમિયાન સમયાંતરે વ્યાજની ચુકવણી પ્રાપ્ત કરે છે. ઇન્વેસ્ટમેન્ટના સમયગાળા પછી, બૉન્ડ મેચ્યોર થાય છે, અને કર્જદાર મુદ્દલની ચુકવણી કરે છે.

સૌથી લોકપ્રિય પ્રકારના બોન્ડ્સમાં ફિક્સ્ડ-અને ફ્લોટિંગ-રેટ બોન્ડ્સ, ઝીરો-કૂપન બોન્ડ્સ, સરકારી સિક્યોરિટીઝ બોન્ડ્સ અને કોર્પોરેટ અને ટ્રેઝરી બોન્ડ્સ શામેલ છે.

બોન્ડનું ઉદાહરણ એક સરકારી બોન્ડ છે, જેમ કે ટ્રેઝરી બિલ અને સરકારી બોન્ડ્સ, ભારત સરકારના સમર્થન, સંપૂર્ણ વિશ્વાસ અને ક્રેડિટ સાથે.

બોન્ડ્સ ખરીદવાની ઘણી રીતો છે, જેમાં તેમને બ્રોકર અથવા ફાઇનાન્શિયલ સલાહકાર દ્વારા ખરીદવા, તેમને જારીકર્તા પાસેથી સીધા ખરીદવા, અથવા બોન્ડ મ્યુચ્યુઅલ ફંડ્સ અથવા એક્સચેન્જ-ટ્રેડેડ ફંડ્સ (ઇટીએફ) માં ઇન્વેસ્ટ કરવાનો સમાવેશ થાય છે. બોન્ડ્સ ખરીદતા પહેલાં, તમારે જારીકર્તાની ક્રેડિટ યોગ્યતાનું સંશોધન કરવું જોઈએ અને માહિતગાર ઇન્વેસ્ટમેન્ટનો નિર્ણય લેવા માટે બોન્ડના જોખમ અને રિટર્નની લાક્ષણિકતાઓનું મૂલ્યાંકન કરવું આવશ્યક છે.

બૉન્ડ્સ એક સુરક્ષિત ઇન્વેસ્ટમેન્ટ છે કારણ કે ઇશ્યૂઅર વ્યાજ સાથે કર્જ લીધેલ ફંડ્સની ચુકવણી કરવાનું વચન આપે છે. જો કે, હજુ પણ બૉન્ડ્સ સાથે સંકળાયેલા જોખમો છે, જેમ કે ક્રેડિટ રિસ્ક, વ્યાજ દરનું જોખમ અને ફુગાવાના જોખમ. બોન્ડ્સમાં રોકાણ કરતા પહેલાં આ જોખમોનું મૂલ્યાંકન કરવું મહત્વપૂર્ણ છે.

સૌથી સુરક્ષિત પ્રકારના બોન્ડ્સને સામાન્ય રીતે સ્થિર અને નાણાંકીય રીતે મજબૂત સરકારો દ્વારા જારી કરવામાં આવતા સરકારી બોન્ડ્સને ધ્યાનમાં લેવામાં આવે છે, જે સરકારની તેના નાગરિકો પર ટેક્સ આપવાની અને પ્રિન્ટ કરન્સીની ક્ષમતા દ્વારા સમર્થિત છે.

સાતથી દસ વર્ષની અંદર પરિપક્વ હોય તેવા બોન્ડ્સ મધ્યવર્તી-મુદતી બોન્ડ્સ છે. આ બોન્ડ્સ ઓછી ઉપજ અને લાંબા ગાળાના બોન્ડ્સ સાથે ટૂંકા ગાળાના બોન્ડ્સને ઉચ્ચ ઉપજ સાથે સંતુલિત કરે છે પરંતુ વધુ વ્યાજ દરનું જોખમ. તેઓ મધ્યમ સ્તરનું જોખમ અને વળતર શોધતા રોકાણકારો માટે યોગ્ય વિકલ્પ હોઈ શકે છે.

ફિક્સ્ડ વ્યાજ દર સાથે એક બૉન્ડ, જેને ફિક્સ્ડ-રેટ બૉન્ડ તરીકે પણ ઓળખાય છે, એટલે કે સંપૂર્ણ બૉન્ડ અવધિ માટે વ્યાજ દર સમાન રહે છે. આ પ્રકારનો બૉન્ડ રોકાણકારો માટે આગાહી કરી શકાય તેવા રોકડ પ્રવાહ પ્રદાન કરે છે.

પરંપરાગત બોન્ડ દ્વારા કરવામાં આવેલી ચુકવણીને મુદ્દલ, ચહેરાનું મૂલ્ય અથવા સમાન મૂલ્ય તરીકે પણ ઓળખાય છે. આ રકમ છે કે બૉન્ડ જારીકર્તા બૉન્ડ ટર્મ પર કરેલી કોઈપણ વ્યાજની ચુકવણી ઉપરાંત મેચ્યોરિટી સમયે બોન્ડહોલ્ડરને ચુકવણી કરવા માટે સંમત થાય છે.

મધ્યમ-ગાળાના બોન્ડ્સમાં સામાન્ય રીતે બે અને દસ વર્ષની વચ્ચેનો મેચ્યોરિટી સમયગાળો હોય છે. તે ટૂંકા ગાળાના બોન્ડ્સની સ્થિર આવક અને લાંબા ગાળાના બોન્ડ્સની ઉચ્ચ ઉપજ માટેની ક્ષમતા વચ્ચે સંતુલન શોધતા રોકાણકારો માટે યોગ્ય છે.