भारत में क्रिप्टो टैक्स बनाम इक्विटी टैक्स: इन्वेस्टर-फ्रेंडली कौन सा है?

यहां स्टॉक मार्केट के बारे में सभी जानें

फाइनेंशियल मार्केट एक व्यापक शब्द है जिसमें किसी भी मार्केटप्लेस का वर्णन किया जाता है जहां खरीदार और विक्रेता इक्विटी, बांड, मुद्राएं और व्युत्पन्न आस्तियों के व्यापार में भाग लेते हैं. बाजार दो प्रतिभागियों, खरीदारों और विक्रेताओं को एक ही स्थान पर रखकर काम करते हैं, ताकि वे एक-दूसरे को आसानी से ढूंढ़ सकें; इस प्रकार उनके बीच सौदे की सुविधा प्रदान कर सकें.

विभिन्न प्रकार के मार्केट हैं जिनमें आप भारत में ट्रेडिंग सिक्योरिटीज़ और कमोडिटीज़ के लिए भाग ले सकते हैं:

विभिन्न प्रकार के मार्केट हैं जिनमें आप भारत में ट्रेडिंग सिक्योरिटीज़ और कमोडिटीज़ के लिए भाग ले सकते हैं:

1. कैपिटल मार्केट: यह लॉन्ग टर्म फंड (आमतौर पर 1 वर्ष से अधिक) का मार्केट है, जहां ऋण और इक्विटी व्यापार किया जाता है. इसमें डेवलपमेंट बैंक, कमर्शियल बैंक और स्टॉक एक्सचेंज शामिल हैं. कैपिटल मार्केट को दो भागों में विभाजित किया जा सकता है:

प्राथमिक बाजार

यह नई प्रतिभूतियों से संबंधित है जो पहली बार जारी की जाती हैं. इसे नए निर्गम बाजार के रूप में भी जाना जाता है. आमतौर पर, इस बाजार में निवेशक बैंक, वित्तीय संस्थान, म्यूचुअल फंड कंपनियां, बीमा कंपनियां और व्यक्ति हैं. जब कोई प्राइवेट कंपनी सार्वजनिक रूप से ट्रेडेड इकाई बनने का फैसला करती है, तो यह अपने स्टॉक को तथाकथित स्टॉक में जारी करता है और बेचता है प्रारंभिक सार्वजनिक ऑफरिंग या IPO.

द्वितीयक बाजार

सेकेंडरी मार्केट या सो-कॉल्ड “अफ्टरमार्केट” एक ऐसा स्थान है जहां निवेशक पहले जारी प्रतिभूतियों जैसे स्टॉक, बॉन्ड, भविष्य और अन्य निवेशकों से विकल्प खरीदते हैं, बल्कि उन्हें कंपनियों से जारी करने से खरीदते हैं. इसे भी जाना जाता है स्टॉक मार्केट के रूप में या स्टॉक एक्सचेंज. स्टॉक एक्सचेंज एक ऐसा संस्थान है जो मौजूदा सिक्योरिटीज़ खरीदने और बेचने के लिए एक प्लेटफॉर्म प्रदान करता है.

2. मनी मार्केट: यह अल्पकालिक निधियों/प्रतिभूतियों के लिए बाजार है जिनकी परिपक्वता की अवधि एक वर्ष तक है. मुद्रा बाजार में प्रमुख भागीदार भारतीय रिज़र्व बैंक, वाणिज्यिक बैंक, गैर-बैंकिंग वित्त कंपनियां, बड़े कॉर्पोरेट हाउस और म्यूचुअल फंड हैं. आप कुछ स्टैंडर्ड इंस्ट्रूमेंट के माध्यम से कम समय में पैसे उधार ले सकते हैं, जैसे:

ट्रेजरी बिल

इन्हें आरबीआई द्वारा उनके चेहरे के मूल्य से कम कीमत पर जारी किया जाता है और निधियों की अल्पकालिक आवश्यकता को पूरा करने के लिए केंद्र सरकार की ओर से समान रूप से चुकाया जाता है.

वाणिज्यिक पत्र

यह बाजार दर से कम ब्याज़ दर पर अल्पकालिक फंड जुटाने के लिए बड़े क्रेडिट मूल्य वाली कंपनियों द्वारा जारी एक अनसेक्योर्ड प्रोमिसरी नोट है.

पैसे बुलाना

कॉल मनी मांग पर पुनर्भुगतान योग्य अल्पकालिक फाइनेंस है (1 से 15 दिनों की मेच्योरिटी अवधि के साथ). यह इंटरबैंक ट्रांज़ैक्शन के लिए इस्तेमाल किया जाता है.

जमाराशियों का प्रमाणपत्र

यह कमर्शियल बैंकों और फाइनेंशियल संस्थानों द्वारा जारी एक अनसेक्योर्ड इंस्ट्रूमेंट है.

वाणिज्यिक बिल

यह एक्सचेंज बिल है जिसका उपयोग बिज़नेस फर्मों की कार्यशील पूंजी आवश्यकताओं को फाइनेंस करने के लिए किया जाता है.

3. विदेशी मुद्रा बाजार: यह बाजार इसके लिए एक प्लेटफॉर्म है विदेशी मुद्रा व्यापार. यह दुनिया का सबसे बड़ा, सबसे बड़ा लिक्विड मार्केट है जिसकी औसत ट्रेड वैल्यू प्रति दिन $5 ट्रिलियन से अधिक है. इसमें विश्व की सभी मुद्राएं शामिल हैं और कोई भी व्यक्ति, कंपनी या देश इसमें भाग ले सकता है. भारत में विदेशी मुद्रा बाजार भारत के केंद्र सरकार के तहत कार्य करता है; बाद में विदेशी मुद्रा में लेन-देन को नियंत्रित करने की व्यापक शक्तियां चलाई जाती हैं.

4. कमोडिटी मार्केट: कमोडिटी मार्केट एक ऐसा बाजार है जो प्राथमिक आर्थिक क्षेत्र में व्यापार करता है. मृदु वस्तुएं गेहूं, कॉफी, कोको और चीनी जैसे कृषि उत्पाद शामिल हैं. कठोर वस्तुएं खनिज हैं, जैसे सोने और तेल. भारत में कमोडिटी मार्केट का आकार काफी महत्वपूर्ण है. देश के जीडीपी के रु. 13, 20,730 करोड़ (रु. 13,207.3 बिलियन), कमोडिटीज़ से संबंधित (और आश्रित) उद्योग कुल का लगभग 58 प्रतिशत होते हैं.

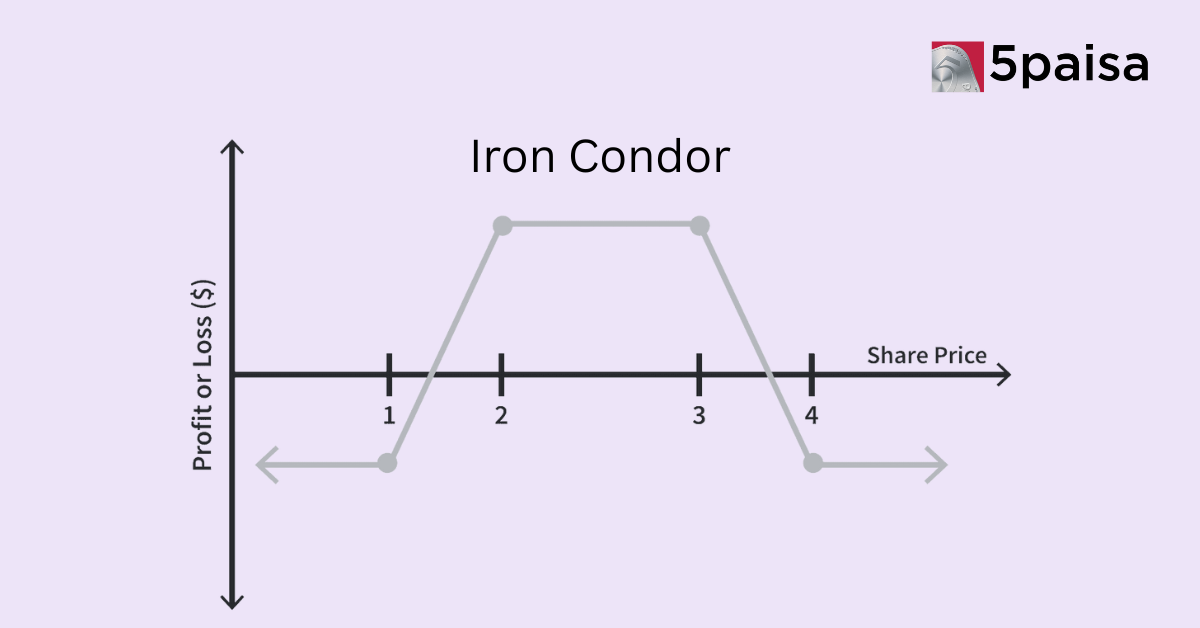

5. डेरिवेटिव मार्केट: यह मार्केट फाइनेंशियल इंस्ट्रूमेंट जैसे फ्यूचर्स कॉन्ट्रैक्ट और विकल्प में ट्रेडिंग की सुविधा प्रदान करता है; इनका इस्तेमाल फाइनेंशियल जोखिम को नियंत्रित करने के लिए किया जाता है. ये उपकरण अधिकांशतः अंतर्निहित एसेट के मूल्य से अपना मूल्य प्राप्त करते हैं जो कई रूपों में आ सकते हैं - स्टॉक, बांड, कमोडिटी, करेंसी या मॉरगेज़. डेरिवेटिव मार्केट में 4 प्रकार के डेरिवेटिव हैं:

फ्यूचर्स कॉन्ट्रैक्ट: फ्यूचर्स कॉन्ट्रैक्ट दो पक्षों के बीच एक कॉन्ट्रैक्ट है जहां दोनों पक्ष पूर्व-निर्धारित कीमत पर और भविष्य में एक निर्धारित तिथि पर विशिष्ट मात्रा की एक विशेष एसेट खरीदने और बेचने के लिए सहमत हैं.

अग्रेषित संविदा: a अग्रेषित संविदा या सिर्फ एक फॉरवर्ड करें एक गैर-मानकीकृत है कांट्रैक्ट दो पक्षों के बीच किसी निर्दिष्ट भविष्य में एसेट खरीदने या बेचने के लिए और आज सहमत कीमत पर.

विकल्प संविदा: an विकल्प संविदा खरीदार को खरीदने का अधिकार प्रदान करता है, लेकिन निर्दिष्ट कीमत या तिथि पर खरीदने का दायित्व नहीं है.

कॉन्ट्रैक्ट स्वैप करें: a स्वैप करें यह निर्धारित अवधि के लिए नकदी प्रवाह के अनुक्रमों का विनिमय करने के लिए दो पक्षों के बीच एक करार है.

- ₹20 की सीधी ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- अग्रिम चार्टिंग

- कार्ययोग्य विचार

5paisa पर ट्रेंडिंग

भारतीय स्टॉक मार्केट से संबंधित आर्टिकल

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम

सचिन गुप्ता

सचिन गुप्ता