टॉप इंडियन स्टॉक मार्केट इन्वेस्टर और उनकी सफलता की कहानियां

साप्ताहिक समाप्ति के साथ आयरन कॉन्डोर: क्या यह जोखिम के लायक है?

भारतीय ऑप्शन मार्केट में, साप्ताहिक समाप्ति के साथ आयरन कॉन्डर्स को तैनात करना - विशेष रूप से निफ्टी और फिनिफ्टी जैसे इंस्ट्रूमेंट पर - निरंतर आय चाहने वाले ट्रेडर के बीच अधिक लोकप्रिय हो गया है. लेकिन उच्च थीटा डे, अस्थिर इंट्राडे मूवमेंट और स्कूड रिस्क-रिवॉर्ड रेशियो के साथ, क्या स्ट्रेटजी वास्तव में सस्टेनेबल है?

वीकली एक्सपायरी में आयरन कॉन्डोर ट्रेडर्स को क्यों आकर्षित किया जाता है

- एक्सीलरेटेड थीटा डे: साप्ताहिक विकल्प समय की वैल्यू को तेज़ी से कम करते हैं, कम दूरी के स्ट्राइक के साथ भी आकर्षक प्रीमियम कलेक्शन प्रदान करते हैं.

- उच्च फ्रीक्वेंसी: अधिक ट्रेड का अर्थ है पूंजी लगाने और संभावना-आधारित किनारों को बेहतर बनाने के लिए अधिक अवसर.

- कम मार्जिन लॉक-इन (अगर हेज किया जाता है): साप्ताहिक कॉन्ट्रैक्ट के साथ संकीर्ण स्प्रेड, मासिक आयरन कॉन्डर्स की तुलना में पूंजी की आवश्यकता को कम करता है.

भारतीय बाजार के लिए विशिष्ट चुनौतियां

1. हाई IV क्रश पोस्ट-इवेंट

साप्ताहिक विकल्प घटना-आधारित निहित अस्थिरता (जैसे RBI पॉलिसी, US फेड मीट, इंडिया VIX स्पाइक) के प्रति अत्यंत संवेदनशील हैं. IV अक्सर घटना के तुरंत बाद गिर जाता है, जिससे अप्रत्याशित प्रीमियम क्षय हो जाता है.

जानकारी: इवेंट से ठीक पहले (हाई IV कैप्चर करने के लिए) एक आयरन कॉन्डर लगाना और ठीक बाद स्क्वेयर ऑफ करना लाभदायक लग सकता है - लेकिन गैप-अप/डाउन जोखिम लाभ के सप्ताहों को समाप्त कर सकते हैं.

2. गैप और ओवरनाइट रिस्क

लगभग 24x7 ग्लोबल मार्केट मूवमेंट को दर्शाने वाले U.S. इंडाइसेस के विपरीत, ओवरनाइट इंटरनेशनल न्यूज़ के कारण भारतीय इंडाइसेस महत्वपूर्ण अंतराल के साथ खुले हैं. यह साप्ताहिक कॉन्डर्स को जोखिमपूर्ण बनाता है, विशेष रूप से जब समाप्ति से ठीक पहले तैनात किया जाता है.

टिप: बुधवार दोपहर या गुरुवार सुबह जब तक अपेक्षित मूवमेंट न्यूनतम न हो और VIX स्थिर न हो, तब तक नए कॉन्डोर शुरू करने से बचें.

3. निफ्टी, बैंकनिफ्टी और फिननिफ्टी में लिक्विडिटी कंसंट्रेशन

साप्ताहिक समाप्ति कंडोर केवल अर्थपूर्ण होते हैं जहां सभी चार पैरों (दो कॉल, दो पुट) में लिक्विडिटी मजबूत होती है. OTM स्ट्राइक में गहराई की कमी के कारण स्लिपेज, खराब फिल्स या खराब हेजिंग हो सकती है.

इष्टतम निष्पादन के लिए साप्ताहिक निफ्टी (गुरुवार की समाप्ति), बैंकनिफ्टी (बुधवार की समाप्ति), या फिननिफ्टी (मंगलवार की समाप्ति) पर चिपकाएं.

वीकली आयरन कॉन्डर्स में रिस्क-रिवॉर्ड ट्रेडऑफ

| मानदंड | साप्ताहिक समाप्ति | मासिक समाप्ति |

| अधिकतम प्रीमियम कलेक्ट किया गया | कम, लेकिन तेज़ घटाव | अधिक, धीमी गिरावट |

| अचानक ब्रेकआउट का जोखिम | अत्यधिक उच्च | मध्यम |

| गामा सेंसिटिविटी नियर एक्सपायरी | बहुत अधिक (बुधवार-गुरु) | अधिक स्थिर |

| वापसी की स्थिरता | संभव है, अगर अच्छी तरह से मैनेज किया जाता है | त्रुटि के लिए अधिक क्षमा कर रहे हैं |

वीकली आयरन कॉन्डर्स 1 ऑफर करते हैं:3 या उससे अधिक जोखिम-रिवॉर्ड रेशियो (जैसे, ₹600 जोखिम के लिए ₹200 क्रेडिट). एक ही गलती से कई हफ्तों के लाभ समाप्त हो सकते हैं.

इस पर किसको विचार करना चाहिए (और कौन नहीं करना चाहिए)?

इनके लिए उपयुक्त:

- अनुभवी ट्रेडर जो इंट्राडे पोजीशन की निगरानी करते हैं.

- बैक टेस्टेड एज के साथ अल्गो या नियम-आधारित ट्रेडर.

- फिननिफ्टी में नैरो स्ट्राइक (5-10 पॉइंट की चौड़ाई) का उपयोग करने वाले कम कैपिटल ट्रेडर.

बचें अगर:

- आप ट्रेड को सक्रिय रूप से मॉनिटर नहीं कर सकते हैं.

- आप मार्केट डायरेक्शन की भविष्यवाणी पर भरोसा करते हैं.

- आपको MTM स्विंग से भावनात्मक रूप से प्रभावित होता है.

रिस्क मैनेजमेंट एसेंशियल्स

- स्प्रेड संकुचित रखें: निफ्टी के लिए 50-100 पॉइंट, फिननिफ्टी के लिए 30-50.

- हमेशा हेज: शॉर्ट स्ट्रैंगल से कैप लॉस में आयरन कॉन्डोर में बदलें.

- अधिकतम लाभ के 50-70% पर निकास: सभी प्रीमियम कम होने तक इंतजार न करें.

- बड़ी घटनाओं के साथ ओवरलैपिंग से बचें: केंद्रीय बजट, आरबीआई की बैठकें, यूएस सीपीआई आदि.

अंतिम शब्द: क्या यह जोखिम के लायक है?

हां, लेकिन केवल अगर अनुशासन से मैनेज किया जाता है.

साप्ताहिक आयरन कॉन्डर्स में किनारा दिशा से नहीं है - यह निरंतरता, IV समझ और मैकेनिकल निकास से है. अगर आप इसे पैसिव इनकम मशीन की तरह इलाज करते हैं, तो आपको अंततः जल जाएगा. लेकिन कठोर जोखिम नियंत्रण, चुनिंदा डिप्लॉयमेंट और तेज़ निकास के साथ, स्ट्रैटेजी चॉपी इंडियन मार्केट में भी अर्थपूर्ण साप्ताहिक कैश फ्लो प्रदान कर सकती है.

निष्कर्ष

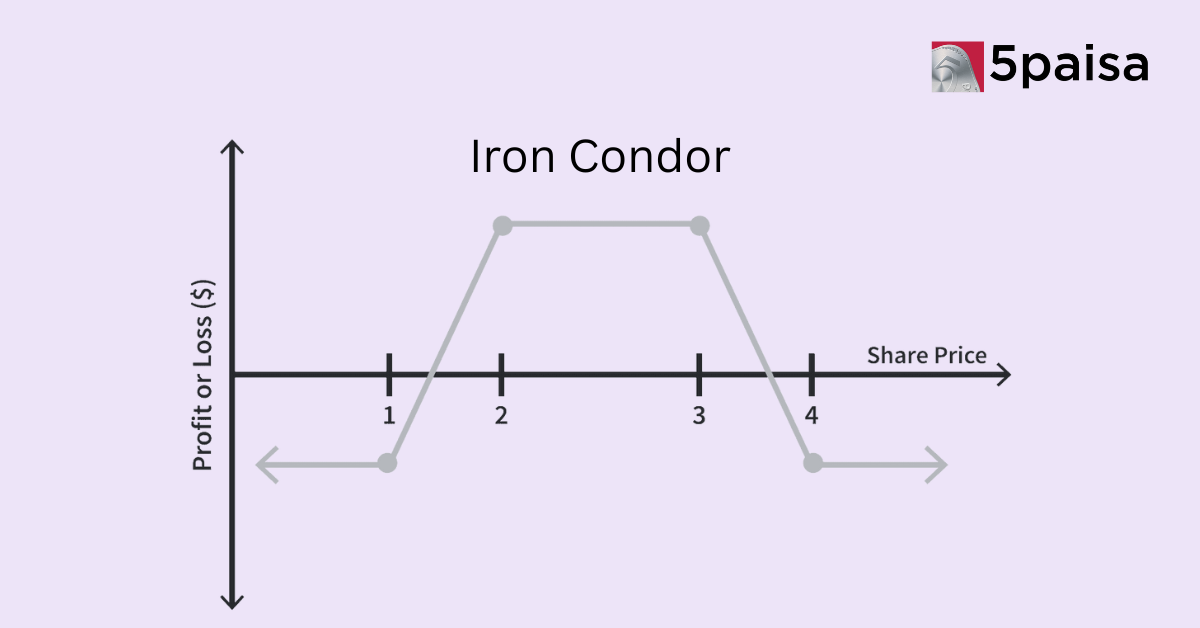

स्थिर, कम उतार-चढ़ाव वाले मार्केट से जोखिम और लाभ को कम करना चाहने वाले ट्रेडर के लिए, आयरन कॉन्डोर एक अच्छी तरह से पसंदीदा रणनीति है. यह एक ऐसी रेंज बनाता है जो अंतर्निहित एसेट अभी भी ट्रेडर को बुल पुट स्प्रेड और बेयर कॉल स्प्रेड को जोड़कर नेट क्रेडिट प्राप्त करने में सक्षम बनाता है.

जब सभी विकल्प मूल्यहीन और अंतर्निहित समाप्त हो जाते हैं स्टॉक या ETF उस रेंज के भीतर रहता है, तकनीक पैसे बनाती है और ट्रेडर प्रीमियम रखता है. क्योंकि जोखिम अच्छी तरह से परिभाषित है, इसलिए यह उन ट्रेडर के लिए एक बेहतरीन विकल्प है जो मार्केट के उतार-चढ़ाव पर बेट्स किए बिना स्थिर लाभ जनरेट करना चाहते हैं.

अक्सर पूछे जाने वाले प्रश्न

क्या आयरन कॉन्डोर लाभदायक है?

कौन सा बेहतर विकल्प है, आयरन कॉन्डोर या आयरन बटरफ्लाई?

क्या आयरन कॉन्डोर क्रेडिट स्प्रेड से बेहतर है?

आयरन फ्लाई और आयरन कॉन्डोर के बीच क्या अंतर है?

मैं आयरन कॉन्डोर पर कितना खो सकता/सकती हूं?

- ₹20 की सीधी ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- एडवांस्ड चार्टिंग

- कार्ययोग्य विचार

5paisa पर ट्रेंडिंग

भारतीय स्टॉक मार्केट से संबंधित आर्टिकल

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.

तनुश्री जैसवाल

तनुश्री जैसवाल

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम