एक्सचेंज डाटामुळे केतन पारेखचे टायगर ग्लोबल ट्रेड्सच्या फ्रंट-रनिंग बाबत माहिती मिळाली

सिपला संपादनासाठी $7 अब्ज सुरक्षित करण्यासाठी प्रगत चर्चामध्ये टॉरेंट फार्मास्युटिकल्स

अंतिम अपडेट: 20 सप्टेंबर 2023 - 05:36 pm

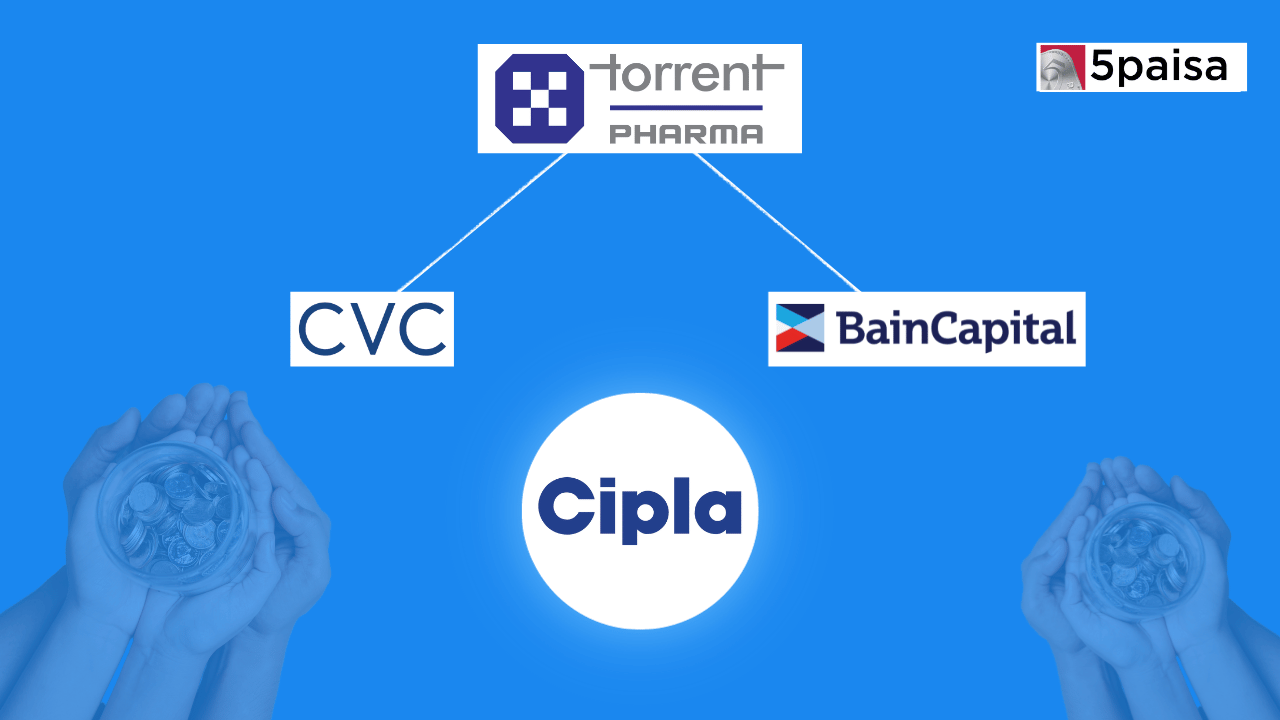

टॉरेंट फार्मास्युटिकल्स लिमिटेड सीव्हीसी कॅपिटल पार्टनर्स आणि ब्रुकफील्डच्या चर्चेत सक्रियपणे कार्यरत आहे जेणेकरून संघ एकत्रित करता येईल आणि महत्त्वाकांक्षी अधिग्रहण प्रयत्नासाठी मोठ्या प्रमाणात निधी उभारता येईल. कंपनी तिचे प्रतिस्पर्धी, सिपला प्राप्त करण्यासाठी सेट केले आहे आणि ज्याद्वारे ₹60,000 कोटी (अंदाजे $7 अब्ज) अधिग्रहण वित्तपुरवठा पॅकेज सुरक्षित करण्याचे मिशन सुरू केले आहे. संभाव्य अधिग्रहण वित्तपुरवठा ऑफरने त्याचे विस्तृत स्केल आणि महत्त्व असल्यामुळे उद्योगाचे लक्ष वेधून घेतले आहे.

संघ निर्मिती

या स्मारक अधिग्रहणाला समर्थन देण्यासाठी टॉरेंट फार्मास्युटिकल्स त्यांच्या फायनान्सिंग पर्यायांच्या प्रयत्नात कोणतीही कल्पना सोडत नाही. प्राथमिक लक्ष सध्या सीव्हीसी कॅपिटल पार्टनर, युरोपियन बायआऊट फंडच्या चर्चेत आहे, जेणेकरून $1.2-1.5 अब्ज श्रेणीमध्ये इन्व्हेस्टमेंट करण्याची शक्यता आहे. अहवालानुसार, सीव्हीसी कॅपिटल पार्टनर या उपक्रमासाठी अग्रणी म्हणून उदयास येत आहेत, तथापि बेन कॅपिटलसह चर्चा अद्याप चालू आहेत.

ब्रुकफील्डसह मेझानीन डेब्ट

एकाच वेळी, टॉरेंट $1-1.2 अब्ज (अंदाजे ₹8,300-9,000 कोटी) श्रेणीमध्ये मेझानीन कर्ज उभारण्यासाठी ब्रुकफील्डसह पर्यायी मार्ग शोधत आहे. या नाविन्यपूर्ण दृष्टीकोनामध्ये सामायिक-समर्थित प्रमोटर फायनान्सिंग म्हणून कर्जाची रचना करणे समाविष्ट आहे, ज्यामुळे सुधीर आणि समीर मेहता कुटुंबाने धारण केलेल्या मोठ्या 71.25% प्रमोटर मालकीचा लाभ घेता येतो. ही स्ट्रॅटेजी एक नॉन-डिस्पोजेबल अंडरटेकिंग (एनडीयू) स्थापित करते, ज्यामुळे लोनसाठी कोलॅटरल म्हणून शेअर्सचा वापर सक्षम होतो, ज्यामुळे पारंपारिक शेअर प्लेजिंगच्या विपरीत शेअर विक्रीला अनुमती देते, ज्यामुळे शेअर ट्रान्झॅक्शन प्रतिबंधित होते.

लवचिक निधी दृष्टीकोन

आवश्यक निधी अंतिम करण्यात आलेला नसताना, टॉरेंट आवश्यक संसाधने सुरक्षित करण्यासाठी विविध मार्गांचे सक्रियपणे अन्वेषण करीत आहे आणि सप्टेंबरच्या शेवटी ही निधी प्रक्रिया पूर्ण करण्याचे उद्दीष्ट आहे. जर देशांतर्गत शॅडो बँक आणि म्युच्युअल फंडसह इतर भांडवली स्त्रोतांसह चर्चा केली तर हेतूपूर्ण परिणाम मिळवू नका, सीव्हीसी आणि ब्रुकफील्ड दोन्हीने अनुक्रमे $2.25 अब्ज आणि $1.5 अब्ज पर्यंत त्यांची वचनबद्धता वाढविण्याची क्षमता दर्शविली आहे. ही लवचिकता अधिग्रहणासाठी आवश्यक निधी सुरक्षित करण्यासाठी त्यांचे अतूट निर्धारण अंडरस्कोर करते.

इक्विटी आणि बँकिंग सहभाग

टॉरेंट फार्मास्युटिकल्स इक्विटीद्वारे किमान $750 दशलक्ष तेवढे $2.25 अब्ज वाढविण्याचा प्रयत्न करीत आहे, ओपन ऑफरच्या सबस्क्रिप्शनच्या आसपासच्या अनिश्चिततेमध्ये फॅक्टरिंग. संघटनेमध्ये बेन कॅपिटल आणि सीव्हीसी दोन्हीचा सहभाग अंतिम परिणाम लक्षणीयरित्या प्रभावित करू शकतो.

स्टँडर्ड चार्टर्ड बँक, बार्कलेज, एमयूएफजी (मित्सुबिशी यूएफजे फायनान्शियल ग्रुप), सिटी आणि मॉर्गन स्टॅनलीसह अनेक प्रसिद्ध आंतरराष्ट्रीय बँका तीन वर्षाच्या कालावधीसह अपेक्षित वरिष्ठ कर्ज सुविधेची व्यवस्था करण्यात सध्या सहभागी आहेत ₹30,000-32,000 कोटी (अंदाजे $3.8 अब्ज). ही सुविधा टोरेंट आणि सिप्ला या दोन्हीद्वारे निर्माण केलेल्या रोख प्रवाहाच्या आधारे संरचित केली जाईल, ज्यामध्ये अधिग्रहण योजनांशी संबंधित महत्त्वपूर्ण आर्थिक व्यवस्था दर्शविली जाईल.

सिपला बिडसाठी $1 अब्ज कर्जासाठी अपोलोसह टॉरेंट फार्मास्युटिकल

अहवालानुसार, टॉरेंट अपोलो ग्लोबल मॅनेजमेंटसह प्राथमिक चर्चात आहे, ज्याचा उद्देश त्याच्या महत्त्वाकांक्षी योजनेचा भाग म्हणून $1 अब्ज पर्यंत कर्ज मिळवणे आहे. ही पर्याय व्यापक वित्तपुरवठा ध्येयाच्या स्थितीत येते, सिपलासाठी त्याच्या बोलीला सहाय्य करण्यासाठी टोरेंटला $3 अब्ज ते $4 अब्ज पर्यंत प्रभावी ठरते, जे मोठ्या प्रतिस्पर्धी आहेत.

मार्च 2023 पर्यंत, अपोलो ग्लोबल मॅनेजमेंट हे जगातील सर्वात मोठ्या ॲसेट मॅनेजरपैकी एक म्हणून उभे आहे, ज्यात क्रेडिटमध्ये मोठ्या $438 अब्ज आणि खासगी इक्विटीमध्ये $101 अब्ज असेल. आशियाई बाजारपेठेसाठी त्यांची वचनबद्धता मागील वर्षी मुंबईमध्ये कार्यालय उघडण्याद्वारे अंडरस्कोर केली गेली. मुंबई आंतरराष्ट्रीय विमानतळ आणि जेएसडब्ल्यू सीमेंटसह अनेक संस्थांना सुमारे $2.5 अब्ज कर्ज जारी करण्यात आलेले अपोलो देखील सक्रिय आहेत.

विश्लेषकांनुसार, सिपलाचे मूल्य $7 अब्ज पर्यंत जास्त असू शकते, ज्यामुळे आजच्या तारखेपर्यंत भारतातील सर्वात मोठी फार्मास्युटिकल डील म्हणून संभाव्य ऐतिहासिक टप्प्याला चिन्हांकित केले जाऊ शकते. महत्त्वाचे म्हणजे, सिपलाच्या संस्थापक कुटुंबाने कंपनीमध्ये त्यांचे 33.4% होल्डिंग निर्माण करण्यात महत्त्वाचे स्वारस्य व्यक्त केले आहे. असे पाऊल केवळ संभाव्य गुंतवणूकदारांना आकर्षित करणार नाही तर भारतीय नियामक आवश्यकतांनुसार सिप्लाच्या अतिरिक्त 26% साठी ओपन ऑफर देखील सुरू करेल.

तज्ज्ञांची अंतर्दृष्टी

अधिग्रहणावर टिप्पणी केलेला नोमुरा, व्यवहारासाठी आवश्यक गणनीय कर्ज आणि इक्विटी डायल्यूशन हायलाईट करतो. सिपला आणि टॉरेंट आणि टॉरेंट दोन्ही फार्माच्या हाय प्रमोटर स्टेकच्या मजबूत कॅश फ्लोसह, असे दिसून येत आहे की डीलचा वापर केला जाऊ शकतो. नोमुराने अंदाज लावला आहे की टॉरेंट संभाव्यपणे ₹10,000-20,000 कोटी कर्ज वाढवू शकते, PE गुंतवणूकदार आणि इतर भागधारकांकडून अतिरिक्त ₹20,000-40,000 कोटी इक्विटी इन्फ्यूजनसह.

- सरळ ₹20 ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- ॲडव्हान्स चार्टिंग

- कृतीयोग्य कल्पना

5paisa वर ट्रेंडिंग

03

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम

04

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम

भारतीय बाजारपेठ संबंधित लेख

डिस्क्लेमर: सिक्युरिटीज मार्केटमधील इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, इन्व्हेस्टमेंट करण्यापूर्वी सर्व संबंधित डॉक्युमेंट काळजीपूर्वक वाचा. तपशीलवार अस्वीकृतीसाठी कृपया क्लिक येथे.