भारतातील टॉप बेस स्टॉक्स 2026: बॅटरी एनर्जी स्टोरेज लीडर्स पाहण्यासाठी

एचडीएफसी बँक शेअर्स का पडत आहेत?

अंतिम अपडेट: 19 जानेवारी 2024 - 02:19 pm

भारतातील सर्वात मोठी खासगी क्षेत्रातील बँक एचडीएफसी बँकेने मागील दोन दिवसांत आपल्या भागाच्या किंमतीत मोठ्या प्रमाणात 11% घसरण पाहिले आहे, परिणामी बाजारपेठेत भांडवलीकरणात अंदाजे ₹1.3 लाख कोटीचे नुकसान झाले आहे. हे घसरण विशेषत: लक्षणीय आहे कारण एकूणच निफ्टी आणि सेन्सेक्स डाउनटर्नपैकी एक-तिसऱ्या पेक्षा जास्त योगदान दिले आहे, ज्यामुळे अलीकडील मार्केट डायनॅमिक्समध्ये एचडीएफसी बँकेच्या कमकुवत कामगिरीचे महत्त्व दर्शविले आहे.

मार्च 2020 मध्ये कोविड-प्रेरित क्रॅश पासून बँकेच्या शेअर्सना त्यांचे सर्वात आव्हानात्मक ट्रेडिंग सत्र रेकॉर्ड केले आहे, जेणेकरून सत्र 8.5% घसरण झाले.

या खालील ट्रेंडने आर्थिक समुदायात प्रश्न आणि चिंता उभारल्या आहेत, ज्यामुळे या उल्लेखनीय घटकांच्या शोधासाठी योगदान देणाऱ्या घटकांची तपासणी केली जाते.

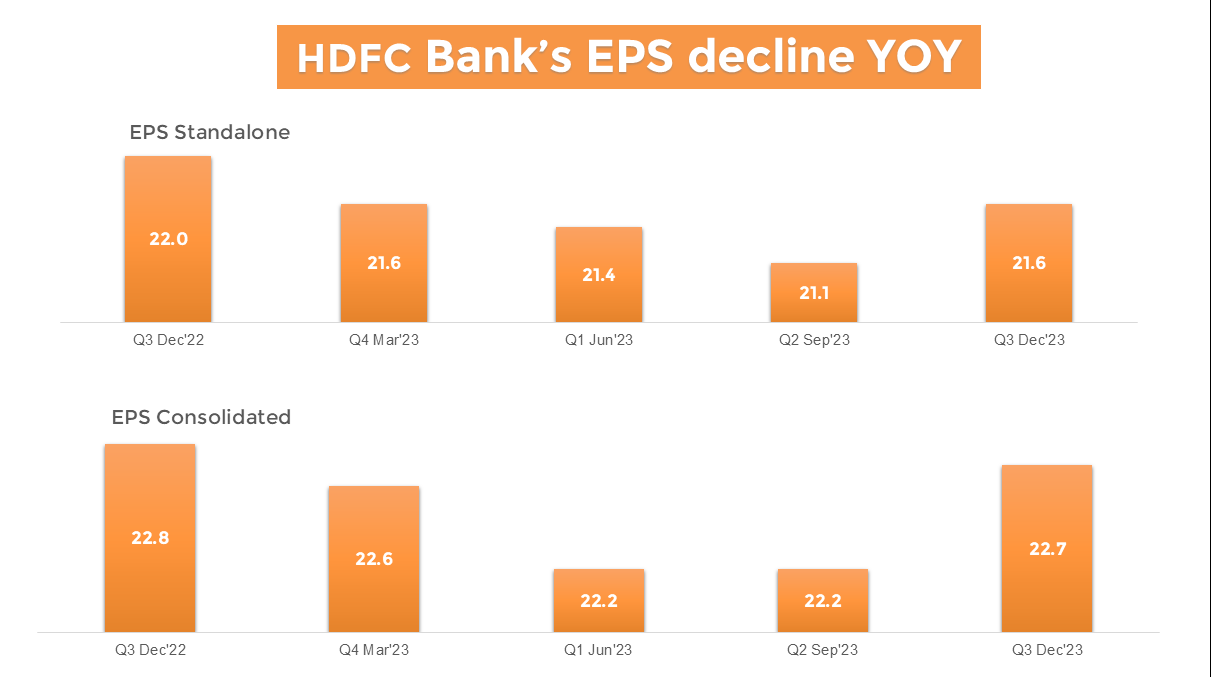

आर्थिक वर्ष 24 च्या तिसऱ्या तिमाहीत एचडीएफसी बँक ची आर्थिक कामगिरी मिश्रित छायाचित्र दर्शविते. सकारात्मक बाजूला, बँकेने ₹16,372 कोटीपर्यंत पोहोचणाऱ्या 33% वर्ष-दर-वर्षाच्या अद्भुत स्टँडअलोन नेट नफ्याची वाढ अहवाल दिली. त्रैमासिकानंतर, बँकेचे नफा Q2FY24 मध्ये ₹15,976 कोटी पासून ते Q3FY24 मध्ये ₹16,372 कोटीपर्यंत 2.4% वाढ दर्शविले.

तथापि, ऑपरेशनल मेट्रिक्सवर लक्ष वेधून घेण्यासाठी चिंतेचे क्षेत्र उलगडते.

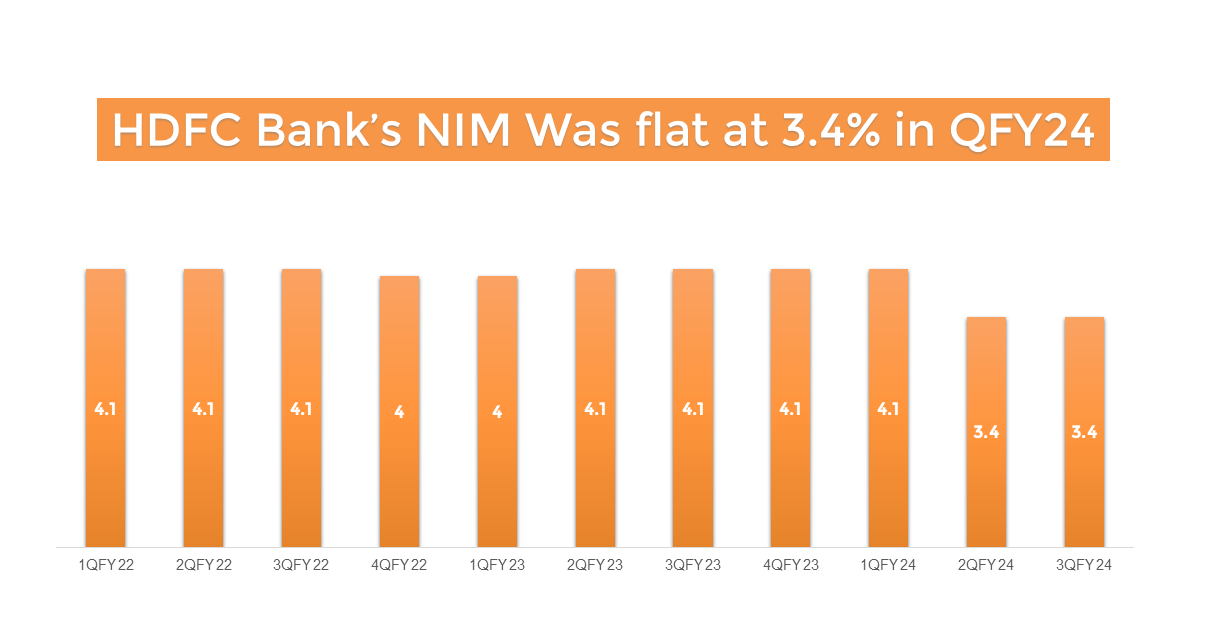

निव्वळ व्याज उत्पन्न (एनआयआय) त्याच तिमाही मागील वर्षापासून 23.9% ते ₹28,470 कोटीपर्यंत वाढत आहे. तथापि, मागील तिमाही पासून निव्वळ व्याज उत्पन्न केवळ 4% ने वाढले आणि निव्वळ व्याज मार्जिनने अपेक्षांपासून 3.4% विचलन नोंदविले, ज्यामध्ये 3.56% आहे. लिक्विडिटी कव्हर गुणोत्तर (एलसीआर) तिमाहीत 120% ते 109.8% तिमाहीपासून कमी झाला, ज्यामुळे कर्जाच्या वाढीस सहाय्य करण्यासाठी लिक्विड मालमत्तेत कमी होणे दर्शविले जाते.

मुख्य वित्तीय अधिकारी श्रीनिवासन वैद्यनाथन यांनी विश्लेषकांच्या कॉलमध्ये उघड केल्याप्रमाणे, प्रणालीमधील बँकेची लिक्विडिटी 1Q 2020 पासून पहिल्यांदा नकारात्मक झाली. त्यांनी कार्यात्मक कर्जाला सहाय्य करण्यासाठी ठेवींवर भर दिला, केंद्रीय बँकेच्या अडथळ्यांवर प्रकाश टाकला.

एचडीएफसी बँकेचे व्यवस्थापन विकास ठेवण्यासाठी महत्त्वपूर्ण आव्हान म्हणून प्रणालीच्या तरलतेमधील कमतरतेची मान्यता देते. ग्राहक खर्च भविष्यातील तिमाहीमध्ये कमी होत असल्याने त्यांनी सीएएसए गुणोत्तरामध्ये सुधारणा अंदाज लावली आहे.

लोन-टू-डिपॉझिट रेशिओ (एलडीआर) तिमाहीमध्ये 108.4% ते 110.5% तिमाही पर्यंत वाढला, भारतीय रिझर्व्ह बँकच्या आरामदायी श्रेणी 70-75% पेक्षा अधिक आहे. Q1FY24 मध्ये 85% च्या तुलनेत स्टँडअलोन एचडीएफसी बँकेचा एलडीआर Q3FY24 मध्ये 89% होता.

लोन-टू-डिपॉझिट रेशिओ (एलडीआर) च्या संदर्भात, बँकेचे विलीनीकरण नंतरचे एलडीआर 85-89% च्या प्री-मर्जर श्रेणीपेक्षा जास्त टाईट 110% पर्यंत पोहोचले. भारतीय रिझर्व्ह बँक सामान्यपणे 70-75% दरम्यान एलडीआर ला सादर करते, भारतातील सर्वात मोठी खासगी बँक म्हणून एचडीएफसी बँक सर्वोच्च एलडीआरसह अग्रणी ठरू शकते. एकूण डिपॉझिटवर एकूण लोनची तुलना करून बँकेच्या लिक्विडिटीचे मूल्यांकन करण्यासाठी लोन-टू-डिपॉझिट रेशिओ प्रमुख मेट्रिक म्हणून काम करते. जर हा रेशिओ खूपच जास्त असेल तर अनपेक्षित फंड आवश्यकता कव्हर करण्यासाठी अपुरी लिक्विडिटी सुचविते. याव्यतिरिक्त, कमी गुणोत्तर कमाईची क्षमता दर्शवू शकते.

लोन कव्हर करण्यासाठी पुरेशी लिक्विडिटी सुनिश्चित करण्यासाठी इन्व्हेस्टर एलडीआर वर नजीकच देखरेख करतात, विशेषत: संभाव्य डिफॉल्ट पर्यंत आर्थिक डाउनटर्नच्या स्थितीत. याव्यतिरिक्त, एलडीआर ग्राहकांना आकर्षित करण्याची आणि टिकवून ठेवण्याची बँकेची क्षमता दर्शविते, ठेवी वाढविणे म्हणजे कर्ज देण्यासाठी आणि संभाव्यदृष्ट्या जास्त उत्पन्न मिळविण्यासाठी अधिक निधी उपलब्ध. लोन हे मानले जाणारे ॲसेट असताना, डिपॉझिट दायित्वांचे प्रतिनिधित्व करतात, कारण बँकांनी त्यांच्यावर इंटरेस्ट भरावे.

वर्तमान परिस्थितीत विश्लेषक आणि गुंतवणूकदारांमध्ये चिंता निर्माण केली आहे, कारण भारतीय रिझर्व्ह बँकेच्या आरामदायी श्रेणीच्या पलीकडे क्रेडिट/डिपॉझिट (सीडी) गुणोत्तराची उच्चतम पातळी संभाव्य आव्हानांना कारणीभूत ठरू शकते. आक्रमक ठेव एकत्रीकरण किंवा कर्ज देण्याच्या वाढीमध्ये मंदी किंवा दोन्ही पाहिले जाऊ शकतात असे भीती आहेत, ज्यामुळे एचडीएफसी बँकसह बँकांसाठी मार्जिन प्रेशर होऊ शकते.

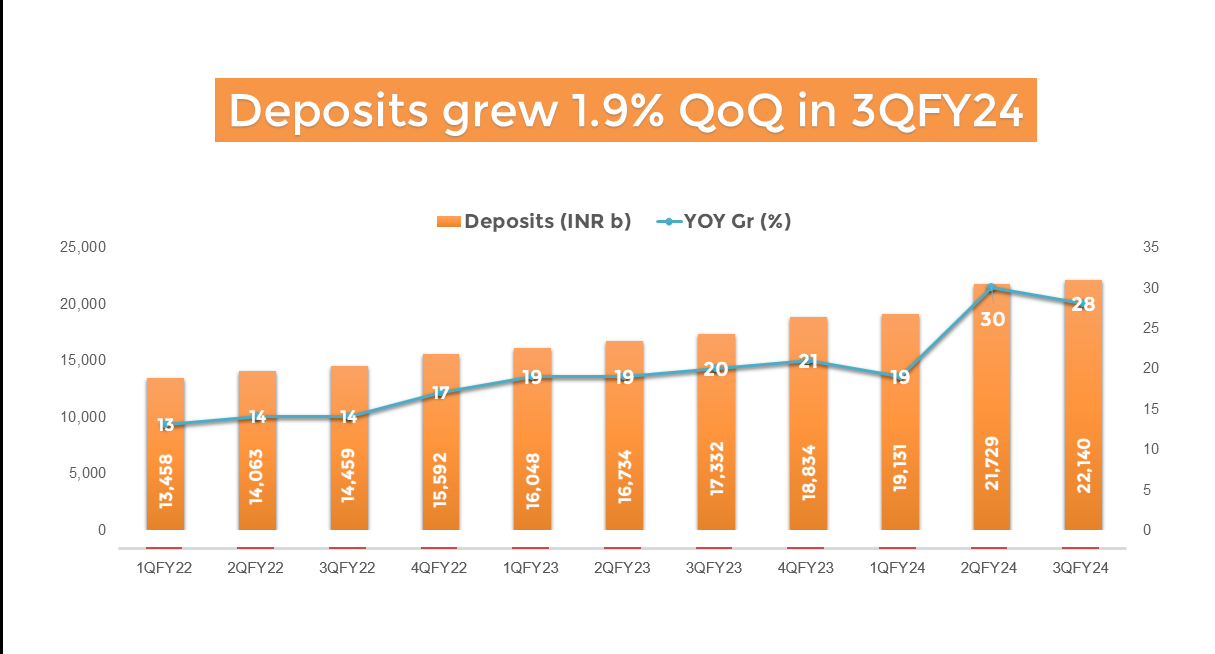

एलिव्हेटेड एलडीआर संबोधित करण्यासाठी, विश्लेषकांनी सुचविले आहे की एचडीएफसी बँकेने त्यांच्या क्रेडिट वाढीपेक्षा 3-4% अधिक डिपॉझिट वाढीचा दर वाढवावावा लागेल. तिसऱ्या तिमाहीमध्ये, बँकेने 4.9% च्या एकूण कर्जाच्या वाढीचा अहवाल दिला, तर ठेवी 1.9% मध्ये अधिक नियमितपणे वाढला. व्यवस्थापन शिल्लक पुनर्संचयित करण्याची योजना दर्शविते, परंतु प्रक्रिया 3-4 वर्षांपेक्षा जास्त उलगडण्याची अपेक्षा आहे.

या आव्हानांव्यतिरिक्त, बँकेचे एकत्रित व्याज उत्पन्न Q3FY24 मध्ये 78,008 कोटी रुपयांपर्यंत Q3FY23 मध्ये 45,002 कोटी रुपयांपर्यंत प्रभावी 42% साक्षीदार झाले. तथापि, मागील वर्ष 1.23% पासून एकूण नॉन-परफॉर्मिंग ॲसेट्स (एनपीए) मध्ये 1.26% पर्यंत समस्या उद्भवली आहे.

शेवटी, एचडीएफसी बँकेचे अलीकडील आव्हाने एका गतिशील आर्थिक वातावरणात मोठ्या खासगी बँकेचे व्यवस्थापन करण्याचे सूक्ष्म स्वरूप दर्शवितात. लिक्विडिटी, डिपॉझिट ग्रोथ आणि एलडीआर मॅनेजमेंटच्या जटिलतेसाठी ॲस्ट्यूट निर्णय घेणे आणि धोरणात्मक नियोजन आवश्यक आहे. बँक या आव्हानांद्वारे नेव्हिगेट करत असताना, आर्थिक समुदाय पुढील विकासासाठी प्रतीक्षेत आहे, आत्मविश्वास पुनर्संचयित करण्यासाठी आणि भारताच्या बँकिंग क्षेत्रातील अग्रगण्य खेळाडू म्हणून त्याची स्थिती राखण्यासाठी एचडीएफसी बँकेने घेतलेल्या पावले लक्षात घेत आहे.

- सरळ ₹20 ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- ॲडव्हान्स्ड चार्टिंग

- कृतीयोग्य कल्पना

5paisa वर ट्रेंडिंग

भारतीय स्टॉक मार्केट संबंधित लेख

डिस्कलेमर: सिक्युरिटीज मार्केटमधील इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहेत, इन्व्हेस्टमेंट करण्यापूर्वी सर्व संबंधित डॉक्युमेंट्स काळजीपूर्वक वाचा. तपशीलवार डिस्क्लेमरसाठी कृपया येथे क्लिक करा.

5paisa कॅपिटल लि

5paisa कॅपिटल लि