एक्सचेंज डेटा में केतन पारेख की टाइगर ग्लोबल ट्रेड्स की फ्रंट-रानिंग के बारे में बताया गया है

सिपला अधिग्रहण के लिए $7 बिलियन सुरक्षित करने के लिए एडवांस बातचीत में टोरेंट फार्मास्यूटिकल्स

अंतिम अपडेट: 20 सितंबर 2023 - 05:36 pm

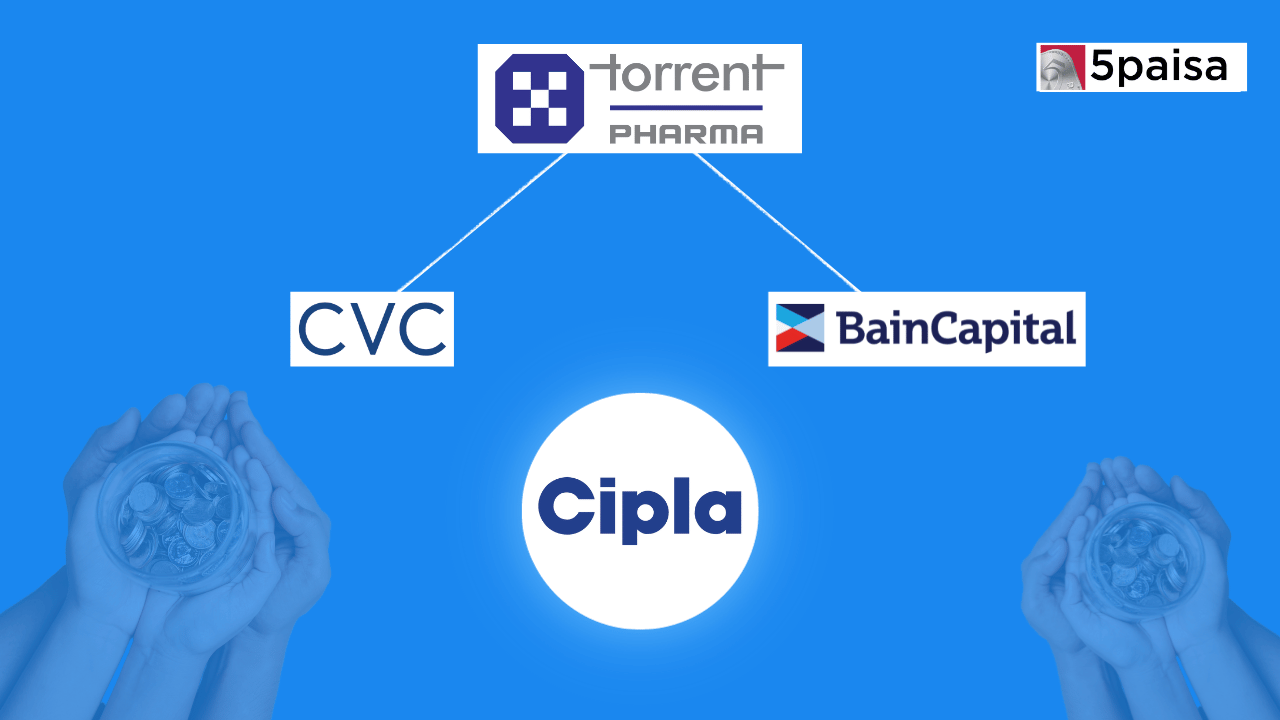

टोरेंट फार्मास्यूटिकल्स लिमिटेड CVC कैपिटल पार्टनर्स और ब्रूकफील्ड के साथ बातचीत में सक्रिय रूप से लगा हुआ है ताकि कंसोर्टियम एकत्र किया जा सके और महत्वाकांक्षी अधिग्रहण प्रयास के लिए पर्याप्त फंड जुटाया जा सके. कंपनी अपने प्रतिस्पर्धी, सिपला को प्राप्त करने के लिए तैयार है और इसने ₹60,000 करोड़ (लगभग $7 बिलियन) अधिग्रहण फाइनेंसिंग पैकेज को सुरक्षित करने के लिए एक मिशन शुरू किया है. इस संभावित अधिग्रहण फाइनेंसिंग डील ने उद्योग के ध्यान को कैप्चर किया है, जिसमें इसका विशाल स्तर और महत्व होता है.

कंसोर्टियम निर्माण

टोरेंट फार्मास्यूटिकल्स इस स्मारक अधिग्रहण को समर्थन देने के लिए वित्तपोषण विकल्पों के अनुसरण में कोई पत्थर नहीं छोड़ रहे हैं. वर्तमान में प्राथमिक फोकस सीवीसी कैपिटल पार्टनर, यूरोपीय बायआउट फंड के साथ चर्चाओं में निहित है, ताकि $1.2-1.5 बिलियन की रेंज में निवेश की संभावना बढ़ सके. रिपोर्ट के अनुसार, CVC कैपिटल पार्टनर इस पहल के लिए फ्रंटरनर के रूप में उभर रहे हैं, हालांकि बेन कैपिटल के साथ चर्चाएं अभी भी चल रही हैं.

ब्रूकफील्ड के साथ मेज़ानीन डेट

इसी के साथ, टॉरेंट $1-1.2 बिलियन (लगभग ₹8,300-9,000 करोड़) की रेंज में मेज़नाइन डेट बढ़ाने के लिए ब्रूकफील्ड के साथ एक वैकल्पिक तरीके की खोज कर रहा है. इस नवान्वेषी दृष्टिकोण में ऋण को शेयर बैक्ड प्रमोटर फाइनेंसिंग के रूप में संरचित करना शामिल है, जिसमें सुधीर और समीर मेहता परिवार द्वारा आयोजित महत्वपूर्ण 71.25% प्रमोटर स्वामित्व का लाभ उठाना शामिल है. यह रणनीति एक नॉन-डिस्पोजेबल अंडरटेकिंग (एनडीयू) स्थापित करती है, जो शेयरों को लोन के लिए कोलैटरल के रूप में इस्तेमाल करने में सक्षम बनाती है, जिससे शेयर सेल्स को पारंपरिक शेयर प्लेजिंग के विपरीत अनुमति मिलती है, जो शेयर ट्रांज़ैक्शन को प्रतिबंधित करती है.

सुविधाजनक फंडिंग दृष्टिकोण

जबकि आवश्यक निधियों को अंतिम रूप नहीं दिया गया है, टोरेंट सक्रिय रूप से आवश्यक संसाधनों को सुरक्षित करने के लिए विभिन्न मार्गों की खोज कर रहा है और सितंबर के अंत तक इस निधियन प्रक्रिया को पूरा करने का लक्ष्य रखता है. अगर घरेलू छाया बैंकों और म्यूचुअल फंड सहित अन्य पूंजीगत स्रोतों के साथ चर्चा करता है, तो उद्देश्यपूर्ण परिणाम प्राप्त न करें, सीवीसी और ब्रूकफील्ड दोनों ने क्रमशः $2.25 बिलियन और $1.5 बिलियन तक की अपनी प्रतिबद्धताओं को बढ़ाने की क्षमता का संकेत दिया है. यह सुविधा अधिग्रहण के लिए आवश्यक फंड को सुरक्षित करने के लिए उनके अचल संकल्प को अंडरस्कोर करती है.

इक्विटी और बैंकिंग भागीदारी

टोरेंट फार्मास्यूटिकल्स इक्विटी के माध्यम से न्यूनतम $750 मिलियन को $2.25 बिलियन तक बढ़ाना चाहते हैं, जो ओपन ऑफर के सब्सक्रिप्शन के आसपास की अनिश्चितता में फैक्टरिंग करते हैं. कंसोर्टियम में बेन कैपिटल और सीवीसी दोनों की भागीदारी अंतिम परिणाम को महत्वपूर्ण रूप से प्रभावित कर सकती है.

स्टैंडर्ड चार्टर्ड बैंक, बार्कलेज़, MUFG (मित्सुबिशी UFJ फाइनेंशियल ग्रुप), सिटी और मोर्गन स्टेनली सहित कई प्रसिद्ध अंतरराष्ट्रीय बैंक, समान रूप से तीन वर्ष की अवधि के साथ ₹30,000-32,000 करोड़ (लगभग $3.8 बिलियन) से सीनियर डेट सुविधा की व्यवस्था करने में शामिल हैं. यह सुविधा टोरेंट और सिपला दोनों द्वारा जनरेट किए गए कैश फ्लो के आधार पर बनाई जाएगी, जो अधिग्रहण योजनाओं से जुड़ी महत्वपूर्ण वित्तीय व्यवस्था को दर्शाती है.

सिपला बिड को फंड करने के लिए $1 बिलियन लोन के लिए अपोलो के साथ बातचीत में टोरेंट फार्मास्यूटिकल

रिपोर्ट के अनुसार, टोरेंट अपोलो ग्लोबल मैनेजमेंट के साथ प्रारंभिक बातचीत में है, जिसका उद्देश्य अपने महत्वाकांक्षी प्लान के हिस्से के रूप में $1 बिलियन तक का लोन प्राप्त करना है. यह कदम एक व्यापक फाइनेंसिंग लक्ष्य के बाद आता है, जिसमें सिपला के लिए अपनी बोली को समर्थन देने के लिए कुल मिलाकर $3 बिलियन से $4 बिलियन तक प्रभावशाली बनाना चाहता है, इसका महत्वपूर्ण बड़ा प्रतिद्वन्दी है.

मार्च 2023 तक, अपोलो ग्लोबल मैनेजमेंट विश्व के सबसे बड़े एसेट मैनेजर में से एक है, जो क्रेडिट में पर्याप्त $438 बिलियन और प्राइवेट इक्विटी में $101 बिलियन की देखरेख करता है. एशियाई बाजार के प्रति उनकी प्रतिबद्धता को पूर्ववर्ष मुंबई में एक कार्यालय खोलकर अंडरस्कोर किया गया. मुंबई इंटरनेशनल एयरपोर्ट और जेएसडब्ल्यू सीमेंट सहित कई संस्थाओं को लगभग $2.5 बिलियन लोन के साथ अपोलो लोन प्रदान करने में भी सक्रिय रहा है.

विश्लेषकों के अनुसार, सिपला का मूल्य $7 बिलियन तक हो सकता है, जो भारत के सबसे बड़े फार्मास्यूटिकल डील के रूप में संभावित ऐतिहासिक माइलस्टोन को चिह्नित करता है. विशेष रूप से, सिपला के संस्थापक परिवार ने कंपनी में अपने 33.4% होल्डिंग को निवेश करने में अपनी दिलचस्पी व्यक्त की है. ऐसा कदम न केवल संभावित निवेशकों को आकर्षित करेगा बल्कि भारतीय नियामक आवश्यकताओं के अनुसार सिपला के अतिरिक्त 26% के लिए ओपन ऑफर भी ट्रिगर करेगा.

विशेषज्ञ अंतर्दृष्टि

नोमुरा ने अधिग्रहण पर टिप्पणी की, लेन-देन के लिए आवश्यक पर्याप्त ऋण और इक्विटी की कमी पर प्रकाश डाला. सिपला और टोरेंट दोनों और फार्मा के उच्च प्रवर्तक हिस्सेदारी के मजबूत नकद प्रवाह के साथ यह प्रतीत होता है कि सौदा का उपभोग किया जा सकता है. नोमुरा यह भी अनुमान लगाता है कि टोरेंट संभावित रूप से ₹10,000-20,000 करोड़ के क़र्ज़ को बढ़ा सकता है, PE निवेशकों और अन्य हितधारकों से अतिरिक्त ₹20,000-40,000 करोड़ के इक्विटी इन्फ्यूजन के साथ.

- ₹20 की सीधी ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- अग्रिम चार्टिंग

- कार्ययोग्य विचार

5paisa पर ट्रेंडिंग

भारतीय बाजार से संबंधित लेख

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम