2021 में इन्वेस्ट करने के लिए टॉप फार्मा म्यूचुअल फंड

अंतिम अपडेट: 15 दिसंबर 2022 - 06:59 am

वैश्विक स्वास्थ्य संकट ने हमारे जीवन को धोखा दिया है, इसलिए दुनिया भर की सरकारें मेडिकल इन्फ्रास्ट्रक्चर में बढ़ती जा रही हैं. विकासशील राष्ट्र अंतरसरकारी स्तंभ संगठनों और निवेशकों से एक जैसे फंड के विशाल प्रवाह देख रहे हैं.

भारत सरकार को भी 2025 के अंत तक हेल्थ इंफ्रास्ट्रक्चर पर जीडीपी का लगभग 2.5% खर्च करने की उम्मीद है. इस बढ़ते वैश्विक स्वास्थ्य जागरूकता के परिणामस्वरूप, महामारी के कारण 2020 स्टॉक मार्केट क्रैश के बाद फार्मा सेक्टर ने तेज़ रिबाउंड देखा है.

यह सेक्टर निकट भविष्य में रैली करने की उम्मीद है, और अगर आप इस सेक्टर पर भी बुलिश हैं, तो हम 2021 में फार्मा म्यूचुअल फंड स्कीम में हमारे शीर्ष 3 विश्लेषण के साथ एक व्यापक विश्लेषण कर चुके हैं:

1) निप्पोन इंडिया फार्मा फंड ग्रोथ

2) टाटा इंडिया फार्मा और हेल्थ केयर फंड ग्रोथ

3) यूटीआई हेल्थकेयर फंड ग्रोथ

आइए सभी कारकों, पैरामीटरों और विशिष्ट डेटा में गहराई से डाइव करें जो आपको अपने लिए सर्वश्रेष्ठ विकल्प चुनने में मदद करेगा:

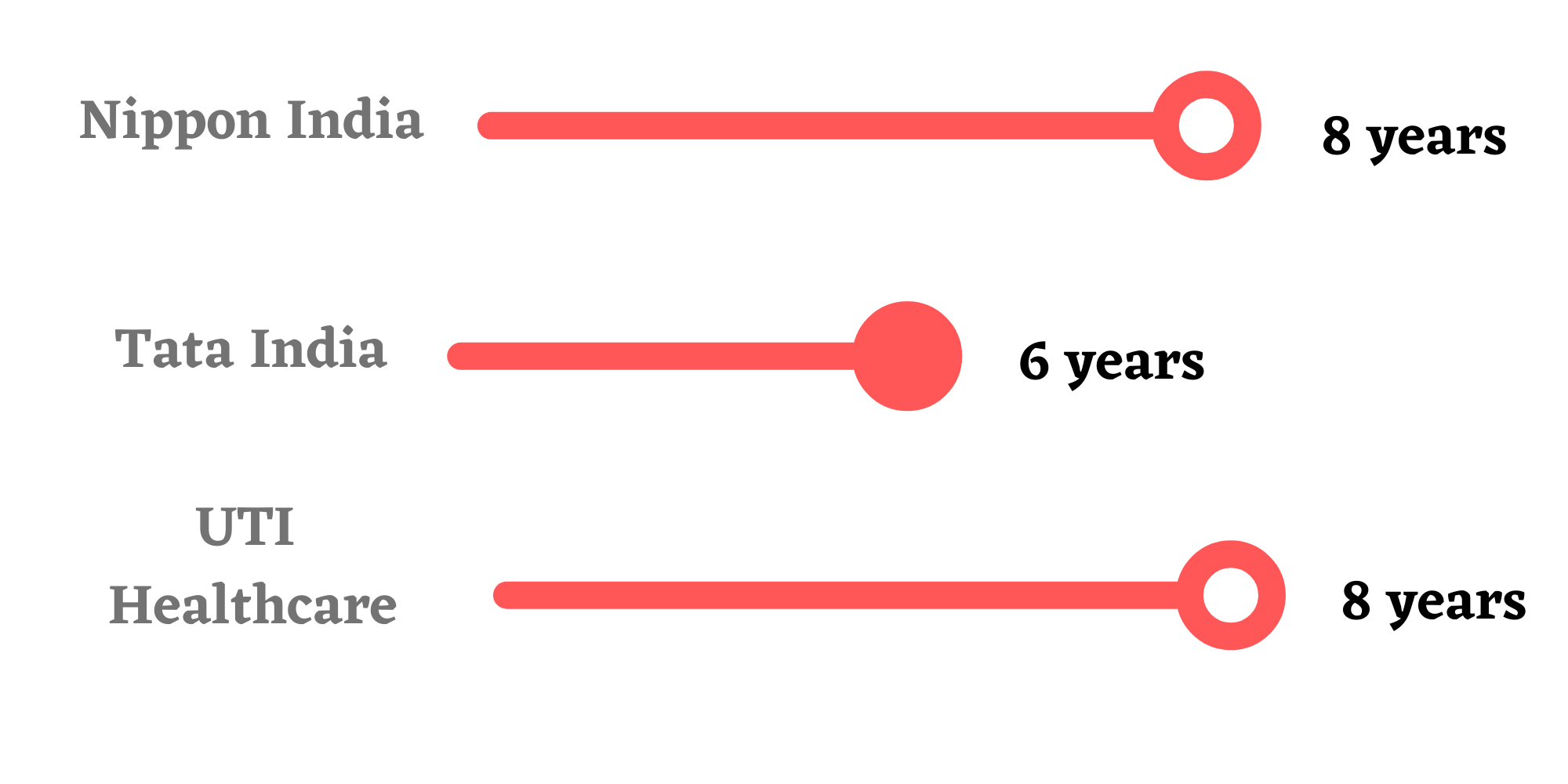

आयु

योजना की उम्र और अधिक महत्वपूर्ण है, AMC, जिस निश्चित व्यक्ति के बारे में आप इसकी विश्वसनीयता और प्रतिष्ठा के बारे में हो सकते हैं. अधिक आयु का अर्थ होता है, इसके पिछले प्रदर्शन के विस्तृत विश्लेषण के लिए आपको बहुत से ऐतिहासिक डेटा उपलब्ध होगा. इसका मतलब यह नहीं है कि आपको नई स्कीम को साफ करना होगा क्योंकि इस पर विचार करने के लिए अन्य कारक भी हैं.

प्रबंधन के अंतर्गत आस्ति

यह फंड का कुल पूल है कि फंड मैनेजर के साथ काम कर रहे हैं, और आप इसे फंड के मौजूदा पोर्टफोलियो वैल्यू के रूप में सोच सकते हैं. एक हाई AUM यह दर्शाता है कि इस स्कीम ने निवेशकों से बहुत पैसे जुटाए हैं और वर्षों के दौरान इस राशि को भी बढ़ाया है. यह निवेशकों के विश्वास के साथ-साथ अपने होल्डिंग को विविध बनाने की क्षमता के साथ-साथ एक टेलटेल संकेत है.

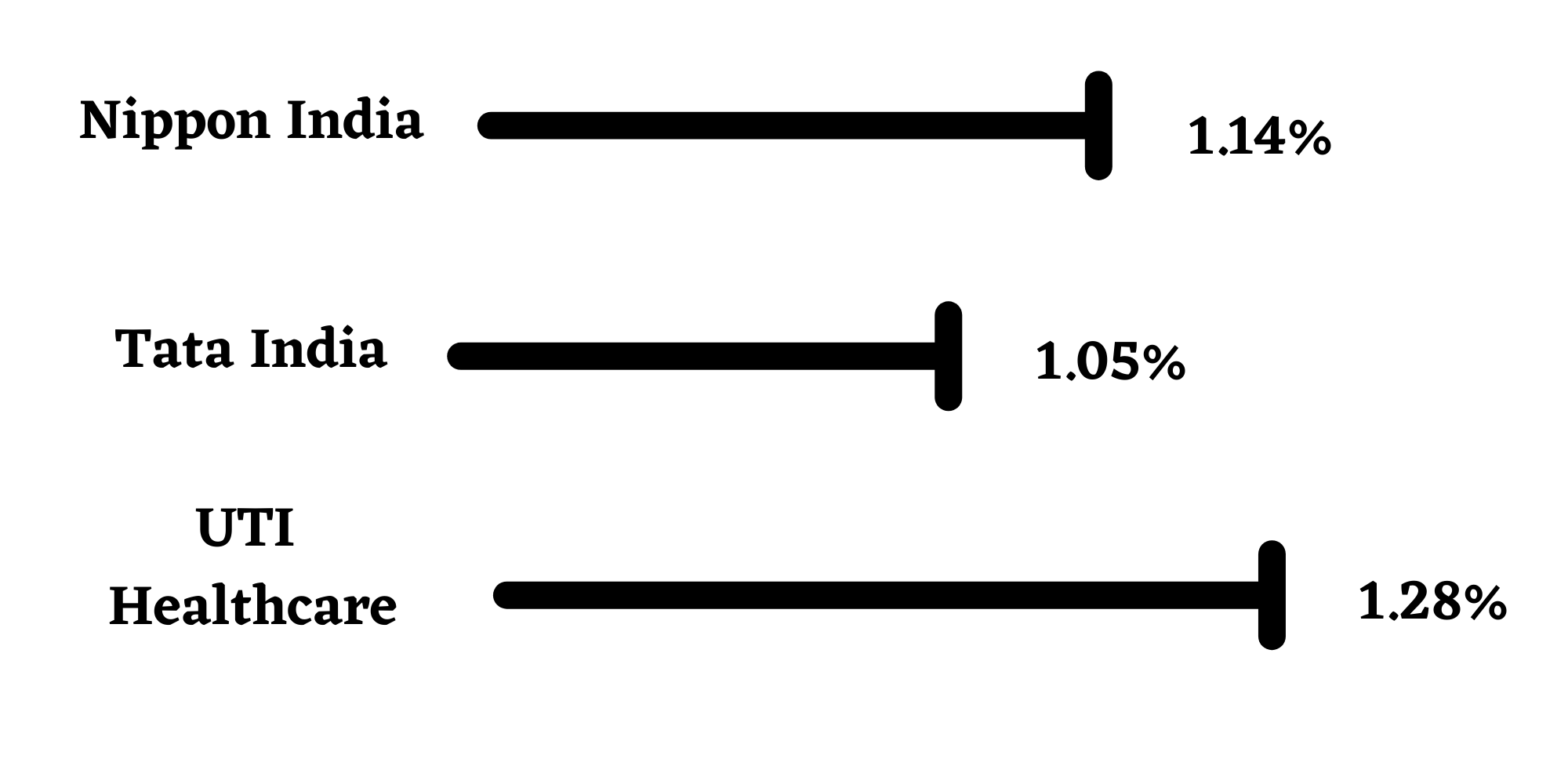

व्यय अनुपात

इन्वेस्टमेंट राशि के प्रतिशत के रूप में व्यक्त किया जाता है, इसका खर्च अनुपात एडमिन के खर्चों के रूप में आपसे कितना पैसा लिया जाएगा. अधिक खर्च अनुपात का मतलब है कि आपका शुद्ध रिटर्न कम होगा. सामान्य फंड की तुलना में, थीमेटिक फंड आमतौर पर उच्च खर्च का अनुपात लगता है, लेकिन समग्र रिटर्न अभी भी स्पेक्टेकुलर हो सकते हैं.

एसेट का आवंटन

एक सेक्टोरल या थीमैटिक फंड अपनी एसेट को बड़ी कैप, स्मॉल-कैप और मीडियम कैप शेयरों में आवंटित कर सकता है जो कंपनियों की बाजार पूंजीकरण की परिमाण को दर्शाता है. छोटी कंपनियां इन्वेस्टमेंट करने के लिए जोखिम भरी हैं, लेकिन वे आपको स्टीप पॉजिटिव रिटर्न भी दे सकते हैं.

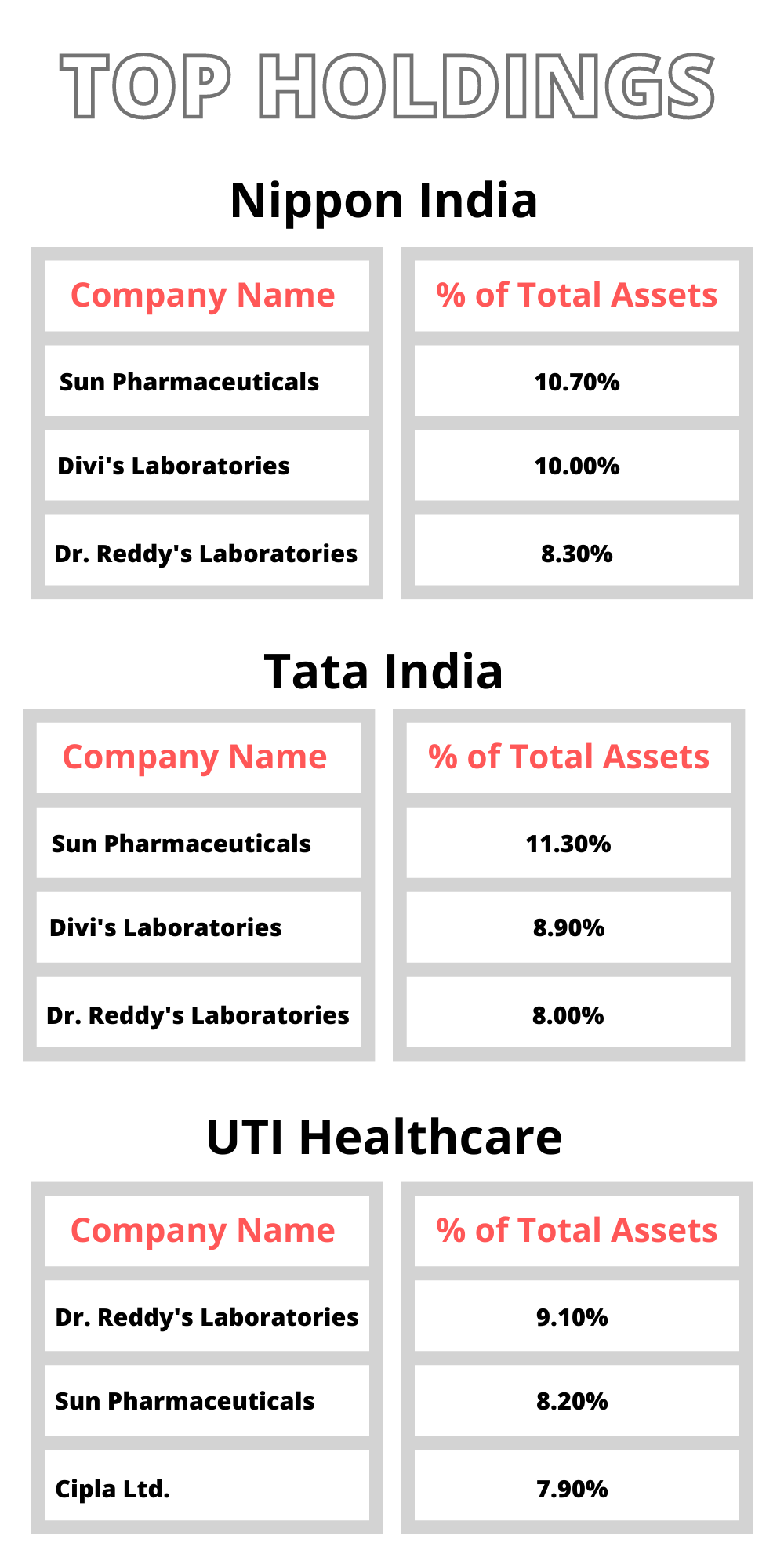

टॉप होल्डिंग्स

कंपनियों की एक निकटतम तलाश जहां फंड ने अपने अधिकांश होल्डिंग को केंद्रित किया है, आपको उनके भविष्य के प्रदर्शन के बारे में जानकारी दे सकती है. आदर्श रूप से, मूलभूत रूप से मजबूत कंपनियों में एक बड़ा होल्डिंग प्रतिशत का अर्थ यह है कि किसी भी मामले में ट्रांजिटरी अप और डाउन रिटर्न का लंबे समय तक औसत औसत होना चाहिए.

रिटर्न

आपको यह सोचना चाहिए कि यह सही स्कीम चुनने का समापन कारक है, लेकिन यह याद रखना महत्वपूर्ण है कि रिकॉर्ड में उपलब्ध रिटर्न केवल फंड के पिछले प्रदर्शनों का संकेत है. आप भविष्य के लिए समान प्रोजेक्शन कर सकते हैं, लेकिन वे हमेशा दूर हो सकते हैं. सर्वश्रेष्ठ विकल्प पर शून्य करने का स्मार्ट तरीका अकेले रिटर्न पर बहुत ज्यादा जोर देना है.

आप देखते हैं, कोई स्पष्ट विजेता नहीं है और उनमें से सभी 3 ने फंड के जीवन पर बेहतरीन वार्षिक रिटर्न दिए हैं. टाटा इंडिया तुलनात्मक रूप से छोटा फंड है, जो यह बताता है कि इसके लाइफटाइम रिटर्न क्यों कम हैं. श्रेणी औसत रिटर्न के संदर्भ में, पिछले वर्ष के अपवाद के साथ, तीन फंड साधन से अधिक हो गए हैं, जिससे बाजारों में बहुत बड़ी वसूली हुई है.

चूंकि फार्मा और हेल्थकेयर इंडस्ट्री के खिलाड़ियों की संख्या बहुत कुछ नहीं है, इसलिए इन सभी फार्मा फंडों में होल्डिंग होती है जो एक दूसरे के साथ काफी ओवरलैप होती है. इसलिए अगर आप इनमें से दो या अधिक फंड में यूनिट धारण कर रहे हैं, तो आप वास्तव में किसी भी विविधता लाभ का आनंद नहीं ले सकते हैं. अप्रत्याशित आर्थिक परिणामों के कारण इंडस्ट्री टम्बल में नकारात्मक रिटर्न से बचने के लिए आपके सभी पैसे को सेक्टोरल या थीमैटिक फंड में डालने की सलाह नहीं दी जाती है.

- 0% कमीशन*

- आगामी एनएफओ

- 4000+ स्कीम

- आसानी से SIP शुरू करें

5paisa पर ट्रेंडिंग

म्यूचुअल फंड और ईटीएफ से संबंधित आर्टिकल

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.

सचिन गुप्ता

सचिन गुप्ता

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम

तनुश्री जैसवाल

तनुश्री जैसवाल