आजसाठी मार्केट अंदाज - 10 मार्च 2025

आरबीएल बँक: अन्य येस बँक मेकिंगमध्ये?

आरबीएल बँकेची शेअर किंमत आर. सुब्रमण्यकुमारची एमडी आणि सीईओ नियुक्तीनंतर 22% समाविष्ट झाली आहे, आता तुम्ही विचारू शकता की मार्केट नियुक्तीसाठी का खूप प्रतिक्रिया करतात?

आरबीआयला खासगी बँकांच्या शीर्ष व्यवस्थापनात पूर्व-पीएसयू बँकर्सची नियुक्ती करण्याचा इतिहास आहे, जेव्हा फायनान्शियलमध्ये खूप रोट असतो आणि ते मेस स्वच्छ करू इच्छितात.

येस बँक, लक्ष्मी विलास बँक याचे उदाहरण जगत आहेत.

त्यामुळे, बँकेत खरंच काहीतरी चुकीचे घडले आहे का? पृष्ठभागावर, कंपनीने सर्वकाही चांगले असल्याचा दावा केला आहे आणि हे केंद्रीय बँकेद्वारे केवळ नियमित व्यायाम आहे, तरीही आरबीआयने स्पष्ट केले आहे की बँकेची मालमत्ता चांगली आहे.

परंतु या सर्व प्रयत्नांमुळे कंपनीची शेअर किंमत कमी होण्यापासून थांबवू शकली नाही, कारण RBI ची अपॉईंटमेंट अशी होती, त्यामुळे खराब बँकांना पुनरुज्जीवित करण्यासाठी सुब्रमण्यमचे कौशल्य दरवाजा तोडण्याच्या दिवसाच्या कौशल्याच्या तुलनेत असू शकते! खराब ॲनालॉजीसाठी मला मारू नका. ?

त्यांच्याकडे खराब बॅलन्स शीट आणि खराब लोनसह बँकांना पुनर्जीवित करण्याची प्रतिष्ठा आहे, जेव्हा त्यांना बँक मडमधून बाहेर घेण्याची इच्छा असते तेव्हा तो आरबीआयसाठी एक व्यक्ती आहे. त्याचा करिअर रेकॉर्ड सर्वकाही सांगतो. तो 2016 पर्यंत 35 वर्षांसाठी पीएनबी बँकेशी संबंधित होता. त्याच्या कालावधीदरम्यान, त्यांनी तंत्रज्ञानाचा लाभ घेऊन बँकेत बदलण्याचा प्रयत्न केला. त्याच्या नेतृत्वाखाली, पीएनबीने आरटीजीएस ऑनलाईन सुरू करण्यासाठी पहिल्या राज्याच्या मालकीच्या बँकेला आपल्या नावावर स्ट्रिंग घेतला, पहिल्यांदा सर्वात मोठी फायनेकल कोअर बँकिंग सिस्टीम सेटअप करायचे आहे, - पीएनबी तरीही त्याच्या गुंतवणूकदारांच्या सादरीकरणांमध्ये व्यत्यय आणण्यास इच्छुक असलेला सामग्री.

त्यानंतर त्यांना भारतीय बँकेत कार्यकारी संचालक नियुक्त करण्यात आले होते, जे आरबीआयच्या जलद सुधारणात्मक कृती चौकटीअंतर्गत होते, हे मूलभूतपणे एक प्रकारचे काळे यादी आहे जे अनेक खराब कर्ज असलेल्या सर्व बँकांसाठी आरबीआय देखभाल करते. आमच्या शिक्षकाने सर्व कुख्यात मागील बेंचर्स असलेल्या यादीप्रमाणेच वापरले आहे.

त्याच्या शानदार कामगिरीनंतर, केवळ एका वर्षात, त्यांना भारतीय परदेशी बँकांचे व्यवस्थापकीय संचालक म्हणून नियुक्त करण्यात आले होते, त्यांच्या सुधारणा आणि त्वरित कारवाईमुळे, बँक 2021 मध्ये फ्रेमवर्कमधून बाहेर पडली.

2019 मध्ये निवृत्त झाल्यानंतर, RBI ने त्यांना शॅडो बँक DHFL चे ॲडमिनिस्ट्रेटर नियुक्त केले, ज्याचे लोन बुक ₹11,000 कोटी किंमतीचे अनेक रहस्य आणि काल्पनिक लोन लपवत होते, त्यांनी भागधारकांसह अविरतपणे काम केले आणि कंपनीने यशस्वी दिवाळखोरी कार्यवाही पाहिली.

जर आरबीआयने त्याला आरबीएल बँकेसाठी नियुक्त केले असेल तर त्याच्या विवेकपूर्ण विवेकबुद्धीमुळे आम्ही कंपनीमध्ये सखोल काम करतो.

सर्वप्रथम आणि बँकेचे आरोग्य दर्शवणारी सर्वात महत्त्वाची गोष्ट हा कासा गुणोत्तर आहे, त्यामुळे फक्त बँकेचा व्यवसाय हा चालू खाते आणि बचत खात्याच्या स्वरूपात लोकांकडून ठेवी मिळवणे आणि कर्ज आवश्यक असलेल्या लोकांना पैसे देणे हे आहे. बँकेत ₹1000 ठेवलेली व्यक्ती म्हणा, त्यानंतर बँक त्याला 3% व्याज देईल आणि ते दुसऱ्या व्यक्तीला पैसे देईल आणि त्याच्याकडून 10% व्याज आकारेल, आता हे 7% बँक पैसे आहे. सोपे आहे?

त्यामुळे, CASA गुणोत्तर म्हणजे बँकेकडे त्यांच्या एकूण डिपॉझिटच्या % म्हणून किती पैसे आहेत, जर नंबर जास्त असेल तर बँकेला CASA मार्फत त्यांच्या बहुतांश डिपॉझिट मिळत आहेत, जिथे त्यांना कमी इंटरेस्ट भरावा लागेल, जे जास्त असेल ते अधिक असेल, परंतु RBL बँकेच्या बाबतीत त्यांचे कासा रेशिओ फक्त 35.3% आहे, तुम्हाला रेफरन्स देण्यासाठी एच डी एफ सी, आयसीआयसीआय आणि कोटक सारख्या मोठ्या प्लेयर्सना 48%, 45% आणि 60% चा कासा रेशिओ आहे, स्पष्टपणे खूप जास्त.

कमी कासा म्हणजे आरबीआयला टर्म डिपॉझिटद्वारे बहुतांश पैसे मिळत आहेत, ज्यापैकी इंटरेस्ट रेट्स जास्त आहेत. याचा अर्थ असा की आरबीएलसाठी निधीचा खर्च जास्त असतो.

आता सामान्यपणे बँक एकतर कॉर्पोरेट्सना किंवा तुमच्यासारख्या सामान्य लोकांना कर्ज देते, आधी त्यांना घाऊक कर्ज म्हणून ओळखले जाते, नंतर हे रिटेल कर्ज म्हणून ओळखले जाते.

सामान्यपणे जेव्हा कंपनी कॉर्पोरेट्सना कर्ज देते, तेव्हा लोनचा आकार मोठा असतो आणि डिफॉल्टमुळे कंपनीच्या बॅलन्स शीटवर मोठा डेंट होऊ शकतो. विजय मल्या, निरव मोदी लक्षात ठेवायचे? बँकांनी त्यांच्यासाठी हजारो कोटी रचना कशी केली आहे? त्यामुळे, घाऊक कर्ज थोड्यावेळाने जोखीम असते.

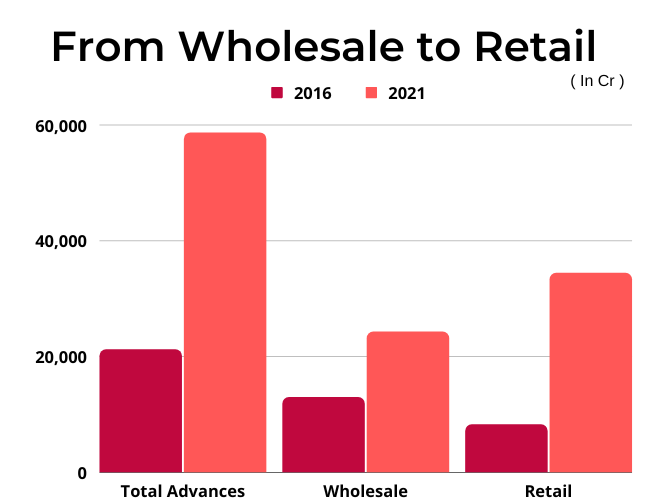

परंतु, आरबीएल योग्य काम करीत होते, बँकेचे पूर्वीचे सीईओ विश्ववीर आहुजा यांच्या अंतर्गत, ते टाटा आणि महिंद्रा यासारख्या भारतातील काही स्वच्छ कॉर्पोरेट्सना कर्ज देते, परंतु त्यानंतर कॉर्पोरेट फसवणूक मागे घेण्याच्या कारणामुळे, कंपनीने गिअर्स बदलले आणि रिटेल लेंडिंगवर लक्ष केंद्रित केले, 2015-16 मध्ये, घाऊक कर्जे त्याच्या एकूण कर्जाच्या जवळपास 61% बनवले आहेत, जे आता केवळ त्याच्या एकूण कर्जापैकी 48% आहेत.

त्यावेळी, घाऊक कर्जे संपूर्ण बँकिंग क्षेत्राला योग्य वाटत असल्याने, परंतु नंतर रिटेल कर्जे त्यांच्या स्वत:च्या जोखमीसह येतात. आता, रिटेल लेंडिंगमध्ये, आरबीएलला एचडीएफसी, कोटक आणि आयसीआयसीआय सारख्या विशाल विद्यार्थ्यांशी स्पर्धा करावी लागली, त्यांच्याशी स्पर्धा करण्यासाठी त्यांना कमी इंटरेस्ट रेट्सवर लोन देणे आवश्यक होते किंवा असुरक्षित लोन देणे आवश्यक होते, विश्ववीर नंतरचे पर्याय निवडले आहे. जरी हा प्रवास जोखीमवान होता, तरीही त्यांना त्यांची संधी घेणे आवश्यक होते, कारण कमी कासामुळे, निधीचा खर्च आधीच आरबीएलसाठी जास्त होता, त्यामुळे त्यांच्याशी स्पर्धा करू शकणार नाही. बँकेने सप्टेंबर 2021 पर्यंत अनसिक्युअर्ड लोन देण्यास सुरुवात केली, ज्यामुळे रिटेल लोन बुकच्या 65% पर्यंत असुरक्षित लोन झाले.

एच डी एफ सी साठी समान आकडेवारी केवळ 3% आहे!

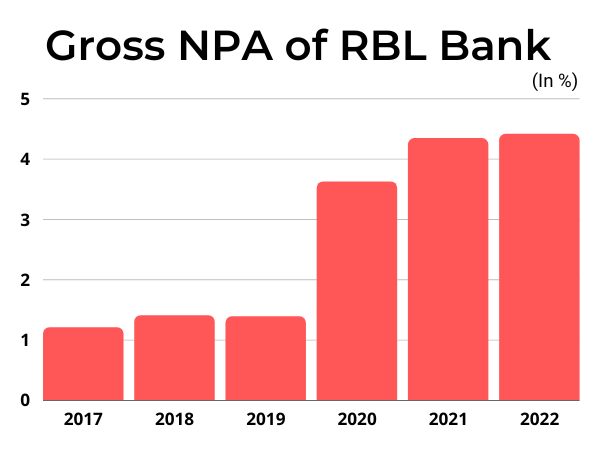

असुरक्षित कर्ज जोखीमदायक होते, त्याला माहित होते परंतु त्यांना माहित नव्हते की एक मोठ्या प्रमाणात महामारी आपल्या सर्वांना घातलेली असेल आणि लोक त्यांचे कर्ज भरण्यास असमर्थ असतील. महामारीनंतर, लोकांनी त्यांच्या लोनवर डिफॉल्ट करण्यास सुरुवात केली. डिफॉल्ट वाढण्यास सुरुवात झाली आणि त्यामुळे कंपनीचे NPA सुद्धा झाले, हे मूलभूतपणे लोन आहेत जे लोक परतफेड करणार नाहीत. कंपनीचे GNPA 2017 मध्ये 1.2% पासून 2022 मध्ये 4.41% पर्यंत वाढले आहे.

NPA वाढत आहे, मालमत्ता कमी होणे हे RBI आवडत नाही. त्यामुळे, तुम्हाला काय वाटते? अन्य येस बँक फियास्को टाळण्यासाठी सुब्रमण्याची अपॉईंटमेंट केवळ एक कॉइनसायडेन्स किंवा RBIs प्लॅन आहे?

- कामगिरी विश्लेषण

- निफ्टी भविष्यवाणी

- मार्केट ट्रेंड्स

- मार्केटवरील माहिती

5paisa वर ट्रेंडिंग

मार्केट आऊटलूक संबंधित आर्टिकल्स

डिस्क्लेमर: सिक्युरिटीज मार्केटमधील इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, इन्व्हेस्टमेंट करण्यापूर्वी सर्व संबंधित डॉक्युमेंट काळजीपूर्वक वाचा. तपशीलवार अस्वीकृतीसाठी कृपया क्लिक येथे.

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम

तनुश्री जैस्वाल

तनुश्री जैस्वाल

सचिन गुप्ता

सचिन गुप्ता