आकाश भंसाली पोर्टफोलिओ 2026: टॉप स्टॉकची माहिती

आधुनिक पोर्टफोलिओ सिद्धांत

अंतिम अपडेट: 7 सप्टेंबर 2023 - 05:01 pm

आधुनिक पोर्टफोलिओ सिद्धांत हा एक गणितीय चौकट आहे ज्याचा वापर करून इन्व्हेस्टर एक पोर्टफोलिओ तयार करू शकतात जो त्यांना कोणत्याही स्तरावर त्यांच्या इन्व्हेस्टमेंटवरील रिटर्न जास्तीत जास्त करण्याची परवानगी देतो. अशाप्रकारे, प्रत्येक लेव्हलच्या रिस्कसाठी, इन्व्हेस्टमेंटच्या सेटमधून अपेक्षित रिटर्न आधुनिक पोर्टफोलिओ थिअरीनुसार भिन्न असेल.

आधुनिक पोर्टफोलिओ सिद्धांत कोणी तयार केले आहे?

आधुनिक पोर्टफोलिओ सिद्धांताचे वडील हा अमेरिकन अर्थशास्त्रज्ञ हॅरी मार्कोविट्ज आहे. मार्कोविट्जने 'पोर्टफोलिओ सिलेक्शन' नावाच्या पेपरमध्ये सिद्धांत रूपरेषा दिली आहे, जे मार्च 1952 मध्ये फायनान्सच्या जर्नलमध्ये प्रकाशित केले आहे.

ऑगस्ट 1927 मध्ये जन्मलेल्या मार्कोविट्जने शिकागो विद्यापीठात अभ्यास केला, जिथे त्यांना अर्थशास्त्रातील संशोधनासाठी काउल्स कमिशनच्या विद्यार्थी सदस्यांपैकी एक म्हणून निवडले गेले.

1989 मध्ये, मार्कोविट्जच्या पेपर नंतर तीस सात वर्षे वित्त पत्रिकामध्ये प्रकाशित झाले, त्यांना ऑपरेशन्स रिसर्च सोसायटी ऑफ अमेरिका आणि इन्स्टिट्यूट ऑफ मॅनेजमेंट सायन्सेस द्वारे ऑपरेशन्स रिसर्च थिअरीमध्ये व्हॉन न्युमन पुरस्कार दिला गेला. एक वर्षानंतर, 1990 मध्ये, त्यांनी फेलो इकोनॉमिस्ट्स मर्टन मिलर आणि विलियम शार्पसह संयुक्तपणे अर्थशास्त्रात नोबेल पुरस्कार जिंकला.

मार्कोविट्ज हे सध्या कॅलिफोर्निया सॅन डिएगो रेडी स्कूल ऑफ मॅनेजमेंट विद्यापीठात वित्तपुरवठा करणारे सहयोगी प्राध्यापक आहे.

आधुनिक पोर्टफोलिओ सिद्धांत म्हणजे काय?

त्याच्या निराकरणासाठी, मार्कोविट्जने स्टॉक मार्केटमध्ये गणितीय मॉडेल्स लागू करण्याच्या कल्पनेवर आधारित आहे.

“जॉन बर विलियम्सच्या इन्व्हेस्टमेंट मूल्याचे सिद्धांत वाचताना पोर्टफोलिओ सिद्धांताची मूलभूत संकल्पना मला दुपारी ठिकाणी एक वेळा आली. विलियम्सने प्रस्तावित केले की स्टॉकचे मूल्य त्याच्या भविष्यातील डिव्हिडंडचे वर्तमान मूल्य समान असावे. भविष्यातील डिव्हिडंड अनिश्चित असल्याने, मी विलियम्सचा प्रस्ताव त्याच्या अपेक्षित भविष्यातील डिव्हिडंडद्वारे स्टॉकचे मूल्य असण्याचा विश्लेषण केला. परंतु जर इन्व्हेस्टरला केवळ सिक्युरिटीजच्या अपेक्षित मूल्यांमध्ये स्वारस्य असेल, तर त्याला किंवा तिला केवळ पोर्टफोलिओच्या अपेक्षित मूल्यात स्वारस्य असेल; आणि पोर्टफोलिओचे अपेक्षित मूल्य जास्तीत जास्त वाढविण्यासाठी एकाच सुरक्षेमध्ये इन्व्हेस्ट करण्याची आवश्यकता आहे," मार्कोविट्जने सांगितले आहे.

“मला माहित होते की, इन्व्हेस्टरने केले किंवा काय करावे असे मार्ग नव्हते. गुंतवणूकदार विविधता आणतात कारण त्यांच्याशी जोखीम आणि परताव्याशी संबंधित आहेत", त्यांनी जोडण्यासाठी प्रयत्न केले.

मार्कोविट्झद्वारे वर वर्णन केल्याप्रमाणे, इन्व्हेस्टर रिस्क आणि रिटर्न दोन्ही बद्दल काळजी घेतो. आधुनिक पोर्टफोलिओ सिद्धांत म्हणजे इन्व्हेस्टरना संपूर्ण मालमत्तेच्या संपूर्ण पोर्टफोलिओच्या कोणत्याही स्वीकार्य लेव्हलच्या रिस्कसाठी रिटर्न जास्तीत जास्त वाढविण्याची परवानगी देते.

पोर्टफोलिओवर रिटर्न

आधुनिक पोर्टफोलिओ थिअरीची अंतर्निहित मान्यता म्हणजे इन्व्हेस्टर जोखीम विरुद्ध असतील आणि त्यामुळे जेव्हा इन्व्हेस्टमेंटवर समान रिटर्न रेट प्रदान करण्याची अपेक्षा असलेल्या दोन पोर्टफोलिओमध्ये निवड केली जाते, तेव्हा कमी जोखीमदार पर्याय निवडा.

अशाप्रकारे, कोणत्याही जास्त रिस्कसाठी उच्च रिटर्न रेटच्या स्वरूपात भरपाईची आवश्यकता असेल; किंवा, उच्च रिटर्नच्या शोधासाठी इन्व्हेस्टरला जास्त रिस्क घेणे आवश्यक आहे.

पोर्टफोलिओच्या अपेक्षित रिटर्नची गणना त्या ॲसेटमध्ये केलेल्या इन्व्हेस्टमेंटच्या साईझसह प्रत्येक ॲसेटच्या रिटर्नची वजन करून केली जाऊ शकते. उदाहरणार्थ, तीन मालमत्तेमधील गुंतवणूकीचा समावेश असलेला पोर्टफोलिओ विचारात घ्या: ए, बी आणि सी, अनुक्रमे 5%, 10%, आणि 20% परतावा अपेक्षित दर ऑफर करत आहे. एकूण इन्व्हेस्टमेंट या तीन मालमत्ता दरम्यान समानरित्या वाटप केली जाते असे गृहीत धरून, पोर्टफोलिओचा अपेक्षित रिटर्न असेल:

(5% x 33.3%) + (10% x 33.3%) + (20% x 33.3%), किंवा 11.7%.

पोर्टफोलिओची जोखीम

पोर्टफोलिओशी संलग्न जोखीम किंवा परिवर्तन प्रत्येक मालमत्तेची जोखीम आणि प्रत्येक मालमत्ता जोडीच्या सहसंबंधांची तपासणी करून मोजले जाऊ शकते. मालमत्ता A, B आणि C समाविष्ट असलेल्या आमच्या पोर्टफोलिओसाठी, पोर्टफोलिओमधील प्रत्येक मालमत्तेच्या वजनाच्या पटीत आणि प्रत्येक मालमत्तेच्या संरक्षणासह त्याच्या परिवर्तनासह जोखीमची गणना केली जाऊ शकते.

सामान्य नियम म्हणून, जर त्यांच्याकडे एकमेकांशी कमी किंवा नकारात्मक संबंध असेल तर पोर्टफोलिओमधील मालमत्ता निवडली पाहिजे.

पोर्टफोलिओ प्रकाराचा स्क्वेअर रुट देखील त्याच्या स्टँडर्ड डेव्हिएशन म्हणतात आणि अस्थिरतेचा फोटो पेंट करतात. मोठा मानक विचलन म्हणजे कालांतराने जास्त मालमत्ता चळवळ. आणि विस्तृत श्रेणीतील हालचाली जोखीमदार आहेत.

जर पोर्टफोलिओमधील मालमत्ता एकमेकांशी परिपूर्णपणे सकारात्मक असेल तर ते मानक विचलन वाढवते आणि त्यामुळे पोर्टफोलिओची जोखीम वाढते.

रिस्क-फ्री रेट

रिस्क-फ्री रिटर्न रेट म्हणजे शून्य रिस्कसह इन्व्हेस्टरला रिटर्नची हमी देतो. जोखीम-मुक्त मालमत्तेसाठी काल्पनिक उदाहरणे तयार केले जाऊ शकतात, परंतु वास्तविकतेत अशी कोणतीही मालमत्ता नाही कारण प्रत्येक मालमत्तेमध्ये काही जोखीम असते.

सर्व मालमत्तेचा किमान जोखीम सरकारद्वारे जारी केलेले कर्ज साधने आहेत. तथापि, सरकारी बाँड्सही पूर्णपणे जोखीम मुक्त नाहीत, सरकारने आर्थिक संकटाच्या स्थितीत त्यांच्या कर्जावर परतफेड करण्याची निवड न करण्याच्या उदाहरणांमुळे.

पोर्टफोलिओ फ्रंटियर

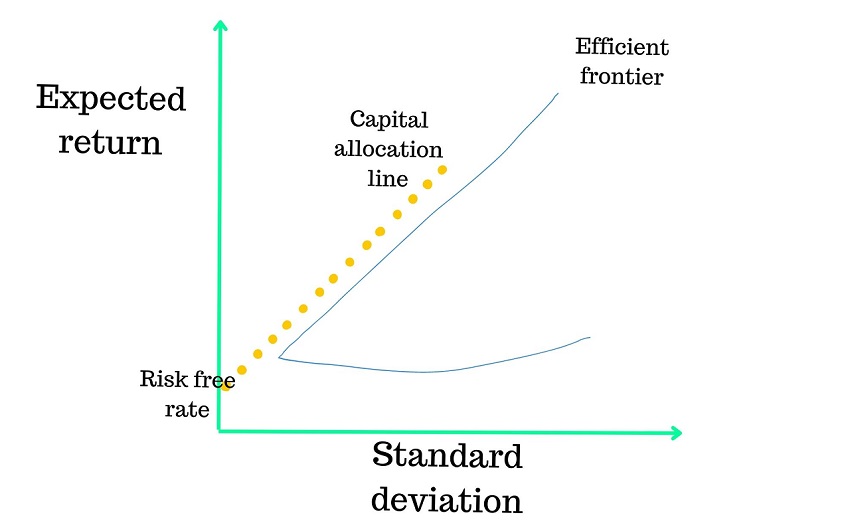

एकदा इन्व्हेस्टर स्वीकारण्यास तयार असलेल्या रिस्कची श्रेणी माहित झाल्यानंतर, आधुनिक पोर्टफोलिओ सिद्धांत फॉर्म्युलाचा वापर विविध पोर्टफोलिओ तयार करण्यासाठी केला जाऊ शकतो. एक्स-ॲक्सिसवरील मानक विचलन आणि वाय-ॲक्सिसवर अपेक्षित रिटर्न असलेल्या ग्राफवर, पोर्टफोलिओ फ्रंटियर विकृत सी च्या आकारात आहे.

फ्रंटियर किंवा विकृत सी-शेप्ड कर्व्ह वरील प्रत्येक पॉईंट, विशिष्ट स्तरावरील रिस्कसाठी अपेक्षित रिटर्नचे प्रतिनिधित्व करते.

कार्यक्षम फ्रंटियर

इन्व्हेस्टरसाठी, पोर्टफोलिओ फ्रंटियरचा वरचा भाग आहे. या भागाला कार्यक्षम फ्रंटियर म्हणतात आणि हे पॉईंट्सचे एक कॉम्बिनेशन आहे जे कोणत्याही दिलेल्या लेव्हल किंवा रिस्कसाठी मालमत्तेचा सर्वोत्तम संभाव्य पोर्टफोलिओ दर्शविते.

त्यामुळे, कार्यक्षम फ्रंटियरवरील कोणताही पोर्टफोलिओ विशिष्ट रिस्क लेव्हलसाठी सर्वाधिक अपेक्षित रिटर्न देऊ करतो.

कॅपिटल वाटप लाईन

कॅपिटल वाटप लाईन ही एक स्ट्रेट लाईन आहे जी इन्व्हेस्टरसाठी रिस्क-रिवॉर्ड ट्रेड-ऑफ मोजते. या लाईनची ढळ प्रत्येक अतिरिक्त युनिट प्रमाणित विचलनाच्या अपेक्षित रिटर्नमध्ये वाढ प्रदान करते. किंवा, इतर शब्दांमध्ये, रिवॉर्ड-टू-रिस्क रेशिओ.

या लाईनची ढळ शार्प रेशिओ म्हणतात.

अशाप्रकारे, आधुनिक पोर्टफोलिओ थिअरी फॉर्म्युला सूचित करते की सर्वोच्च ढग असलेल्या कार्यक्षम फ्रंटियरवरील मुद्दा म्हणजे योग्य पोर्टफोलिओ. आणि या पॉईंटमध्ये Y-ॲक्सिसवर सहभागी होणारी लाईन - रिस्क-फ्री रिटर्न रेट प्रदान करणाऱ्या मालमत्तेचे कॉम्बिनेशन - ही सर्वोत्तम संभाव्य भांडवली वाटप लाईन आहे.

आधुनिक पोर्टफोलिओ थिअरीचे फायदे

पहिले आणि सर्वात महत्त्वाचे, आधुनिक पोर्टफोलिओ सिद्धांत जोखीमांपासून पूर्णपणे अज्ञात न होता पोर्टफोलिओ तयार करण्यास मदत करते. जोखीम संपवण्यास कठीण असू शकते. परंतु स्टँडर्ड डेव्हिएशन पाहण्याद्वारे, इन्व्हेस्टर रिस्क स्वीकार्य लेव्हलवर ठेवताना संकल्पना साध्य करण्यासाठी आणि त्यांचे लाभ जास्तीत जास्त वाढविण्यासाठी अचूक नंबर नियुक्त करू शकतात.

आधुनिक पोर्टफोलिओ सिद्धांत एक्सचेंज-ट्रेडेड फंड सारख्या नवीन युगातील साधनांची वाढ करण्यास देखील मदत केली आहे. इन्व्हेस्टरना विस्तृत श्रेणीच्या ॲसेट श्रेणीचा ॲक्सेस करणे ईटीएफ सोयीस्कर बनवतात. त्यामुळे, स्टॉक इन्व्हेस्टर सरकारी बाँड ईटीएफला काही फंड वितरित करून त्यांच्या पोर्टफोलिओचा प्रकार कमी करू शकतो कारण ते स्टॉकशी नकारात्मकरित्या संबंधित आहेत.

आधुनिक पोर्टफोलिओ सिद्धांताचे आव्हान

वेरियन्स आणि स्लोप सारख्या प्रमुख नंबरची गणना करण्यासाठी गणित आणि सांख्यिकीची रक्कम दिल्यामुळे, सरासरी व्यक्ती त्यांच्या रोजच्या इन्व्हेस्टमेंटच्या निर्णयांना सूचित करण्यासाठी आधुनिक पोर्टफोलिओ सिद्धांत उदाहरणे वापरण्याची आशा करू शकत नाही. नशीबवान, मार्कोविट्जने 1952 मध्ये त्याचे कागदपत्र परत लिहिल्यामुळे तंत्रज्ञानाचा आगमन केल्यावर या क्रमांकांची मॅन्युअली गणना करण्याची गरज नाही.

आधुनिक पोर्टफोलिओ सिद्धांताच्या समीक्षकांचा अर्थ असा की त्यांना एक इन्व्हेस्टमेंट साधन म्हणून प्रश्न पडतो. सिद्धांत वापरलेले परिवर्तन - जोखीम, परती, मालमत्तेतील सहसंबंध - ऐतिहासिक डाटावर आधारित गणितीय मॉडेल्सद्वारे संगणित केलेल्या अपेक्षित मूल्यांवर आधारित आहेत. परंतु हे मॉडेल्स अशा घटकांचा विचार करू शकत नाहीत ज्यांचा ऐतिहासिक डाटा यापूर्वी संपला नसेल, जसे की वनस-इन-ए-सेंच्युरी महामारी.

आधुनिक पोर्टफोलिओ सिद्धांताची आणखी एक समीक्षा म्हणजे त्यांच्याकडे असलेल्या धोक्याच्या आधारावर पोर्टफोलिओची तपासणी करत नाही. उदाहरणार्थ, दोन पोर्टफोलिओमध्ये समान प्रकार आणि रिटर्न असू शकतात. अशाप्रकारे, त्यांना समान म्हणून पाहिले जाईल. तथापि, दोन पोर्टफोलिओचा प्रकार वारंवार छोट्या नुकसानीद्वारे स्पष्ट केला जाऊ शकतो, तर दुसऱ्या पोर्टफोलिओचे प्रकार दुर्मिळ परंतु मोठ्या प्रमाणात नुकसान होऊ शकते. इन्व्हेस्टर नेहमी लहान नुकसानीसह पोर्टफोलिओला प्राधान्य देऊ शकतात, परंतु आधुनिक पोर्टफोलिओ सिद्धांत त्याप्रमाणे दोन पोर्टफोलिओ पाहतात.

आधुनिक पोर्टफोलिओ सिद्धांत म्हणजे काय?

आधुनिक पोर्टफोलिओ सिद्धांतामधील दोष म्हणून काही दृष्टीकोन असल्याचे लक्षात घेण्यासाठी, आधुनिक पोर्टफोलिओ सिद्धांत ब्रायन रोम आणि कॅथलीन फर्ग्युसनद्वारे वर नमूद केलेल्या डाउनसाईड रिस्कसाठी विकसित केले गेले.

पोस्ट-मॉडर्न पोर्टफोलिओ थिअरीचा आधार म्हणजे पोर्टफोलिओ प्रकार इन्व्हेस्टमेंट रिस्क मोजण्याचा योग्य मार्ग नसू शकतो. पुढे, सर्व पोर्टफोलिओ आणि मालमत्तेचे इन्व्हेस्टमेंट रिटर्न जॉईंट एलिप्टिकल वितरण म्हणतात याद्वारे अचूकपणे दर्शविले जाऊ शकतात असे गृहीत धरणे आधुनिक पोर्टफोलिओ सिद्धांतासाठी योग्य असू शकत नाही.

- सरळ ₹20 ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- ॲडव्हान्स्ड चार्टिंग

- कृतीयोग्य कल्पना

5paisa वर ट्रेंडिंग

भारतीय स्टॉक मार्केट संबंधित लेख

डिस्कलेमर: सिक्युरिटीज मार्केटमधील इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहेत, इन्व्हेस्टमेंट करण्यापूर्वी सर्व संबंधित डॉक्युमेंट्स काळजीपूर्वक वाचा. तपशीलवार डिस्क्लेमरसाठी कृपया येथे क्लिक करा.

5paisa कॅपिटल लि

5paisa कॅपिटल लि