बॉन्ड 39 महीनों के बाद 7.5% पार करता है; इसका क्या मतलब है?

अंतिम अपडेट: 9 दिसंबर 2022 - 12:31 pm

लगभग 39 महीनों के अंतराल के बाद, 7.5% मार्क से अधिक के बेंचमार्क 10 वर्ष के बॉन्ड पर बॉन्ड की उपज होती है. मई 2022 में RBI द्वारा अंतिम रेपो दर में वृद्धि के बाद रैली तेजी से हो गई है. तब से बॉन्ड की उपज 6.80% से 7.50% तक 70 bps से अधिक बढ़ गई है.

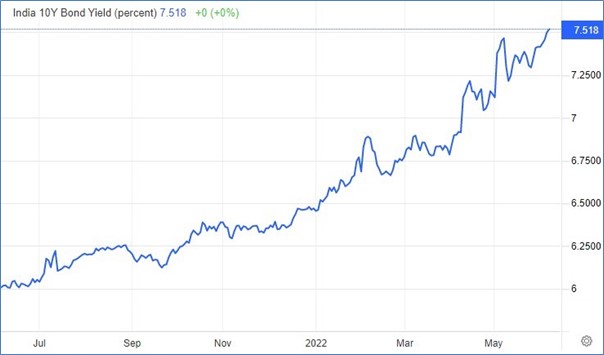

पिछली बार हमने देखा कि ये उच्च उपज मार्च 2019 में था. इन उच्च उपज को क्या बढ़ाया है और इसका क्या मतलब है. पहले 10 वर्ष की बेंचमार्क उपज का चार्ट देखें.

बॉन्ड की उपज पिछले वर्ष 6% से लेकर जून 2022 में 7.518% तक हो गई है और अप्रैल 2022 से पिछले 2 महीनों में अधिकांश कार्रवाई देखी गई है. बांड की उपज में इस तीव्र वृद्धि के लिए क्या ट्रिगर थे?

a) पहला ट्रिगर आरबीआई की परेशानी है. यूएस एफईडी की तरह, आरबीआई ने रेपो दरों को तेज़ी से बढ़ाने के लिए एक बेचैनी और उद्देश्य भी दिखाया है. उन्होंने मई 2022 में दरों में 40 bps की वृद्धि की और जून 2022 में एक और 40-50 bps बढ़ाने की योजना बनाई . अधिक रेपो दरें स्पष्ट रूप से फंड की लागत को बढ़ाती हैं और बॉन्ड की उपज को बढ़ाती हैं.

5 मिनट में इन्वेस्ट करना शुरू करें*

5100 की कीमत के लाभ पाएं* | ₹20 का सीधा प्रति ऑर्डर | 0% ब्रोकरेज

b) बढ़ने का दूसरा कारण महंगाई है. अप्रैल 2022 के महीने में, भारत ने सीपीआई की महंगाई को 7.79% और डब्ल्यूपीआई की महंगाई को 15.08% की दर से रिपोर्ट किया . दोनों बहुत अधिक संख्या में हैं और सीपीआई की महंगाई इस तथ्य से बिगड़ जाती है कि कोर महंगाई भी 7% से अधिक है. इससे महंगाई की अपेक्षाओं में वृद्धि हुई है, जिससे बॉन्ड की अधिक उपज की संभावनाएं बढ़ गई हैं.

c) यह पिछले बिंदु से संबंधित है. आरबीआई आमतौर पर प्रत्येक मौद्रिक नीति में अपनी पूर्ण वर्ष की मुद्रास्फीति का अनुमान लगाता है. अप्रैल में इसने 4.5% से 5.7% तक 120 bps तक FY23 के लिए मुद्रास्फीति लक्ष्य बढ़ाया था. जून पॉलिसी में, RBI द्वारा FY23 के लिए महंगाई लक्ष्य को 80 bps से 6.50% तक बढ़ाने की उम्मीद है. RBI के इस प्रकार के सिग्नल से भी बॉन्ड की उपज में वृद्धि हुई है.

d) एक कारण यह भी है कि अधिकांश RBI प्रयास रेट कर्व के छोटे सिरे पर केंद्रित हैं. इसलिए लंबी समाप्ति उच्च स्तर पर बनी रहती है. मैक्रो और वैश्विक अनिश्चितता सिर्फ उच्च उपज में जोड़ रही है.

e) अंत में, इस बढ़ती दर की स्थिति में एक महत्वपूर्ण कारक सरकार का कुल उधार है. FY23 के लिए, उधार लेने का लक्ष्य पहले से ही ₹14.31 ट्रिलियन के रिकॉर्ड स्तर पर है. हालांकि, अब सरकार ने मुद्रास्फीति के खिलाफ लड़ाई को फंड देने के लिए इसे एक और ₹1 ट्रिलियन तक बढ़ाया है.

इसके अलावा, सरकार ने 6.4% से 6.9% तक पूर्ण वर्ष की वित्तीय घाटा स्लिपिंग पर भी संकेत दिया है. इन दोनों कारकों के परिणामस्वरूप 10 वर्ष के बॉन्ड की उपज में वृद्धि हुई है.

7.518% में बॉन्ड का क्या मतलब है?

इसका मतलब है कई चीजें और बढ़ती दरें कभी भी अच्छा संकेत नहीं हैं. सबसे पहले, बढ़ती दरें कॉर्पोरेट के लिए उधार लेने की लागत को बढ़ाती हैं. यह मिड-कैप और स्मॉल कैप कंपनियों के लिए अधिक दर्दनाक हो सकता है जिनमें बड़े नामों की तरह क्रेडिट का आसान एक्सेस नहीं है.

दूसरे, उच्च लाभ और कम कवरेज अनुपात वाली कई कंपनियों के लिए, उच्च बॉन्ड की उपज भी सॉल्वेंसी के जोखिम को बढ़ा सकती है.

पूंजी की लागत पर एक और महत्वपूर्ण प्रभाव पड़ता है. कंपनियों का मान भावी नकदी प्रवाह के आधार पर बाजार में किया जाता है जो पूंजी की लागत पर छूट प्राप्त करती हैं. पूंजी की लागत का एक घटक ऋण लागत है और अगर ऋण की लागत बढ़ जाती है तो वाक भी बढ़ जाता है.

इसका मतलब है, भविष्य में नकदी प्रवाह कम वर्तमान मूल्यों पर मूल्यवान होता है. जो आमतौर पर कंपनियों के मूल्यांकन को नकारात्मक तरीके से प्रभावित करता है. अंत में, ऐसी सरकार के लिए जो अपनी राजकोषीय कमी को पूरा करने के लिए घरेलू उधार लेने पर भारी निर्भर करती है, उच्च ब्याज़ दरों का अर्थ RBI पर अधिक विकास होगा और इसलिए मुद्रास्फीति का जोखिम अधिक होगा. जो शायद एक प्रोत्साहक परिदृश्य है.

- ₹20 की सीधी ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- अग्रिम चार्टिंग

- कार्ययोग्य विचार

5paisa पर ट्रेंडिंग

04

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम

डिस्क्लेमर: सिक्योरिटीज़ मार्किट में इन्वेस्टमेंट, मार्केट जोख़िम के अधीन है, इसलिए इन्वेस्ट करने से पहले सभी संबंधित दस्तावेज़ सावधानीपूर्वक पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया क्लिक करें यहां.