आकाश भंसाली पोर्टफोलियो 2026: टॉप स्टॉक के बारे में जानकारी

आधुनिक पोर्टफोलियो सिद्धांत

अंतिम अपडेट: 7 सितंबर 2023 - 05:01 pm

आधुनिक पोर्टफोलियो सिद्धांत एक गणितीय फ्रेमवर्क है जिसका उपयोग करके निवेशक एक पोर्टफोलियो बना सकते हैं जो उन्हें किसी भी स्तर के जोखिम पर अपने निवेश पर रिटर्न को अधिकतम करने की अनुमति देता है. इस प्रकार, जोखिम के प्रत्येक स्तर के लिए, आधुनिक पोर्टफोलियो सिद्धांत के अनुसार इन्वेस्टमेंट के सेट से अपेक्षित रिटर्न अलग-अलग होगा.

आधुनिक पोर्टफोलियो सिद्धांत किसने बनाया?

आधुनिक पोर्टफोलियो सिद्धांत का पिता अमेरिकी अर्थशास्त्री हैरी मार्कोविट्ज है. मार्कोविट्ज ने मार्च 1952 में फाइनेंस के जर्नल में प्रकाशित 'पोर्टफोलियो चयन' नामक एक पेपर में सिद्धांत की रूपरेखा दी.

अगस्त 1927 में जन्मे मार्कोविट्ज, शिकागो विश्वविद्यालय में अध्ययन किया गया, जहां उन्हें अर्थशास्त्र में अनुसंधान के लिए काउल्स कमीशन के विद्यार्थी सदस्यों में से एक के रूप में चुना गया.

1989 में, मार्कोविट्ज़ के पेपर को फाइनेंस के जर्नल में प्रकाशित किए जाने के तीस सात वर्ष बाद, उन्हें ऑपरेशन्स रिसर्च सोसायटी ऑफ अमेरिका और इंस्टीट्यूट ऑफ मैनेजमेंट साइंस द्वारा ऑपरेशन्स रिसर्च थियरी में वॉन न्यूमन पुरस्कार प्रदान किया गया. एक वर्ष बाद, 1990 में, उन्होंने फेलो इकोनॉमिस्ट मेर्टन मिलर और विलियम शार्प के साथ संयुक्त रूप से अर्थशास्त्र में नोबल पुरस्कार जीता.

मार्कोविट्ज वर्तमान में कैलिफोर्निया सैन डिएगो के रेडी स्कूल ऑफ मैनेजमेंट विश्वविद्यालय में फाइनेंस का एडजंक्ट प्रोफेसर है.

आधुनिक पोर्टफोलियो सिद्धांत क्या है?

मार्कोविट्ज़ ने स्टॉक मार्केट में गणितीय मॉडल लगाने के विचार पर आधारित किया.

“पोर्टफोलियो सिद्धांत की बुनियादी अवधारणाएं मुझे दोपहर में एक बार लाइब्रेरी में आई और जॉन बर विलियम्स के इन्वेस्टमेंट वैल्यू के सिद्धांत को पढ़ने लगी. विलियम्स ने प्रस्तावित किया कि किसी स्टॉक की वैल्यू अपने भविष्य के लाभांशों के वर्तमान मूल्य के बराबर होनी चाहिए. चूंकि भविष्य के डिविडेंड अनिश्चित हैं, इसलिए मैंने विलियम्स के प्रस्ताव को अपने अपेक्षित भविष्य के डिविडेंड से स्टॉक को महत्व देने की व्याख्या की. लेकिन अगर निवेशक केवल प्रतिभूतियों के अपेक्षित मूल्यों में रुचि रखता है, तो वह केवल पोर्टफोलियो के अपेक्षित मूल्य में रुचि रखता है; और किसी पोर्टफोलियो के अपेक्षित मूल्य को अधिकतम करने के लिए केवल एक ही सुरक्षा में निवेश करने की आवश्यकता है," मार्कोविट्ज ने कहा है.

“यह मुझे पता था, निवेशकों द्वारा किए गए या किए जाने वाले तरीके से नहीं थे. निवेशक विविधता प्रदान करते हैं क्योंकि वे जोखिम के साथ-साथ रिटर्न से संबंधित हैं," वे जोड़ने के लिए चले गए.

जैसा कि मार्कोविट्ज़ द्वारा ऊपर बताया गया है, एक निवेशक जोखिम और रिटर्न दोनों के बारे में देखभाल करता है. आधुनिक पोर्टफोलियो सिद्धांत क्या करता है, यह निवेशकों को एसेट के संपूर्ण पोर्टफोलियो के जोखिम के किसी भी स्वीकार्य स्तर के लिए रिटर्न को अधिकतम करने की अनुमति देता है.

पोर्टफोलियो पर रिटर्न

आधुनिक पोर्टफोलियो सिद्धांत का अंतर्निहित अनुमान यह है कि निवेशक जोखिम से विमुख होते हैं और इसलिए, जब दो पोर्टफोलियो के बीच एक विकल्प दिया जाता है, जो निवेश पर समान रिटर्न दर प्रदान करने की उम्मीद रखता है, तो कम जोखिम वाला विकल्प चुनें.

इस प्रकार, किसी भी उच्च जोखिम के लिए उच्च रिटर्न दर के रूप में क्षतिपूर्ति की आवश्यकता होगी; या, उच्च रिटर्न प्राप्त करने के लिए निवेशक को अधिक जोखिम लेने की आवश्यकता होगी.

पोर्टफोलियो के अनुमानित रिटर्न की गणना उस एसेट में किए गए इन्वेस्टमेंट के साइज़ के साथ प्रत्येक एसेट के रिटर्न को समझकर की जा सकती है. उदाहरण के लिए, तीन एसेट में इन्वेस्टमेंट वाले पोर्टफोलियो पर विचार करें: A, B, और C, क्रमशः 5%, 10%, और 20% की अपेक्षित रिटर्न दर प्रदान करता है. मान लें कि कुल इन्वेस्टमेंट इन तीन एसेट के बीच समान रूप से आवंटित किया जाता है, पोर्टफोलियो का अपेक्षित रिटर्न होगा:

(5% x 33.3%) + (10% x 33.3%) + (20% x 33.3%), या 11.7%.

पोर्टफोलियो का जोखिम

पोर्टफोलियो से जुड़े जोखिम या वेरिएंस को प्रत्येक एसेट के जोखिम और प्रत्येक एसेट के सहसंबंधों की जांच करके मापा जा सकता है. एसेट A, B, और C सहित हमारे पोर्टफोलियो के लिए, पोर्टफोलियो में प्रत्येक एसेट के वजन और इसके वेरिएंस के गुणक और प्रत्येक एसेट के बीच कवरिएंस के साथ जोखिम की गणना की जा सकती है.

एक सामान्य नियम के रूप में, अगर उनमें एक-दूसरे के साथ कम या नकारात्मक सहसंबंध है, तो पोर्टफोलियो में एसेट को चुना जाना चाहिए.

पोर्टफोलियो वेरिएंस का वर्गमूल इसके स्टैंडर्ड डिविएशन भी कहा जाता है और अस्थिरता की फोटो पेंट करता है. एक बड़ा मानक विचलन का अर्थ होता है, समय के साथ अधिक एसेट मूवमेंट. और विस्तृत श्रेणी के आंदोलन वाली परिसंपत्तियां जोखिम भरी हैं.

अगर किसी पोर्टफोलियो में एसेट पूरी तरह से सकारात्मक हैं, तो यह मानक विचलन को बढ़ाता है, और इसलिए पोर्टफोलियो के जोखिम को बढ़ाता है.

जोखिम-मुक्त दर

जोखिम-मुक्त रिटर्न दर वह दर है जो निवेशक को शून्य जोखिम वाले रिटर्न की गारंटी देती है. हालांकि जोखिम-मुक्त एसेट के लिए हाइपोथेटिकल उदाहरण बनाए जा सकते हैं, लेकिन वास्तविकता में ऐसे कोई एसेट नहीं हैं क्योंकि प्रत्येक एसेट में कुछ जोखिम होता है.

सभी एसेट का कम से कम जोखिम सरकारों द्वारा जारी किए गए डेट इंस्ट्रूमेंट हैं. हालांकि, सरकारी बॉन्ड भी पूरी तरह से जोखिम मुक्त नहीं हैं, क्योंकि आर्थिक संकट की स्थिति में सरकारों द्वारा उधार लेने पर पुनर्भुगतान नहीं करना पसंद किया जाता है.

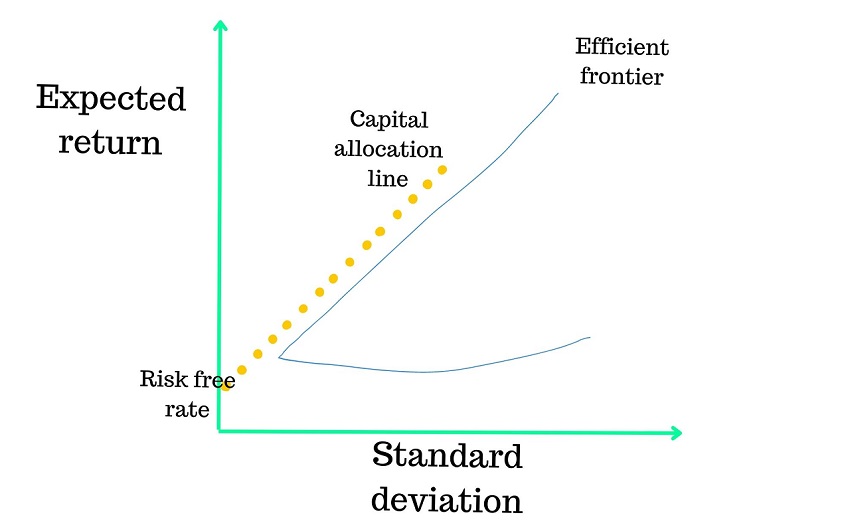

पोर्टफोलियो फ्रंटियर

एक बार इन्वेस्टर को जोखिमों की रेंज स्वीकार करने के लिए तैयार हो जाने के बाद, आधुनिक पोर्टफोलियो सिद्धांत फॉर्मूला का उपयोग विभिन्न प्रकार के पोर्टफोलियो बनाने के लिए किया जा सकता है. एक्स-ऐक्सिस पर मानक विचलन और वाय-ऐक्सिस पर अपेक्षित रिटर्न वाले ग्राफ पर, पोर्टफोलियो फ्रंटियर विकृत सी के आकार में है.

फ्रंटियर या विकृत सी-आकार के वक्र पर प्रत्येक बिंदु, विशेष स्तर के जोखिम के लिए अपेक्षित रिटर्न का प्रतिनिधित्व करता है.

कुशल फ्रंटियर

निवेशक के लिए, यह पोर्टफोलियो फ्रंटियर का ऊपरी भाग है जो महत्वपूर्ण है. इस भाग को कुशल फ्रंटियर कहा जाता है और यह बिन्दुओं का मिश्रण है जो किसी भी स्तर या जोखिम के लिए एसेट के सर्वश्रेष्ठ संभावित पोर्टफोलियो का प्रतिनिधित्व करता है.

इसलिए, कुशल फ्रंटियर पर कोई भी पोर्टफोलियो विशेष जोखिम स्तर के लिए सबसे अपेक्षित रिटर्न प्रदान करता है.

पूंजी आबंटन लाइन

कैपिटल एलोकेशन लाइन एक सीधी लाइन है जो निवेशकों के लिए जोखिम-रिवॉर्ड ट्रेड-ऑफ को मापती है. इस लाइन की ढलान मानक विचलन की प्रति अतिरिक्त इकाई में अपेक्षित रिटर्न में वृद्धि प्रदान करती है. या, दूसरे शब्दों में, रिवॉर्ड-टू-रिस्क रेशियो.

इस पंक्ति की ढलान को शार्प अनुपात कहा जाता है.

इस प्रकार, आधुनिक पोर्टफोलियो सिद्धांत फॉर्मूला यह निर्देश देता है कि दक्ष फ्रंटियर पर उच्चतम ढलान वाला पॉइंट उपयुक्त पोर्टफोलियो है. और य-ऐक्सिस पर इस बिंदु से जुड़ने वाली लाइन - जोखिम-मुक्त रिटर्न दर प्रदान करने वाली एसेट का कॉम्बिनेशन - सबसे अच्छी संभावित कैपिटल एलोकेशन लाइन है.

आधुनिक पोर्टफोलियो सिद्धांत के लाभ

सबसे पहले और सबसे महत्वपूर्ण, आधुनिक पोर्टफोलियो सिद्धांत जोखिमों से पूरी तरह अज्ञान रहे बिना पोर्टफोलियो बनाने में मदद करता है. जोखिम की मात्रा करना मुश्किल हो सकता है. लेकिन मानक विचलन को देखकर, निवेशक स्वीकार्य स्तरों पर जोखिम रखते हुए अपने लाभों को अधिकतम करने के लिए सटीक संख्या प्रदान कर सकते हैं.

आधुनिक पोर्टफोलियो सिद्धांत ने एक्सचेंज-ट्रेडेड फंड जैसे नए युग के साधनों को बढ़ाने में भी मदद की है. ईटीएफ इन्वेस्टर्स के लिए एसेट क्लास की विस्तृत रेंज एक्सेस करना सुविधाजनक बनाते हैं. इसलिए, स्टॉक इन्वेस्टर सरकारी बॉन्ड ईटीएफ को कुछ फंड आवंटित करके अपने पोर्टफोलियो के वेरिएंस को कम कर सकता है क्योंकि वे स्टॉक से नकारात्मक रूप से संबंधित हैं.

आधुनिक पोर्टफोलियो सिद्धांत की चुनौतियां

नीचे की ओर, वेरिएंस और स्लोप जैसे प्रमुख नंबरों की गणना करने के लिए आवश्यक गणित और आंकड़ों की मात्रा को देखते हुए, औसत व्यक्ति वास्तव में अपने रोजमर्रा के निवेश निर्णयों को सूचित करने के लिए आधुनिक पोर्टफोलियो सिद्धांत उदाहरणों का उपयोग करने की आशा नहीं कर सकता है. सौभाग्य से, मार्कोविट्ज ने 1952 में अपना पेपर वे वापस लिखा है, इसलिए इन नंबरों की मैनुअल गणना करने की आवश्यकता नहीं है.

आधुनिक पोर्टफोलियो सिद्धांत के आलोचकों का अर्थ यह एक निवेश उपकरण के रूप में भी प्रश्न करता है जिसे इसकी आसान प्रकृति दी गई है. सिद्धांत - जोखिम, वापसी, परिसंपत्तियों के बीच सहसंबंध - इस्तेमाल किए जाने वाले वेरिएबल ऐतिहासिक डेटा के आधार पर गणितीय मॉडल द्वारा संगणित अपेक्षित मूल्यों पर आधारित हैं. लेकिन ये मॉडल ऐसे कारकों को ध्यान में नहीं रख सकते हैं जिनका ऐतिहासिक डेटा पहले नहीं हुआ हो सकता है, जैसे कि एक शताब्दी में महामारी.

आधुनिक पोर्टफोलियो सिद्धांत की एक अन्य आलोचना यह है कि यह उनके पास जोखिम होने पर पोर्टफोलियो की जांच नहीं करता है. उदाहरण के लिए, दो पोर्टफोलियो में समान वेरिएंस और रिटर्न हो सकते हैं. उन्हें बराबर कर दिया जाएगा. हालांकि, दोनों पोर्टफोलियो का वेरिएंस बार-बार छोटे-छोटे नुकसान द्वारा समझाया जा सकता है, जबकि दूसरे का वेरिएंस दुर्लभ लेकिन बड़े नुकसान के कारण हो सकता है. निवेशक बार-बार छोटे नुकसान के साथ पोर्टफोलियो को पसंद कर सकते हैं, लेकिन आधुनिक पोर्टफोलियो सिद्धांत दोनों पोर्टफोलियो को इसके अनुसार देखता है.

पोस्ट-मॉडर्न पोर्टफोलियो सिद्धांत क्या है?

आधुनिक पोर्टफोलियो सिद्धांत में दोषों के रूप में कुछ दृष्टिकोण को ध्यान में रखते हुए, पोस्ट-मॉडर्न पोर्टफोलियो सिद्धांत ब्रायन रोम और कैथलीन फर्गुसन द्वारा ऊपर बताए गए डाउनसाइड जोखिम के लिए विकसित किया गया था.

आधुनिक पोर्टफोलियो सिद्धांत का आधार यह है कि पोर्टफोलियो वेरिएंस इन्वेस्टमेंट जोखिम को मापने का सही तरीका नहीं हो सकता है. इसके अलावा, आधुनिक पोर्टफोलियो सिद्धांत के लिए यह अनुमान लगाना सही नहीं हो सकता है कि सभी पोर्टफोलियो और एसेट के इन्वेस्टमेंट रिटर्न को जॉइंट एलिप्टिकल डिस्ट्रीब्यूशन कहा जाता है उसके द्वारा सही तरीके से दर्शाया जा सकता है.

- ₹20 की सीधी ब्रोकरेज

- नेक्स्ट-जेन ट्रेडिंग

- एडवांस्ड चार्टिंग

- कार्ययोग्य विचार

5paisa पर ट्रेंडिंग

02

5paisa कैपिटल लिमिटेड

5paisa कैपिटल लिमिटेड

भारतीय स्टॉक मार्केट से संबंधित आर्टिकल

डिस्क्लेमर: सिक्योरिटीज़ मार्केट में इन्वेस्टमेंट मार्केट जोखिमों के अधीन है, इन्वेस्टमेंट करने से पहले सभी संबंधित डॉक्यूमेंट ध्यान से पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया यहां क्लिक करें.

5paisa कैपिटल लिमिटेड

5paisa कैपिटल लिमिटेड