एसआईएफ बनाम म्यूचुअल फंड: वे रणनीति, सुविधा और जोखिम को कैसे अलग-अलग करते हैं?

म्यूचुअल फंड का उपयोग करके एसेट एलोकेशन

अंतिम अपडेट: 12 दिसंबर 2022 - 12:06 pm

एसेट एलोकेशन एक इन्वेस्टमेंट पोर्टफोलियो शुरू करने और बैलेंस करने का एक अभिन्न हिस्सा है और यह सबसे महत्वपूर्ण कारकों में से एक है जो समग्र रिटर्न को चलाता है. एसेट आवंटित करने का प्रभाव सही व्यक्तिगत स्टॉक चुनने से अधिक है. आपके पोर्टफोलियो में इक्विटी, फिक्स्ड इनकम, कैश और रियल एस्टेट के लिए उपयुक्त एसेट स्ट्रक्चर बनाना एक गतिशील प्रोसेस है. इसलिए, आपका एसेट एलोकेशन हमेशा आपके लक्ष्यों को दिखाना चाहिए.

एसेट एलोकेशन क्या है?

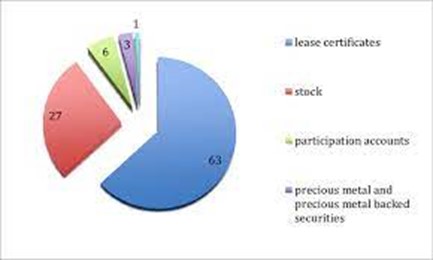

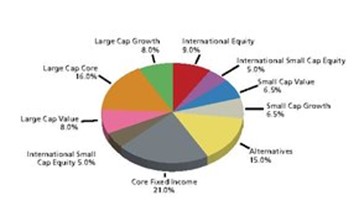

एसेट एलोकेशन इन्वेस्टमेंट में इस्तेमाल की जाने वाली एक रणनीति है, जिसका उद्देश्य जोखिम को संतुलित करना और रिवॉर्डिंग करना है, इन्वेस्टमेंट पोर्टफोलियो को विभिन्न प्रकार के एसेट क्लास जैसे कैश और कैश इक्विवेलेंट, इक्विटी, फिक्स्ड इनकम और रियल एस्टेट में विभाजित करना है. सिद्धांत में, एसेट एलोकेशन इन्वेस्टर को अपने पोर्टफोलियो पर जोखिम के प्रभाव को कम करने में मदद करता है, क्योंकि प्रत्येक क्लास में अन्य एसेट के साथ विविध संबंध होता है.

म्यूचुअल फंड का उपयोग करके एसेट एलोकेशन का महत्व

विभिन्न एसेट क्लास अलग-अलग दिशाओं में ले जाते हैं और पाठ करते हैं. सभी प्रकार के एसेट क्लास कभी-कभी एक साथ विकसित होते हैं. कुछ लोगों को लग सकता है कि एक विशेष बिंदु पर बहुत मजबूत इन्वेस्टमेंट ट्रस्ट में इन्वेस्ट करना मार्केट को समय देने का सबसे अच्छा तरीका है. हालांकि, किसी व्यक्ति के लिए यह पूर्वानुमान लगाना बहुत कठिन है कि किस समय एक एसेट क्लास का निर्देश किया जाएगा.

उदाहरण के लिए, जब शेयर कीमतें बढ़ जाती हैं, तो गोल्ड या बैंक सेविंग अकाउंट में इन्वेस्टमेंट कम हो सकता है और इसके विपरीत हो सकता है.

इसलिए, एसेट क्लास के कॉम्बिनेशन के लिए इन्वेस्टमेंट आवंटित करना अर्थपूर्ण है. यह इसलिए किया जाता है कि अगर एसेट क्लास के एक ग्रुप या फंड की परफॉर्मेंस कम हो जाती है, तो अन्य एसेट क्लास परफॉर्मेंस डिग्रेडेशन के लिए क्षतिपूर्ति करते हैं. एक एसेट क्लास या ट्रस्ट में पोर्टफोलियो इन्वेस्ट करना बहुत जोखिमपूर्ण हो सकता है. हालांकि, इन्वेस्टर तब बेहतर रिटर्न जनरेट करते हैं जब उनका वेल्थ एसेट क्लास में विविधता प्राप्त होता है.

ऐसे कारक जो एसेट एलोकेशन को प्रभावित कर सकते हैं

आपके पोर्टफोलियो के लिए सही एसेट कॉम्बिनेशन निर्धारित करने की प्रक्रिया बहुत व्यक्तिगत है. इन्वेस्टमेंट का निर्णय लेते समय, इन्वेस्टर के एसेट एलोकेशन का निर्णय विभिन्न कारकों से प्रभावित होता है, जैसे:

1. निवेश की अवधि

टर्म एक अवधि है जिसमें निवेशक किसी विशेष लक्ष्य को प्राप्त करने में निवेश करने की उम्मीद करता है. विभिन्न इन्वेस्टमेंट अवधियों में जोखिम की अलग-अलग इच्छाएं होती हैं. उदाहरण के लिए, लंबे समय तक इन्वेस्टमेंट अवधि इन्वेस्टर को उच्च जोखिम वाले पोर्टफोलियो में इन्वेस्ट करने के लिए प्रोत्साहित कर सकती है, क्योंकि धीमी बिज़नेस साइकिल और उच्च मार्केट की अस्थिरता समय के साथ दूर हो जाती है.

2. जोखिम सहिष्णुता

एक इन्वेस्टर के रूप में, बेहतर लाभ की उम्मीद में आपकी मूल इन्वेस्टमेंट का कुछ या हिस्सा खोने की आपकी क्षमता और इच्छा के बारे में यह सब कुछ है. संभावित रिटर्न की अपेक्षा करने में आक्रामक इन्वेस्टर की हाई-रिस्क क्षमता हो सकती है, दूसरी ओर, जोखिम से बचने वाले इन्वेस्टर ऐसी सिक्योरिटीज़ में इन्वेस्ट करने का विकल्प चुन सकते हैं जो मध्यम रिटर्न पैदा कर सकते हैं लेकिन कम जोखिम पर इन्वेस्ट कर सकते हैं.

3. रिस्क बनाम रिटर्न

यह सब बिना दर्द के बारे में है, कोई लाभ नहीं. इन्वेस्टमेंट में जोखिम होता है - जोखिम अधिक होता है, आपका रिटर्न बेहतर हो सकता है. जोखिम और रिटर्न अनपेक्षित रूप से लिंक होते हैं. जोखिम लेने का रिवॉर्ड का मतलब है कि आपको बेहतर रिटर्न मिलने की संभावना अधिक है.

परिसंपत्ति आवंटन तंत्र

आइए एक उदाहरण लेते हैं

मिस्टर XYZ के पास एक स्टोर है जो गर्मियों के कपड़े जैसे स्कर्ट, टी-शर्ट, कॉटन सूट आदि बेचता है. इस प्रकार, गर्मी के मौसम में स्टोर एक महत्वपूर्ण बिज़नेस करता है. हालांकि, स्टोर सर्दियों में बंद हो जाते हैं. अब, स्टोर ने अपनी पहुंच को बढ़ाने का फैसला किया है.

वे सभी प्रकार के कपड़ों को बेचने के लिए एक विभाग की स्थापना करते हैं जो ठंडे महीनों में भी पहन सकते हैं. वे बेल्ट, हैंडबैग, एक्सेसरीज़, शूज़ आदि जैसे अन्य एक्सेसरीज़ बेचना भी शुरू कर रहे हैं. आज, स्टोर सभी मौसमों में बिज़नेस बना रहा है. इसके अलावा, स्टोर ने पुस्तकें, फर्नीचर, किराने का सामान, इलेक्ट्रॉनिक्स और अन्य बिक्री के लिए कई विभाग खोलने का निर्णय लिया है.

आज एक छोटे छोटे विंडो स्टोर के रूप में क्या उपयोग किया जाता था, वह एक विशाल डिपार्टमेंट स्टोर में बढ़ गया है जो पूरे साल बेहतरीन बिज़नेस करता है. डिपार्टमेंटल स्टोर साल भर में सभी प्रकार के मर्चेंडाइज बेचते हैं, इसलिए बारिश या चमक का जोखिम बहुत कम होता है.

एसेट एलोकेशन जोखिम को कम करने के लिए एसेट क्लास में इन्वेस्टमेंट के डाइवर्सिफिकेशन का उपयोग करके एक जैसी अवधारणा में काम करता है.

म्यूचुअल फंड का उपयोग करके एसेट एलोकेशन की रणनीतियां यहां दी गई हैं

1. रणनीतिक परिसंपत्ति आबंटन

यह विधि प्रत्येक एसेट क्लास के अपेक्षित रिटर्न के आधार पर एक बेसिक पॉलिसी मिक्स को पूरा करती है. इस रणनीति के तहत, आपको निवेश की अवधि और जोखिम सहिष्णुता पर विचार करना चाहिए. आप लक्ष्य निर्धारित कर सकते हैं और फिर अपने पोर्टफोलियो को बैलेंस कर सकते हैं. स्ट्रेटेजिक एसेट एलोकेशन खरीदने और होल्ड रणनीतियों के समान है, जोखिम को कम करने और रिटर्न बढ़ाने के लिए मजबूत डाइवर्सिफिकेशन का सुझाव देता है.

उदाहरण के लिए, अगर स्टॉक वार्षिक रूप से 15% वापस कर दिए हैं और बॉन्ड वार्षिक रूप से 10% वापस कर चुके हैं, तो 50% इक्विटी और 50% बॉन्ड को 12.5% वार्षिक आय प्राप्त करने की उम्मीद है.

2. टैक्टिकल एसेट एलोकेशन

कभी-कभी आपको असाधारण इन्वेस्टमेंट अवसरों का लाभ उठाने के लिए मिक्स से अल्पकालिक, टैक्टिकल विचलन करने की आवश्यकता हो सकती है. यह प्लास्टिसिटी पोर्टफोलियो में मार्केट टाइमिंग घटक जोड़ती है, जिससे एक एसेट क्लास को दूसरी अनुकूल आर्थिक स्थिति में भाग लेने की अनुमति मिलती है. टैक्टिकल एसेट एलोकेशन को उचित रूप से सक्रिय रणनीति के रूप में चिह्नित किया जा सकता है, क्योंकि जब वांछित शॉर्ट-टर्म लाभ प्राप्त किए जाते हैं तो समग्र रणनीतिक एसेट कंपोजीशन रिकवर होता है.

इस रणनीति के लिए कुछ अनुशासन की आवश्यकता होती है क्योंकि इसे पहले अल्पकालिक अवसरों की समाप्ति की पहचान करनी होगी और फिर लॉन्ग-टर्म एसेट पोजीशन के लिए पोर्टफोलियो को रीबैलेंस करना होगा. पोर्टफोलियो में एसेट का कॉम्बिनेशन हमेशा लक्ष्य को दर्शाना चाहिए.

3. स्थायी-वेटिंग एसेट एलोकेशन

यह दृष्टिकोण आपको अपने पोर्टफोलियो को लगातार बैलेंस करने की अनुमति देता है. उदाहरण के लिए, अगर एसेट की वैल्यू कम हो जाती है, तो आप उस एसेट में से अधिक खरीदेंगे. और जब वह परिसंपत्ति बढ़ती है, तो आप उसे बेच देंगे. रणनीतिक या निरंतर वजन एसेट एलोकेशन के हिस्से के रूप में पोर्टफोलियो को रीबैलेंस करने के लिए कोई सख्त नियम नहीं हैं. हालांकि, अंगूठे के सामान्य नियम के रूप में, अगर कोई विशेष एसेट क्लास अपने मूल मूल्य से 5% से अधिक का विचलन करता है, तो पोर्टफोलियो को अपनी मूल रचना में दोबारा समायोजित किया जाना चाहिए.

4. डायनामिक एसेट एलोकेशन

यह रणनीति बाजार में वृद्धि और गिरने के कारण एसेट मिक्स को लगातार एडजस्ट करती है, और अर्थव्यवस्था रिकवर या कमजोर हो जाती है. यह रणनीति अस्वीकार करने वाले एसेट को बेचती है और बढ़ती एसेट खरीदती है. डायनामिक एसेट एलोकेशन पोर्टफोलियो मैनेजर के निर्णय पर निर्भर करता है, न कि एसेट टार्गेट मिक्स. यह डायनामिक एसेट आवंटन को कुछ वजन वाली रणनीतियों के विपरीत बनाता है. उदाहरण के लिए, अगर स्टॉक मार्केट स्लगिश है, तो अधिक कमी की अपेक्षा में स्टॉक बेचें, और अगर मार्केट मजबूत है, तो मार्केट में और बढ़ने की अपेक्षा में स्टॉक खरीदें.

5. इंश्योर्ड एसेट एलोकेशन

इंश्योर्ड एसेट एलोकेशन स्ट्रेटेजी एक बेसिक पोर्टफोलियो वैल्यू सेट करती है जिसे पोर्टफोलियो कम नहीं करना चाहिए. जब तक आपका पोर्टफोलियो रिटर्न प्रदान करता है जो उस थ्रेशोल्ड से अधिक होता है, आप निर्णय, ऐक्टिव मैनेजमेंट, पूर्वानुमान, विश्लेषणात्मक अनुसंधान में शामिल हैं और अपने पोर्टफोलियो की वैल्यू बढ़ाने के लिए सिक्योरिटीज़ को खरीदना, होल्ड करना या बेचना है. अगर पोर्टफोलियो एक अंतर्निहित एसेट है, तो अंतर्निहित एसेट को बनाए रखने के लिए फाइनेंस मंत्रालय जैसे जोखिम-मुक्त एसेट में इन्वेस्ट करें.

इस समय, अपने एसेट को रीबैलेंस करने के लिए अपने सलाहकार से परामर्श करें और, कुछ मामलों में, अपनी इन्वेस्टमेंट रणनीति को पूरी तरह से बदलें. इंश्योर्ड एसेट एलोकेशन जोखिम से बचने वाले इन्वेस्टर के लिए उपयुक्त हो सकता है, जो कुछ ऐक्टिव पोर्टफोलियो मैनेजमेंट चाहते हैं, लेकिन गारंटीड फ्लोर की शांति की सराहना करते हैं, जहां पोर्टफोलियो कम नहीं हो सकता है.

6. इंटीग्रेटेड एसेट एलोकेशन

एकीकृत एसेट एलोकेशन एसेट स्ट्रक्चर बनाते समय रिटर्न और जोखिम दोनों पर विचार करता है. उपरोक्त सभी रणनीतियां भविष्य में बाजार रिटर्न पर विचार करती हैं, लेकिन सभी निवेशकों की जोखिम आवश्यकताओं पर विचार नहीं करती हैं. यहां एकीकृत एसेट एलोकेशन काम करता है. यह रणनीति अतीत के सभी पहलुओं को शामिल करती है, न केवल अपेक्षाएं हैं बल्कि पूंजी बाजारों में संशोधन और जोखिम की इच्छा.

इंटीग्रेटेड एसेट एलोकेशन एक अधिक व्यापक एसेट एलोकेशन रणनीति है. हालांकि, इन्वेस्टर एक दूसरे के साथ प्रतिस्पर्धा करने वाली दो रणनीतियों को लागू नहीं करना चाहते हैं, इसलिए उनमें गतिशील और निरंतर वजन निर्धारण दोनों शामिल नहीं हो सकते.

निष्कर्ष

एसेट एलोकेशन सक्रिय या पूरी तरह से अलग-अलग डिग्री के लिए निष्क्रिय हो सकता है. एसेट एलोकेशन इन्वेस्टर के लक्ष्यों, मार्केट की अपेक्षाएं, रिटर्न, आयु और जोखिम की आकांक्षाओं पर निर्भर करता है. आप मार्केट मूवमेंट के जवाब में अपनी मूल रणनीति के हिस्से के रूप में एसेट एलोकेशन का उपयोग कर सकते हैं जिनके लिए उन मूवमेंट के समय पर विशिष्ट टूल का उपयोग करने के लिए उच्च स्तर की विशेषज्ञता की आवश्यकता होती है. सुनिश्चित करें कि आपकी रणनीति अप्रत्याशित त्रुटियों के लिए कम है, क्योंकि बाजार का सही समय लगभग असंभव है.

जब आस्ति आबंटन की बात आती है, तो "सब कुछ के लिए एक आकार" की अवधारणा लागू नहीं होती. आर्थिक स्थितियां व्यक्ति से व्यक्ति तक अलग-अलग होती हैं और इसके लिए एक विशिष्ट और अलग-अलग दृष्टिकोण की आवश्यकता होती है. निवेशकों को नियमित रूप से अपनी वित्तीय रणनीतियों की समीक्षा करनी होगी ताकि वे अपने वित्तीय लक्ष्यों, जोखिम प्रोफाइल और निवेश अवधि के साथ सुसंगत हों. अगर आप अपने लक्ष्यों तक पहुंचने के लिए सर्वश्रेष्ठ एसेट आवंटन नहीं जानते हैं, तो आपको पेशेवर सेवाओं की तलाश करनी होगी. खुश निवेश!

की टेकअवेज

1) इन्वेस्टमेंट पोर्टफोलियो को संतुलित करने के लिए एसेट एलोकेशन अभिन्न है.

2) एसेट एलोकेशन स्ट्रेटजी अपने लक्ष्यों, जोखिम लेने की क्षमता, रिटर्न की उम्मीद और इन्वेस्टमेंट की अवधि को ध्यान में रखते हुए एसेट स्ट्रक्चर का उपयोग करती है.

3) स्ट्रेटेजिक एसेट एलोकेशन लक्ष्य निर्धारित करने, आपके इन्वेस्टमेंट स्ट्रक्चर को बनाने और रीबैलेंसिंग करने के बारे में है.

यह भी पढ़ें:-

- ज़ीरो कमीशन

- क्यूरेटेड फंड लिस्ट

- 1,300+ डायरेक्ट फंड

- आसानी से SIP शुरू करें

5paisa पर ट्रेंडिंग

01

5paisa कैपिटल लिमिटेड

5paisa कैपिटल लिमिटेड

म्यूचुअल फंड और ईटीएफ से संबंधित आर्टिकल

डिस्क्लेमर: सिक्योरिटीज़ मार्केट में इन्वेस्टमेंट मार्केट जोखिमों के अधीन है, इन्वेस्टमेंट करने से पहले सभी संबंधित डॉक्यूमेंट ध्यान से पढ़ें. विस्तृत डिस्क्लेमर के लिए कृपया यहां क्लिक करें.