એસઆઇએફ વર્સેસ મ્યુચ્યુઅલ ફંડ: તેઓ વ્યૂહરચના, સુગમતા અને જોખમને કેવી રીતે અલગ કરે છે?

શું સ્મોલ-કેપ ફંડ ઓવરવેલ્યૂ છે?

છેલ્લું અપડેટ: 9 મે 2025 - 03:15 pm

આ દિવસોમાં ભારતીય શેરબજારમાં હૉટ શું છે? IPO? નહીં! વેલ્યૂ સ્ટૉક્સ? તેને અન્ય શૉટ આપો! સારું, તે સ્મોલ-કેપ ફંડ્સ સિવાય અન્ય કોઈ નથી!

હા, તમે તેને સાચું સાંભળ્યું! સ્મોલ-કેપ ફંડ્સ અચાનક ભારતીય રોકાણકારની આંખની સફરજનક બની ગયા છે. પૈસા આ યોજનાઓમાં અભૂતપૂર્વ દરે પ્રવાહિત થઈ રહ્યા છે, ડાબે અને જમણે રેકોર્ડ તોડી રહ્યા છે.

તાજેતરમાં ભારતીય રોકાણકારોમાં સ્મોલ-કેપ ફંડ્સ ખૂબ જ લોકપ્રિય બની ગયા છે. આ ભંડોળમાં ઘણા પૈસા ખર્ચાઈ રહ્યા છે, અને તે રેકોર્ડના સ્તરને હિટ કરી રહ્યા છે.

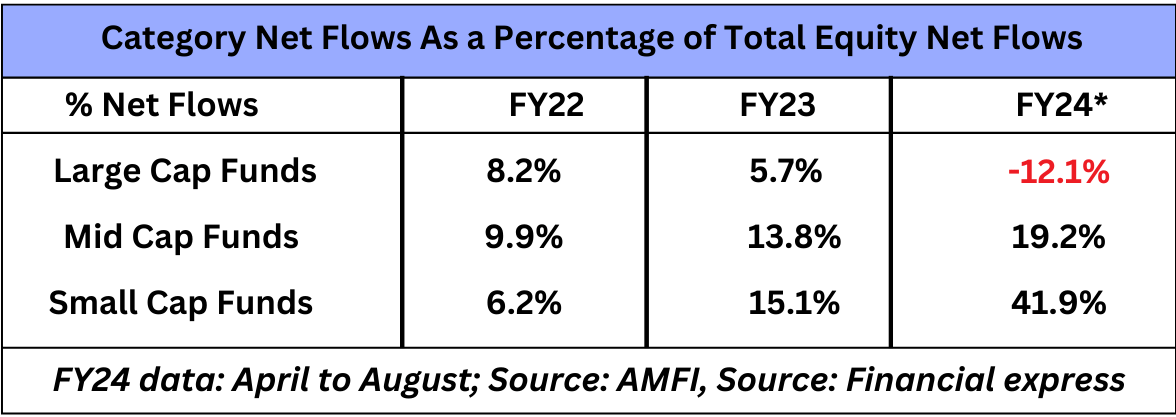

આ શા માટે એક મોટી ડીલ છે તે સમજવા માટે, ચાલો કેટલાક નંબરો પર જોઈએ. છેલ્લા નાણાંકીય વર્ષ (FY22) થી લાર્જ-કેપ મ્યુચ્યુઅલ ફંડમાં પૈસા ઘટાડી રહ્યા છે. તે સ્ટૉક્સમાં ઇન્વેસ્ટ કરેલા તમામ પૈસાના 8.2% હોવાનો ઉપયોગ થયો હતો, પરંતુ હવે તે 5.7% સુધી નીચે છે. અને નાણાંકીય વર્ષ 24 ના પ્રથમ થોડા મહિનામાં, તેણે 12.1% સુધીમાં ઘટાડી દીધું.

પરંતુ અહીં તે રસપ્રદ બને છે. જ્યારે લાર્જ-કેપ ફંડ ઘટી રહ્યા હતા, ત્યારે મિડ-કેપ અને સ્મોલ-કેપ ફંડમાં વધારો થયો હતો. મિડ-કેપ ફંડમાં તેમના પૈસા 9.9% થી 19.2% સુધી જાય છે, અને સ્મોલ-કેપ ફંડ નાણાંકીય વર્ષ 24 માં 6.2% થી 41.9% સુધી ગયા હતા.

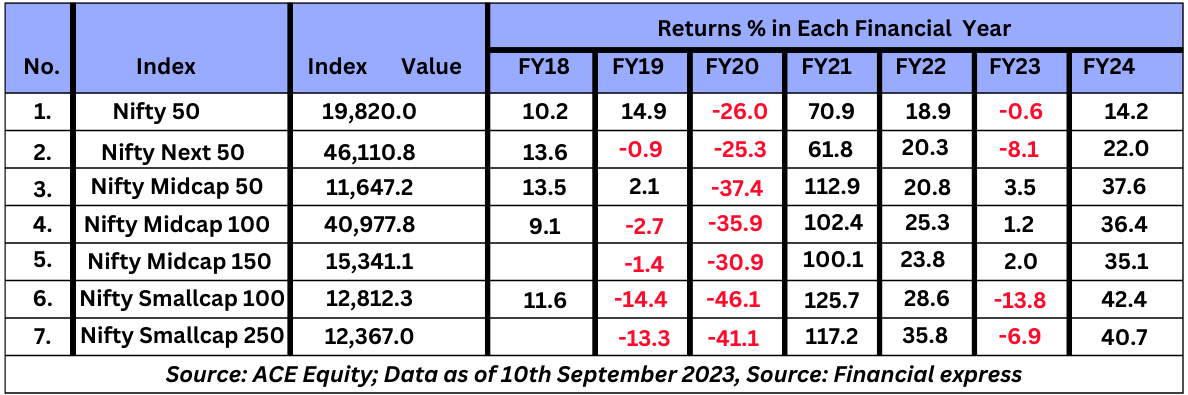

સ્મોલ-કેપ ફંડ્સએ માર્ચમાં ખરેખર આગળ વધવાનું શરૂ કર્યું હતું, જ્યારે તેઓ હાલના રોકાણકારોને આંખ-આકર્ષક વળતર સાથે આશ્ચર્યચકિત કર્યા હતા. પાછલા વર્ષમાં, નિફ્ટી સ્મોલ-કેપ શેરોએ ઇન્વેસ્ટમેન્ટ પર 36% રિટર્ન આપ્યું છે, જે નિફ્ટી મિડકેપ 100 ને માત્ર 13% પર 28% અને નિફ્ટી 100 ને આઉટશાઇનિંગ કરે છે.

ટૂંક સમયમાં, આ સ્મોલ-કેપ જેમ્સ પોતાને ઇન્ડમની, ગ્રો, કુવેરા અને પેટીએમ મની જેવા ફિનટેક પ્લેટફોર્મ્સના પ્રચલિત વિભાગોમાં મળ્યા. ફોમો આગળ વધીને, અને રોકાણકારોએ તેમની મહેનતથી કમાયેલી બચતને આ સ્મોલ-કેપની ઘટનામાં ખર્ચ કરવાનું શરૂ કર્યું.

પછી?

સ્મોલ-કેપ સ્ટૉક્સની કિંમતો રૂફને સ્પર્શ કરી હતી.

નિફ્ટી 250 સ્મોલકેપ ઇન્ડેક્સ 24 થી વધુ કમાણીના ટ્રેલિંગ ટ્રાઇલિંગ રેશિયો સાથે ઑલ-ટાઇમ હાઇ હિટ કરે છે.

હવે, અહીં નાની માર્કેટ કેપ કંપનીઓ સાથે ટ્વિસ્ટ આપેલ છે: તેઓ તેમના મોટા સમકક્ષોની તુલનામાં ઓછી લિક્વિડિટી ધરાવે છે. આનો અર્થ એ છે કે જ્યારે તેમની પાસે વધુ પૈસા પૂર થાય છે, ત્યારે તે તેમની કિંમતો વધારી શકે છે અને તેમને મૂલ્યાંકનના દ્રષ્ટિકોણથી ઓછી આકર્ષક બનાવી શકે છે. વધુમાં, નાના અને માઇક્રો-કેપ સ્ટૉક્સમાં વિશાળ પ્રવાહ માર્કેટની સ્થિતિઓ બદલવા અને રિડમ્પશન પ્રેશર્સ માઉન્ટ કરતી વખતે કાટ રોકાણકારોને પાછા આવી શકે છે.

તેથી, જ્યારે ભંડોળના પૂરમાં રોકવાનું કોઈ સંકેત નથી, ત્યારે ફંડ મેનેજરોએ એક પગલું પાછું લેવું પડ્યું હતું. બે ફંડ હાઉસ, નિપ્પોન ઇન્ડિયા એમએફ અને ટાટા એમએફ, તેમના સ્મોલ-કેપ ફંડમાં એકસામટી રકમનું રોકાણ રોકવાનું નક્કી કર્યું છે.

ટાટા સ્મોલ કેપ મ્યુચ્યુઅલ ફંડમાં ફંડ મેનેજર ચંદ્રપ્રકાશ પડિયારે સમજાવ્યું હતું કે ઇન્ફ્લોમાં વધારાને કારણે ચંદ્ર માટે સ્ટૉકની કિંમતો ધકેલા વગર વધારાના ભંડોળને તૈયાર કરવામાં પડકાર આવ્યો હતો. તેના પરિણામે, ટાટાનું સ્મોલ-કેપ ફંડ સામાન્ય 10% ની તુલનામાં 15% કૅશ કુશન પર પોતાની જાતે બેસતું હતું.

પડિયારે ધીમે સ્ટૉક એકત્રિત કરવાના મહત્વ પર ભાર આપ્યો, "આપણે જે સ્ટૉક ખરીદીએ છીએ તેમાં ધીમે ઉમેરવા માંગીએ છીએ. પરંતુ જ્યારે તમે અચાનક પાંચ ગણા સાથે રોજિંદા પ્રવાહમાં અસર કરો છો, ત્યારે તમારું રોકડ સ્તર વધતું રહે છે, અને તે અંતે ભંડોળના પ્રદર્શનને અસર કરી શકે છે." તેમણે ઉમેર્યું હતું કે પૈસા પાર કરતા સ્ટૉક્સનો પૂર ભાગ્યે મૂલ્યાંકન કરી શકે છે અને ભવિષ્યમાં વળતર ઘટાડી શકે છે, તેથી વસ્તુઓને નીચે જવા દેવું એ સમજદારીભર્યું છે.

તેઓ આગામી 1-2 મહિનામાં વધારાની કૅશ લગાવવાની યોજના બનાવે છે, પરંતુ માત્ર ત્યારે જ તેમને લાગે છે કે સમય યોગ્ય છે.

ચાલો મુખ્ય પ્રશ્ન પર પાછા આવીએ - શું સ્મોલ-કેપ ફંડ ખરેખર વધારે મૂલ્યવાન છે?

તમે જોશો, જ્યારે સ્ટૉક્સ ખૂબ જ કિંમતમાં બની જાય છે, ત્યારે ફંડ મેનેજર્સને ફંડ ડિપ્લોય કરવું મુશ્કેલ બની જાય છે. નવા રોકાણકારોને દરવાજા બંધ કરતા પહેલાં તેઓ વજન ઘટાડવાના કેટલાક વિકલ્પો ધરાવે છે.

પ્રથમ, તેઓ ભંડોળમાં રોકડ અને રોકડના સમકક્ષની ટકાવારી વધારી શકે છે. તેને બીજી રીતે મૂકવા માટે, તેઓ સાઇડલાઇન્સ પર વધુ પૈસા જાળવી રાખે છે, જ્યારે સંપૂર્ણ સંભાવનાઓ પોતાને પ્રસ્તુત કરે છે ત્યારે તેનો ઉપયોગ કરવા માટે તૈયાર છે.

બીજું, તેઓ પોતાના પોર્ટફોલિયોમાં તેમની પાસે હોય તેવી ઇક્વિટીની માત્રા વધારી શકે છે. તેઓ તેમના ઇન્વેસ્ટમેન્ટને ફેલાવી શકે છે અને ઘણા વિવિધ સ્ટૉક્સમાં વિવિધતા લાવીને સંકેન્દ્રિત પોર્ટફોલિયોને જાળવી રાખવા સાથે સંકળાયેલ જોખમને ઘટાડી શકે છે.

અંતે, ફંડ મેનેજર મિડ અને લાર્જ કેપ સ્ટૉક્સમાં ફંડ ફાળવવાનું નક્કી કરી શકે છે. આ કંપનીઓ તેમના મૂલ્યો પર નોંધપાત્ર અસર કર્યા વિના વધુ રોકાણો સ્વીકારી શકે છે અને વારંવાર વધુ લિક્વિડ હોય છે.

જો આમાંથી કોઈ પણ બની રહ્યું હોય, તો સૌથી વધુ સંભવિત એવો લક્ષણ છે કે આ ભંડોળની કિંમત વધારે છે!

અહીં બાબત છે - સ્મોલ કેપ સ્ટૉક્સમાં ઇન્વેસ્ટ કરવું જોખમી હોઈ શકે છે કારણ કે આ સ્ટૉક્સમાં લિક્વિડિટી ઓછી છે અને તેથી સ્ટૉકની કિંમતમાં ફેરફારની શક્યતા છે.

તેથી ઘણા સલાહકારો લમ્પસમ ઇન્વેસ્ટમેન્ટ, સ્મોલ કેપ ETF અથવા ડાયરેક્ટ સ્ટૉક ખરીદી સાથે માર્કેટને સમય આપવાના બદલે મ્યુચ્યુઅલ ફંડમાંથી પસાર થવાનું સૂચવે છે.

સ્મોલ કેપ્સ તેમની વન્ય અસ્થિરતા માટે જાણીતા હોય છે, પરંતુ કેટલીક જ્યુસી આ પ્રદેશમાં સાહસ કરવા માટે પૂરતી વીર બહાર આવે છે, ખાસ કરીને જ્યારે સ્મોલ કેપ ઇન્ડિક્સ રેકોર્ડ્સને તોડે છે. જો તમે સ્મોલ કેપ સ્પેસમાં જવા વિશે વિચારી રહ્યા છો, તો પહેલાં તમારા સલાહકારની સલાહ લેવાનું એક સ્માર્ટ પગલું છે કારણ કે સ્મોલ કેપ્સ હૃદયની બેદરકારી માટે નથી. આનંદદાયક રોકાણ!

- શૂન્ય કમિશન

- ક્યુરેટેડ ફંડ લિસ્ટ

- 1,300+ ડાયરેક્ટ ફંડ

- સરળતાથી SIP શરૂ કરો

5paisa પર ટ્રેન્ડિંગ

01

5paisa કેપિટલ લિમિટેડ

5paisa કેપિટલ લિમિટેડ

મ્યુચ્યુઅલ ફંડ અને ઈટીએફ સંબંધિત આર્ટિકલ

અસ્વીકરણ: સિક્યોરિટીઝ માર્કેટમાં રોકાણ માર્કેટના જોખમોને આધિન છે, રોકાણ કરતા પહેલાં તમામ સંબંધિત દસ્તાવેજો કાળજીપૂર્વક વાંચો. વિગતવાર ડિસ્ક્લેમર માટે કૃપા કરીને અહીં ક્લિક કરો.