લોંગ પુટ બટરફ્લાય વિકલ્પોની વ્યૂહરચના

લાંબા સમય સુધી મૂકેલી બટરફ્લાઈ વ્યૂહરચના શું છે?

લાંબા સમયથી મૂકવામાં આવતી તિતળી વ્યૂહરચના એ રોકાણકારો માટે એક વિકલ્પ વેપાર છે જે અપેક્ષા રાખે છે કે સ્ટૉકની કિંમત ચોક્કસ સમયગાળામાં વ્યાપક રીતે બદલાશે નહીં. ઉદાહરણ તરીકે, ઇન્વેસ્ટર થોડા સમય માટે માર્કેટનું વિશ્લેષણ કરે છે અને સ્ટૉકની કિંમતો રેન્જ-બાઉન્ડ રહે છે. તેઓ માનતા હશે કે આ ચાલુ રહેશે, અને તેઓ એક સ્ટ્રાઇકની કિંમતની આગાહી કરે છે જે સમાપ્તિ દરમિયાન સ્ટૉક્સ હશે અને લાંબા સમય સુધી બટરફ્લાઈ સ્ટ્રેટેજીને અમલમાં મુકશે.

લાંબા પુટ બટરફ્લાઈ સ્ટ્રેટેજીમાં ત્રણ પગલાંની પ્રક્રિયા શામેલ છે જેમાં એક સાથે વેચાણ અને પુટ્સની ખરીદી શામેલ છે. તે શોર્ટ પુટનું સંયોજન છે અને જ્યારે માર્કેટમાં અસ્થિરતા ઓછી હોય ત્યારે લાંબા સમય સુધી ફેલાય છે. ઓછા અને ઉચ્ચ હડતાલના વિકલ્પો મિડલ સ્ટ્રાઇક પોઇન્ટથી સમાન હોવા જોઈએ. યાદ રાખવું પણ મહત્વપૂર્ણ છે કે તમામ વિકલ્પોમાં લાંબા સમય સુધી મુસાફરી વ્યૂહરચનામાં સમાપ્તિની તારીખ હોવી જોઈએ.

જો સમાપ્તિના સમયે સ્ટૉકની કિંમત મધ્યમ સ્ટ્રાઇક કિંમત સાથે સંકળાયેલ હોય તો ઇન્વેસ્ટરને લાંબા સમય સુધી પાણી ભરીને મહત્તમ ઉપજ મળે છે. તેથી, જ્યારે તમે તમારી પોઝિશન સ્થાપિત કરો છો, જો સ્ટૉકની કિંમત મધ્ય સ્ટ્રાઇકની કિંમત વિશે હોય, તો આગાહી માર્કેટ માટે અપરિવર્તિત અથવા તટસ્થ રહેવા માટે હોવી જોઈએ. જો કે, જો સ્ટૉકની કિંમત મધ્ય-સ્ટ્રાઇક કિંમતથી વધુ હોય, તો આગાહી સમાપ્તિ પર સ્ટૉકની કિંમતમાં ઘટાડા માટે હોવી જોઈએ. જો વર્તમાન સ્ટૉકની કિંમત ATM થી નીચે હોય, તો બુલિશ માર્કેટ રોકાણકાર માટે શ્રેષ્ઠ રહેશે.

લાંબા સમયથી પુટ બટરફ્લાઈ સ્પ્રેડ એ રોકાણકારોમાં લોકપ્રિય છે જે નજીવા ખર્ચ પર ઉચ્ચ ઉપજના વેપાર કરવા માંગે છે. જોકે આ ઓછી જોખમની વ્યૂહરચના છે, પરંતુ ધ્યાનમાં રાખવું જરૂરી છે કે આ પ્રસારનો નફો માત્ર સૌથી વધુ યોગ્ય હોઈ શકે છે.

મૂળભૂત ઓવરવ્યૂ

ચાલો ધારીએ કે બેંક નિફ્ટી નોંધપાત્ર રીતે સ્થિર અને અસ્થિર રહી છે, અને તેના સ્ટૉક્સ થોડા સમય સુધી સંકુચિત રેન્જની અંદર ટ્રેડ કરી રહ્યા છે. તમે આ માર્કેટ ટ્રેન્ડનો તમારા ફાયદા માટે કેવી રીતે ઉપયોગ કરો છો?

એક અનુભવી વિકલ્પો ટ્રેડ ઇન્વેસ્ટર એક્સપાયરેશન પર સ્ટૉક્સની કિંમતનો અનુમાન લઈ શકે છે અને કુશળતા અને જ્ઞાનનો ઉપયોગ કરીને તે કિંમત પર વેચી શકે છે. તેથી, બાઉન્ડ રેન્જની અંદર સ્ટૉકની કિંમતો ખસેડવી એ કાર્યક્ષમ લાંબા સમય સુધી બટરફ્લાઈ વ્યૂહરચના તૈયાર કરવાની ચાવી છે.

તકનીકી દ્રષ્ટિકોણ

જો માર્કેટ અસ્થિર હોય તો ભવિષ્યમાં સ્ટૉક્સ જે કિંમત પર ટ્રેડ કરશે તેની આગાહી કરવી શક્ય નથી. જો કે, જો કોઈ ઇન્વેસ્ટર એક સમયગાળા દરમિયાન સ્ટૉક્સનું વિશ્લેષણ કરે છે (52 અઠવાડિયા) અને જોખે છે કે સ્ટૉક્સ ટાઇટ રેન્જની અંદર ટ્રેડિંગ કરી રહ્યા છે, તો તેમને માર્કેટ ટ્રેન્ડનો અભ્યાસ કરીને સમાપ્તિ પર કિંમત મળી શકે છે.

એવી પરિસ્થિતિમાં જ્યાં સ્ટૉક્સની સ્પૉટ કિંમત મધ્યમ સ્ટ્રાઇક કિંમતની નીચે છે, જે લાંબા સમય સુધી મૂકવામાં આવતી તિતળી વ્યૂહરચનાનો અમલ કરવાથી માર્કેટ બુલિશ થાય તો જ સારી ઉપજ મળશે. તેથી, કોઈપણ વિકલ્પો વેપાર વ્યૂહરચનાને અમલમાં મૂકતા પહેલાં બજારના વલણોનો અભ્યાસ અને વિશ્લેષણ કરવો જરૂરી છે.

જથ્થાત્મક અભિગમ

જ્યારે કોઈ રોકાણકાર તે કિંમતને યોગ્ય રીતે ગેજ કરી શકે છે જેના પર સ્ટૉક્સ સમાપ્તિ પર ટ્રેડ કરશે ત્યારે લાંબા સમય સુધી મુસાફરી ફેલાવી શકાય છે. ઓછી અસ્થિર બજાર કિંમતને સચોટ રીતે અનુમાન કરવામાં મદદ કરે છે. આ જોખમ ટાળવા સાથે રોકાણકારો માટે એક સારી વ્યૂહરચના છે, કારણ કે આ વ્યૂહરચના તમને થયેલા નુકસાનને સીમિત કરે છે.

પૉલિસીની નોંધ

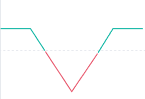

જ્યારે રોકાણકારો બજારમાં ખૂબ ઓછામાં ઓછા વધારો અથવા ટ્રેડિંગ કિંમતોમાં પડવાની અપેક્ષા રાખે છે ત્યારે લાંબા સમય સુધી પડતી તિતળીનો પ્રસાર કરે છે. લાંબા સમય સુધી મૂકવામાં આવતી તિતળીની વ્યૂહરચના 1-2-1 ના ગુણોત્તરમાં કામ કરે છે, જેમ કે તેના સમકક્ષ લાંબા કૉલ બટરફ્લાય સ્પ્રેડ. લાંબી મુકાઈ ગઈ તિતળીની વ્યૂહરચના એક તટસ્થ વ્યૂહરચના છે જેમાં આઇટીએમ (પૈસામાં) પર એક નીચી હડતાલ ખરીદવી, એટીએમ પર બે મધ્યમ હડતાલ પુટ્સ વેચવી (પૈસા પર), અને ઓટીએમ (પૈસાની બહાર) પર લગાવેલ એક ઉચ્ચ હડતાલ ખરીદવી શામેલ છે.

અતિશય સ્ટ્રાઇક પોઇન્ટ્સ (વિંગ્સ) મધ્ય સ્ટ્રાઇક પોઇન્ટ (બૉડી) તરફથી સમાન અંતર પર હોવા જોઈએ. એ નોંધ લેવું મહત્વપૂર્ણ છે કે તમામ વિકલ્પોમાં સમાન સમાપ્તિ ચક્ર હોવા જોઈએ. કારણ કે આ વ્યૂહરચનાનો લાભ ઓછા અસ્થિર બજારોમાંથી થાય છે અને વ્યાજબી શ્રેણીમાં કાર્ય કરે છે, તેથી જ્યારે સમાપ્તિ ખૂબ દૂર ન હોય ત્યારે પદ સ્થાપિત કરવું મહત્વપૂર્ણ છે. આ અંતર્નિહિતને ઉપરના અથવા નીચા બ્રેક-ઈવન પૉઇન્ટ્સથી આગળ બદલવાની મંજૂરી આપતું નથી.

મહત્તમ નફો: આ વ્યૂહરચના દ્વારા પ્રાપ્ત કરી શકાય તેવો મહત્તમ નફો એ છે કે જ્યારે સમાપ્તિ પર સ્ટૉકની કિંમત ટૂંકા ગાળાની મધ્યમ સ્ટ્રાઇક કિંમતની સમાન હોય છે. મહત્તમ નફોની ગણતરી આ રીતે કરી શકાય છે: બે ઍડ્જેસન્ટ સ્ટ્રાઇક્સ વચ્ચેનો તફાવત નેટ ડેબિટ (ચૂકવેલ પ્રીમિયમ) બાદ કરીને.

મહત્તમ નુકસાન: જો માર્કેટ ઓછામાં ઓછી અથવા ઉચ્ચતમ સ્ટ્રાઇક કિંમતોથી વધુ સ્ટૉક કિંમતો સાથે બંધ કરે તો ઇન્વેસ્ટરને મહત્તમ નુકસાન થાય છે. મહત્તમ નુકસાન ચૂકવેલ નેટ પ્રીમિયમ પર મર્યાદિત છે.

ઉપરનું બ્રેક-ઇવન પૉઇન્ટ: સ્ટૉકની કિંમત સૌથી ઉચ્ચ સ્ટ્રાઇક કિંમત માટે નેટ પ્રીમિયમને બાદ કરવામાં આવે છે.

લોઅર બ્રેક-ઇવન પૉઇન્ટ: સ્ટૉકની કિંમત સૌથી ઓછી સ્ટ્રાઇક કિંમત વત્તા નેટ પ્રીમિયમને સમાન બનાવે છે.

લાંબી મુસાફરીની વ્યૂહરચના ક્યારે લાગુ કરવી?

ચાલો બેંક નિફ્ટી દ્વારા લાંબા સમય સુધી બટરફ્લાઈ સ્ટ્રેટેજી દર્શાવીએ. બેંક નિફ્ટી પ્રાઇસ આઇએનઆર 37000. લૉટની સાઇઝ 25 છે. વધુ વિશ્લેષણ અને વિચારણા પછી, એક રોકાણકાર જણાવે છે કે બેંક નિફ્ટી લાંબા સમય સુધી સંકુચિત શ્રેણીમાં વેપાર કરી રહી છે. તેથી, ઇન્વેસ્ટર અપેક્ષા રાખે છે કે કિંમતોમાં સમાપ્તિ પર વધારો થશે નહીં.

રોકાણકાર તેમના વિકલ્પોના વેપાર પર લાંબા સમય સુધી તિતળી વ્યૂહરચના લાગુ પડે છે. તેથી, તે ₹80 ના પ્રીમિયમ પર ₹36900 નું એક લાંબુ પુટ ખરીદે છે, ₹170 ના પ્રીમિયમ પર ₹37000 ના બે ટૂંકા પુટ વેચે છે, અને તે જ રીતે ₹300 ના પ્રીમિયમ પર ₹37100 નું લાંબુ પુટ ખરીદે છે.

| સ્ટ્રાઇક પ્રાઇઝ | પ્રીમિયમ | કુલ પ્રીમિયમ (પ્રીમિયમ*લૉટ સાઇઝ) | |

|---|---|---|---|

| 1 લાંબુ પુટ ખરીદો | 36900 | 80 | 2000 |

| 2 શૉર્ટ પુટ્સ વેચો | 37000 | 170*2 | 8500 |

| 1 લાંબુ પુટ ખરીદો | 37100 | 300 | 7500 |

નેટ ડેબિટ= 40 (80+300-170*2)

ચૂકવેલ કુલ પ્રીમિયમ= 1000 (2000+7500-8500)

અપર બ્રેક-ઇવન= 37060 (37100-40)

લોઅર બ્રેક-ઇવન= 36940 (36900+40)

મહત્તમ શક્ય નુકસાન= 1000

મહત્તમ શક્ય નફો= ((37000-36900)-40))*25= 1500

નોંધ - તમામ આંકડાઓ રૂ. માં છે.

ચાલો વધુ સારી સ્પષ્ટીકરણ માટે લાંબા સમયથી મુકવામાં આવતી તિતળી વ્યૂહરચના ટેબલ પર નજર નાખીએ.

| બેંક નિફ્ટીની અંતિમ કિંમત | 1 લાંબા સમયથી નફો/નુકસાન 37100 પર ખરીદેલ છે | 2 ના પ્રોફિટ/નુકસાન 37000 પર વેચાઈ ગયું | 1 થી નફો/નુકસાન 36900 પર ખરીદી કરી | કુલ નફા/નુકસાન |

|---|---|---|---|---|

| 37200 | -300 | 340 | -100 | -60 |

| 37100 | -300 | 340 | -100 | -60 |

| 37000 | -200 | 340 | -100 | 40 |

| 36900 | -100 | 140 | -100 | -60 |

| 36800 | 0 | -60 | 0 | -60 |

લાંબા સમય સુધી બટરફ્લાઈ સ્ટ્રેટેજી મૂકવામાં આવે છે?

ચાલો તે યોગ્ય છે કે નહીં તે નક્કી કરવા માટે વ્યૂહરચનાના કેટલાક લાભો વિશે ચર્ચા કરીએ.

- આ વ્યાજબી વ્યૂહરચના નથી. તેથી, તે ઓછા ખર્ચે વેપારીઓને ઉચ્ચ ઉપજ કરવાની મંજૂરી આપે છે.

- શેરની બજાર પ્રદર્શનને ધ્યાનમાં લીધા વિના, શક્ય મહત્તમ નુકસાન મર્યાદિત છે.

- લાંબા સમય સુધી મૂકેલ તિતળી ફેલાવવાનું રિવૉર્ડ રેશિયો યોગ્ય છે કારણ કે શેર કરવા માટે પૂરતા માર્જિન છે

લાંબા સમય સુધી તિતળી વ્યૂહરચનાના નુકસાન?

- બજારો હંમેશા નિયમો દ્વારા રમતા નથી. તેથી, ઓછું અસ્થિર બજાર અચાનક ફ્લક્સ બતાવવાનું શરૂ કરી શકે છે જે વ્યૂહરચનાની નફાકારકતાને નુકસાન પહોંચાડી શકે છે.

- લાંબા પુટ બટરફ્લાય સ્પ્રેડ માટે નોંધપાત્ર માર્જિનની જરૂર પડે છે કારણ કે પ્રક્રિયામાં સમાન સ્ટ્રાઇક કિંમત પર બે વિકલ્પોનો વેચાણ શામેલ છે.

- જો સમાપ્તિ પર સ્ટૉકની કિંમતો ઓછી અથવા ઉચ્ચ સ્ટ્રાઇક કિંમતોથી વધુ હોય તો ચૂકવેલ સંપૂર્ણ પ્રીમિયમ ગુમાવવાનું જોખમ રહેશે.

સારાંશ

તેથી, જ્યારે રોકાણકારો વિચારે છે કે સમાપ્તિ દરમિયાન અંતર્નિહિત સંપત્તિઓ વધુ ખસેડશે નહીં તેમ તેમ લાંબા સમય સુધી મૂકવામાં આવેલી તિતળી ફેલાવી એ ઓછું જોખમ અને મર્યાદિત નફાની વ્યૂહરચના છે. આ એક નૉન-ડાયરેક્શનલ સ્ટ્રેટેજી છે જે રોકાણકારોને મર્યાદિત રિસ્ક ટ્રેડિંગ વિકલ્પ પ્રદાન કરે છે, જોકે તે મર્યાદિત નફા સાથે પણ આવે છે. જો બજાર સંભવિત રીતે અસ્થિર ન હોય તો આ વ્યૂહરચના શ્રેષ્ઠ કામ કરશે અને તમે સમાપ્તિ પર સ્ટૉકની કિંમતોની સુરક્ષિત આગાહી કરી શકો છો.