લાંબી કૉલ સ્ટ્રેટેજી સમજાવવામાં આવી છે

લાંબા કૉલની વ્યૂહરચના એક મૂળભૂત વ્યૂહરચના છે જ્યાં ખરીદદાર (વિકલ્પ ધારક) પાસે ભવિષ્યમાં પૂર્વનિર્ધારિત કિંમત પર સુરક્ષા ખરીદવા અથવા વેચવાનો અધિકાર (પરંતુ તેને ફરજિયાત નથી) છે એ એક વિકલ્પ છે. આવા યોગ્ય માટે, વિક્રેતાઓ પ્રીમિયમ તરીકે ઓળખાતી ફી વિકલ્પ ખરીદનાર પાસેથી વસૂલવામાં આવે છે. જો માર્કેટ કિંમતો વિકલ્પ ધારકો માટે અનુકૂળ હોય, તો તેઓ વિકલ્પને લૅપ્સ કરવા દેશે અને યોગ્યને વ્યાયામ નહીં કરવા દેશે, જે સુનિશ્ચિત કરે છે કે સંભવિત નુકસાન પ્રીમિયમથી વધુ ન હોય. જો કે, જો બજાર કોઈ દિશામાં આગળ વધે છે જે આ અધિકારના મૂલ્યને વધારે છે, તો તેઓ તેનો ઉપયોગ કરશે.

વિકલ્પો માટે કરાર સામાન્ય રીતે "કૉલ" અથવા "મૂકવામાં" હોય છે. એક કૉલ વિકલ્પ કરાર ખરીદદારને પૂર્વનિર્ધારિત કિંમત પર અંતર્નિહિત સંપત્તિને ખરીદવાની મંજૂરી આપે છે, જેને પછી કસરતની કિંમત અથવા સ્ટ્રાઇકની કિંમત તરીકે ઓળખાય છે. એક પુટ વિકલ્પ એક ખરીદદારને પૂર્વનિર્ધારિત કિંમત પર અંતર્નિહિત સુરક્ષા વેચવાનો અધિકાર આપશે.

ચાલો કેટલીક મૂળભૂત જોખમ-વ્યવસ્થાપન વ્યૂહરચનાઓ પર નજર કરીએ જે નવા રોકાણકાર કૉલ્સ અથવા પુટ્સ સાથે રોજગારી આપી શકે છે. જો જુગાર નિષ્ફળ થાય, તો પ્રથમ બે મર્યાદિત ડાઉનસાઇડ સાથે દિશાનિર્દેશ શરત મૂકવાના વિકલ્પોનો ઉપયોગ કરવાનો સમાવેશ થાય છે. અન્યમાં એવી હેજિંગ વ્યૂહરચનાઓ શામેલ છે જે હાલની સ્થિતિઓના ટોચ પર લાગુ પડે છે.

લાંબી કૉલ સ્ટ્રેટેજી સમજાવવામાં આવી છે

લાંબા કૉલની વ્યૂહરચના એક મૂળભૂત વ્યૂહરચના છે જ્યાં ખરીદદાર (વિકલ્પ ધારક) પાસે ભવિષ્યમાં પૂર્વનિર્ધારિત કિંમત પર સુરક્ષા ખરીદવા અથવા વેચવાનો અધિકાર (પરંતુ તેને ફરજિયાત નથી) છે એ એક વિકલ્પ છે. આવા યોગ્ય માટે, વિક્રેતાઓ પ્રીમિયમ તરીકે ઓળખાતી ફી વિકલ્પ ખરીદનાર પાસેથી વસૂલવામાં આવે છે. જો માર્કેટ કિંમતો વિકલ્પ ધારકો માટે અનુકૂળ હોય, તો તેઓ વિકલ્પને લૅપ્સ કરવા દેશે અને યોગ્યને વ્યાયામ નહીં કરવા દેશે, જે સુનિશ્ચિત કરે છે કે સંભવિત નુકસાન પ્રીમિયમથી વધુ ન હોય. જો કે, જો બજાર કોઈ દિશામાં આગળ વધે છે જે આ અધિકારના મૂલ્યને વધારે છે, તો તેઓ તેનો ઉપયોગ કરશે.

વિકલ્પો માટે કરાર સામાન્ય રીતે "કૉલ" અથવા "મૂકવામાં" હોય છે. એક કૉલ વિકલ્પ કરાર ખરીદદારને પૂર્વનિર્ધારિત કિંમત પર અંતર્નિહિત સંપત્તિને ખરીદવાની મંજૂરી આપે છે, જેને પછી કસરતની કિંમત અથવા સ્ટ્રાઇકની કિંમત તરીકે ઓળખાય છે. એક પુટ વિકલ્પ એક ખરીદદારને પૂર્વનિર્ધારિત કિંમત પર અંતર્નિહિત સુરક્ષા વેચવાનો અધિકાર આપશે.

ચાલો કેટલીક મૂળભૂત જોખમ-વ્યવસ્થાપન વ્યૂહરચનાઓ પર નજર કરીએ જે નવા રોકાણકાર કૉલ્સ અથવા પુટ્સ સાથે રોજગારી આપી શકે છે. જો જુગાર નિષ્ફળ થાય, તો પ્રથમ બે મર્યાદિત ડાઉનસાઇડ સાથે દિશાનિર્દેશ શરત મૂકવાના વિકલ્પોનો ઉપયોગ કરવાનો સમાવેશ થાય છે. અન્યમાં એવી હેજિંગ વ્યૂહરચનાઓ શામેલ છે જે હાલની સ્થિતિઓના ટોચ પર લાગુ પડે છે.

લાંબા કૉલ વિકલ્પ શું છે?

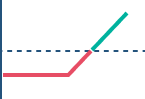

લાંબા કૉલનો વિકલ્પ એક કૉલનો વિકલ્પ છે જે શરત લાવે છે કે વિકલ્પ સમાપ્ત થાય તે પહેલાં અંતર્નિહિત સ્ટૉકનું મૂલ્ય વધશે. જો તમે લાંબા કૉલ વિકલ્પ ખરીદો છો, તો તમે સ્ટૉક અથવા અન્ય સુરક્ષા કિંમતોમાં વધારો કરવા માંગો છો જેથી તમે તે સ્ટૉક ખરીદવાનો તમારા અધિકારનો ઉપયોગ કરીને તરત જ નફો કમાઈ શકો.

"લાંબા સમય સુધી કૉલ વિકલ્પ" સક્ષમ કરવા માટે, તમારે કોઈ ચોક્કસ સ્ટૉક પર કૉલ્સ ખરીદવા પડશે, અને કૉલ વિક્રેતા પાસે વિકલ્પોમાં ટૂંકી સ્થિતિ છે. લાંબા કૉલ એ એક બુલિશ વિકલ્પ છે જે ટ્રેડિંગ વ્યૂહરચના છે જે સૌથી સામાન્ય છે. જો અંતર્નિહિત સ્ટૉકની કિંમત વધે છે તો કૉલ મૂલ્યમાં વધારો થશે, તેથી જો તમારી પાસે સ્ટૉકની કિંમત વધશે તો તમે કૉલ વિકલ્પ ખરીદશો

લાંબા કૉલ - ઉદાહરણ

ધારો કે સ્ટૉક ટ્રેડર ₹200 ની કિંમત અને મહિનાની સમાપ્તિ તારીખ સાથે ABC માટે એક કૉલ વિકલ્પ ખરીદે છે. વિકલ્પ ધારક તરીકે, જ્યાં સુધી વિકલ્પ સમાપ્ત ન થાય ત્યાં સુધી ટ્રેડરને ₹200 પર ABC ના 100 શેર ખરીદવાનો અધિકાર છે. જો ABCની કિંમત તે મહિનામાં ₹200 થી ₹210 કરતા વધારે છે, તો ખરીદદાર તેમને તરત જ વેચી શકે છે, પરિણામે ખરીદદાર માટે પ્રતિ શેર ₹10 નો નફો થાય છે.

લાંબા વિકલ્પો પર બ્રેકઇવન કિંમતની ગણતરી

એક ટ્રેડર એક મહિનામાં ₹200 ની કિંમત સમાપ્ત થતી ABC માટે એક કૉલ વિકલ્પ ખરીદે છે. કારણ કે વેપારી વિકલ્પના ધારક છે, તેમની પાસે સમાપ્તિની તારીખ સુધી ₹200 પર ABC ના 100 શેર ખરીદવાનો અધિકાર છે. જો ABC ની કિંમત તે મહિનામાં ₹200 થી ₹210 વધારે છે, તો ખરીદદાર તરત જ તેમને ₹210 પર વેચી શકે છે. ખરીદનાર પ્રતિ શેર ₹10 નો નફો કમાશે.

ફોર્મુલા

બ્રેકઇવન પોઇન્ટ = લાંબા કૉલની પ્રીમિયમ ચુકવણી કરેલ સ્ટ્રાઇક કિંમત

|

સમાપ્તિ પર સ્ટૉકની કિંમત |

સમાપ્તિ પર લાંબા 100 કૉલ પ્રોફિટ/(નુકસાન) |

સમાપ્તિ પર ટૂંકા 105 કૉલ પ્રોફિટ/(નુકસાન) |

સમાપ્તિ પર બુલ કૉલ સ્પ્રેડ પ્રોફિટ/(નુકસાન) |

|---|---|---|---|

|

214 |

+7.40 |

(0.50) |

+6.40 |

|

212 |

+5.40 |

+0.50 |

+6.40 |

|

210 |

+3.40 |

+3.00 |

+6.40 |

|

208 |

+1.40 |

+3.00 |

+6.40 |

|

206 |

(6.60) |

+3.00 |

+2.40 |

|

204 |

(6.60) |

+3.00 |

+0.40 |

|

202 |

(6.60) |

+3.00 |

(1.60) |

|

200 |

(6.60) |

+3.00 |

(3.60) |

પૈસા (ATM) શું છે?

પૈસા (ATM) એ એવી પરિસ્થિતિને દર્શાવે છે જેમાં વિકલ્પની સ્ટ્રાઇક કિંમત અંતર્નિહિત સ્ટૉકની વર્તમાન સ્ટ્રાઇક કિંમત સમાન છે. ATM વિકલ્પમાં 0.50 નું ડેલ્ટા મૂલ્ય છે, જે સકારાત્મક છે જો તે કૉલ હોય અને નેગેટિવ હોય તો. ATM વિકલ્પોમાં કોઈ આંતરિક મૂલ્ય નથી, પરંતુ તેઓ સમાપ્ત થાય તે પહેલાં તેમની પાસે એક્સ્ટ્રિન્સિક અથવા સમય મૂલ્ય છે.

ATM માં કૉલ અને મૂકવાના બંને વિકલ્પો

ATM એક જ સમયે કૉલ્સ અને વિકલ્પો બંને હોઈ શકે છે.

ઉદાહરણ તરીકે, જો કોઈ સ્ટૉકના કૉલ અને લાંબા કૉલના વિકલ્પો મૂકીને ₹100 ની માર્કેટ કિંમત છે અને હાલમાં અંતર્નિહિત સુરક્ષા ₹100 માં ટ્રેડ કરી રહી છે, તો કૉલ કરો અને મૂકી બંને પૈસા પર છે.

ATM વિકલ્પોમાં કોઈ આંતરિક મૂલ્ય નથી. જો કે, તેમની સમાપ્તિ પહેલાં અતિરિક્ત અથવા સમય મૂલ્ય રહેશે અને પૈસા (ITM) અથવા પૈસા (OTM) વિકલ્પો સાથે તુલના કરી શકાય છે.

પૈસાના વિકલ્પો પર-કાર્યરત

ATM એ વિકલ્પની સ્ટ્રાઇક કિંમત અને અંતર્નિહિત સુરક્ષા કિંમત વચ્ચેના સંબંધોનું વર્ણન કરવા માટે ઉપયોગમાં લેવાતી ત્રણ શરતોમાંથી એક છે, જે વિકલ્પના નાણાંકીય મૂલ્ય તરીકે પણ ઓળખાય છે. જો ATM વિકલ્પોનો ઉપયોગ કરવામાં આવે તો તેમને નફા મળશે નહીં, પરંતુ તેમની પાસે હજુ પણ મૂલ્ય છે - ITM માં સમાપ્ત થતા પહેલાં પણ સમય છે. આઇટીએમ દર્શાવે છે કે વિકલ્પમાં આંતરિક મૂલ્ય છે, જ્યારે ઓટીએમ સૂચવે છે કે તે નથી.

પૈસાના વિકલ્પોના મૂલ્ય પર

કુલ મૂલ્ય એ હડતાલ અને અંતર્નિહિત સંપત્તિની કિંમતો વચ્ચેનો તફાવત છે, ધારો કે વિકલ્પ તરત જ તેનો ઉપયોગ કરવો છે.

ઉદાહરણ

કૉલ વિકલ્પમાં 20 નું અનુકૂળ આંતરિક મૂલ્ય છે કારણ કે તે ₹100 માટે 120 કિંમતની સંપત્તિ ખરીદવાનો અધિકાર આપે છે. પુટ વિકલ્પમાં ઇન્હેરન્ટ વેલ્યૂ હશે નહીં કારણ કે તમે તેમાંથી નફા મેળવી શકતા નથી અથવા તેનો ઉપયોગ કરી શકતા નથી.

ફોર્મુલા

સમય મૂલ્ય = કુલ મૂલ્ય – આંતરિક મૂલ્ય

ધારો કે જે વિકલ્પ 'પૈસામાં' છે તેનું કોઈ આંતરિક મૂલ્ય નથી. વિકલ્પની સ્ટ્રાઇક કિંમત અને વર્તમાન બજાર કિંમત સમાન હોવાથી, વિકલ્પ ધારક વિકલ્પનો ઉપયોગ કરવાથી નફા મેળવી શકતા નથી. તે જ સમયે, પૈસાના વિકલ્પમાં માત્ર એક સમયનું મૂલ્ય હોય છે, જેનો અર્થ એ છે કે જો ધારક યોગ્ય સમયે વિકલ્પનો ઉપયોગ કરે તો જ નફો કરી શકે છે.

નાણાંના વિકલ્પો પર અસ્થિરતાની મુસ્કાન

યુ-આકારનો વક્ર "અસ્થિરતા સ્માઇલ" તરીકે ઓળખાય છે. જો કોઈ વિકલ્પ 'પર' અથવા 'પૈસાની નજીક' હોય, તો નિર્ધારિત અસ્થિરતા સૌથી ઓછી છે, અને તે વિકલ્પ વધે છે કારણ કે વિકલ્પ પૈસામાંથી અથવા તેમાં આગળ વધે છે. જ્યારે વિવિધ સ્ટ્રાઇક કિંમતો ધરાવતા વિકલ્પો હોય પરંતુ સમાન લાક્ષણિકતાઓની તુલના કરી શકાય છે, ત્યારે અસ્થિરતા સ્માઇલ દર્શાવે છે કે પૈસાની બહારના વિકલ્પોમાં વધુ વિકલ્પ છે.

પૈસાની નજીક શું છે?

પૈસા (એનટીએમ)ની નજીકની શબ્દનો ઉપયોગ ઘણીવાર એક પસંદગીનું વર્ણન કરવા માટે કરવામાં આવે છે જે એટીએમ હોવાથી માત્ર 50 પૈસા દૂર છે.

ઉદાહરણ

ચાલો ધારીએ કે કોઈ રોકાણકાર ₹50.50 ની સ્ટ્રાઇક કિંમત સાથે કૉલ વિકલ્પ ખરીદે છે જ્યારે અંતર્નિહિત સ્ટૉકની કિંમત ₹49.50 છે.

જ્યારે કૉલ વિકલ્પ પૈસા અથવા ATM પરથી માત્ર એક અઠવાડિયા ના હોય, ત્યારે તે પૈસાના વિકલ્પની નજીક હોય છે.

ચોક્કસ વિચારો

ATM વિકલ્પો વિવિધ જોખમ પરિબળો માટે સૌથી વધુ અસુરક્ષિત છે, જેને વિકલ્પના "ગ્રીક્સ" તરીકે ઓળખવામાં આવે છે. ATM વિકલ્પોમાં સામાન્ય રીતે 0.50 ડેલ્ટા હોય છે પરંતુ સૌથી ઉચ્ચતમ ગામા હોય છે. નીચેની બાબતો તરીકે, ડેલ્ટા ઝડપથી 0.50 β થી દૂર થશે, ખાસ કરીને સમાપ્તિની તારીખ આવે છે. વેપારીઓ વારંવાર સ્પ્રેડ્સ અને કૉમ્બિનેશન બનાવવા માટે ATM વિકલ્પોનો ઉપયોગ કરે છે. ઉદાહરણ તરીકે, સ્ટ્રેડલ્સમાં સામાન્ય રીતે ATM કૉલ અને પુટ બંનેની ખરીદી કરવામાં આવશે.

કિંમતના વિકલ્પો

વિકલ્પની કિંમત આંતરિક અને બાહ્ય મૂલ્યનું સંયોજન છે. ટ્રેડિંગના વિકલ્પોમાં, ક્યારેક વધારાનું મૂલ્ય સમય મૂલ્ય તરીકે ઓળખવામાં આવે છે, પરંતુ સમય એ ધ્યાનમાં લેવાનો એકમાત્ર પરિબળ નથી. વિકલ્પ કિંમતમાં સૂચિત અસ્થિરતા પણ આવશ્યક છે.

OTM વિકલ્પો જેવા ATM વિકલ્પો માત્ર અતિરિક્ત મૂલ્ય ધરાવે છે કારણ કે તેમની પાસે કોઈ આંતરિક મૂલ્ય નથી. ઉદાહરણ તરીકે, જો કોઈ રોકાણકાર ₹25 ની સ્ટ્રાઇક કિંમત સાથે ATM કૉલ વિકલ્પ માટે 50 પૈસાની ચુકવણી કરે છે. બાહ્ય મૂલ્ય 50 પૈસાની સમાન છે અને તે સમય પર ભારે આધારિત છે અને ગર્ભિત અસ્થિરતામાં ફેરફારો થાય છે.

ધારો કે અસ્થિરતા અને કિંમત સ્થિર રહે છે, તુલનાત્મક રીતે વિકલ્પની સમયસીમા સમાપ્ત થઈ જાય છે, જે ઓછી અતિરિક્ત મૂલ્ય ધરાવે છે. જો અંતર્નિહિત સુરક્ષા કિંમત સ્ટ્રાઇક કિંમત ₹27 થી વધી જાય છે, તો વિકલ્પ ઇન્ટ્રિન્સિક વેલ્યૂ પ્લસમાં ₹2 મેળવે છે અને કોઈપણ એક્સ્ટ્રિન્સિક વેલ્યૂ બાકી રહે છે.

તેને લપેટવું

કૉલના વિકલ્પો આધુનિક ફાઇનાન્સના સૌથી પ્રેરણાદાયી અને નફાકારક સેગમેન્ટમાંથી એક છે. તમે તેનો ઉપયોગ તમારા પ્રારંભિક રોકાણ કરતાં વારંવાર વધુ નફો ઉત્પન્ન કરવા અને અત્યાધુનિક અને જટિલ સ્થિતિઓ બનાવવા માટે કરી શકો છો. કૉલ વિકલ્પ ખરીદનાર શેર કિંમતની નાની ટકાવારી માટે આપેલા સ્ટૉકની બધી ઉપરની ક્ષમતાને પણ કૅપ્ચર કરી શકે છે.