આકાશ ભંસાલી પોર્ટફોલિયો 2026: ટોચના સ્ટૉક્સની સમજ

આધુનિક પોર્ટફોલિયો થિયરી

છેલ્લું અપડેટ: 7મી સપ્ટેમ્બર 2023 - 05:01 pm

આધુનિક પોર્ટફોલિયો થિયરી એક ગણિતની રૂપરેખા છે જેનો ઉપયોગ કરીને રોકાણકારો એક પોર્ટફોલિયો બનાવી શકે છે જે તેમને જોખમના કોઈપણ સ્તરે તેમના રોકાણ પર વળતર મહત્તમ બનાવવાની મંજૂરી આપે છે. આવી રીતે, જોખમના દરેક સ્તર માટે, આધુનિક પોર્ટફોલિયો થિયરી મુજબ રોકાણોના સમૂહમાંથી અપેક્ષિત વળતર અલગ હશે.

આધુનિક પોર્ટફોલિયો થિયરી કોણે બનાવી છે?

આધુનિક પોર્ટફોલિયો સિદ્ધાંતના પિતા અમેરિકન અર્થશાસ્ત્રી હેરી માર્કોવિટ્ઝ છે. માર્કોવિટ્ઝએ 'પોર્ટફોલિયો પસંદગી' નામના પેપરમાં સિદ્ધાંતની રૂપરેખા આપી છે, જે ફાઇનાન્સની જર્નલમાં માર્ચ 1952 માં પ્રકાશિત કરવામાં આવી છે.

ઓગસ્ટ 1927 માં જન્મેલા માર્કોવિટ્ઝ, શિકાગો યુનિવર્સિટીમાં અભ્યાસ કર્યો, જ્યાં તેમને અર્થશાસ્ત્રમાં સંશોધન માટે કાઉલ્સ કમિશનના વિદ્યાર્થી સભ્યોમાંથી એક તરીકે પસંદ કરવામાં આવ્યા હતા.

1989 માં, માર્કોવિટ્ઝના પેપર પછી ત્રીસ સાત વર્ષ ફાઇનાન્સની જર્નલમાં પ્રકાશિત કરવામાં આવ્યા હતા, તેમને ઑપરેશન્સ રિસર્ચ સોસાયટી ઑફ અમેરિકા અને ઇન્સ્ટિટ્યુટ ઑફ મેનેજમેન્ટ સાયન્સ દ્વારા ઑપરેશન્સ રિસર્ચ થિયરીમાં વોન ન્યુમન પુરસ્કાર આપવામાં આવ્યો હતો. એક વર્ષ પછી, 1990 માં, તેઓ અર્થશાસ્ત્રમાં સાથી અર્થશાસ્ત્રીઓ મેર્ટન મિલર અને વિલિયમ શાર્પ સાથે સંયુક્ત રીતે નોબલ ઇનામ જીત્યા હતા.

માર્કોવિટ્ઝ હાલમાં કેલિફોર્નિયા સેન ડિયેગોના રેડી સ્કૂલ ઑફ મેનેજમેન્ટ યુનિવર્સિટીમાં ફાઇનાન્સનો એડજન્ક્ટ પ્રોફેસર છે.

આધુનિક પોર્ટફોલિયો થિયરી શું છે?

માર્કોવિટ્સ તેમના પ્રતિબંધ માટે, સ્ટૉક માર્કેટમાં ગણિત મોડેલો લાગુ કરવાના વિચાર પર આવ્યા હતા.

“પોર્ટફોલિયો થિયરીની મૂળભૂત કલ્પનાઓ મને બપોરમાં એક પછી લાઇબ્રેરીમાં આવી હતી જ્યારે જૉન બર વિલિયમ્સના રોકાણ મૂલ્યના સિદ્ધાંતને વાંચવામાં આવ્યા હતા. વિલિયમ્સએ પ્રસ્તાવિત કર્યું કે સ્ટૉકનું મૂલ્ય તેના ભવિષ્યના ડિવિડન્ડ્સના વર્તમાન મૂલ્યને સમાન હોવું જોઈએ. ભવિષ્યના ડિવિડન્ડ અનિશ્ચિત હોવાથી, મેં વિલિયમ્સના પ્રસ્તાવને તેના અપેક્ષિત ભવિષ્યના ડિવિડન્ડ દ્વારા સ્ટૉકનું મૂલ્ય પ્રાપ્ત કરવાનું અર્થઘટન કર્યું છે. પરંતુ જો રોકાણકારને માત્ર સિક્યોરિટીઝના અપેક્ષિત મૂલ્યોમાં રુચિ હોય, તો તેમને પોર્ટફોલિયોના અપેક્ષિત મૂલ્યમાં જ રુચિ હશે; અને પોર્ટફોલિયોના અપેક્ષિત મૂલ્યને મહત્તમ બનાવવા માટે માત્ર એક જ સુરક્ષામાં રોકાણ કરવાની જરૂર છે," માર્કોવિટ્ઝ કહ્યું છે.

“આ રીતે મને ખબર હતી, રોકાણકારો દ્વારા કરવામાં આવેલા અથવા કાર્ય કરવાની રીત ન હતી. રોકાણકારો વિવિધતા પ્રદાન કરે છે કારણ કે તેઓ જોખમ તેમજ વળતર સાથે સંબંધિત છે," તેઓ ઉમેરવામાં આવ્યા છે.

માર્કોવિટ્ઝ દ્વારા ઉપર જણાવ્યા મુજબ, રોકાણકાર જોખમ અને વળતર બંને વિશે કાળજી લે છે. આધુનિક પોર્ટફોલિયો સિદ્ધાંત શું કરે છે તે રોકાણકારોને સંપત્તિના સંપૂર્ણ પોર્ટફોલિયોના જોખમના કોઈપણ સ્વીકાર્ય સ્તર માટે વળતર મહત્તમ કરવાની મંજૂરી આપે છે.

પોર્ટફોલિયો પર રિટર્ન

આધુનિક પોર્ટફોલિયો થિયરીની અંતર્નિહિત ધારણા એ છે કે રોકાણકારો જોખમથી વિમુક્તિ ધરાવે છે અને તેથી, જ્યારે બે પોર્ટફોલિયો વચ્ચે પસંદગી આપવામાં આવે છે જે રોકાણ પર સમાન વળતર પ્રદાન કરવાની અપેક્ષા રાખે છે, ત્યારે ઓછા જોખમી વિકલ્પ પસંદ કરો.

આમ, કોઈપણ ઉચ્ચ જોખમ માટે વળતરના ઉચ્ચ દરના રૂપમાં વળતરની જરૂર પડશે; અથવા, ઉચ્ચ વળતરની શોધમાં રોકાણકારને વધુ જોખમ લેવાની જરૂર પડશે.

પોર્ટફોલિયોના અપેક્ષિત રિટર્નની ગણતરી તે સંપત્તિમાં કરેલા રોકાણના કદ સાથે દરેક સંપત્તિના રિટર્નને વજન આપીને કરી શકાય છે. ઉદાહરણ તરીકે, ત્રણ સંપત્તિઓમાં રોકાણો ધરાવતા પોર્ટફોલિયોને ધ્યાનમાં લો: A, B, અને C, અનુક્રમે 5%, 10%, અને 20% નો વળતરનો અપેક્ષિત દર પ્રદાન કરે છે. માનવામાં આવે કે કુલ રોકાણ આ ત્રણ સંપત્તિઓ વચ્ચે સમાન રીતે ફાળવવામાં આવે છે, પોર્ટફોલિયોની અપેક્ષિત વળતર આ રહેશે:

(5% x 33.3%) + (10% x 33.3%) + (20% x 33.3%), અથવા 11.7%.

પોર્ટફોલિયોનું જોખમ

પોર્ટફોલિયો સાથે જોડાયેલ જોખમ અથવા વેરિયન્સને દરેક એસેટની જોખમ અને દરેક એસેટ પેરના સંબંધોની તપાસ કરીને માપી શકાય છે. એસેટ્સ A, B અને C સમાવિષ્ટ અમારા પોર્ટફોલિયો માટે, પોર્ટફોલિયોમાં દરેક એસેટના વજનના ગુણાંક અને તેના વેરિયન્સની રકમ સાથે દરેક એસેટ વચ્ચેના કવરેજની રકમ દ્વારા જોખમની ગણતરી કરી શકાય છે.

એક સામાન્ય નિયમ તરીકે, જો પોર્ટફોલિયોમાં એસેટ ઓછી અથવા નકારાત્મક સંબંધ હોય તો પસંદ કરવી જોઈએ.

પોર્ટફોલિયો વેરિયન્સનો સ્ક્વેર રૂટ તેના સ્ટાન્ડર્ડ ડિવિએશન પણ કહેવામાં આવે છે અને અસ્થિરતાનું ચિત્ર પેઇન્ટ કરે છે. મોટી માનક વિચલનનો અર્થ એ છે કે સમય જતાં વધુ સંપત્તિ ચળવળ. અને વિશાળ શ્રેણીના હલનચલન સાથેની સંપત્તિઓ જોખમી છે.

જો પોર્ટફોલિયોમાં સંપત્તિ એકબીજા સાથે સંપૂર્ણપણે હકારાત્મક હોય, તો તે પ્રમાણભૂત વિચલનમાં વધારો કરે છે, અને તેથી પોર્ટફોલિયોના જોખમમાં વધારો કરે છે.

જોખમ-મુક્ત દર

રિટર્નનો જોખમ-મુક્ત દર એ છે કે જે નિવેશકને શૂન્ય જોખમ સાથે રિટર્નની ગેરંટી આપે છે. જ્યારે જોખમ-મુક્ત સંપત્તિઓ માટે કાલ્પનિક ઉદાહરણો બનાવી શકાય છે, ત્યારે વાસ્તવિકતામાં આવી કોઈ સંપત્તિ નથી કારણ કે દરેક સંપત્તિમાં કેટલાક જોખમ હોય છે.

તમામ સંપત્તિઓનું ઓછામાં ઓછું જોખમી એ સરકારો દ્વારા જારી કરાયેલ ઋણના સાધનો છે. જો કે, સરકારી બોન્ડ્સ પણ સંપૂર્ણપણે જોખમ મુક્ત હોતા નથી, સરકાર દ્વારા આર્થિક સંકટની સ્થિતિમાં તેમના કર્જ પર ચુકવણી ન કરવાની પસંદગી કરવાની ઘટનાઓ હોવાથી.

પોર્ટફોલિયો ફ્રન્ટિયર

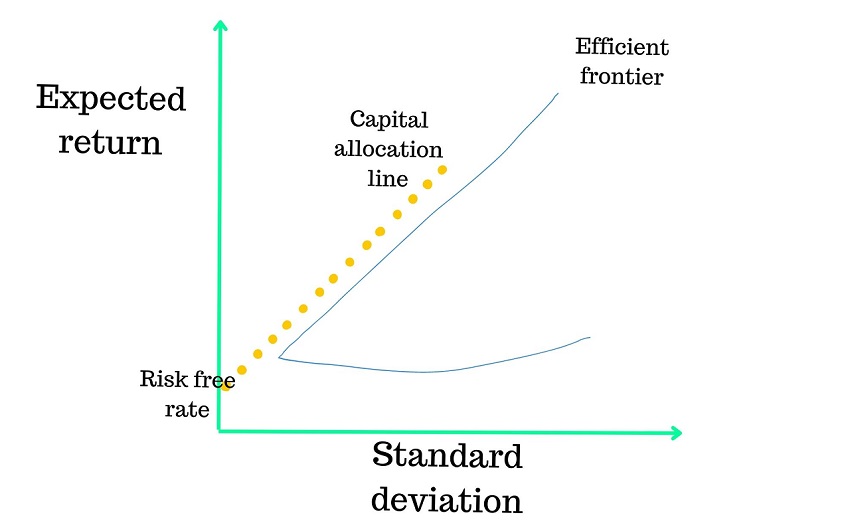

એકવાર રોકાણકાર વિવિધ જોખમો સ્વીકારવા માટે તૈયાર હોય પછી, આધુનિક પોર્ટફોલિયો થિયરી ફોર્મ્યુલાનો ઉપયોગ વિવિધ પોર્ટફોલિયોનું નિર્માણ કરવા માટે કરી શકાય છે. એક્સ-ઍક્સિસ પર સ્ટાન્ડર્ડ ડિવિએશન અને વાય-ઍક્સિસ પર અપેક્ષિત રિટર્ન સાથેના ગ્રાફ પર, પોર્ટફોલિયો ફ્રન્ટિયર વિરૂપિત સીના આકારમાં છે.

ફ્રન્ટીયર અથવા ડિફોર્મ્ડ સી-શેપ્ડ કર્વ પર દરેક બિંદુ, ચોક્કસ સ્તરના જોખમ માટે અપેક્ષિત રિટર્નનું પ્રતિનિધિત્વ કરે છે.

કાર્યક્ષમ ફ્રન્ટિયર

ઇન્વેસ્ટર માટે, તે પોર્ટફોલિયો ફ્રન્ટીયરનો ઉપરનો ભાગ છે જે મહત્વપૂર્ણ છે. આ ભાગને કાર્યક્ષમ સીમા કહેવામાં આવે છે અને તે બિંદુઓનું સંયોજન છે જે કોઈપણ આપેલા સ્તર અથવા જોખમ માટે સંપત્તિઓના શ્રેષ્ઠ સંભવિત પોર્ટફોલિયોનું પ્રતિનિધિત્વ કરે છે.

તેથી, કાર્યક્ષમ ફ્રન્ટીયર પરનો કોઈપણ પોર્ટફોલિયો ચોક્કસ જોખમ સ્તર માટે સૌથી વધુ અપેક્ષિત રિટર્ન પ્રદાન કરે છે.

કેપિટલ એલોકેશન લાઇન

કેપિટલ એલોકેશન લાઇન એક સીધી લાઇન છે જે રોકાણકારો માટે રિસ્ક-રિવૉર્ડ ટ્રેડ-ઑફને માપે છે. આ લાઇનનો ઢળો પ્રમાણભૂત વિચલનની અપેક્ષિત વળતરમાં વધારો પ્રદાન કરે છે. અથવા, અન્ય શબ્દોમાં, રિવૉર્ડ-ટુ-રિસ્ક રેશિયો.

આ લાઇનનો ઢગલને શાર્પ રેશિયો કહેવામાં આવે છે.

આવી રીતે, આધુનિક પોર્ટફોલિયો થિયરી ફોર્મ્યુલા જણાવે છે કે કાર્યક્ષમ ફ્રન્ટિયર પર એક બિંદુ છે જેમાં સૌથી વધુ ઢળતું છે તે શ્રેષ્ઠ પોર્ટફોલિયો છે. અને જે લાઇન Y-ઍક્સિસ પર આ બિંદુ સાથે જોડાય છે - સંપત્તિઓનું સંયોજન જે જોખમ-મુક્ત વળતર દર પ્રદાન કરે છે - તે શ્રેષ્ઠ સંભવિત મૂડી ફાળવણી લાઇન છે.

આધુનિક પોર્ટફોલિયો થિયરીના ફાયદાઓ

સૌ પ્રથમ, આધુનિક પોર્ટફોલિયો થિયરી જોખમોથી સંપૂર્ણપણે અવગણવામાં આવ્યા વિના પોર્ટફોલિયો બનાવવામાં મદદ કરે છે. જોખમને ક્વૉન્ટિફાય કરવું મુશ્કેલ હોઈ શકે છે. પરંતુ સ્ટાન્ડર્ડ ડિવિએશનને જોઈને, રોકાણકારો સ્વીકાર્ય સ્તરે જોખમ રાખતી વખતે કલ્પનાઓને અમૂર્ત કરવા અને તેમના લાભોને મહત્તમ બનાવવા માટે ચોક્કસ નંબરો સોંપી શકે છે.

આધુનિક પોર્ટફોલિયો થિયરીએ એક્સચેન્જ-ટ્રેડેડ ફંડ જેવા નવા યુગના સાધનો વધારવામાં પણ મદદ કરી છે. ઇટીએફ રોકાણકારો માટે એસેટ ક્લાસની વિશાળ શ્રેણીને ઍક્સેસ કરવાનું સુવિધાજનક બનાવે છે. તેથી, સ્ટૉક ઇન્વેસ્ટર સરકારી બોન્ડ ઇટીએફને કેટલાક ફંડ ફાળવીને તેમના પોર્ટફોલિયોના વેરિયન્સને ઘટાડી શકે છે કારણ કે તેઓ સ્ટૉક્સ સાથે નકારાત્મક રીતે સંબંધિત હોય છે.

આધુનિક પોર્ટફોલિયો થિયરીના પડકારો

નીચેની બાજુ, વેરિયન્સ અને સ્લોપ જેવા મુખ્ય નંબરોની ગણતરી કરવા માટે જરૂરી ગણિત અને આંકડાઓની માત્રાને ધ્યાનમાં રાખીને, સરેરાશ વ્યક્તિ તેમના રોકાણના રોકાણના નિર્ણયોને જાણ કરવા માટે આધુનિક પોર્ટફોલિયો થિયરી ઉદાહરણોનો ઉપયોગ કરવાની આશા રાખી શકતા નથી. નસીબદાર રીતે, માર્કોવિટ્ઝ દ્વારા 1952 માં તેમના કાગળની રીત ફરીથી લખવામાં આવ્યું હોવાથી, કોઈપણ વ્યક્તિએ હવે ટેક્નોલોજીના આગમનને જોતાં આ નંબરોની જાણ કરવાની જરૂર નથી.

આધુનિક પોર્ટફોલિયો થિયરીના આલોચકોનો અર્થ એ પણ તેને એક રોકાણ સાધન તરીકે પ્રશ્ન કરે છે જે તેની સરળ પ્રકૃતિ આપે છે. સિદ્ધાંત - જોખમ, પરત, સંપત્તિઓ વચ્ચેના સંબંધ - એવા વેરિએબલ જે ઐતિહાસિક ડેટાના આધારે ગણિતના મોડેલો દ્વારા ગણવામાં આવતા અપેક્ષિત મૂલ્યો પર આધારિત છે. પરંતુ આ મોડેલો એવા પરિબળોને ધ્યાનમાં લઈ શકતા નથી કે જેનો ઐતિહાસિક ડેટા અગાઉ એક શતાબ્દીમાં મહામારી જેવો સામનો ન કરવો પડી શકે.

આધુનિક પોર્ટફોલિયો થિયરીની અન્ય સમીક્ષા એ છે કે તે પોર્ટફોલિયોની તેમની પાસે હોય તેવા જોખમના આધારે તપાસ કરતી નથી. ઉદાહરણ તરીકે, બે પોર્ટફોલિયોમાં સમાન વેરિયન્સ અને રિટર્ન હોઈ શકે છે. આમ, તેઓને સમાન તરીકે જોવામાં આવશે. જો કે, એક બંને પોર્ટફોલિયોનું વેરિયન્સ વારંવાર નાના નુકસાન દ્વારા સમજાવી શકાય છે, જ્યારે બીજાના વેરિયન્સ દુર્લભ પરંતુ મોટા નુકસાનને કારણે હોઈ શકે છે. રોકાણકારો વારંવાર નાના નુકસાન સાથે પોર્ટફોલિયોને પસંદ કરી શકે છે, પરંતુ આધુનિક પોર્ટફોલિયો થિયરી બે પોર્ટફોલિયોને એ જ રીતે જોઈ શકે છે.

પોસ્ટ-આધુનિક પોર્ટફોલિયો થિયરી શું છે?

આધુનિક પોર્ટફોલિયો થિયરીમાં ખામીઓ તરીકે કેટલાક દૃષ્ટિકોણને ધ્યાનમાં રાખવા માટે, પોસ્ટ-મોડર્ન પોર્ટફોલિયો થિયરી બ્રાયન રોમ અને કેથલીન ફર્ગ્યુસન દ્વારા ઉપર ઉલ્લેખિત ડાઉનસાઇડ જોખમ માટે વિકસિત કરવામાં આવી હતી.

પોસ્ટ-મોડર્ન પોર્ટફોલિયો થિયરીનો આધાર એ છે કે પોર્ટફોલિયો વેરિયન્સ ઇન્વેસ્ટમેન્ટના જોખમને માપવા માટે સાચી રીત ન હોઈ શકે. વધુમાં, આધુનિક પોર્ટફોલિયો સિદ્ધાંત માટે યોગ્ય ન હોઈ શકે કે તમામ પોર્ટફોલિયો અને સંપત્તિઓના રોકાણ વળતરને સંયુક્ત ઇલિપ્ટિકલ વિતરણ કહેવાય તેના દ્વારા સચોટ રીતે ઉલ્લેખિત કરી શકાય છે.

- સીધા ₹20 ની બ્રોકરેજ

- નેક્સ્ટ-જેન ટ્રેડિંગ

- ઍડ્વાન્સ્ડ ચાર્ટિંગ

- ઍક્શન કરી શકાય તેવા વિચારો

5paisa પર ટ્રેન્ડિંગ

01

5paisa કેપિટલ લિમિટેડ

5paisa કેપિટલ લિમિટેડ

03

5paisa કેપિટલ લિમિટેડ

5paisa કેપિટલ લિમિટેડ

ભારતીય સ્ટૉક માર્કેટ સંબંધિત લેખ

અસ્વીકરણ: સિક્યોરિટીઝ માર્કેટમાં રોકાણ માર્કેટના જોખમોને આધિન છે, રોકાણ કરતા પહેલાં તમામ સંબંધિત દસ્તાવેજો કાળજીપૂર્વક વાંચો. વિગતવાર ડિસ્ક્લેમર માટે કૃપા કરીને અહીં ક્લિક કરો.