- परिचय

- NFO आणि ऑफर कागदपत्रे

- म्युच्युअल फंड कोर्समधून म्युच्युअल फंडच्या वर्गीकरणाविषयी जाणून घ्या

- एमएफएस खरेदी करण्यापूर्वी जाणून घेण्याच्या गोष्टी

- म्युच्युअल फंडमध्ये रिस्क आणि रिटर्नचे उपाय समजून घ्या

- ईटीएफ म्हणजे काय

- लिक्विड फंड म्हणजे काय

- म्युच्युअल फंडवरील टॅक्सेशन

- म्युच्युअल फंड इन्व्हेस्टमेंट आणि रिडेम्पशन प्लॅन

- म्युच्युअल फंडचे नियमन

- अभ्यास

- स्लाईड्स

- व्हिडिओ

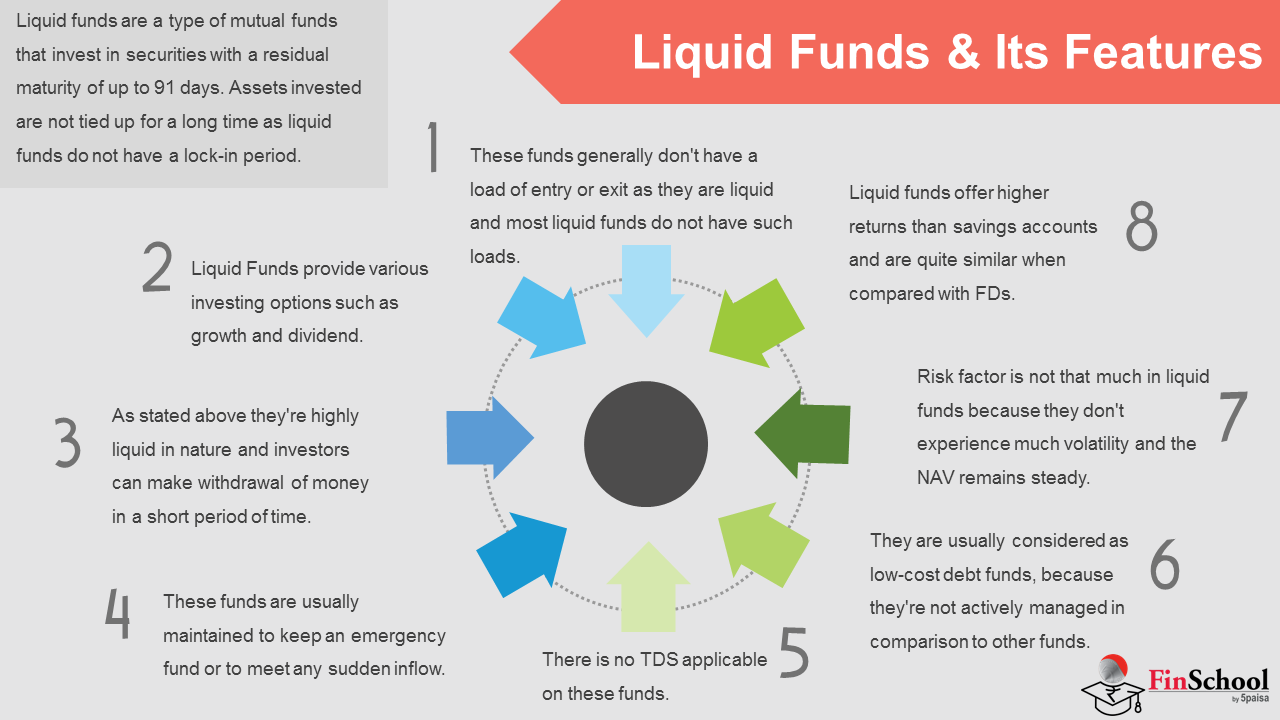

7.1 लिक्विड फंड आणि त्याची वैशिष्ट्ये

लिक्विड फंड हा एक प्रकारचा म्युच्युअल फंड आहे जो 91 दिवसांपर्यंत अवशिष्ट मॅच्युरिटीसह सिक्युरिटीजमध्ये इन्व्हेस्ट करतो. इन्व्हेस्टमेंट केलेल्या मालमत्ता दीर्घकाळासाठी टाय-अप केली जात नाही कारण लिक्विड फंडमध्ये लॉक-इन कालावधी नाही.

या फंडची मुख्य वैशिष्ट्ये.

- या फंडमध्ये सामान्यपणे प्रवेश किंवा बाहेर पडणारे लोड नाहीत कारण त्यांचे लिक्विड आहेत आणि बहुतांश लिक्विड फंडमध्ये असे लोड नाहीत.

- लिक्विड फंड विकास आणि लाभांश यासारखे विविध गुंतवणूक पर्याय प्रदान करतात. आणि जर तुम्ही लाभांश निवडला तर ते दैनंदिन, मासिक किंवा तिमाही आधारावर लाभांश देतात.

- वर नमूद केल्याप्रमाणे ते अत्यंत लिक्विड आहेत आणि इन्व्हेस्टर अल्प कालावधीत पैसे विद्ड्रॉ करू शकतात.

- या फंडवर कोणताही TDS लागू नाही.

- लिक्विड फंड सेव्हिंग्स अकाउंटपेक्षा जास्त रिटर्न देतात आणि FD च्या तुलनेत खूपच सारखेच असतात. रिटर्नची श्रेणी 7% ते 9% पर्यंत असू शकते.

- जोखीम घटक हा लिक्विड फंडमध्ये खूप काही नाही कारण त्यांना जास्त अस्थिरता आणि एनएव्ही स्थिर राहत नाही. अल्प मॅच्युरिटी हे फंड इंटरेस्ट रेट रिस्कला कमी संभावना बनवतात (हे जोखीम अन्य फंडच्या तुलनेत चढ-उतार इंटरेस्ट रेटसह फिक्स्ड इन्कम साधनांमध्ये इन्व्हेस्टमेंट करताना उद्भवतात).

- ते सामान्यपणे लो-कॉस्ट डेब्ट फंड म्हणून विचारात घेतले जातात, कारण ते इतर फंडच्या तुलनेत सक्रियपणे मॅनेज केलेले नाहीत.

- हे फंड सामान्यपणे आपत्कालीन फंड ठेवण्यासाठी किंवा अचानक कोणताही प्रवाह पूर्ण करण्यासाठी राखले जातात.

7.2 लिक्विड फंडमध्ये पोर्टफोलिओ चार्निंग म्हणजे काय?

- लिक्विड फंड त्याचा पोर्टफोलिओ कायमस्वरुपी सुधारित करू शकतो, हे पेपरच्या परिणामानुसार असू शकते की ते इन्व्हेस्ट करते हे असामान्यपणे अल्प कालावधीचे स्वरूप आहे. वारंवार काही पेपर मॅच्युअर होतील आणि त्यामुळे स्कीम पैसे परत मिळवू शकते. फंड मॅनेजर नवीन सिक्युरिटीज खरेदी करण्यासाठी या पैशांचा वापर करू शकतो आणि त्यामुळे पोर्टफोलिओ कायमस्वरुपी बदलू शकतो.

- यातून समजले जात असल्याने, लिक्विड फंडमध्ये विशेषत: उच्च पोर्टफोलिओ टर्नओव्हर असू शकते. लिक्विड फंड सामान्य ठिकाणी टन इनफ्लो आणि आऊटफ्लो पाहतात. अशा स्कीमचे स्वरुप म्हणजे पैसे अत्यंत अल्पकालीन कालावधीसाठी ठेवले जातात. तसेच, इन्व्हेस्टरला दैनंदिन किंवा साप्ताहिक लाभांश सारख्या पर्याय हवे आहेत. याचा अर्थ असा होऊ शकतो की, लिक्विड फंडसाठी बॅक-एंड ॲक्टिव्हिटी ट्रान्झॅक्शनच्या मोठ्या आकारांना आणि मोठ्या प्रमाणात वॉल्यूमला धन्यवाद देणे आवश्यक आहे. इक्विटीज प्रमाणे, आमच्याकडे लहान कॅप्स, मिडकॅप्स आणि लार्ज कॅप्ससाठी पूर्णपणे वेगवेगळे इंडायसेस आहेत, समानपणे आमच्याकडे संविधान बाँड्सच्या मॅच्युरिटी प्रोफाईलवर अवलंबून असलेले इंडायसेस आहेत.

7.3 लिक्विड फंड कसे काम करते?

The amount invested in a liquid fund before 2:00 pm of a trading day is processed as per the previous day’s net asset value (NAV), as long as the funds are credited to the asset management company’s (AMC) collection account before 2:00 pm. So, if a purchase transaction in a liquid fund is submitted on X day, the applicable NAV is of the day prior.

रिडेम्पशनच्या बाबतीत, रिडेम्पशन पुढील कामकाजाच्या दिवशी इन्व्हेस्टरच्या अकाउंटमध्ये जमा केले जाते. उदाहरणार्थ, 3.00 pm पूर्वी शुक्रवार दिवशी प्राप्त झालेल्या रिडेम्पशनवर रविवारी एनएव्हीवर प्रक्रिया केली जाईल आणि पेआऊट सोमवारी होईल.

लिक्विड फंडसाठी कमाईचा मुख्य स्त्रोत म्हणजे त्यांच्या डेब्ट होल्डिंग्सवरील व्याज उत्पन्नाद्वारे आणि त्यांच्या उत्पन्नाचा एक लहान भाग भांडवली नफ्याद्वारे निर्माण केला जाऊ शकतो. याचा अर्थ असा की जेव्हा इंटरेस्ट रेट्स कमी होतात, तेव्हा बाँडची किंमत वाढते आणि जेव्हा इंटरेस्ट रेट्स वाढते, तेव्हा बाँड किंमत कमी होते.

- लिक्विड फंड म्हणून प्रामुख्याने अल्पकालीन सिक्युरिटीजमध्ये इन्व्हेस्ट केले जाते, जेव्हा इंटरेस्ट रेट्स चढउतार होतात तेव्हा त्याचे मार्केट वॅल्यू बदलते.

- याचा अर्थ असा की लिक्विड फंडमध्ये मोठ्या प्रमाणात कॅपिटल लाभ किंवा नुकसान होऊ शकत नाही.

- वाढत्या इंटरेस्ट रेट पर्यावरणामध्ये, लिक्विड फंड अनेकदा इतर डेब्ट फंड काम करतात कारण त्यांच्या इंटरेस्ट कमाई वाढत असताना (कमी कालावधीच्या सिक्युरिटीज नवीन कमवणाऱ्या उच्च इंटरेस्टमध्ये पार्क केल्याप्रमाणे), त्यांचे मार्केट मूल्य अपेक्षेपेक्षा कमी कॅपिटल नुकसान (कमी मॅच्युरिटी इन्व्हेस्टमेंटच्या कारणाने इंटरेस्ट रेट मूव्हमेंटशी संवेदनशील) इतर डेब्ट फंडच्या तुलनेत मर्यादित मर्यादेपर्यंत ग्रस्त असतात.

लिक्विड फंड पूर्णपणे रिस्क-फ्री नाहीत. उदाहरणार्थ, लिक्विड फंड मुख्यतः डेब्ट इन्स्ट्रुमेंटमध्ये इन्व्हेस्ट करतात, ते इंटरेस्ट रेट रिस्कच्या अधीन आहेत. त्यामुळे, प्रचलित इंटरेस्ट रेटमधील कोणताही बदल डेब्ट इन्स्ट्रुमेंटच्या किंमतीमध्ये वाढ किंवा कमी होऊ शकतो, ज्यामुळे फंडच्या रिटर्नवर परिणाम होऊ शकतो, जे दैनंदिन आधारावर बदलू शकते. कर्ज साधनांमध्ये क्रेडिट जोखीमही असते. तथापि, सरकारी सिक्युरिटीज आणि उच्च ग्रेड क्रेडिट साधनांमध्ये गुंतवणूक करणे सारख्या कन्झर्वेटिव्ह इन्व्हेस्टमेंट पॉलिसीद्वारे क्रेडिट रिस्क मोठ्या प्रमाणात कमी केली जाऊ शकते. एएए रेटेड सेक्यूरिटीस लिमिटेड.

7.4 प्रकारचे लिक्विड फंड आणि फीचर्स

लिक्विड फंड कर्ज साधनांमध्ये गुंतवणूक करतात. आणि कोणत्या लोन साधनांमध्ये ते इन्व्हेस्ट करू शकतात हे ठरवण्यासाठी डेब्ट इन्स्ट्रुमेंटची वैशिष्ट्ये पाहणे आवश्यक आहे.

मुख्य वैशिष्ट्ये

-

जारी करण्याची तारीख आणि जारी करण्याची किंमत

डेब्ट सिक्युरिटीज नेहमीच इश्यू तारखेसह येतील आणि जेव्हा प्रथम जारी केले जाईल तेव्हा इन्व्हेस्टर सिक्युरिटीज खरेदी करतात.

-

कूपन रेट

जारीकर्त्यांना इंटरेस्ट रेट भरण्याची हमी दिली जाते, ज्याला कूपन रेट म्हणतात. कूपन दर सिक्युरिटीच्या संपूर्ण आयुष्यात निश्चित केले जाते. कूपन नंबर नमूद करून (उदाहरण: 8%) किंवा बेंचमार्क रेटसह घोषित केले जातात (उदाहरण: LIBOR+0.5%). हे सामान्यपणे फेस वॅल्यू किंवा बाँडच्या पॅर वॅल्यूची टक्केवारी म्हणून प्रतिनिधित्व केले जाते.

-

मॅच्युरिटी तारीख

मॅच्युरिटी तारीख म्हणजे जारीकर्त्याने मूळ आणि उर्वरित व्याज कधी परतफेड करावी.

विशिष्ट इन्व्हेस्टमेंट लिक्विड फंडसाठी पात्र आहे की नाही हे ठरवण्यासाठी मॅच्युरिटी तारीख महत्त्वाचा घटक बनते. लिक्विड फंड केवळ 91 दिवसांपर्यंत मॅच्युरिटी तारखेसह सिक्युरिटीजमध्ये इन्व्हेस्ट करू शकतात कारण लिक्विड म्युच्युअल फंडद्वारे इन्व्हेस्टमेंटसाठी पात्र डेब्ट इन्स्ट्रुमेंट पुढीलप्रमाणे आहेत:

-

व्यावसायिक पेपर- "व्यावसायिक बिल" म्हणूनही संदर्भित, असुरक्षित, अल्पकालीन कर्ज साधने आहेत, जे कॉर्पोरेशन किंवा इतर खासगी संस्था ऑपरेटिंग खर्च कव्हर करण्यासाठी त्याचा पुरेसा रोख आहे याची खात्री करण्यासाठी वापरतात. त्यांच्याकडे सामान्यपणे खूपच कमी मॅच्युरिटीज असतात, अनेकदा रात्रीतून मॅच्युअर होतात आणि सामान्यपणे बाजारपेठेतील इंटरेस्ट रेट्सवर जारी केले जातात.

-

खजिनाचे बिल- जेव्हा ते पैशांची गरज असतात तेव्हा खासगी संस्थेच्या प्रमाणेच व्यावसायिक पेपर जारी करते- जेव्हा त्यांना लोकांकडून पैशांची आवश्यकता असते तेव्हा सरकारी खजिना बिल. ते केंद्र सरकारद्वारे कर्ज घेत असलेल्या अल्पकालीन (एका वर्षापेक्षा कमी परिपक्वता) साठी मूलभूतपणे साधने आहेत. सध्या, ॲक्टिव्ह टी-बिल्समध्ये 91-दिवस, 182-दिवस आणि 364-दिवसांची मॅच्युरिटी आहे. लिक्विड फंड केवळ 91 दिवसांपर्यंत मॅच्युरिटीच्या टी-बिलमध्ये इन्व्हेस्ट करू शकतात.

7.5 लिक्विड फंडमध्ये कोण गुंतवणूक करावी?

- लिक्विड फंड हे निष्क्रिय कॅश असलेल्या लोकांसाठी आदर्श आहेत आणि अल्पकालीन इन्व्हेस्टमेंट शोधत आहेत जे सामान्य सेव्हिंग्स अकाउंटपेक्षा जास्त रिटर्न निर्माण करतात. हे फंड सिस्टीमॅटिक ट्रान्सफर प्लॅन (एसटीपी) द्वारे इक्विटी फंडमध्ये पैसे फंनल करण्यासाठी वापरले जाऊ शकतात.

- एसटीपी दोन प्रमुख लाभ देऊ करते; प्रथम, त्यामध्ये लिक्विड फंडमध्ये ठेवलेल्या पैशांवर काही रिटर्न कमवते आणि दुसरे, ते इक्विटीमध्ये इन्व्हेस्टमेंटचा सरासरी खर्च कमी करण्यास मदत करते, ज्यामुळे इक्विटी इन्व्हेस्टमेंटशी संबंधित रिस्क कमी होते. तसेच, अप्रत्यक्ष लाभ प्राप्त झालेले किंवा मोठ्या प्रमाणात पैसे मिळालेले इन्व्हेस्टर, परंतु त्याची इन्व्हेस्टमेंट कुठे करावी याबद्दल निर्णय घेतले नाही, अल्पकालीन कालावधीसाठी फंड इन्व्हेस्ट करण्यासाठी लिक्विड फंडचाही वापर करू शकतात.