- फंडामेंटल ॲनालिसिसचा परिचय

- मूलभूत विश्लेषणातील स्टेप्स आणि आर्थिक विश्लेषण जाणून घ्या

- मूलभूत विश्लेषणातील मूलभूत अटी समजून घेणे

- स्टॉक मार्केटमधील आर्थिक विवरण समजून घेणे

- स्टॉक मार्केटमधील स्टॉक बॅलन्स शीट समजून घेणे

- स्टॉक मार्केटमधील उत्पन्न विवरण समजून घेणे

- स्टॉक विश्लेषणासाठी फायनान्शियल रेशिओ समजून घेणे

- कॅश फ्लो समजून घेणे

- स्टॉक मार्केटमध्ये लिक्विडिटी रेशिओ समजून घेणे

- स्टॉक मार्केटमध्ये ॲक्टिव्हिटी रेशिओ समजून घेणे

- स्टॉक मार्केटमधील रिस्क/लिव्हरेज रेशिओ समजून घेणे

- स्टॉक मार्केटमधील नफा गुणोत्तर समजून घेणे

- स्टॉक मार्केटमधील मूल्यांकन गुणोत्तर समजून घेणे

- अभ्यास

- स्लाईड्स

- व्हिडिओ

3.1 टाइम वॅल्यू ऑफ मनी

जर आम्हाला मूल्यांकन करावे लागेल तर भविष्यात आज आमच्याकडे काही वेळ असलेल्या पैशांचे मूल्य किती असेल, तर आम्हाला भविष्याद्वारे 'आज पैसे' हलवावे लागतील. याला पैशांचे "फ्यूचर वॅल्यू (एफव्ही)" म्हणतात. त्याचप्रमाणे, जर आम्हाला आजच्या अटींमध्ये भविष्यात प्राप्त होण्याची अपेक्षा असलेल्या पैशांच्या मूल्याचे मूल्यांकन करावे लागले तर आम्हाला भविष्यातील पैसे आजच्या अटींमध्ये परत करावे लागतील. याला पैशांचे "वर्तमान मूल्य (पीव्ही)" म्हणतात. दोन्ही प्रकरणांमध्ये, वेळेचा मार्ग असल्याने, संधीच्या खर्चासाठी पैसे समायोजित करणे आवश्यक आहे. जेव्हा आम्हाला पैशांच्या भविष्यातील मूल्याची गणना करावी लागेल तेव्हा या समायोजनाला "कम्पाउंडिंग" म्हणतात. जेव्हा आम्हाला पैशांच्या वर्तमान मूल्याची गणना करावी लागेल तेव्हा त्याला "सवलत" म्हणतात.

मालमत्तेचे वर्तमान मूल्य दाखविले जाऊ शकते:

पीव्ही= एफव्ही/(1+r)^t

मालमत्तेचे भविष्यातील मूल्य याप्रमाणे मोजले जाते:

एफव्ही= पीव्ही*(1=आर)^टी

कुठे,

PV = वर्तमान मूल्य

FV = फ्यूचर वॅल्यू

r = सवलत दर

t = वेळ

Example 1: How much is Rs.10000/- in today’s terms worth five years later assuming an opportunity cost of 10%?

हे भविष्यातील मूल्य (एफव्ही) गणनेचे प्रकरण आहे, कारण आम्ही आजच्या पैशांच्या भविष्यातील मूल्याचे मूल्यांकन करण्याचा प्रयत्न करीत आहोत –

भविष्यातील मूल्य = वर्तमान मूल्य * (1+ संधी खर्च दर) ^ वर्षांची संख्या.

= 10000 *(1 + 1.10%) ^ 5 = 16105.

याचा अर्थ असा की आज ₹10000 5 वर्षांनंतर ₹16105 सह तुलना करण्यायोग्य आहे, ज्यात 10% चा संधी खर्च असल्याचे मान्य आहे

उदाहरण 2: 6 वर्षांनंतर किती प्राप्त होईल ₹10,000/-, आजच्या अटींमध्ये किती मूल्य असेल व संधीचा खर्च 10%?

हे स्पष्टपणे वर्तमान मूल्य (पीव्ही) गणनेचे प्रकरण आहे कारण आम्ही आजच्या मूल्याच्या संदर्भात भविष्यात प्राप्त कॅशच्या वर्तमान मूल्याचे मूल्यांकन करण्याचा प्रयत्न करीत आहोत.

वर्तमान मूल्य = रक्कम / (1+सवलत दर) ^ वर्षांची संख्या

= 10,000 / (1+ 10% ) ^ 6 = 5644

याचा अर्थ असा की भविष्यात 6 वर्षांनंतर प्राप्त करण्यायोग्य ₹10,000/- आजच्या अटींमध्ये ₹5644 च्या तुलनेत असेल ज्यात 10% सवलत दर असेल

त्यामुळे, पैशांची वेळ तुमच्या पैशांप्रमाणेच आहे. जेव्हा तुम्ही तुमच्या 40s मध्ये असाल तेव्हा तुमच्या 20s मध्ये करण्यात येणाऱ्या गोष्टी असतात. फक्त पर्वत हायक करण्याचा प्रयत्न करा. जरी पर्वत बदलले नसेल तरीही त्याला टॉपवर जाण्यासाठी भिन्न प्रकारे प्रयत्न, वेदना आणि समर्पणाची आवश्यकता आहे. आतापासून 20 वर्षांमध्ये समान शंभर-रुपयांची नोट आज तुमच्या खिशात शंभर रुपयांपेक्षा कमी आहे - महागाई आणि त्या दरम्यान तुम्ही त्यावर कमवू शकता.

3.2 मालमत्तेचे निव्वळ वर्तमान मूल्य

निव्वळ वर्तमान मूल्य (एनपीव्ही) हे वर्तमान गुंतवणूकीवर सवलतीत सर्व भविष्यातील रोख प्रवाहांचे (सकारात्मक आणि नकारात्मक) मूल्य आहे.

एकूण रोख प्रवाहाच्या वर्तमान मूल्यातून कंपनीच्या सर्व रोख प्रवाहाचे वर्तमान मूल्य कपात करून मिळालेले रुपये मूल्य हे मूलभूतपणे संदर्भित करते. हे व्यापकपणे फायनान्स मध्ये आणि प्रकल्पाची नफा जाणून घेण्यासाठी वापरले जाते.

- जर निव्वळ वर्तमान मूल्य पॉझिटिव्ह असेल तर प्रकल्प स्वीकारले जावे. हे दर्शविते की प्रकल्पातून कमाई ही प्रकल्पात गुंतवलेल्या रकमेपेक्षा जास्त आहे, त्यामुळे प्रकल्प स्वीकारले जावे.

- जर निव्वळ वर्तमान मूल्य नकारात्मक असेल तर ते दर्शविते की ज्या प्रकल्पात आम्ही गुंतवलेले पैसे सकारात्मक रिटर्न देत नाहीत, त्यामुळे प्रकल्प नाकारले जावे.

गणितीयदृष्ट्या, एनपीव्ही फॉर्म्युला म्हणून प्रतिनिधित्व केला जातो,

एनपीव्ही = कॅश फ्लो /(1- i)t – प्रारंभिक इन्व्हेस्टमेंट

कुठे,

- मला रिटर्न किंवा डिस्काउंट रेटचा आवश्यक रेट आहे

- t म्हणजे कालावधी किंवा कालावधी

उदाहरण-

चला तुमच्या गरजांचे मित्र आता ₹500 म्हणून सांगूया आणि तुम्हाला एका वर्षात ₹570 परत देईल. जेव्हा तुम्हाला 10% इतरत्र कुठे मिळू शकेल तेव्हा ही चांगली इन्व्हेस्टमेंट आहे का?

मनी आऊट: आता ₹500

तुम्ही आता ₹500 इन्व्हेस्ट केले, त्यामुळे पीव्ही = -500.00

मनी इन: ₹570 पुढील वर्ष

पीव्ही = 570 / (1+0.10)1= 570 / 1.10 = ₹518.18

निव्वळ रक्कम आहे:

निव्वळ वर्तमान मूल्य = 518.18 – 500.00 = 18.18

त्यामुळे, 10% व्याजावर, इन्व्हेस्टमेंट मूल्य 18.18 आहे

एक निव्वळ वर्तमान मूल्य (NPV) जे सकारात्मक आहे (आणि नकारात्मक खराब आहे) आहे.

परंतु तुमच्या पसंतीचे इंटरेस्ट रेट गोष्टी बदलू शकतात!

उदाहरण: सारखीच इन्व्हेस्टमेंट, परंतु 15% वर प्रयत्न करा

पैसे संपले: 500

तुम्ही आता 500 इन्व्हेस्ट केले आहे, त्यामुळे पीव्ही = -500.00

यामध्ये पैसे: 570 पुढील वर्ष:

पीव्ही = 570 / (1+0.15)1 = 570 / 1.15 = 495.65

निव्वळ रक्कम काम करा:

निव्वळ वर्तमान मूल्य = 495.65 – 500.00 = -4.35

त्यामुळे, 15% व्याजावर, इन्व्हेस्टमेंट मूल्य – ₹4.35 आहे

ही एक त्रुटीयुक्त गुंतवणूक आहे. परंतु फक्त तुम्ही 15% कमविण्याची मागणी करत असल्यामुळे (कदाचित तुम्हाला समान रिस्कवर 15% इतर कुठेही मिळू शकेल).

चला एक मोठा उदाहरण वापरूयात.

उदाहरण: आता ₹2,000 इन्व्हेस्ट करा, प्रत्येकी ₹100 चे 3 वार्षिक पेमेंट प्राप्त करा, अधिक ₹2,500 3rd वर्षात. 10% व्याज दर वापरा.

चला वर्षभरात काम करूया (तुम्ही जे पैसे भरता ते कमी करणे लक्षात ठेवा):

- आता: पीव्ही = 2,000

- वर्ष 1: पीव्ही = 100 / 1.10 = 90.91

- वर्ष 2: पीव्ही = 100 / 1.102= 82.64

- वर्ष 3: पीव्ही = 100 / 1.103= 75.13

- वर्ष 3 (अंतिम पेमेंट): PV = 2,500 / 1.103= 1,878.29

त्याचा समावेश होत आहे: NPV = -2,000 + 90.91 + 82.64 + 75.13 + 1,878.29 = 126.97

असे दिसून येत आहे की चांगली इन्व्हेस्टमेंट.

जेव्हा इंटरेस्ट रेट कमी असेल तेव्हा NPV का जास्त असेल?

- कारण तुम्ही खेळत असलेल्या टीमसारखा इंटरेस्ट रेट आहे, सहज टीम (जसे 6% इंटरेस्ट रेट) खेळा आणि तुम्ही चांगली दिसत आहात, एक कठीण टीम (जसे 10% इंटरेस्ट) आणि तुम्ही असे चांगले दिसत नाही!

- तुम्ही प्रत्यक्षात तुमच्या इन्व्हेस्टमेंटसाठी "टेस्ट" किंवा "हर्डल" म्हणून इंटरेस्ट रेट वापरू शकता: इन्व्हेस्टमेंटकडे पॉझिटिव्ह NPV असल्याची मागणी 6% इंटरेस्ट असेल.

3.3 संधी आणि सवलत घटक

संधी खर्च

संधीचा खर्च हा निवडलेल्या इतर पर्यायाच्या मूल्याच्या संदर्भात मोजलेल्या कोणत्याही उपक्रमाचा खर्च आहे (तो पूर्वगामी आहे). दुसरा मार्ग सांगा, पर्यायी कृती करून तुम्हाला प्राप्त झालेला लाभ आहे; निवडलेल्या इन्व्हेस्टमेंट आणि न घेतलेल्या इन्व्हेस्टमेंटमधील रिटर्नमधील फरक. तुम्ही एका स्टॉकमध्ये इन्व्हेस्ट करत असाल आणि एका वर्षात 10% रिटर्न मिळतात. स्टॉकमध्ये तुमचे पैसे ठेवण्यात तुम्ही दुसऱ्या इन्व्हेस्टमेंटची संधी दिली आहे - म्हणा, फिक्स्ड डिपॉझिट उत्पन्न 8%. या परिस्थितीत, तुमच्या संधीचा खर्च 2% (10% – 8%) आहे. परंतु तुम्ही केवळ स्टॉकमधून फिक्स्ड डिपॉझिट रिटर्नची अपेक्षा करता का? निश्चितच नाही. जेव्हा तुम्ही स्टॉकमध्ये इन्व्हेस्ट करता तेव्हा तुम्ही फिक्स्ड डिपॉझिटमधून रिटर्नपेक्षा अधिक कमवण्याची अपेक्षा करता. अन्यथा तुम्ही फिक्स्ड डिपॉझिटसह चांगले ऑफ आहात. तुम्ही स्टॉकमधून जास्त रिटर्न अपेक्षित असल्याचे कारण म्हणजे फिक्स्ड डिपॉझिटच्या तुलनेत स्टॉक अधिक रिस्क असतात. जेव्हा तुम्ही स्टॉकमध्ये इन्व्हेस्ट करता तेव्हा तुम्ही अनुमान घेत असलेली ही अतिरिक्त रिस्क अन्य रिस्क-फ्री (किंवा रिस्क-फ्री) रिटर्नवर गृहीत धरलेल्या अतिरिक्त रिटर्नसाठी कॉल करते.

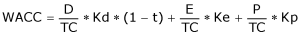

भविष्यातील कॅश फ्लो सवलतीच्या बाबतीत वापरण्यासाठी भांडवलाच्या खर्चाचा सवलत दर त्यांच्या वर्तमान मूल्यावर येण्यासाठी वापरला जातो ज्याला भांडवलाचा सरासरी खर्च (डब्ल्यूएसीसी) म्हणतात.

कुठे

D = फर्मद्वारे कार्यरत एकूण भांडवलाचा कर्ज भाग

TC = frim द्वारे कार्यरत एकूण भांडवल (D+E+P)

केडी = कंपनीच्या कर्जाचा खर्च.

t = फर्मचा प्रभावी कर दर

ई = फर्मद्वारे कार्यरत एकूण भांडवलाचा इक्विटी भाग

P = फर्मद्वारे कार्यरत एकूण भांडवलाचा प्राधान्यित इक्विटी भाग

Kp = फर्मच्या प्राधान्यित इक्विटीचा खर्च

भांडवली मालमत्तेद्वारे फर्म, केई (किंवा इतर कोणत्याही जोखीम मालमत्तेची) किंमत दिली जाते

किंमत मॉडेल (सीएपीएम)

किंवा,

कुठे

Rf = रिस्क-फ्री रेट

β = बीटा, फर्मचा धोका दर्शविणारे घटक

Rm = मार्केटसाठी आवश्यक रिटर्न रेट

रिस्क-फ्री रेट

-

रिस्क-मुक्त इंटरेस्ट रेट म्हणजे डिफॉल्ट रिस्कसह शून्य रिस्कसह इन्व्हेस्टमेंट रिटर्नचा थिओरेटिकल रेट आहे. डिफॉल्ट रिस्क म्हणजे एखादी व्यक्ती किंवा कंपनी त्याच्या लोन दायित्वांचे पेमेंट करण्यास असमर्थ असेल. जोखीम-मुक्त दर म्हणजे गुंतवणूकदार दिलेल्या कालावधीत पूर्णपणे जोखीम-मुक्त गुंतवणूकीतून अपेक्षित असेल.

-

जरी खरोखरच जोखीम-मुक्त मालमत्ता केवळ सिद्धांतात अस्तित्वात असली तरीही, बहुतांश व्यावसायिक आणि शैक्षणिक प्रश्नात चलनाच्या अल्प-तारखेच्या सरकारी बाँडचा वापर करते. भारतीय गुंतवणूकदारांसाठी भारतीय रुपयासाठी जोखीम-मुक्त व्याजदर हे योग्य परिपक्वतेच्या रुपयात भारतीय सरकारी बाँड्सवर उत्पन्न असेल.

-

हे सिक्युरिटीज जोखीम-मुक्त मानले जातात कारण सरकार डिफॉल्ट करण्याची शक्यता अतिशय कमी आहे आणि कारण बिलांची अल्प परिपक्वता इन्व्हेस्टरला सर्व निश्चित दर बाँड्समध्ये उपलब्ध असलेल्या इंटरेस्ट-रेट रिस्कपासून संरक्षित करते .

-

जरी भारत सरकारचे बाँड प्रति सेक्युरिटी कमी जोखीम असले तरीही, परदेशी गुंतवणूकदार भारताच्या संप्रभुत्व जोखीम पाहू शकतो जे काही जोखीम प्रतिनिधित्व करेल. भारताचे सर्वोच्च रेटिंग म्हणजे परदेशी गुंतवणूकदार जोखीम मुक्त गुंतवणूक नसल्यामुळे भारत सरकारच्या बाँड्समध्ये गुंतवणूक करण्याचा विचार करू शकतो.

इक्विटी रिस्क प्रीमियम

-

जोखीम महत्त्वाचे आहे आणि जोखीमदार इन्व्हेस्टमेंट सुरक्षित इन्व्हेस्टमेंटपेक्षा अधिक अपेक्षित रिटर्न असणे आवश्यक आहे, जे चांगल्या इन्व्हेस्टमेंटचा विचार केला जातो, ते दोन्ही आधुनिक फायनान्सचे केंद्र आहे.

-

त्यामुळे, कोणत्याही इन्व्हेस्टमेंटवरील अपेक्षित रिटर्न रिस्क-फ्री रेटची रक्कम म्हणून आणि रिस्कसाठी भरपाई देण्यासाठी रिस्क प्रीमियम म्हणून लिहिले जाऊ शकते. इक्विटी रिस्क प्रीमियम आम्ही अर्थव्यवस्था/बाजारात किती जोखीम पाहतो आणि त्या जोखीमशी आम्ही किती किंमत जोडतो याविषयी मूलभूत निर्णयांचे प्रतिबिंब देते.

-

प्रभावीपणे, इक्विटी रिस्क प्रीमियम हा प्रीमियम आहे जो गुंतवणूकदार सरासरी जोखीम गुंतवणूकीची मागणी करतात आणि विस्ताराद्वारे, सरासरी जोखीमसह अपेक्षित रोख प्रवाहात लागू होणारी सवलत आहे.

-

जेव्हा इक्विटी रिस्क प्रीमिया वाढते, तेव्हा इन्व्हेस्टरना रिस्कसाठी जास्त किंमत आकारली जाते आणि त्यामुळे अपेक्षित कॅश फ्लोच्या त्याच सेटसाठी कमी किंमती भरावी लागतील. इक्विटी रिस्क प्रीमिया हा प्रत्येक रिस्क आणि फायनान्समधील रिटर्न मॉडेलचा केंद्रीय घटक आहे आणि कॉर्पोरेट फायनान्स आणि मूल्यांकन दोन्हीमध्ये इक्विटी आणि भांडवलाच्या अंदाजपत्रकामध्ये प्रमुख इनपुट आहे.

द बीटा

बीटा हे सिक्युरिटीच्या सिस्टीमॅटिक रिस्कचे मापन आहे जे विविधतेद्वारे टाळता येणार नाही. त्यामुळे, बीटा विविधता नसलेली जोखीम मोजते. हे जोखीम संबंधित उपाय आहे: सर्व स्टॉकच्या मार्केट पोर्टफोलिओशी संबंधित वैयक्तिक स्टॉकची जोखीम. बीटा हे सांख्यिकीय मोजमाप आहे जे एकूण बाजाराच्या किंमतीच्या बदलाशी संबंधित स्टॉकच्या किंमतीची अस्थिरता दर्शविते. उच्च-बीटा स्टॉक म्हणजे अधिक अस्थिरता आहे आणि म्हणूनच जोखीम असल्याचे मानले जाते परंतु उच्च रिटर्नची क्षमता प्रदान करण्याची शक्यता असते; कमी-बीटा स्टॉकमध्ये रिस्क कमी असते परंतु रिटर्न देखील कमी असते

अशाप्रकारे, संपूर्ण बाजाराच्या तुलनेत सुरक्षा किंवा पोर्टफोलिओची अस्थिरता किंवा व्यवस्थित जोखीम हे मोजले जाते. वैयक्तिक स्टॉकविषयी बीटा डाटा केवळ इन्व्हेस्टरला स्टॉकला किती रिस्क असेल याचा अंदाज (समजावून) विविधतापूर्ण पोर्टफोलिओमध्ये समाविष्ट करेल. बीटा अर्थपूर्ण असण्यासाठी, स्टॉक कॅल्क्युलेशनमध्ये वापरलेल्या बेंचमार्कशी संबंधित असावा.

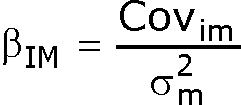

फॉर्म्युला

कुठे,

= मार्केटसह सुरक्षेचा बीटा

= सुरक्षा आणि बाजारातील संरक्षण

= मार्केट रिटर्नचे प्रकार

किंवा

कुठे

= सुरक्षा आणि मार्केट रिटर्न दरम्यान संबंधाचे गुणांक

बीटा कसे काम करते?

संपूर्ण मार्केटच्या सिस्टीमॅटिक रिस्कच्या तुलनेत बीटा कोइफिशियंट वैयक्तिक स्टॉकची अस्थिरता मोजू शकते. सांख्यिकीय शब्दांत, बीटा डाटा पॉईंट्सच्या प्रतिक्रियेद्वारे लाईनच्या ढगाचे प्रतिनिधित्व करते. फायनान्समध्ये, या प्रत्येक डाटा पॉईंट्स संपूर्ण मार्केटच्या सापेक्ष वैयक्तिक स्टॉकचे रिटर्न दर्शवितात. बीटा सुरक्षेच्या रिटर्नच्या उपक्रमाचे प्रभावीपणे वर्णन करते कारण ते मार्केटमधील बदलालाला प्रतिसाद देते. सिक्युरिटीज बीटाची गणना सिक्युरिटीजच्या रिटर्नच्या कव्हरियन्सचे प्रॉडक्ट आणि निर्दिष्ट कालावधीमध्ये मार्केटच्या रिटर्नच्या व्हेरियन्सद्वारे मार्केटच्या रिटर्नचे विभाजन करून केली जाते.

बीटा वॅल्यूचे प्रकार

- बीटा मूल्य 1.0 च्या समान

- जर स्टॉकमध्ये 1.0 बीटा असेल, तर त्याची प्राईस ॲक्टिव्हिटी मार्केटशी संबंधित आहे हे दर्शविते. 1.0 बीटा असलेल्या स्टॉकमध्ये पद्धतशीर रिस्क आहे. तथापि, बीटा गणना कोणतीही अव्यवस्थित जोखीम शोधू शकत नाही. 1.0 बीटा सह पोर्टफोलिओमध्ये स्टॉक जोडल्याने पोर्टफोलिओमध्ये कोणतीही रिस्क जोडत नाही, परंतु पोर्टफोलिओ अतिरिक्त रिटर्न प्रदान करेल अशी शक्यता देखील वाढत नाही.

- बीटा वॅल्यू एकापेक्षा कमी

- बीटा वॅल्यू जी 1.0 पेक्षा कमी आहे म्हणजे सिक्युरिटी मार्केटपेक्षा सैद्धांतिकदृष्ट्या अस्थिर आहे. पोर्टफोलिओमध्ये या स्टॉकसह कोणत्याही स्टॉकशिवाय त्याच पोर्टफोलिओपेक्षा कमी जोखीम असते. उदाहरणार्थ, युटिलिटी स्टॉकमध्ये अनेकदा कमी बीटा असतात कारण ते मार्केट सरासरीपेक्षा अधिक धीमे हलवतात.

- बीटा वॅल्यू एकापेक्षा अधिक

- 1.0 पेक्षा जास्त बीटा असल्यामुळे सुरक्षेची किंमत बाजारापेक्षा सैद्धांतिकदृष्ट्या अधिक अस्थिर आहे असे दर्शविते. उदाहरणार्थ, जर स्टॉकचा बीटा 1.2 असेल, तर मार्केटपेक्षा 20% अधिक अस्थिर मानला जातो. तंत्रज्ञान स्टॉक आणि स्मॉल कॅप स्टॉक मार्केट बेंचमार्कपेक्षा जास्त बीटा असतात. हे दर्शविते की पोर्टफोलिओमध्ये स्टॉक जोडल्याने पोर्टफोलिओची जोखीम वाढेल, परंतु त्याचा अपेक्षित रिटर्नही वाढवू शकतो.

- निगेटिव्ह बीटा वॅल्यू

- काही स्टॉकमध्ये नेगेटिव्ह बीटाज आहेत. -1.0 चा बीटा म्हणजे मार्केट बेंचमार्कशी स्टॉक व्यस्तपणे संबंधित आहे. हा स्टॉक बेंचमार्कच्या ट्रेंडच्या विपरीत, मिरर फोटो म्हणून विचार केला जाऊ शकतो. नकारात्मक बीटाज असण्यासाठी पर्याय आणि इन्व्हर्स ईटीएफ डिझाईन केलेले आहेत. सोनेरी खाणीदारांसारखे काही उद्योग गटही आहेत, जिथे निगेटिव्ह बीटा देखील सामान्य आहे.

बीटासह समस्या

- बीटा केवळ एक साधन आहे आणि कोणत्याही साधनाच्या प्रकरणात असल्याप्रमाणे, अविश्वसनीय नाही. जोखीम चांगली असल्याचे दिसून येत असताना, इन्व्हेस्टमेंटच्या जोखीम निर्धारित करण्यासाठी केवळ बीटा स्कोअरवर अवलंबून असलेल्या काही समस्या आहेत. बीटा ही खात्रीशीर गोष्ट नाही. उदाहरणार्थ, 1 पेक्षा कमी बीटा असलेला स्टॉक डाउन कालावधीदरम्यान मार्केटपेक्षा चांगला काम करेल हे नेहमीच वास्तवात खरे असू शकत नाही. बीटा स्कोअर केवळ स्टॉकचे सूचन करते की त्याच्या ऐतिहासिक किंमतीच्या हालचालींवर आधारित मार्केटशी संबंधित वर्तन कसे करतील.

- बीटा मागे दिसत आहे आणि इतिहास हा नेहमीच भविष्याचा अचूक अंदाज नाही. बीटा कामात असलेल्या बदलांची देखील गणना करत नाही, जसे की व्यवसायाची नवीन रेषा किंवा उद्योग बदलणे. खरंच, सामान्यत: हे हळूहळू होत असले तरीही स्टॉकचा बीटा कालांतराने बदलू शकतो.