- अभ्यास

- स्लाईड्स

- व्हिडिओ

4.1 कॉल पर्याय म्हणजे काय

कॉल ऑप्शन्स म्हणजे काय?

कॉल पर्याय पूर्वनिर्धारित तारखेला किंवा त्यापूर्वी अंतर्निहित शेअर्स खरेदी करण्यासाठी योग्य मात्र दायित्व देत नाहीत.

उदाहरणार्थ, तुम्हाला खरेदी करायचे असलेले घर मिळेल. दुर्दैवाने, तुमच्याकडे दुसऱ्या तीन महिन्यांसाठी ती खरेदी करण्यासाठी कॅश नसेल. आणि एक मेट्रो स्टेशन आहे जे 3 महिन्यांनंतर किंमतीत वाढ करू शकते. तुम्ही मालकाशी बोलता आणि डीलची वाटचाल करता जी तुम्हाला ₹10,00,000 च्या किंमतीसाठी तीन महिन्यांमध्ये घर खरेदी करण्याचा पर्याय देते. मालक सहमत आहे, परंतु या पर्यायासाठी, तुम्ही ₹30,000 चे किंमत (शुल्क) भरता.

त्यामुळे व्यवस्थेचा तपशील खालीलप्रमाणे आहे –

- तुम्ही आज ₹30,000- चे अपफ्रंट शुल्क भरता. याला विना-परतावा करार शुल्क म्हणून विचारात घ्या

- या शुल्काविरूद्ध, विक्रेता तुम्हाला 3 महिन्यांनंतर जमीन विक्री करण्यास सहमत आहे

- विक्रीची किंमत (जी 3 महिन्यांनंतर अपेक्षित आहे) आज ₹10,00,000 मध्ये निश्चित केली आहे-

- कारण तुम्ही अपफ्रंट शुल्क भरले आहे, फक्त तुम्ही 3 महिन्यांच्या शेवटी डीलवर कॉल ऑफ करू शकता (जर तुम्हाला हवे असेल तर), विक्रेता करू शकत नाही

- जर तुम्ही 3 महिन्यांच्या शेवटी डीलला कॉल ऑफ करत असाल तर विक्रेत्याला अपफ्रंट फी ठेवणे आवश्यक आहे.

काही तपशील समजून घेण्यासाठी आम्ही हे पुढे ब्रेकडाउन करू –

- ₹30,000- चे अपफ्रंट शुल्क भरून, तुम्ही विक्रेत्याला दायित्वात बांधील आहात. जमीन किंमत 3 महिन्यांसाठी लॉक केली आहे

- तुम्ही निश्चित केलेल्या जमिनीची किंमत आजच्या किंमतीवर आधारित आहे म्हणजेच ₹10,00,000, याचा अर्थ असा की आजच्या किंमतीमध्ये तुम्हाला जमीन खरेदी करण्याची किंमत 3 महिन्यांनंतर किती असेल हे लक्षात न घेता.

- 3 महिन्यांच्या शेवटी, जर तुम्हाला जमीन खरेदी करायची नसेल तर तुम्हाला विक्रेत्याला 'नाही' म्हणून सांगण्याचा अधिकार आहे, परंतु विक्रेत्याने तुमच्याकडून अपफ्रंट शुल्क घेतल्यामुळे, तो सांगणार नाही

- अपफ्रंट शुल्क विना-वापरता येणारे, विना-परतावा आहे.

आता, हा करार सुरू केल्यानंतर तुम्ही आणि विक्रेता दोन्ही पुढील 3 महिन्यांपर्यंत प्रतीक्षा करावी लागेल जेणेकरून प्रत्यक्षात काय घडते. जमिनीची किंमत मेट्रो स्टेशनच्या विकासावर अवलंबून असेल. त्यामुळे, तीन शक्य परिस्थिती असू शकतात:

- जर मेट्रो प्रकल्प वाढत असेल, तर जमिनीची किंमत वाढते, म्हणून समजून घ्या की ती ₹30,00,000 पर्यंत वाढते.

- जर मेट्रो प्रकल्प रद्द झाला, तर त्या प्रॉपर्टीची कमी मागणी होते आणि जमिनीची किंमत ₹5,00,000 पर्यंत कमी होते.

- काहीच घडत नाही, किंमत सरळ राहते रु.10,00,000.

त्यामुळे, तुम्ही या प्रत्येक परिस्थितीत कशाप्रकारे प्रतिक्रिया कराल:

परिस्थिती 1- किंमत ₹30,00,000 पर्यंत जाते

मेट्रो प्रकल्प सुरू झाला आहे, जमीन किंमत वाढली आहे. त्यामुळे, व्यवस्थेनुसार, तुम्हाला डीलला कॉल ऑफ करण्याचा किंवा त्याला अंमलबजावणी करण्याचा अधिकार आहे. निवड तुमच्यासोबत आहे. तथापि, किंमत वाढल्याने विक्रीची गतिशीलता तुमच्या पक्षात आहे –

जमीनची वर्तमान बाजार किंमत = ₹30,00,000

विक्री करार मूल्य = ₹10,00,000

याचा अर्थ असा की तुम्ही आता जमीन खरेदी करण्याचा अधिकार ₹10,00,000 जेव्हा ओपन मार्केटमध्ये समान जमिनीची विक्री अधिक किंमत – ₹30,00,000. त्यामुळे, नफा मिळवणे आवश्यक आहे.

करारानुसार विक्रेत्याला कमी मूल्याने जमीन विक्री करण्यास बंधनकारक आहे, कारण त्याने तुमच्याकडून करार शुल्क म्हणून ₹30,000- स्वीकारले होते.

नफा गणना:

वर्तमान किंमत= ₹30,00,000

खरेदी किंमत= सहमत किंमत+ अपफ्रंट शुल्क

= 10,00,000+30,000

= 10,30,000

लाभ= ₹30,00,000 – ₹10,30,000 = ₹19,70,000

परिस्थिती 2- किंमत ₹5,00,000 पर्यंत कमी होते–

मेट्रो प्रकल्प सुरू झालेला नाही, अशाप्रकारे जमीन किंमत कमी झाली आहे. त्यामुळे, व्यवस्थेनुसार, तुम्हाला डीलला कॉल ऑफ करण्याचा अधिकार आहे. परिस्थितीचा विचार करून, तुम्हाला डीलला कॉल करण्याचा तुमचा हक्क वापरायचा आहे.

कारण, जर तुम्हाला अंमलबजावणी केली असेल तर तुम्हाला ₹10,00,000 आणि ₹30,000 भरावे लागेल- अशा प्रकारे तुमचा एकूण खर्च ₹10,30,000 असेल तर जमिनीचे मूल्य केवळ ₹5,00,000 आहे. स्पष्टपणे करार अंमलबजावणी न करणे आणि ₹30,000 सोडणे ही तुमच्यासाठी सर्वोत्तम गोष्ट आहे. त्यामुळे, तुम्ही ₹30,000 गमवाल आणि विक्रेत्याला त्या पैशांची खिशाला ठेवायची आहे.

परिस्थिती 3- किंमत रु.10,00,000 मध्ये राहते

जर 3 महिन्यांनंतर किंमत रु. 10,00,000 असेल आणि खरंच बदलत नसेल तर काही कारणांसाठी. तुम्हाला जमीन खरेदी करायचे आहे की नाही हे अंमलबजावणी करण्याचा पर्याय असेल.

किंमत समान असल्याने आणि तुम्ही यापूर्वीच रु. 30,000 चे अपफ्रंट शुल्क भरले असल्याने कोणत्याही परिस्थितीत वाढीव 30,000 तुमचे नुकसान आहे.

4.2. कॉल पर्यायाचे व्यावहारिक उदाहरण

कॉल पर्याय वास्तविक बाजारात कसे काम करतात हे आता समजून घेऊया. तुम्हाला माहित आहे की पूर्वनिर्धारित तारखेला किंवा त्यापूर्वी अंतर्निर्धारित किंमतीत शेअर्स खरेदी करण्यासाठी तुम्हाला योग्य अधिकार मिळत नाही परंतु दायित्व नाही.

उदाहरण: अश्युम डाबर शेअर्स आज ₹540 मध्ये ट्रेडिंग करीत आहेत. तीन महिन्याचा पर्याय डाबर तीन महिन्याचा 540 कॉल असेल. 540 कॉल कराराच्या खरेदीदाराला योग्य पर्याय देईल, परंतु दायित्व नसेल, जेणेकरून तीन महिन्यांच्या समाप्तीपर्यंत कोणत्याही वेळी प्रति शेअर ₹540 साठी 1250 (लॉट साईझ) डाबर शेअर्स खरेदी करता येतील. या हक्कासाठी, खरेदीदार पर्यायाच्या लेखकाला (किंवा खरेदी किंमत) प्रीमियम भरतो. चला सांगूया- भरलेला प्रीमियम ₹50 आहे.

जर शेअर किंमत रु. 540 पेक्षा जास्त असेल तर तुम्ही तुमचा हक्क वापरू शकता आणि शेअर्स रु. 540 मध्ये खरेदी करू शकता. जर शेअर किंमत ₹540 किंवा त्यापेक्षा कमी असेल तर तुम्ही तुमचे हक्क वापरत नाही आणि तुम्हाला शेअर्स खरेदी करण्याची गरज नाही. या प्रकरणात तुम्ही गमावलेले सर्व आहे रु. 50.

तुम्ही डाबरच्या कॉलची खरेदी केल्यानंतर, केवळ तीन शक्यता असू शकतात. आणि ते आहेत-

1. स्टॉक किंमत ₹600 पर्यंत जाऊ शकते

2. स्टॉक किंमत ₹500 वर जाऊ शकते

3. स्टॉक किंमत ₹540 मध्ये राहू शकते.

परिस्थिती 1 –

जर डाबरची किंमत वाढली तर ती तुमचा हक्क वापरण्यात अर्थ येईल आणि ₹540 मध्ये स्टॉक खरेदी करेल.

नफा-

खरेदी किंमत= ₹540

भरलेला प्रीमियम = रु. 50

एकूण खर्च = ₹590

वर्तमान मार्केट किंमत = ₹600

नफा = 600-590 = ₹10

परिस्थिती 2 –

जर स्टॉकची किंमत ₹500 स्पष्टपणे सांगण्यात येत असेल तर ती ₹540 मध्ये खरेदी करणे अर्थपूर्ण नाही. त्याऐवजी तुम्ही मार्केटमध्ये ₹500 मध्ये खरेदी करू शकता. त्यामुळे तुम्ही प्रीमियम म्हणून भरलेले ₹50 गमवाल.

परिस्थिती 3 –

जर स्टॉक सरळ ₹540- असेल तर तुम्ही पर्याय वापरू शकणार नाही. या प्रकरणात नुकसान ₹50- भरलेला ऑप्शन प्रीमियम आहे.

4.3 कॉल पर्यायाचा खरेदीदार

जेव्हा तुम्हाला वाटते की स्टॉक सारख्या अंतर्निहित मालमत्तेची किंमत जवळच्या भविष्यात लक्षणीयरित्या वाढेल, तेव्हा कॉल पर्याय खरेदी करणे एक धोरणात्मक पाऊल असू शकते. विचारात घेण्यासाठी काही प्रमुख परिस्थिती येथे आहेत:

- बुलिश मार्केट सेंटिमेंट: जर तुम्ही स्टॉकच्या परफॉर्मन्सविषयी आशावादी असाल आणि त्याची किंमत वाढण्याची अपेक्षा केली तर कॉल ऑप्शन खरेदी केल्याने तुम्हाला स्टॉक खरेदी करण्यासाठी वचनबद्ध न करता किंमतीत वाढ होण्याचा लाभ मिळतो.

- लिव्हरेज: कॉल पर्याय तुम्हाला थेट स्टॉक खरेदी करण्याच्या तुलनेत कमी कॅपिटलसह मोठ्या संख्येने शेअर्स नियंत्रित करण्यास सक्षम करतात. जर स्टॉक अपेक्षितपणे काम करत असेल तर हे तुमचे रिटर्न वाढवू शकते.

- रिस्क मॅनेजमेंट: स्टॉक खरेदी करण्याप्रमाणेच, जर स्टॉकची किंमत शून्य झाली तर तुम्ही संपूर्ण इन्व्हेस्टमेंट गमावण्याची जोखीम घेता, कॉल पर्यायासह कमाल नुकसान भरलेल्या प्रीमियमपर्यंत मर्यादित आहे.

- विशिष्ट इव्हेंट: जर तुम्हाला सकारात्मक इव्हेंटची अपेक्षा असेल, जसे की मजबूत कमाई रिपोर्ट किंवा कंपनीविषयी अनुकूल बातम्या, तर कॉल पर्याय खरेदी करणे अपेक्षित किंमतीच्या वाढीचा लाभ घेण्याचा मार्ग असू शकतो.

कॉल पर्याय खरेदी करण्यासाठी, या स्टेप्सचे अनुसरण करा:

- ब्रोकरेज अकाउंट निवडा: ऑप्शन ट्रेडिंग ऑफर करणाऱ्या ब्रोकरेजसह अकाउंट उघडा. ऑप्शन ट्रेडिंगसाठी अकाउंट मंजूर असल्याची खात्री करा, कारण यासाठी अनेकदा अतिरिक्त परवानगीची आवश्यकता असते.

- अंतर्निहित ॲसेट निवडा: तुम्हाला ट्रेड पर्याय हवे असलेले स्टॉक किंवा ॲसेट ओळखा. त्याची कामगिरी आणि मार्केट ट्रेंड रिसर्च करा.

- स्ट्राइक प्राईस आणि कालबाह्य तारीख निवडा: स्ट्राईक प्राईस (तुम्ही ॲसेट खरेदी करू शकणारी किंमत) आणि कालबाह्य तारीख (वापरण्याच्या पर्यायासाठी अंतिम तारीख) निर्धारित करा. हे घटक खर्च आणि संभाव्य नफ्यावर प्रभाव टाकतात.

- ऑर्डर द्या: कॉल पर्यायासाठी ऑर्डर देण्यासाठी तुमचा ब्रोकरेज प्लॅटफॉर्म वापरा. तुम्हाला खरेदी करावयाच्या कराराची संख्या निर्दिष्ट करा (प्रत्येक करार सामान्यपणे 100 शेअर्सचे प्रतिनिधित्व करतो).

- तुमच्या इन्व्हेस्टमेंटची देखरेख करा: ॲसेटच्या किंमतीच्या हालचालीवर लक्ष ठेवा आणि विक्रीचा पर्याय कसा आहे, त्याचा वापर करा किंवा कालबाह्य होऊ द्या हे ठरवा.

तुम्हाला यापैकी कोणत्याही स्टेप्समध्ये सखोल विचार करायचा आहे किंवा ट्रेडिंग पर्यायांसाठी धोरणे शोधायची आहे का?

कॉल ऑप्शन खरेदी करण्याचा सर्वात मोठा फायदा म्हणजे ते स्टॉकच्या किंमतीमध्ये नफा वाढवते. तुलनेने लहान अपफ्रंट खर्चासाठी, ऑप्शन कालबाह्य होईपर्यंत तुम्ही स्ट्राईक किंमतीच्या वरील लाभांचा आनंद घेऊ शकता. त्यामुळे जर तुम्ही कॉल खरेदी करीत असाल तर तुम्ही सामान्यपणे कालबाह्य होण्यापूर्वी स्टॉक वाढण्याची अपेक्षा करता.

समजा- तुम्हाला वाटते की डाबरच्या किंमती याप्रमाणे वाढण्यास सुरुवात करावी:

- चवनप्राश सारख्या इम्युनिटी प्रॉडक्ट्सची मागणी वाढली पाहिजे.

- डाबर मागील अनेक तिमाहीसाठी वॉल्यूम ग्रोथ आणि एबिटडा मार्जिन रेसिलियन्सद्वारे टॉप टियरमध्ये आहे.

- कंपनी आता हर्बल शॅम्पूला त्यांचे टूथपेस्ट प्लेबुक घेत आहे. डाबरने मागील काही वर्षांमध्ये टॉप 2 प्लेयरकडून टूथपेस्टमध्ये जलद प्रगती केली आहे आणि कोलगेटनंतर टूथपेस्टमध्ये लवकरच नंबर दोन प्लेयर बनू शकतो.

- डाबरला शहरी भागातील त्यांच्या विक्रीपैकी 55% मिळेल. महामारीनंतर आयुष्य सामान्यपणे परत येत असल्याने शहरी एफएमसीजीची मागणी सुधारण्यास सुरुवात होत आहे

तथापि, तुम्हाला डिलिव्हरीसाठी स्टॉक (अद्याप) खरेदी करणे टाळायचे आहे कारण ते पुढे नाकारू शकते. याव्यतिरिक्त, M2M नुकसानीची काळजी आहे जी तुम्हाला स्टॉक फ्यूचर्स खरेदी करण्यापासून प्रतिबंधित करते. त्याचवेळी तुम्हाला स्टॉक किंमतीमध्ये तीक्ष्ण रिव्हर्सलची संधी चुकवायची नाही. अशा परिस्थितीत- कॉल ऑप्शन खरेदी करणे सर्वोत्तम बनते.

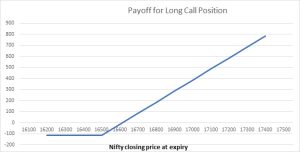

4.4 कॉल पर्यायाच्या खरेदीदाराचे पेऑफ

जानेवारी 1, 2022, निफ्टी 16460 मध्ये आहे. तुम्ही समाप्ती तारीख जानेवारी 27, 2022 सह रु. 115 च्या प्रीमियमवर 16500 च्या स्ट्राईक किंमतीसह कॉल पर्याय खरेदी करा. कॉलचा पर्याय खरेदीदाराला योग्य आहे, परंतु स्ट्राईक किंमतीमध्ये अंतर्निहित खरेदी करण्याचे दायित्व नाही. त्यामुळे या उदाहरणात, तुमच्याकडे 16460 येथे निफ्टी खरेदी करण्याचा अधिकार आहे. तुम्ही खरेदी करू शकता किंवा तुम्ही खरेदी करू शकत नाही, कोणतेही अनिवार्य नाही. जर निफ्टी कालबाह्यतेवेळी 16500 पेक्षा जास्त बंद झाली तर तुम्ही पर्याय वापरू शकता, अन्यथा तुम्ही ते कालबाह्य होऊ देऊ शकता. एक्स्पायरी वेळी तुमचे कमाल नफा/नुकसान काय असेल, आम्ही पे ऑफ चार्ट वापरून शोधण्याचा प्रयत्न करू.

जर निफ्टी 16400 ला बंद झाली तर तुम्ही अंतर्निहित (ज्याची तुम्हाला कॉल पर्याय खरेदी केली आहे) खरेदी करण्याचा अधिकार वापरणार नाही कारण तुमच्या स्ट्राईक किंमतीपेक्षा कमी किंमतीत बाजारात निफ्टी उपलब्ध आहे. जेव्हा तुमच्याकडे 16400 येथे समान गोष्ट असेल तेव्हा तुम्ही 16500 वर काहीतरी खरेदी कराल? त्यामुळे तुम्ही योग्य विसरलात. अशा परिस्थितीत, तुमचे नुकसान भरलेल्या प्रीमियमच्या समान असेल, जे या प्रकरणात ₹115 आहे.

जर निफ्टी 16615 मध्ये बंद करायची असेल तर तुम्ही पर्याय वापरू शकता आणि 16500 येथे निफ्टी खरेदी करू शकता आणि 16615 वर विक्री करून नफा मिळेल. या ट्रान्झॅक्शनमध्ये तुम्ही रु. 115 चा नफा मिळवू शकता, परंतु जेव्हा तुम्ही पर्याय खरेदी केला तेव्हा तुम्ही यापूर्वीच ऑप्शन विक्रेत्याला ही रक्कम भरली आहे. त्यामुळे या पर्यायाच्या करारासाठी ब्रेक ईव्हन पॉईंट (बीईपी) 10615 आहे. कॉल पर्यायांसाठी BEP ची गणना करण्यासाठी सामान्य सूत्र हा स्ट्राईक प्राईस प्लस प्रीमियम (X + P) आहे.

निफ्टी 17000 मध्ये बंद असल्यास, तुम्ही पर्यायाचा उपयोग कराल आणि 16500 मध्ये निफ्टी खरेदी कराल आणि मार्केटमध्ये 17000 मध्ये विक्री कराल, त्यामुळे ₹500 लाभ होतो. परंतु तुम्ही आधीच ऑप्शन प्रीमियम म्हणून ₹115 भरले असल्याने, तुमचा वास्तविक नफा 500 – 115 = 385 असेल.

|

स्ट्राईक प्राईस (X) |

16500 |

|

|

|

|

प्रीमियम |

115 |

|

|

|

|

|

|

|

|

|

|

निफ्टी एट एक्सपायरी |

प्रीमियम भरले आहे |

येथे निफ्टी खरेदी करा |

येथे निफ्टी विक्री कराः |

दीर्घकाळासाठी देय ऑफ कॉलची स्थिती |

|

|

A |

B |

C |

D=A+B+C |

|

16200 |

-115 |

-16200 |

16200 |

-115 |

|

16300 |

-115 |

-16300 |

16300 |

-115 |

|

16400 |

-115 |

-16400 |

16400 |

-115 |

|

16500 |

-115 |

-16500 |

16500 |

-115 |

|

16600 |

-115 |

-16500 |

16600 |

-15 |

|

16700 |

-115 |

-16500 |

16700 |

85 |

|

16800 |

-115 |

-16500 |

16800 |

185 |

|

16900 |

-115 |

-16500 |

16900 |

285 |

|

17000 |

-115 |

-16500 |

17000 |

385 |

|

17100 |

-115 |

-16500 |

17100 |

485 |

|

17200 |

-115 |

-16500 |

17200 |

585 |

|

17300 |

-115 |

-16500 |

17300 |

685 |

|

17400 |

-115 |

-16500 |

17400 |

785 |

50 च्या लॉट साईझसह निफ्टी ऑप्शनसाठी करार मूल्य आणि 16500 च्या स्ट्राईक किंमत 50* 16500 = 825000 आहे

अशा ऑप्शन खरेदीदाराचे कमाल नुकसान 115 *50 = 5750 समान असेल

निफ्टी 16615 पेक्षा जास्त असल्याने, तुम्ही पर्याय वापरण्यावर नफा मिळवण्यास सुरुवात करता आणि जर ते 16615 पेक्षा कमी असेल तर तुमच्याकडे नेहमीच खरेदीदार म्हणून पर्याय वापरण्याचे स्वातंत्र्य नाही. परंतु टेबल आणि चार्टमधून दिसल्याप्रमाणे तुम्ही निफ्टी 16500 पेक्षा जास्त झाल्याबरोबर तुमचे नुकसान कमी करू शकता. दीर्घ कॉल स्थितीमुळे तुम्हाला तुमचे नुकसान अमर्यादित नफ्यासह जास्तीत जास्त रु. 5750 पर्यंत संरक्षित करण्यास मदत होते.

4.5 कॉल पर्याय विक्री/लिहिणे

जेव्हा तुम्ही कॉल लिहिता, तेव्हा ऑप्शन सीरिजद्वारे निर्दिष्ट केलेल्या स्ट्राईक किंमतीमध्ये तुमच्याकडून अंतर्निहित स्टॉक खरेदी करण्याचा अधिकार तुम्ही कोणाला विकला जातो. जर खरेदीदार कॉल पर्यायाचा वापर करण्याचा निर्णय घेत असेल तर तुम्हाला स्टॉक डिलिव्हर करण्यास बांधील आहे.

एक कॉल रायटर म्हणून, तुम्हाला आशा आहे की

-

स्टॉक कुठेही जात नाही.

-

तुम्ही प्रीमियम कलेक्ट करता.

-

हा पर्याय योग्यरित्या कालबाह्य होतो जेणेकरून जेव्हा धारक कॉलचा वापर करतो तेव्हा तुम्हाला स्टॉकच्या शंभर शेअर्स देण्याची गरज नाही, जे नेक्ड कॉल रायटिंगसह होऊ शकते.

त्यामुळे, P&L च्या संदर्भात विक्रेत्याला जे घडते ते, पर्याय खरेदीदाराच्या विपरीत अचूक घटना घडते आणि त्याउलट. उदाहरणार्थ, जर पर्याय लेखक नफा मध्ये ₹70 करीत असेल, तर याचा अर्थ असा की ऑटोमॅटिकरित्या ऑप्शन खरेदीदार ₹70 गमावत आहे

जेव्हा तुम्ही पर्याय खरेदी करता, तेव्हा ऑप्शन प्रीमियम हा एकमेव आउटफ्लो आहे जो सहभागी व्यक्तीस लागू होईल. पर्याय विकल्याच्या बाबतीत (लेखन पर्याय), सहभागी कोणताही प्रीमियम भरत नाही. त्याऐवजी, विक्रेत्याला पर्याय खरेदीदाराकडून प्रीमियम प्राप्त होतो. जेव्हा तुम्ही पर्याय खरेदी करता, तेव्हा कोणत्याही मार्जिन मनीची आवश्यकता नाही. परंतु जेव्हा तुम्ही पर्याय विकता, तेव्हा स्थिती घेताना मार्जिन मनी आगाऊ पैसे भरावे लागतील. त्यामुळे, जर तुमची स्थिती नुकसान झाली आणि तुमचे अकाउंट बॅलन्स संपत नसेल तर अतिरिक्त पैसे भरण्यासाठी मार्जिन कॉल मिळवण्याची जोखीम आहे.

ऑप्शन विक्री करताना समाविष्ट असलेली आणखी एक प्रमुख जोखीम म्हणजे नुकसान अमर्यादित असू शकते. हा पर्याय खरेदी करण्याच्या विरुद्धच आहे जिथे भरलेल्या प्रीमियमच्या मर्यादेपर्यंत नुकसान मर्यादित आहे. उदाहरणार्थ, असे गृहीत धरा की निफ्टी बँक कॉल ऑप्शन प्रीमियम 16,600 च्या स्ट्राईक किंमतीसाठी ₹120 आहे. कॉल ऑप्शन विक्री करणाऱ्या व्यापाऱ्याला खरेदीदाराकडून ₹ 6,000 (₹ 120*50 – लॉट साईझ) प्राप्त होईल. कालबाह्यतेच्या वेळी सांगा, निफ्टी बँक 17,000 पर्यंत हलते आणि प्रीमियम 500 पर्यंत हलते. ऑप्शनचा विक्रेता 25,000 भरून पर्याय परत खरेदी करावा लागेल. त्यामुळे ऑप्शन रायटरला या ट्रान्झॅक्शनमध्ये ₹19,000 (₹25000 वजा 6000 - कमावलेला ऑप्शन प्रीमियम) निव्वळ नुकसान होईल. निफ्टी बँक इंडेक्स जेवढे स्ट्राईक किंमतीवर जाते, तेवढे मोठे नुकसान होईल.

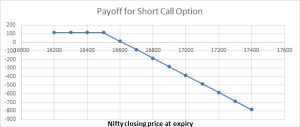

4.6 समाप्तीवेळी पेऑफ आणि नफा

जेव्हा कोणीतरी कॉल पर्याय खरेदी करतो, तेव्हा एक काउंटरपार्टी असणे आवश्यक आहे, ज्यांनी त्या कॉल पर्यायाची विक्री केली आहे. जर दीर्घ कॉल पोझिशनसाठी कमाल नुकसान भरलेल्या प्रीमियमच्या समान असेल तर त्याचा अर्थ असा की शॉर्ट कॉल पोझिशनसाठी कमाल लाभ प्राप्त झालेल्या प्रीमियमच्या समान असेल.

त्याचप्रमाणे, जर दीर्घ कॉल पोझिशनसाठी कमाल लाभ अमर्यादित असेल तर शॉर्ट कॉल पोझिशनसाठी कमाल नुकसानही अमर्यादित असणे आवश्यक आहे. शेवटी, जेव्हाही, दीर्घ कॉल पोझिशन नुकसान करत असते, तेव्हा शॉर्ट कॉल पोझिशन नफा आणि त्याउलट बनवेल. म्हणून, जर आम्हाला दीर्घकाळ कॉल पे ऑफ समजले असेल तर शॉर्ट कॉल पे ऑफ चार्ट हा केवळ लाँग कॉल पे ऑफचा पाणीचा फोटो असेल.

अशा प्रकारे 16200 निफ्टीमध्ये, जेव्हा दीर्घ कॉल पोझिशन ₹115 नुकसान करते, तेव्हा शॉर्ट कॉल पोझिशन ₹115 चा नफा मिळेल. त्याचप्रमाणे 17000 साठी, जेव्हा लांब कॉल 385 नफा करतो, तेव्हा शॉर्ट कॉल पोझिशन 385 गमावेल.

निफ्टी वाढण्यास सुरुवात होते, शॉर्ट कॉल पोझिशन गहन नुकसान होईल

|

स्ट्राईक प्राईस (X) |

16500 |

|

|

|

|

|

प्रीमियम |

115 |

|

|

|

|

|

निफ्टी एट एक्सपायरी |

प्रीमियम भरले आहे |

येथे निफ्टी खरेदी करा |

येथे निफ्टी विक्री कराः |

दीर्घकाळासाठी देय ऑफ कॉलची स्थिती |

यासाठी देय ऑफ शॉर्ट कॉल स्थान |

|

|

A |

B |

C |

D=A+B+C |

-d |

|

16200 |

-115 |

-16200 |

16200 |

-115 |

115 |

|

16300 |

-115 |

-16300 |

16300 |

-115 |

115 |

|

16400 |

-115 |

-16400 |

16400 |

-115 |

115 |

|

16500 |

-115 |

-16500 |

16500 |

-115 |

115 |

|

16600 |

-115 |

-16500 |

16600 |

-15 |

15 |

|

16700 |

-115 |

-16500 |

16700 |

85 |

-85 |

|

16800 |

-115 |

-16500 |

16800 |

185 |

-185 |

|

16900 |

-115 |

-16500 |

16900 |

285 |

-285 |

|

17000 |

-115 |

-16500 |

17000 |

385 |

-385 |

|

17100 |

-115 |

-16500 |

17100 |

485 |

-485 |

|

17200 |

-115 |

-16500 |

17200 |

585 |

-585 |

|

17300 |

-115 |

-16500 |

17300 |

685 |

-685 |

|

17400 |

-115 |

-16500 |

17400 |

785 |

-785 |

शॉर्ट कॉल पोझिशनसाठी पे-ऑफ चार्ट खाली दाखवले आहे. आधी सांगितल्याप्रमाणे पर्याय विक्रेत्यासाठी कमाल लाभ प्राप्त झालेल्या प्रीमियमच्या समान असेल (जसे निफ्टी स्ट्राईक किंमतीपेक्षा खाली राहते) तर कमाल नुकसान अमर्यादित असू शकते (जेव्हा निफ्टी BEP वर जाणे सुरू होते).

शॉर्ट कॉल पोझिशनसाठी बेप X + पी. बीईपी एवढेच असेल जे पोझिशन (लांब किंवा शॉर्ट) पासून स्वतंत्र आहे, ते इन्स्ट्रुमेंट स्पेसिफिक (कॉल ऑप्शन) आहे.

50 च्या लॉट साईझसाठी, काँट्रॅक्ट मूल्य 50 *16500 = 825000 आहे. पर्यायाच्या विक्रेत्याला प्रीमियम प्राप्त होतो. तथापि, त्याला मार्जिन भरावे लागेल. हे कारण विक्रेत्याकडे दायित्व असते आणि त्याचे नुकसान अमर्यादित असू शकते, त्यामुळे ते सिस्टीमच्या स्थिरतेसाठी संभाव्य जोखीम असू शकतात.