एक लंबी आयरन तितली का कार्यान्वयन तब किया जाता है जब एक निवेशक अंतर्निहित परिसंपत्तियों में अस्थिरता की उम्मीद कर रहा हो. यह रणनीति समाप्ति पर विकल्पों के पंखों के बाहर आंदोलन को कैप्चर करने के लिए शुरू की गई है. यह एक सीमित जोखिम और सीमित रिवॉर्ड रणनीति है. लंबी आयरन तितली को बुल कॉल स्प्रेड और बियर स्प्रेड के कॉम्बिनेशन के रूप में भी माना जा सकता है.

लंबी आयरन तितली कब शुरू करें

लंबी आयरन तितली का प्रसार उस समय उपयोग करना सबसे अच्छा होता है जब आप अपेक्षा करते हैं कि अंतर्निहित एसेट तेजी से अधिक या कम हो जाएं लेकिन आपको दिशा के बारे में अनिश्चित है. इसके अलावा, जब अंतर्निहित एसेट की अप्रत्याशित अस्थिरता अप्रत्याशित रूप से गिरती है और आप गोली मारने की उम्मीद करते हैं, तो आप लंबी आयरन तितली रणनीति के लिए अप्लाई कर सकते हैं.

लंबी आयरन तितली कैसे बनाएं?

लंबी आयरन तितली को 1 ATM कॉल खरीदकर, 1 OTM कॉल बेचकर, 1 ATM खरीदकर और उसी समान समाप्ति के साथ 1 OTM बेचकर बनाया जा सकता है. ट्रेडर की सुविधा के अनुसार स्ट्राइक कीमत को कस्टमाइज़ किया जा सकता है; हालांकि, मध्य हड़ताल से ऊपरी और कम हड़ताल समान होनी चाहिए.

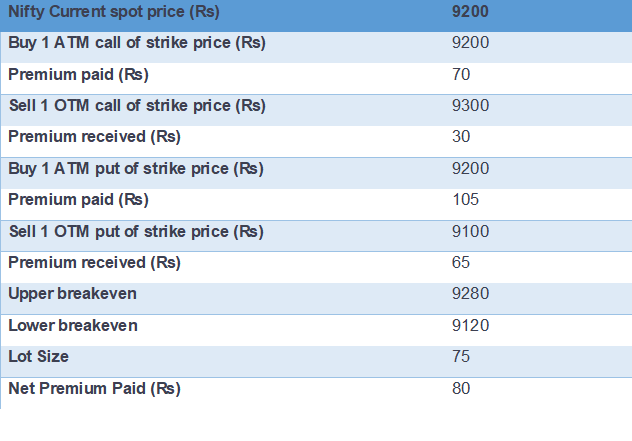

चलो एक उदाहरण के साथ समझने की कोशिश करें:

सपोस निफ्टी इस ट्रेडिन्ग एट 9200. एक इन्वेस्टर श्री ए सोचता है कि निफ्टी किसी भी दिशा में, निम्नतर स्ट्राइक या समाप्ति के अनुसार उच्च स्ट्राइक से अधिक होगी. इसलिए वह रु. 70 में 9200 कॉल स्ट्राइक की कीमत खरीदकर लंबी आयरन बटरफ्लाई में प्रवेश करता है, रु. 30 के लिए 9300 कॉल करता है और साथ ही रु. 105 के लिए 9200 खरीदता है, 9100 की बिक्री रु. 65 के लिए की जाती है. इस ट्रेड को शुरू करने के लिए भुगतान किया गया निवल प्रीमियम रु. 80 है, जो अधिकतम संभव नुकसान भी है.

यह रणनीति निफ्टी में उच्चतर और निम्नतर हड़ताल मूल्य के पंखों के बाहर अंतर्निहित सुरक्षा में गतिविधि के दृष्टिकोण से शुरू की गई है. उपरोक्त उदाहरण से अधिकतम लाभ ₹ 1500 (20*75) होगा. अधिकतम नुकसान भी ₹ 6000 (80*75) तक सीमित होगा.

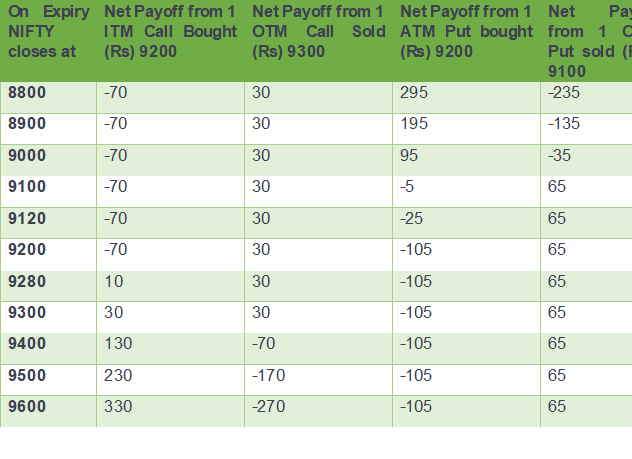

पेऑफ की समझ में आसान होने के लिए, हमने अकाउंट कमीशन शुल्क नहीं लिया. समाप्ति के विभिन्न परिदृश्यों को मानते हुए पेऑफ चार्ट और पेऑफ शिड्यूल निम्नलिखित है.

द पेऑफ चार्ट:

पेऑफ शिड्यूल:

समाप्ति से पहले विकल्पों का प्रभाव:

डेल्टा: अगर अंतर्निहित एसेट मध्य हड़ताल में रहते हैं, तो लंबी आयरन बटरफ्लाई का नेट डेल्टा शून्य से करीब रहता है. Delta will move towards 1 if underlying expires above higher strike price and Delta will move towards -1 if underlying expires below the lower strike price.

वेगा: लॉन्ग आयरन बटरफ्लाई में पॉजिटिव वेगा है. इसलिए, जब अस्थिरता कम हो जाती है और बढ़ने की उम्मीद करती है, तो कोई व्यक्ति को लंबी आयरन बटरफ्लाई खरीदनी चाहिए.

थीटा: समय बीतने के साथ, अगर अन्य कारक समान रहते हैं, तो थीटा की रणनीति पर नकारात्मक प्रभाव पड़ेगा.

गामा: इस रणनीति की लंबी गामा स्थिति होगी, इसलिए अंडरलाइन एसेट में बदलाव का रणनीति पर सकारात्मक प्रभाव पड़ेगा.

जोखिम का प्रबंधन कैसे करें?

लंबी आयरन तितली सीमित जोखिम के संपर्क में आती है लेकिन इसमें शामिल जोखिम कार्यनीति से शुद्ध रिवॉर्ड से अधिक है, कोई भी नुकसान को और सीमित करने के लिए नुकसान को रोक सकता है.

लंबी लौह तितली रणनीति का विश्लेषण:

लंबी आयरन बटरफ्लाई का इस्तेमाल तब करना सबसे अच्छा होता है जब आपको विश्वास होता है कि अंतर्निहित सुरक्षा महत्वपूर्ण रूप से चलेगी. एक और तरीका जिसके द्वारा यह रणनीति लाभ दे सकती है वह तब होती है जब निहित अस्थिरता में वृद्धि होती है. हालांकि, इस रणनीति का उपयोग एडवांस्ड ट्रेडर्स द्वारा किया जाना चाहिए क्योंकि रिवॉर्ड रेशियो का जोखिम अधिक है.