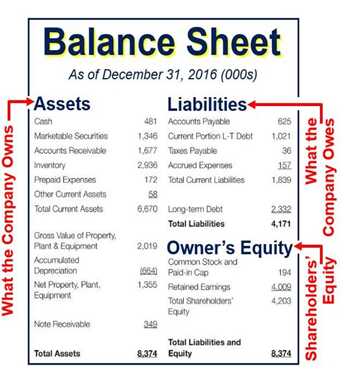

बैलेंस शीट एक फाइनेंशियल स्टेटमेंट है जो एक विशिष्ट समय पर कंपनी की फाइनेंशियल स्थिति का स्नैपशॉट प्रदान करता है. यह कंपनी के एसेट, देनदारियों और शेयरधारकों की इक्विटी की रूपरेखा देता है, जो अपने फाइनेंशियल स्वास्थ्य और स्थिरता का आकलन करने में मदद करता है.

एसेट का प्रतिनिधित्व करती है कि कंपनी के पास कैश, इन्वेंटरी और प्रॉपर्टी जैसी चीज़ें हैं. देयताएं दर्शाती हैं कि कंपनी लोन और अन्य दायित्वों सहित क्या देय है. शेयरधारकों की इक्विटी देयताओं के निपटान के बाद एसेट में शेष ब्याज को दर्शाती है. कंपनी के फाइनेंशियल परफॉर्मेंस का मूल्यांकन करने और सूचित निर्णय लेने के लिए इन्वेस्टर, क्रेडिटर और मैनेजमेंट के लिए बैलेंस शीट महत्वपूर्ण है.

बैलेंस शीट क्या है?

बैलेंस शीट आपकी कंपनी के निगमन के बाद से हर जर्नल एंट्री को शामिल करते हुए एक विशेष क्षण पर आपके फाइनेंशियल का स्नैपशॉट देती है. यह दर्शाता है कि आपके बिज़नेस के पास क्या है, वह क्या है (देयताएं), और मालिकों के लिए क्या पैसा बचा है (मालिक की इक्विटी). क्योंकि यह बिज़नेस के फाइनेंस का सारांश देता है, इसलिए बैलेंस शीट को कभी-कभी फाइनेंशियल स्थिति का स्टेटमेंट भी कहा जाता है. कंपनियां आमतौर पर रिपोर्टिंग अवधि के अंत में एक तैयार करती हैं, जैसे कि महीना, तिमाही या वर्ष.

बैलेंस शीट: यह कैसे काम करता है

यह बैलेंस शीट भारत में इसी तरह काम करती है क्योंकि यह अन्य देशों में किया जाता है. यह एक ठोस फाइनेंशियल स्टेटमेंट है जो किसी विशिष्ट समय में कंपनी की फाइनेंशियल स्थिति के बारे में जानकारी प्रदान करता है. भारतीय कंपनियों के आर्थिक स्वास्थ्य और स्थिरता का आकलन करने के लिए लेनदारों, निवेशकों और अन्य हितधारकों के लिए बैलेंस शीट कैसे काम करती है यह समझना महत्वपूर्ण है.

भारत में, बैलेंस शीट समान फंडामेंटल अकाउंटिंग समीकरण का पालन करती है: एसेट = लायबिलिटी + इक्विटी. भारतीय लेखा मानकों का पालन करने वाली कंपनियों के लिए आमतौर पर स्वीकृत लेखा सिद्धांतों (GAAP) या भारतीय लेखा मानकों (Ind AS) के अनुसार बैलेंस शीट तैयार की जाती है.

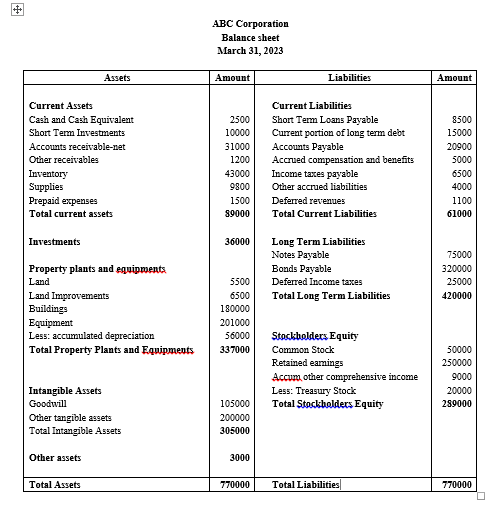

भारत में बैलेंस शीट के घटक अन्य देशों के समान हैं:

- परिसंपत्तियां: इसमें कंपनी के स्वामित्व या नियंत्रण की हर चीज शामिल है जिसका आर्थिक मूल्य होता है. इसमें कैश, प्राप्य अकाउंट, इन्वेंटरी, प्रॉपर्टी, प्लांट, इक्विपमेंट, इन्वेस्टमेंट और अन्य एसेट शामिल हैं.

- देयताएं: यह कंपनी के दायित्वों या ऋणों का प्रतिनिधित्व करता है. इसमें देय अकाउंट, लोन, लॉन्ग-टर्म डेट, जमा हुए खर्च और अन्य देयताएं शामिल हैं.

- इक्विटी: यह एसेट से देयताओं को कम करने के बाद कंपनी में शेष ब्याज़ का प्रतिनिधित्व करता है. इसमें शेयर कैपिटल, रिज़र्व और रिटेन की गई आय शामिल हैं.

भारत में बैलेंस शीट कंपनी की फाइनेंशियल स्थिति और परफॉर्मेंस के बारे में मूल्यवान जानकारी प्रदान करती है. यह हितधारकों को लिक्विडिटी, सॉल्वेंसी, आर्थिक संरचना और लाभ का आकलन करने में मदद करता है. इसके अलावा, भारतीय कंपनियों को कॉर्पोरेट कार्य मंत्रालय (एमसीए) विनियमों के अनुसार अपनी बैलेंस शीट तैयार करनी चाहिए और प्रस्तुत करनी चाहिए.

भारत में स्टेकहोल्डर कंपनी की फाइनेंशियल दायित्वों को पूरा करने, अपनी फाइनेंशियल स्थिरता का आकलन करने और सूचित इन्वेस्टमेंट निर्णय लेने की क्षमता का मूल्यांकन करने के लिए बैलेंस शीट का विश्लेषण करते हैं. बैलेंस शीट मर्जर, अधिग्रहण या सार्वजनिक ऑफरिंग के दौरान कंपनी के मूल्यांकन को निर्धारित करने में भी महत्वपूर्ण भूमिका निभाती है.

इसके अलावा, भारत में अनुपालन और रिपोर्टिंग के उद्देश्यों के लिए बैलेंस शीट आवश्यक है. यह एक अनिवार्य फाइनेंशियल स्टेटमेंट है जिसे कंपनियों को अन्य फाइनेंशियल जानकारी जैसे कैश फ्लो और इनकम स्टेटमेंट के साथ तैयार करना चाहिए और उपस्थित रखना चाहिए.

अंत में, बैलेंस शीट अन्य देशों की तरह भारत में भी काम करती है. यह कंपनी की फाइनेंशियल स्थिति, परफॉर्मेंस और हेल्थ के बारे में जानकारी प्रदान करता है. भारत में हितधारक सूचित निर्णय लेने, वित्तीय स्थिरता का आकलन करने और नियामक आवश्यकताओं का पालन करने के लिए बैलेंस शीट पर निर्भर करते हैं. भारतीय बिज़नेस लैंडस्केप में प्रैक्टिकल फाइनेंशियल विश्लेषण और निर्णय लेने के लिए बैलेंस शीट के कार्यों को समझना महत्वपूर्ण है.

बैलेंस शीट महत्वपूर्ण क्यों है?

बैलेंस शीट एक महत्वपूर्ण फाइनेंशियल स्टेटमेंट है जो एक समय पर आपके बिज़नेस के फाइनेंशियल स्वास्थ्य का स्नैपशॉट देता है. आप अपने अन्य फाइनेंशियल स्टेटमेंट के साथ अपनी बैलेंस शीट भी देख सकते हैं. इस तरह, आप विभिन्न अकाउंट के बीच संबंधों को बेहतर तरीके से समझ सकते हैं.

यहां देखें कि आमतौर पर मूल्य की प्रत्येक श्रेणियों में क्या शामिल किया जाता है: एसेट, देयता और मालिकों की इक्विटी.

एसेट – आपके बिज़नेस के मालिक वस्तुएं जिनकी आर्थिक कीमत होती है. लिक्विडिटी के क्रम में अपने एसेट को सूचीबद्ध करें, या उन्हें कैश में बदला जा सकता है, बेचा जा सकता है या उपयोग किया जा सकता है. एक वर्ष के भीतर कैश में बदलने की आशा रखने वाली कोई भी बात को वर्तमान एसेट कहा जाता है.

वर्तमान एसेट में शामिल हैं: –

चेकिंग अकाउंट में पैसे

ट्रांजिट में पैसे (किसी अन्य अकाउंट से पैसे ट्रांसफर किए जा रहे हैं)

अकाउंट प्राप्त करने योग्य (ग्राहकों द्वारा आपको दिए जाने वाले पैसे)

शॉर्ट-टर्म इन्वेस्टमेंट

इन्वेंटरी

प्रीपेड खर्च

कैश इक्विवेलेंट (करेंसी, स्टॉक और बॉन्ड)

दूसरी ओर, लॉन्ग-टर्म एसेट, क्या आप एक वर्ष के भीतर कैश में बदलने की योजना नहीं बनाते हैं.

दीर्घकालिक एसेट में शामिल हैं: –

बिल्डिंग्स एंड लैंड

मशीनरी और उपकरण (कम संचित डेप्रिसिएशन)

पेटेंट, ट्रेडमार्क और गुडविल जैसी अमूर्त एसेट (आप बाजार मूल्य की सूची बनाएंगे कि खरीदार इनके लिए किस उचित मूल्य के लिए खरीद सकता है)

देयताएं- एसेट के विपरीत देयता है. जबकि एसेट एक कंपनी का मालिक होता है, लेकिन देयता कुछ है जो उसके लिए देय है. देयताएं किसी देनदार को राशि का भुगतान करने के लिए फाइनेंशियल और कानूनी दायित्व होते हैं, यही कारण है कि उन्हें आमतौर पर बैलेंस शीट में नेगेटिव (-) कहा जाता है.

जिस प्रकार एसेट को वर्तमान या गैर-वर्तमान के रूप में वर्गीकृत किया जाता है, देयताओं को भी वर्तमान देयताओं या गैर-वर्तमान देयताओं के रूप में वर्गीकृत किया जाता है.

वर्तमान देयताएं आमतौर पर एक वर्ष के भीतर देनदार के कारण किसी भी देयता को दर्शाती हैं, जिसमें शामिल हो सकते हैं:

पेरोल के खर्च

किराए के भुगतान

यूटिलिटी भुगतान

डेट फाइनेंसिंग

देय अकाउंट

अन्य प्राप्त खर्च

गैर-वर्तमान देयताएं आमतौर पर किसी भी लॉन्ग-टर्म दायित्व या क़र्ज़ को दर्शाती हैं जो एक वर्ष के भीतर देय नहीं होगी, जिसमें शामिल हो सकते हैं:

पट्टे

लोन

देय बॉन्ड

पेंशन के लिए प्रावधान

विलंबित टैक्स देयताएं

इक्विटी

इक्विटी वर्तमान में आपकी कंपनी द्वारा होल्ड की गई है. (इस कैटेगरी को आमतौर पर एकल स्वामित्व के लिए "मालिक की इक्विटी" और कॉर्पोरेशन के लिए "स्टॉकहोल्डर्स' इक्विटी" कहा जाता है.) यह दिखाता है कि बिज़नेस मालिकों का क्या है.

मालिकों की इक्विटी में शामिल हैं-

पूंजी (मालिकों द्वारा व्यवसाय में निवेश किए गए पैसे)

निजी या सार्वजनिक स्टॉक

अर्जित आय (लॉन्च होने के बाद आपके सभी खर्चों को शून्य से अपनी सभी राजस्व राशि)

जब कोई मालिक कंपनी से उन्हें भुगतान करने के लिए पैसे आकर्षित करता है, या जब कोई कॉर्पोरेशन शेयरधारकों को लाभांश जारी करता है तो इक्विटी भी कम हो सकती है.

आइए कहते हैं कि आपने 2016 में बिज़नेस लॉन्च करने के लिए ₹ 2,500 और बाद में एक वर्ष में ₹ 2,500 का इन्वेस्टमेंट किया है. तब से, आपने खुद को भुगतान करने के लिए बिज़नेस में से ₹ 9,000 लिया है और आपने बैंक में कुछ लाभ छोड़ा है.

बैलेंस शीट फॉर्मूला क्या है?

बैलेंस शीट फॉर्मूला एक बुनियादी अकाउंटिंग समीकरण है जिसमें कहा गया है: एसेट = लायबिलिटी + इक्विटी. यह फॉर्मूला बेसिक अवधारणा को दर्शाता है कि कंपनी की कुल एसेट हमेशा अपनी कुल देयताओं प्लस शेयरधारकों की इक्विटी के बराबर होनी चाहिए. बैलेंस शीट फॉर्मूला फाइनेंशियल स्टेटमेंट तैयार करने का आधार प्रदान करता है, जो कंपनी की फाइनेंशियल स्थिति का गिस्ट प्रदान करता है. इस फॉर्मूला का उपयोग करके, बिज़नेस यह सुनिश्चित करते हैं कि उनकी बैलेंस शीट संतुलित रहें और संगठन की आर्थिक स्थिरता को सटीक रूप से दर्शाएं.

बैलेंस शीट का फॉर्मेट

बैलेंस शीट का उद्देश्य

बैलेंस शीट एक निश्चित समय पर बिज़नेस का सारांश प्रदान करती है. यह कंपनी की फाइनेंशियल स्थिति का एक स्नैपशॉट है, जैसा कि एसेट, लायबिलिटी और इक्विटी में टूट गया है. बैलेंस शीट उनकी समीक्षा करने वाले दर्शकों के आधार पर दो अलग-अलग उद्देश्यों की सेवा करते हैं.

जब किसी बिज़नेस लीडर, प्रमुख स्टेकहोल्डर या कर्मचारी द्वारा बैलेंस शीट की आंतरिक समीक्षा की जाती है, तो यह जानकारी देने के लिए डिज़ाइन किया गया है कि कंपनी सफल हो रही है या नहीं. इस जानकारी के आधार पर, एक आंतरिक प्रेक्षक अपनी नीतियों और दृष्टिकोण को बदल सकता है: सफलताओं को दोगुना करना, विफलताओं को ठीक करना और नए अवसरों की ओर आकर्षित करना.

जब किसी कंपनी में रुचि रखने वाले व्यक्ति द्वारा बैलेंस शीट की बाहरी समीक्षा की जाती है, तो यह बनाया गया है कि किस बिज़नेस के लिए रिसोर्स उपलब्ध हैं और उन्हें कैसे फाइनेंस किया गया है, इसकी जानकारी देने के लिए डिज़ाइन किया गया है. इस जानकारी के आधार पर, संभावित इन्वेस्टर यह तय कर सकते हैं कि कंपनी में इन्वेस्ट करना बुद्धिमानी होगा या नहीं. इसी प्रकार, लिक्विडिटी, लाभप्रदता और डेट-टू-इक्विटी अनुपात जैसे महत्वपूर्ण मेट्रिक्स की गणना करने के लिए बैलेंस शीट में जानकारी का लाभ उठाना संभव है.

फाइनेंशियल मॉडलिंग में बैलेंस शीट का इस्तेमाल कैसे किया जाता है?

बैलेंस शीट फाइनेंशियल मॉडलिंग में महत्वपूर्ण है क्योंकि यह कंपनी के आर्थिक प्रदर्शन की पूर्वानुमान और विश्लेषण के लिए आवश्यक जानकारी प्रदान करता है. फाइनेंशियल मॉडलिंग में प्रोजेक्शन बनाने और विभिन्न परिस्थितियों का आकलन करने के लिए कंपनी की फाइनेंशियल स्थिति के गणितीय प्रतिनिधित्व शामिल हैं. यहां बताया गया है कि फाइनेंशियल मॉडलिंग में बैलेंस शीट का उपयोग कैसे किया जाता है:

- पूर्वानुमान: बैलेंस शीट भविष्य के फाइनेंशियल प्रोजेक्ट करने के लिए एक महत्वपूर्ण इनपुट है. फाइनेंशियल मॉडलर ऐतिहासिक बैलेंस शीट डेटा का विश्लेषण करके एसेट, लायबिलिटी और इक्विटी के लिए भविष्य के मूल्यों का अनुमान लगा सकते हैं. यह कॉम्प्रिहेंसिव फाइनेंशियल प्रोजेक्शन बनाने की अनुमति देता है.

- फाइनेंशियल हेल्थ का आकलन करना: फाइनेंशियल मॉडलर कंपनी के फाइनेंशियल हेल्थ और स्थिरता का मूल्यांकन करने के लिए बैलेंस शीट का उपयोग करते हैं. वे डेट-टू-इक्विटी, वर्तमान अनुपात और कार्यशील पूंजी जैसे अनुपातों की जांच करके लिक्विडिटी, सॉल्वेंसी और समग्र आर्थिक शक्ति का आकलन कर सकते हैं.

- परिदृश्य विश्लेषण: फाइनेंशियल मॉडलिंग में कंपनी के फाइनेंशियल पर विभिन्न वेरिएबल के प्रभाव का विश्लेषण करने के लिए कई परिस्थितियां पैदा करना शामिल है. बैलेंस शीट इस विश्लेषण में एक आवश्यक घटक है, क्योंकि धारणाओं में परिवर्तन परिसंपत्तियों, देयताओं और इक्विटी के मूल्यों को प्रभावित कर सकते हैं, जिससे समग्र फाइनेंशियल स्थिति को प्रभावित किया जा सकता है.

- कैपिटल स्ट्रक्चर एनालिसिस: बैलेंस शीट कंपनी के कैपिटल स्ट्रक्चर के बारे में जानकारी प्रदान करती है, जिसमें डेट और इक्विटी फाइनेंसिंग का अनुपात दिखाया जाता है. फाइनेंशियल मॉडलर इस जानकारी का उपयोग पूंजी की लागत का विश्लेषण करने, उपयोग के प्रभाव का मूल्यांकन करने और उचित पूंजी संरचना के संबंध में निर्णय लेने के लिए कर सकते हैं.

- मूल्यांकन: फाइनेंशियल मॉडलर अक्सर मूल्यांकन तकनीकों जैसे डिस्काउंटेड कैश फ्लो एनालिसिस के माध्यम से कंपनी के आंतरिक मूल्य निर्धारित करने के लिए बैलेंस शीट का उपयोग करते हैं. वे नेट एसेट और इक्विटी सहित बैलेंस शीट डेटा को शामिल करके कंपनी की कीमत का अनुमान लगा सकते हैं.

- संवेदनशीलता विश्लेषण: फाइनेंशियल मॉडलिंग में वेरिएबल में बदलाव के लिए फाइनेंशियल परिणामों की संवेदनशीलता का आकलन करना शामिल है. बैलेंस शीट डेटा को मैनिपुलेट करके, जैसे कि क़र्ज़ के स्तर या कार्यशील पूंजी को एडजस्ट करना, मॉडलर कंपनी के फाइनेंशियल पर इन बदलावों के प्रभाव का विश्लेषण कर सकते हैं.

बैलेंस शीट में खातों का सामान्य अनुक्रम

बैलेंस शीट में अकाउंट की सामान्य व्यवस्था एक विशिष्ट ऑर्डर के बाद, आमतौर पर निम्नलिखित तरीके से व्यवस्थित की जाती है:

- एसेट: उन्हें पहले सूचीबद्ध किया जाता है और उनकी लिक्विडिटी के आधार पर वर्गीकृत किया जाता है, या उन्हें कैश में बदलने में लगने वाले समय के आधार पर वर्गीकृत किया जाता है. यह ऑर्डर आमतौर पर वर्तमान एसेट के साथ शुरू होता है, जिसे एक वर्ष के भीतर कैश में बदला जा सकता है. उदाहरणों में प्राप्य अकाउंट, इन्वेंटरी, कैश और कैश के बराबर और प्रीपेड खर्च शामिल हैं. नॉन-करंट या लॉन्ग-टर्म एसेट में प्रॉपर्टी, प्लांट, इक्विपमेंट, इन्वेस्टमेंट और अमूर्त एसेट जैसी आइटम शामिल हैं.

- देयताएं: उन्हें एसेट के बाद सूचीबद्ध किया जाता है और वर्तमान और दीर्घकालिक देयताओं में विभाजित किया जाता है. वर्तमान देयताएं एक वर्ष के भीतर देय दायित्व होती हैं, जैसे देय अकाउंट, शॉर्ट-टर्म लोन और प्राप्त खर्च. लॉन्ग-टर्म या नॉन-करंट लायबिलिटी में लॉन्ग-टर्म लोन, देय बॉन्ड और डिफर्ड टैक्स शामिल हैं.

- इक्विटी: यह एसेट से देयताओं को कम करने के बाद कंपनी में शेष ब्याज़ का प्रतिनिधित्व करता है. इसमें शेयर कैपिटल, रिटेन की आय और अतिरिक्त भुगतान की गई पूंजी शामिल हैं. इक्विटी आमतौर पर देयताओं के बाद प्रस्तुत की जाती है और कंपनी में स्वामित्व हित को दर्शाती है.

बैलेंस शीट में अकाउंट के क्रम में फंडामेंटल अकाउंटिंग समीकरण: एसेट = लायबिलिटी + इक्विटी. यह अनुक्रम यह सुनिश्चित करता है कि बैलेंस शीट संतुलित रहे, कुल देयताओं और इक्विटी के बराबर कुल एसेट के साथ.

यह ध्यान रखना महत्वपूर्ण है कि रिपोर्टिंग मानकों और अधिकार क्षेत्र की नियामक आवश्यकताओं के आधार पर विशिष्ट ऑर्डर और अकाउंट प्रेजेंटेशन अलग-अलग हो सकते हैं. हालांकि, सामान्य एसेट, देयताएं और इक्विटी सीक्वेंस बैलेंस शीट में स्थिर रहता है.

रिज़र्व और सरप्लस क्या हैं?

आरक्षित और अधिशेष

“रिज़र्व और सरप्लस" कंपनी के फाइनेंशियल स्टेटमेंट का एक महत्वपूर्ण घटक है, जो विशिष्ट या सामान्य उद्देश्यों के लिए अलग से रखी गई संचित लाभ और बनाए रखी गई आय का प्रतिनिधित्व करता है. कंपनी की फाइनेंशियल स्थिति को मजबूत करने के लिए रिज़र्व बनाए जाते हैं, जबकि अतिरिक्त लाभांश वितरित करने और दायित्वों को पूरा करने के बाद उपलब्ध अतिरिक्त फंड को दर्शाता है. एक साथ, वे कंपनी की फाइनेंशियल स्थिरता और विकास क्षमता को दर्शाता है.

आरक्षित और अतिरिक्त अर्थ

"रिज़र्व और सरप्लस" शब्द किसी कंपनी की आय का हिस्सा होता है जो विभिन्न उद्देश्यों के लिए बनाए रखा जाता है और आवंटित किया जाता है, जैसे रीइन्वेस्टमेंट, आकस्मिक प्लानिंग या डिविडेंड भुगतान. यह किसी संगठन के फाइनेंशियल हेल्थ को दर्शाता है और अप्रत्याशित परिस्थितियों से सुरक्षा के लिए एक बफर के रूप में कार्य करता है.

बैलेंस शीट में रिज़र्व और सरप्लस क्या है

बैलेंस शीट में, शेयरधारकों की इक्विटी के हिस्से के रूप में वर्गीकृत "इक्विटी और देयताएं" सेक्शन के तहत रिज़र्व और सरप्लस दिखाई देते हैं. रिज़र्व में बनाए रखे गए आय, पूंजीगत रिज़र्व और रेवेन्यू रिज़र्व शामिल हैं, जबकि सरप्लस खर्च से अधिक आय को दर्शाता है. ये सामूहिक रूप से कंपनी के लिए उपलब्ध आंतरिक फंड दिखाते हैं.

बैलेंस शीट में उधार

बैलेंस शीट में उधार लेने का अर्थ है कि किसी कंपनी ने लोन, डिबेंचर या अन्य फाइनेंशियल इंस्ट्रूमेंट के माध्यम से जुटाए गए फंड. वे देनदारियों के तहत दिखाई देते हैं और इन्हें शॉर्ट-टर्म (एक वर्ष के भीतर देय) या लॉन्ग-टर्म (एक वर्ष के बाद देय) के रूप में वर्गीकृत किया जाता है. कंपनी के विकास और संचालन को फाइनेंस करने में उधार लेना महत्वपूर्ण भूमिका निभाता है

इक्विटी कैपिटल + रिज़र्व को कहा जाता है

इक्विटी कैपिटल और रिज़र्व की राशि को अक्सर "शेयरहोल्डर्स इक्विटी" या "नेट वर्थ" के रूप में जाना जाता है. यह कंपनी में मालिकों की हिस्सेदारी को दर्शाता है और फाइनेंशियल ताकत का एक महत्वपूर्ण सूचक के रूप में कार्य करता है.

रिज़र्व और अतिरिक्त के बीच अंतर

रिज़र्व विशिष्ट उपयोगों के लिए निर्धारित फंड हैं, जबकि सरप्लस कंपनी द्वारा बनाए गए अनआवंटित आय को दर्शाता है. रिज़र्व एक उद्देश्य के साथ बनाए जाते हैं, जैसे रीइन्वेस्टमेंट या आकस्मिकताएं, जबकि सभी फाइनेंशियल दायित्वों को पूरा करने के बाद अतिरिक्त लाभ बच जाता है

निष्कर्ष

बैलेंस शीट एक विंडो के रूप में कंपनी के फाइनेंशियल हेल्थ में काम करती है, जो निवेशकों, लेनदारों और अन्य हितधारकों को महत्वपूर्ण जानकारी प्रदान करती है. कोई भी अपनी संरचना, घटकों और महत्व को समझकर कंपनी की सॉल्वेंसी, लिक्विडिटी और समग्र फाइनेंशियल स्थिरता का प्रभावी मूल्यांकन कर सकता है. बैलेंस शीट और अन्य फाइनेंशियल स्टेटमेंट निर्णय लेने, रणनीतिक योजना बनाने और निवेश के अवसरों का मूल्यांकन करने में महत्वपूर्ण भूमिका निभाते हैं. इसलिए, बैलेंस शीट के क्षेत्र में जाएं और फाइनेंशियल समझ की शक्ति को अनलॉक करें.