- परिचय

- NFO और ऑफर डॉक्यूमेंट

- म्यूचुअल फंड कोर्स से म्यूचुअल फंड के वर्गीकरण के बारे में जानें

- एमएफएस खरीदने से पहले जानने लायक चीजें

- म्यूचुअल फंड में जोखिम और रिटर्न के उपाय समझें

- ईटीएफ क्या हैं

- लिक्विड फंड क्या हैं

- म्यूचुअल फंड पर टैक्सेशन

- म्यूचुअल फंड इन्वेस्टमेंट और रिडेम्पशन प्लान

- म्यूचुअल फंड का विनियमन

- पढ़ें

- स्लाइड्स

- वीडियो

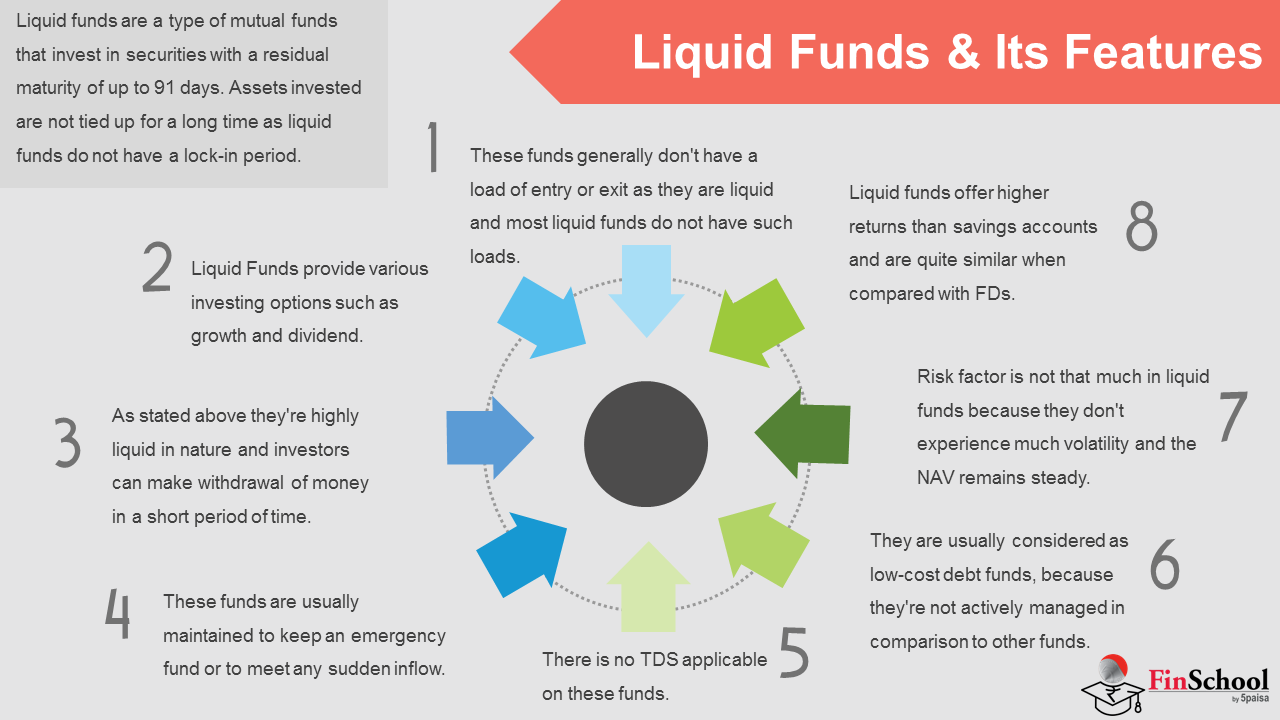

7.1 लिक्विड फंड और इसकी विशेषताएं

लिक्विड फंड का एक प्रकार है म्यूचुअल फंड जो 91 दिनों तक की अवशिष्ट मेच्योरिटी वाली सिक्योरिटीज़ में इन्वेस्ट करते हैं. इन्वेस्ट की गई संपत्ति लंबे समय तक लिक्विड फंड के तौर पर इस्तेमाल नहीं किए जाते हैं क्योंकि उनकी लॉक-इन अवधि नहीं होती है.

इन फंड में मुख्य विशेषताएं हैं.

- इन फंड में आमतौर पर प्रवेश या बाहर निकलने का कोई लोड नहीं होता क्योंकि वे लिक्विड होते हैं और अधिकांश लिक्विड फंड में ऐसे लोड नहीं होते हैं.

- लिक्विड फंड विकास और लाभांश जैसे विभिन्न निवेश विकल्प प्रदान करते हैं. और अगर आप लाभांश चुनते हैं तो वे लाभांश को दैनिक, मासिक या तिमाही आधार पर भुगतान करते हैं.

- जैसा कि ऊपर बताया गया है, वे अत्यधिक तरल प्रकृति में हैं और निवेशक कम समय में पैसे निकाल सकते हैं.

- इन फंड पर कोई TDS लागू नहीं है.

- लिक्विड फंड सेविंग अकाउंट से अधिक रिटर्न प्रदान करते हैं और FD की तुलना में बहुत समान होते हैं. रिटर्न 7% से 9% तक हो सकता है.

- जोखिम कारक लिक्विड फंड में बहुत कुछ नहीं है क्योंकि उन्हें ज्यादा अनुभव नहीं होता है वोलैटिलिटी और NAV स्थिर रहता है. शॉर्ट मेच्योरिटीज़ इन फंड को ब्याज़ दर के जोखिम की संभावना कम करती है (ये जोखिम अन्य फंड की तुलना में उतार-चढ़ाव वाले ब्याज़ दर के साथ फिक्स्ड इनकम इंस्ट्रूमेंट में इन्वेस्ट करते समय उत्पन्न होते हैं).

- उन्हें आमतौर पर कम लागत वाले डेट फंड माना जाता है, क्योंकि उन्हें अन्य फंड की तुलना में ऐक्टिव रूप से मैनेज नहीं किया जाता है.

- ये फंड आमतौर पर एमरजेंसी फंड रखने या अचानक किसी भी प्रवाह को पूरा करने के लिए रखे जाते हैं.

7.2 लिक्विड फंड में पोर्टफोलियो चर्निंग क्या है?

- लिक्विड फंड अपने पोर्टफोलियो को लगातार बदल सकता है, यह पेपर के परिणामस्वरूप हो सकता है कि यह असाधारण रूप से अल्पकालिक प्रकृति में इन्वेस्ट करता है. अक्सर कुछ पेपर मेच्योर हो जाएंगे और इसलिए स्कीम को पैसे वापस मिल सकते हैं. फंड मैनेजर नई सिक्योरिटीज़ खरीदने के लिए इस पैसे का उपयोग कर सकता है और इसलिए पोर्टफोलियो निरंतर बदलता रह सकता है.

- जैसा कि इससे समझा जाता है, लिक्विड फंड में विशेष रूप से उच्च पोर्टफोलियो टर्नओवर हो सकता है. तरल निधियां एक सामान्य स्थान पर टन प्रवाह और आउटफ्लो देखती हैं. ऐसी योजनाओं की प्रकृति यह है कि धन अत्यंत कम समय के लिए तैयार किया जाता है. साथ ही, निवेशक दैनिक या साप्ताहिक लाभांश जैसे विकल्प चाहते हैं. इसका मतलब यह हो सकता है कि तरल निधि के लिए बैक-एंड गतिविधि लेन-देन के विशाल आकारों और विशाल खंडों के लिए काफी उच्च धन्यवाद होना चाहिए. जैसा कि इक्विटी में है, हमारे पास स्मॉल कैप्स, मिडकैप्स और लार्ज कैप्स के लिए पूरी तरह से अलग-अलग इंडेक्स हैं, इसी तरह से हम संविधान बॉन्ड की मेच्योरिटी प्रोफाइल पर भरोसा करते हैं.

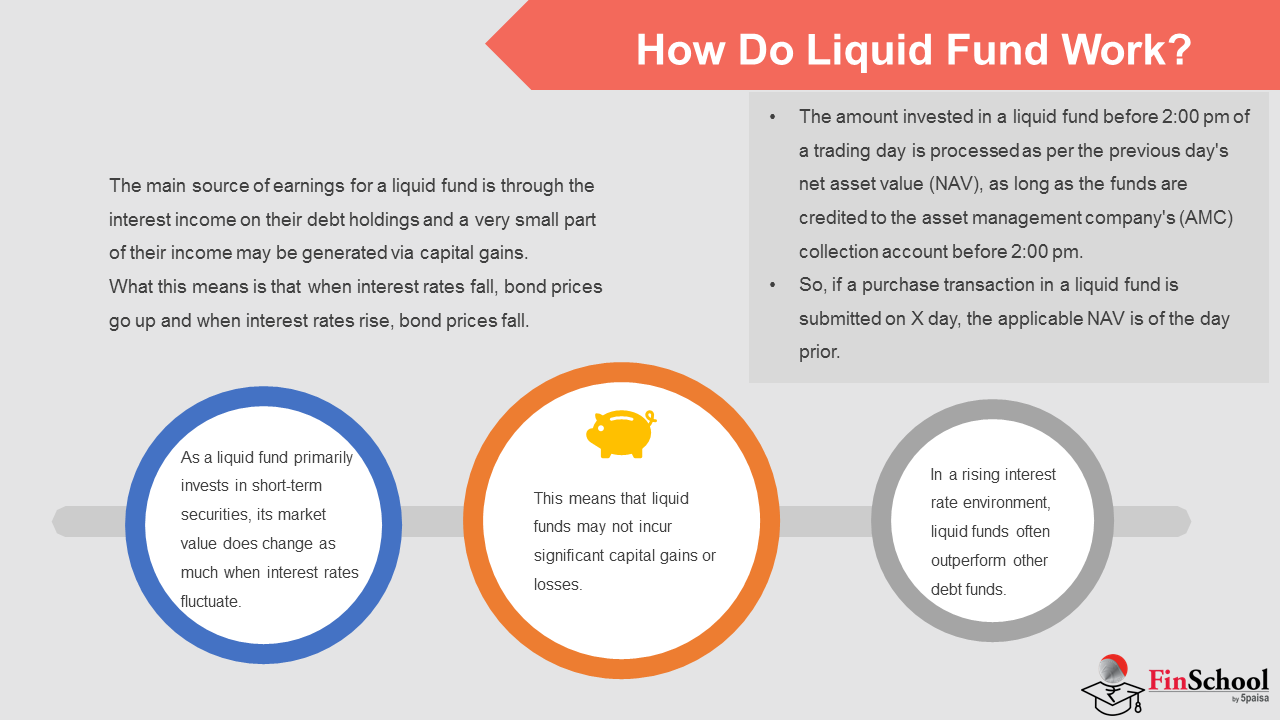

7.3 लिक्विड फंड कैसे काम करता है?

The amount invested in a liquid fund before 2:00 pm of a trading day is processed as per the previous day’s net asset value (NAV), as long as the funds are credited to the asset management company’s (AMC) collection account before 2:00 pm. So, if a purchase transaction in a liquid fund is submitted on X day, the applicable NAV is of the day prior.

रिडेम्पशन के मामले में, रिडेम्पशन अगले कार्य दिवस पर निवेशक के खाते में जमा किया जाता है. उदाहरण के लिए, 3.00 pm से पहले शुक्रवार को प्राप्त रिडेम्पशन संडे के NAV पर प्रोसेस किए जाएंगे और भुगतान सोमवार को होता है.

लिक्विड फंड के लिए अर्जन का मुख्य स्रोत उनके डेट होल्डिंग पर ब्याज़ आय के माध्यम से होता है और उनकी आय का बहुत छोटा हिस्सा पूंजी लाभ के माध्यम से बनाया जा सकता है. इसका मतलब यह है कि जब ब्याज़ दरें गिरती हैं, तो बॉन्ड की कीमत बढ़ जाती है और जब ब्याज़ दर बढ़ती है, तो बॉन्ड की कीमत कम हो जाती है.

- लिक्विड फंड के रूप में प्राथमिक रूप से शॉर्ट-टर्म सिक्योरिटीज़ में इन्वेस्ट करता है, इसकी मार्केट वैल्यू ब्याज़ दरों में उतार-चढ़ाव होने पर बदलती है.

- इसका मतलब यह है कि लिक्विड फंड में महत्वपूर्ण पूंजीगत लाभ या नुकसान नहीं हो सकता है.

- बढ़ते ब्याज़ दर के वातावरण में, लिक्विड फंड अक्सर अन्य डेट फंड को बाहर निकालते हैं क्योंकि उनकी ब्याज़ आय बढ़ जाती है (जैसा कि मेच्योरिंग शॉर्टर टेन्योर सिक्योरिटीज़ नए लोन के लिए उच्च ब्याज़ में पार्क की जाती है), उनकी मार्केट वैल्यू केवल सीमित मात्रा तक होती है क्योंकि उनके अपेक्षाकृत कम पूंजीगत नुकसान (कम मेच्योरिटी इन्वेस्टमेंट के कारण ब्याज़ दर के मूवमेंट के लिए संवेदनशील) अन्य डेट फंड के अलावा.

लिक्विड फंड पूरी तरह से जोखिम मुक्त नहीं हैं. उदाहरण के लिए, लिक्विड फंड मुख्य रूप से डेब्ट इंस्ट्रूमेंट में इन्वेस्ट करते हैं, वे ब्याज़ दर जोखिम के अधीन हैं. इसलिए, प्रचलित ब्याज़ दरों में कोई भी बदलाव डेट इंस्ट्रूमेंट की कीमत में बढ़ या गिर सकता है, जिससे फंड के रिटर्न को प्रभावित किया जा सकता है, जो दैनिक आधार पर अलग-अलग हो सकता है. ऋण उपकरण में क्रेडिट जोखिम भी होता है. हालांकि, सरकारी सिक्योरिटीज़ और हाई ग्रेड क्रेडिट इंस्ट्रूमेंट जैसे कंज़र्वेटिव इन्वेस्टमेंट पॉलिसी के माध्यम से क्रेडिट जोखिम को काफी कम किया जा सकता है. AAA रेटेड सिक्योरिटीज़.

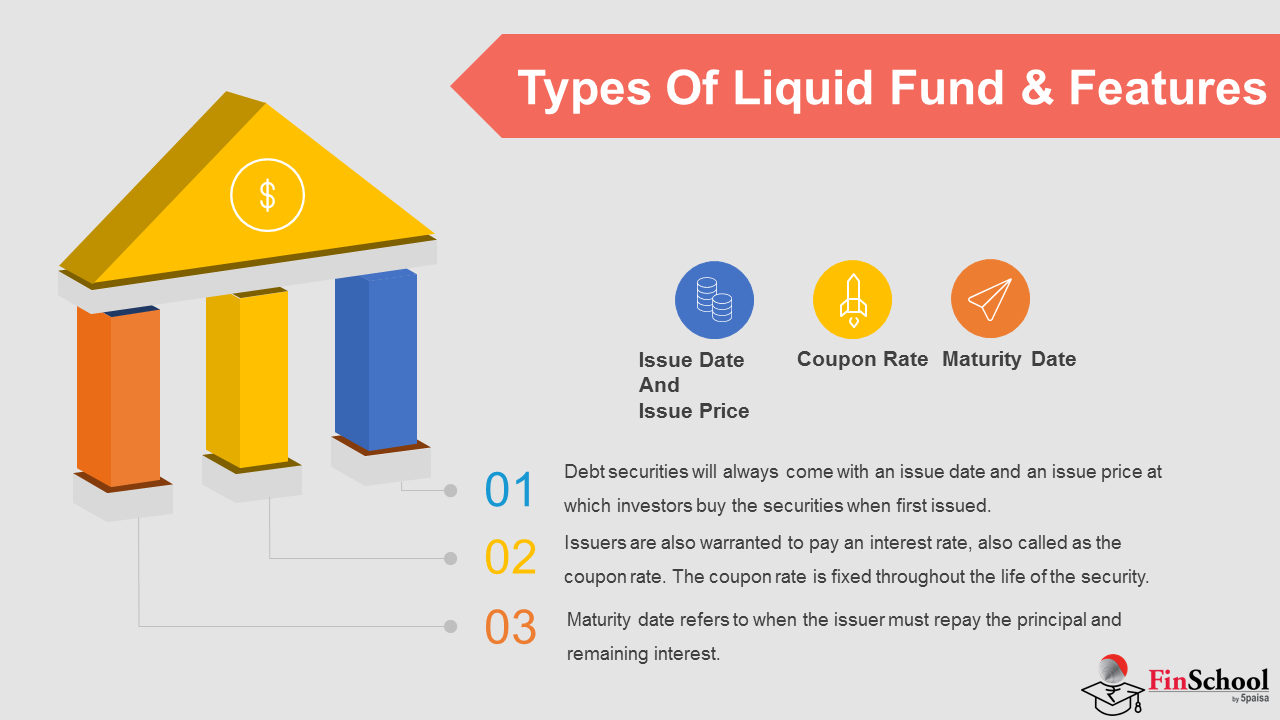

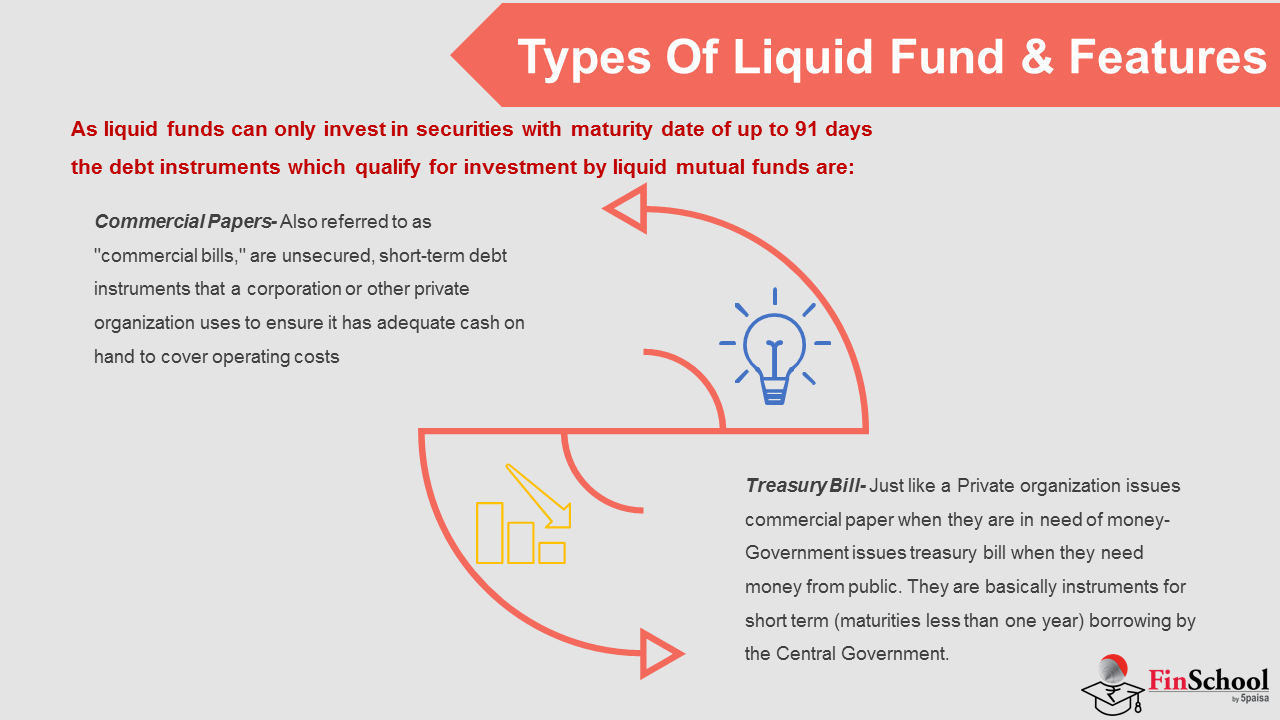

7.4 प्रकार के लिक्विड फंड और फीचर

लिक्विड फंड डेब्ट इंस्ट्रूमेंट में इन्वेस्ट करते हैं. और निर्धारित करने के लिए कि वे किन डेब्ट इंस्ट्रूमेंट में इन्वेस्ट कर सकते हैं, उन्हें डेब्ट इंस्ट्रूमेंट की विशेषताओं पर ध्यान देना होगा.

मुख्य विशेषताएं

-

जारी करने की तिथि और जारी कीमत

डेट सिक्योरिटीज़ हमेशा जारी होने की तिथि और जारी कीमत के साथ आती है, जिस पर निवेशक पहले जारी किए जाने पर सिक्योरिटीज़ खरीदते हैं.

-

कूपन रेट

जारीकर्ताओं को ब्याज़ दर का भुगतान करने के लिए भी वारंटी दी जाती है, जिसे कूपन दर भी कहा जाता है. कूपन दर सुरक्षा के पूरे जीवन में निर्धारित की जाती है. कूपन या तो नंबर (उदाहरण: 8%) या बेंचमार्क दर के साथ घोषित किए जाते हैं (उदाहरण: LIBOR+0.5%). इसे आमतौर पर फेस वैल्यू या बॉन्ड की पैर वैल्यू के प्रतिशत के रूप में दर्शाया जाता है.

-

मेच्योरिटी तिथि

मेच्योरिटी तिथि का अर्थ होता है, जब जारीकर्ता को मूलधन और शेष ब्याज़ का पुनर्भुगतान करना होता है.

मेच्योरिटी तिथि यह निर्धारित करने के लिए महत्वपूर्ण कारक बन जाती है कि कोई विशेष इन्वेस्टमेंट लिक्विड फंड के लिए पात्र होगा या नहीं. क्योंकि लिक्विड फंड केवल 91 दिनों तक की मेच्योरिटी तिथि के साथ सिक्योरिटीज़ में इन्वेस्ट कर सकते हैं, इसलिए डेट इंस्ट्रूमेंट जो लिक्विड म्यूचुअल फंड द्वारा इन्वेस्टमेंट के लिए पात्र होते हैं:

-

कमर्शियल पेपर- "वाणिज्यिक विधेयक" भी कहा जाता है, असुरक्षित, अल्पकालिक ऋण उपकरण होते हैं जो निगम या अन्य निजी संगठन का उपयोग सुनिश्चित करने के लिए किया जाता है ताकि प्रचालन लागतों को कवर किया जा सके. आमतौर पर उनकी मेच्योरिटी बहुत कम होती है, अक्सर एक रात में मेच्योर होती है और आमतौर पर मार्केट ब्याज़ दरों पर जारी किया जाता है.

-

खजाना बिल- जैसे कि एक निजी संगठन कमर्शियल पेपर जारी करता है जब उन्हें पैसे की आवश्यकता होती है - सरकार जनता से पैसे की आवश्यकता पड़ने पर खजाना बिल जारी करती है. ये केंद्र सरकार द्वारा उधार लेने वाले अल्पकालिक (एक वर्ष से कम परिपक्वता) के लिए मूल रूप से साधन हैं. वर्तमान में, ऐक्टिव टी-बिल में 91-दिन, 182-दिन और 364-दिन की मेच्योरिटी होती है. लिक्विड फंड केवल 91 दिनों तक की मेच्योरिटी के टी-बिल में इन्वेस्ट कर सकते हैं.

7.5 लिक्विड फंड में कौन इन्वेस्ट करना चाहिए?

- लिक्विड फंड उन लोगों के लिए आदर्श है जिनके पास निष्क्रिय नकद है और अल्पकालिक निवेश की तलाश कर रहे हैं जो एक आम बचत खाते की तुलना में अधिक रिटर्न जनरेट करते हैं. इन फंड का उपयोग इक्विटी फंड में पैसे को फंनल करने के लिए किया जा सकता है सिस्टमेटिक ट्रांसफर प्लान (STP).

- एसटीपी दो-प्रोंग्ड लाभ प्रदान करता है; पहले, यह लिक्विड फंड में निर्मित धन पर कुछ लाभ अर्जित करता है और दूसरा, यह इक्विटी में निवेश की लागत को औसत कम करने में मदद करता है, जिससे इक्विटी निवेश से संबंधित जोखिम कम होता है. इसके अलावा, जिन निवेशकों को अप्रत्याशित लाभ प्राप्त हुए हैं या बड़ी मात्रा में पैसे प्राप्त हुए हैं, लेकिन इसे कहां निवेश करना है इसके बारे में निर्णय नहीं लिया जाता है, वे शॉर्ट-टर्म के लिए फंड पार्क करने के लिए लिक्विड फंड का भी उपयोग कर सकते हैं.