- पढ़ें

- स्लाइड्स

- वीडियो

4.1 कॉल विकल्प क्या है

कॉल विकल्प क्या है?

कॉल विकल्प पूर्वनिर्धारित तिथि पर या उससे पहले पूर्वनिर्धारित कीमत पर अंतर्निहित शेयर खरीदने का अधिकार देते हैं, लेकिन दायित्व नहीं देते हैं.

उदाहरण के लिए, आप एक ऐसा घर खोजते हैं जिसे आप खरीदना पसंद करेंगे. दुर्भाग्यवश, आपके पास किसी अन्य तीन महीने के लिए नकद नहीं होगा. और एक मेट्रो स्टेशन आ सकता है जो 3 महीनों के बाद कीमतों को बढ़ा सकता है. आप मालिक से बात करते हैं और एक डील के बारे में बात करते हैं जो आपको ₹10,00,000 की कीमत के लिए तीन महीनों में घर खरीदने का विकल्प देता है. मालिक सहमत होता है, लेकिन इस विकल्प के लिए, आप रु. 30,000 की कीमत (फीस) का भुगतान करते हैं.

तो व्यवस्था का विवरण इस प्रकार है –

- आप आज रु. 30,000- की अपफ्रंट फीस का भुगतान करते हैं. इसे नॉन-रिफंडेबल एग्रीमेंट फीस के रूप में मानें

- इस फीस के खिलाफ, विक्रेता आपको 3 महीनों के बाद भूमि बेचने के लिए सहमत होता है

- बिक्री की कीमत (जो 3 महीने बाद अपेक्षित है) आज रु. 10,00,000 में निर्धारित की जाती है-

- क्योंकि आपने अपफ्रंट शुल्क का भुगतान किया है, केवल आप 3 महीनों के अंत में डील को कॉल ऑफ कर सकते हैं (अगर आप चाहते हैं), तो विक्रेता नहीं कर सकता

- अगर आप 3 महीनों के अंत में डील को बंद करते हैं, तो विक्रेता को अपफ्रंट शुल्क देना होता है.

कुछ विवरण समझने के लिए हम इसे और ब्रेक डाउन करें –

- रु. 30,000- की अपफ्रंट फीस का भुगतान करके, आपने विक्रेता को दायित्व में बांध दिया है. भूमि की कीमत 3 महीनों के लिए लॉक है

- आपके द्वारा निर्धारित भूमि की कीमत आज की कीमत यानी ₹10,00,000 पर आधारित है, जिसका मतलब है कि कीमत 3 महीने बाद आपको आज की कीमत पर भूमि खरीदनी होगी.

- 3 महीनों के अंत में, अगर आप इस भूमि को खरीदना नहीं चाहते हैं, तो आपको विक्रेता को 'नहीं' कहने का अधिकार है, लेकिन चूंकि विक्रेता ने आपसे अपफ्रंट शुल्क लिया है, इसलिए वह नहीं कहने की स्थिति में नहीं होगा

- अपफ्रंट शुल्क परक्राम्य नहीं है, रिफंड नहीं किया जा सकता है.

अब, इस एग्रीमेंट को शुरू करने के बाद आप और विक्रेता दोनों को अगले 3 महीनों तक प्रतीक्षा करनी होगी, ताकि वास्तव में क्या होता है. भूमि की कीमत मेट्रो स्टेशन के विकास पर निर्भर करेगी. तो, तीन संभव स्थितियां हो सकती हैं:

- अगर मेट्रो प्रोजेक्ट शुरू हो जाता है, तो भूमि की कीमत बढ़ जाती है, इसलिए मान लीजिए कि यह रु. 30,00,000 तक बढ़ जाती है.

- अगर मेट्रो प्रोजेक्ट छोड़ दिया जाता है, तो इससे उस प्रॉपर्टी की कम मांग होती है, और भूमि की कीमत रु. 5,00,000 हो जाती है.

- कुछ नहीं होता है, कीमत रु. 10,00,000 में सीधी रहती है.

तो, आप इनमें से प्रत्येक परिस्थितियों में कैसे प्रतिक्रिया करेंगे:

स्थिति 1- कीमत रु. 30,00,000 तक जाती है

मेट्रो परियोजना बढ़ गई है, भूमि की कीमत बढ़ गई है. तो, व्यवस्था के अनुसार, आपके पास डील को कॉल ऑफ करने या इसे निष्पादित करने का अधिकार है. विकल्प आपके साथ है. हालांकि, क्योंकि कीमत बढ़ गई है इसलिए बिक्री की गतिशीलता आपके पक्ष में है –

भूमि की वर्तमान बाजार कीमत = रु. 30,00,000

सेल एग्रीमेंट वैल्यू = रु. 10,00,000

इसका मतलब है कि अब आप रु. 10,00,000 पर भूमि खरीदने का अधिकार प्राप्त कर सकते हैं जब खुले बाजार में उसी भूमि की कीमत रु. 30,00,000 से अधिक है. इसलिए, बनाए जाने के लिए लाभ है.

एग्रीमेंट के अनुसार विक्रेता को कम मूल्य पर भूमि बेचने के लिए बाध्य किया जाता है, क्योंकि उन्होंने आपसे एग्रीमेंट शुल्क के रूप में रु. 30,000- स्वीकार किया था.

लाभ की गणना:

मौजूदा कीमत= रु. 30,00,000

खरीद कीमत = सहमत कीमत + अपफ्रंट शुल्क

= 10,00,000+30,000

= 10,30,000

लाभ= रु.30,00,000 – रु.10,30,000 = रु. 19,70,000

स्थिति 2- कीमत कम हो जाती है रु. 5,00,000–

मेट्रो प्रोजेक्ट नहीं आया है, इस प्रकार भूमि की कीमत गिर गई है. तो, व्यवस्था के अनुसार, आपके पास डील को कॉल ऑफ करने का अधिकार है. परिस्थिति पर विचार करते हुए, आप डील को कॉल ऑफ करने का अपना अधिकार प्रयोग करना चाहेंगे.

क्योंकि, अगर आपको ₹10,00,000 का भुगतान करना होगा और ₹30,000 का भुगतान पहले ही किया जा चुका है- इस प्रकार आपकी कुल लागत ₹10,30,000 होगी, जबकि भूमि का मूल्य मात्र ₹5,00,000 होगा. स्पष्ट रूप से कॉन्ट्रैक्ट न करना और रु. 30,000 जाना आपके लिए सबसे अच्छी बात है. इसलिए, आप रु. 30,000 खो जाते हैं और विक्रेता उस पैसे को अपनी जेब में रखता है.

स्थिति 3- कीमत रु. 10,00,000 में रहती है

अगर 3 महीनों के बाद कीमत रु. 10,00,000 में रहती है और वास्तव में नहीं बदलती है. आपके पास भूमि खरीदना चाहते हैं या नहीं, निष्पादित करने का विकल्प होगा.

चूंकि कीमत समान है और आपने पहले ही रु. 30,000 की अपफ्रंट फीस का भुगतान कर दिया है, इसलिए किसी भी परिस्थिति में 30,000 बढ़ना आपका नुकसान है.

4.2. कॉल विकल्प का व्यावहारिक उदाहरण

आइए अब समझते हैं कि कॉल विकल्प वास्तविक बाजार में कैसे काम करते हैं. कॉल विकल्प, क्योंकि आप जानते हैं कि पूर्वनिर्धारित तिथि पर या उससे पहले, पूर्वनिर्धारित कीमत पर अंतर्निहित शेयर खरीदने के लिए टेकर को अधिकार देता है, लेकिन दायित्व नहीं देता है.

उदाहरण: अनुमानित डाबर शेयर्स आज रु. 540 में ट्रेडिंग कर रहे हैं. तीन महीने का उपलब्ध विकल्प डाबर तीन महीने का 540 कॉल होगा. 540 कॉल अनुबंध खरीदने वाले को सही विकल्प देगा, लेकिन दायित्व नहीं, किसी भी समय 1250 (लॉट साइज़) डाबर शेयर खरीदने के लिए तीन महीने की समाप्ति तक किसी भी समय रु. 540 का विकल्प देगा. इस अधिकार के लिए, खरीदार विकल्प के लेखक (विक्रेता) को प्रीमियम (या खरीद कीमत) का भुगतान करता है. आइए कहते हैं- भुगतान किया गया प्रीमियम ₹50 है.

अगर शेयर की कीमत रु. 540 से अधिक होती है, तो आप अपने अधिकार का उपयोग कर सकते हैं और रु. 540 में शेयर खरीद सकते हैं. अगर शेयर की कीमत ₹540 या उससे कम है, तो आप अपने अधिकार का उपयोग नहीं करते हैं और आपको शेयर खरीदने की आवश्यकता नहीं है. इस मामले में आप बस रु. 50 खो गए हैं.

डाबर की कॉल खरीदने के बाद, केवल तीन संभावनाएं हो सकती हैं. और वे हैं-

1. स्टॉक की कीमत ₹600 तक हो सकती है

2. स्टॉक की कीमत ₹500 तक कम हो सकती है

3. स्टॉक की कीमत ₹540 में रह सकती है.

स्थिति 1 –

अगर डाबर की कीमत बढ़ जाती है, तो यह आपके अधिकार का उपयोग करने में समझदारी पैदा करेगा और रु. 540 पर स्टॉक खरीदेंगे.

लाभ-

खरीदने की कीमत= ₹540

भुगतान किया गया प्रीमियम = रु. 50

कुल लागत = ₹590

मौजूदा मार्केट की कीमत = ₹600

लाभ = 600-590 = ₹10

स्थिति 2 –

अगर स्टॉक की कीमत ₹500 स्पष्ट रूप से कम हो जाती है, तो यह ₹540 में खरीदने के लिए समझदारी नहीं है. इसके बजाय आप रु. 500 के मार्केट में खरीद सकते हैं. इसलिए आप प्रीमियम के रूप में भुगतान किए गए ₹50 को प्रभावी रूप से खो देंगे.

स्थिति 3 –

अगर स्टॉक ₹540- पर फ्लैट रहता है, तो आप इस विकल्प का उपयोग नहीं करेंगे. इस मामले में नुकसान ₹50- का विकल्प प्रीमियम है जिसका भुगतान किया गया है.

4.3 कॉल विकल्प खरीदने वाला

जब आपको लगता है कि स्टॉक जैसे अंडरलाइंग एसेट की कीमत निकट भविष्य में महत्वपूर्ण रूप से बढ़ेगी, तो कॉल विकल्प खरीदना एक रणनीतिक कदम हो सकता है. विचार करने के लिए कुछ प्रमुख परिदृश्य यहां दिए गए हैं:

- बुलिश मार्केट सेंटीमेंट: अगर आप किसी स्टॉक के परफॉर्मेंस के बारे में आशावादी हैं और इसकी कीमत बढ़ने की उम्मीद करते हैं, तो कॉल विकल्प खरीदने से आपको स्टॉक खरीदने के लिए प्रतिबद्ध किए बिना कीमत बढ़ने से लाभ मिलता है.

- लीवरेज: कॉल विकल्प आपको सीधे स्टॉक खरीदने की तुलना में कम पूंजी के साथ बड़ी संख्या में शेयर को नियंत्रित करने में सक्षम बनाते हैं. अगर स्टॉक अपेक्षा के अनुसार काम करता है, तो यह आपके रिटर्न को बढ़ा सकता है.

- रिस्क मैनेजमेंट: स्टॉक खरीदने के विपरीत, अगर स्टॉक की कीमत शून्य हो जाती है, तो आप पूरा इन्वेस्टमेंट खो सकते हैं, कॉल विकल्प के साथ अधिकतम नुकसान भुगतान किए गए प्रीमियम तक सीमित है.

- विशिष्ट इवेंट: अगर आप किसी पॉजिटिव इवेंट की उम्मीद करते हैं, जैसे मजबूत आय रिपोर्ट या कंपनी के बारे में अनुकूल न्यूज़, तो कॉल विकल्प खरीदना अपेक्षित कीमत में वृद्धि का लाभ उठाने का एक तरीका हो सकता है.

कॉल विकल्प खरीदने के लिए, इन चरणों का पालन करें:

- ब्रोकरेज अकाउंट चुनें: ब्रोकरेज के साथ अकाउंट खोलें जो ऑप्शन ट्रेडिंग प्रदान करता है. सुनिश्चित करें कि ऑप्शन ट्रेडिंग के लिए अकाउंट अप्रूव हो, क्योंकि इसके लिए अक्सर अतिरिक्त अनुमति की आवश्यकता होती है.

- अंडरलाइंग एसेट चुनें: स्टॉक या एसेट की पहचान करें, जिसे आप ट्रेड करना चाहते हैं. अपने परफॉर्मेंस और मार्केट ट्रेंड को रिसर्च करें.

- स्ट्राइक की कीमत और समाप्ति तिथि चुनें: स्ट्राइक प्राइस (कीमत जिस पर आप एसेट खरीद सकते हैं) और समाप्ति तिथि (एक्सरसाइज़ विकल्प के लिए समय-सीमा) तय करें. ये कारक लागत और संभावित लाभ को प्रभावित करते हैं.

- ऑर्डर दें: कॉल विकल्प के लिए ऑर्डर देने के लिए अपने ब्रोकरेज प्लेटफॉर्म का उपयोग करें. आप जो कॉन्ट्रैक्ट खरीदना चाहते हैं, उनकी संख्या निर्दिष्ट करें (प्रत्येक कॉन्ट्रैक्ट आमतौर पर 100 शेयर का प्रतिनिधित्व करता है).

- अपने इन्वेस्टमेंट की निगरानी करें: एसेट की कीमत के मूवमेंट पर नज़र रखें और तय करें कि बिकने का विकल्प क्या है, इसे एक्सरसाइज़ करें या समाप्त होने दें.

क्या आप इनमें से किसी भी चरण में गहराई से विचार करना चाहते हैं या ट्रेडिंग विकल्पों के लिए रणनीतियों का पता लगाना चाहते हैं?

कॉल विकल्प खरीदने का सबसे बड़ा लाभ यह है कि यह स्टॉक की कीमत में लाभ को बढ़ाता है. अपेक्षाकृत छोटे अग्रिम लागत के लिए, आप स्ट्राइक की कीमत से ऊपर स्टॉक के लाभ का आनंद उठा सकते हैं जब तक विकल्प समाप्त नहीं हो जाता. इसलिए अगर आप कॉल खरीद रहे हैं, तो आमतौर पर आप समाप्ति से पहले स्टॉक बढ़ने की उम्मीद करते हैं.

मान लीजिए- आपको लगता है कि डाबर की कीमतें बढ़ना शुरू होना चाहिए:

- चवनप्राश जैसे इम्यूनिटी प्रोडक्ट की मांग बढ़नी चाहिए.

- डाबर पिछले कई तिमाही के लिए वॉल्यूम ग्रोथ और ईबिटडा मार्जिन रेसिलिएंस द्वारा टॉप टियर में शामिल है.

- कंपनी अब हर्बल शैम्पू में अपनी टूथपेस्ट प्लेबुक ले रही है. डाबर ने पिछले कुछ वर्षों में टॉप 2 प्लेयर से टूथपेस्ट में तेजी से प्रगति की है और जल्द ही कोलगेट के बाद टूथपेस्ट में दो प्लेयर बन सकते हैं.

- डाबर को शहरी क्षेत्रों से अपनी बिक्री का 55% मिलता है. शहरी एफएमसीजी की मांग में सुधार होना शुरू हो रहा है क्योंकि महामारी के बाद जीवन सामान्य हो रहा है

हालांकि, आप डिलीवरी के लिए स्टॉक खरीदने से बचना चाहते हैं क्योंकि यह आगे कम हो सकता है. इसके अलावा, M2M नुकसान की चिंता है जो आपको स्टॉक फ्यूचर खरीदने से भी रोकती है. साथ ही आप स्टॉक की कीमत में तीव्र रिवर्सल का अवसर मिस नहीं करना चाहते. ऐसी स्थिति में- कॉल विकल्प खरीदना सबसे अच्छा बेट बन जाता है.

4.4 कॉल विकल्प खरीदार का भुगतान

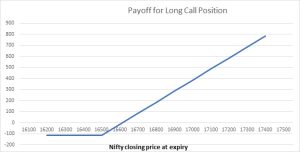

जनवरी 1, 2022 को, निफ्टी 16460 है. आप समाप्ति तिथि जनवरी 27, 2022 के साथ रु. 115 के प्रीमियम पर 16500 की स्ट्राइक कीमत वाला कॉल विकल्प खरीदते हैं. एक कॉल विकल्प खरीदार को अधिकार देता है, लेकिन हड़ताल की कीमत पर अंतर्निहित खरीदने का दायित्व नहीं देता है. तो इस उदाहरण में, आपको 16460 पर निफ्टी खरीदने का अधिकार है. आप खरीद सकते हैं या आप खरीद नहीं सकते, कोई अनिवार्य नहीं है. अगर निफ्टी समाप्ति पर 16500 से अधिक बंद हो जाती है, तो आप विकल्प का उपयोग करेंगे, अन्यथा आप इसे समाप्त होने देंगे. समाप्ति के समय विभिन्न स्थितियों में आपके अधिकतम लाभ/नुकसान क्या होंगे, हम पे-ऑफ चार्ट का उपयोग करके जानने की कोशिश करेंगे.

अगर निफ्टी 16400 पर बंद हो जाती है, तो आप अंतर्निहित खरीदने का अधिकार (जिसे आपको कॉल विकल्प खरीदकर मिला है) का प्रयोग नहीं करेंगे क्योंकि निफ्टी मार्केट में आपकी स्ट्राइक कीमत से कम कीमत पर उपलब्ध है. जब आप 16400 पर समान बात कर सकते हैं, तो आप 16500 पर कुछ क्यों खरीदेंगे? तो आप सही कर देंगे. ऐसी स्थिति में, आपका नुकसान भुगतान किए गए प्रीमियम के बराबर होगा, जो इस मामले में ₹115 है.

अगर निफ्टी 16615 को बंद करने के लिए थी, तो आप विकल्प का उपयोग करेंगे और 16500 पर निफ्टी खरीदेंगे और 16615 पर बेचकर लाभ उठाएंगे. इस लेन-देन में आप रु. 115 का लाभ उठाएंगे, लेकिन जब आपने विकल्प खरीदा है, तो आपने शुरुआत में विकल्प विक्रेता को यह बहुत पैसा पहले ही दे दिया है. तो इस ऑप्शन कॉन्ट्रैक्ट के लिए 10615 ब्रेक ईवन पॉइंट (BEP) है. कॉल विकल्पों के लिए BEP की गणना करने का सामान्य फॉर्मूला स्ट्राइक प्राइस प्लस प्रीमियम (X + P) है.

अगर निफ्टी 17000 पर बंद हो जाती है, तो आप इस विकल्प का उपयोग करेंगे और 16500 पर निफ्टी खरीदेंगे और इसे मार्केट में 17000 पर बेचेंगे, जिससे रु. 500 का लाभ मिलेगा. लेकिन चूंकि आपने पहले से ही ऑप्शन प्रीमियम के रूप में ₹115 का भुगतान कर दिया है, इसलिए आपका वास्तविक लाभ 500 – 115 = 385 होगा.

|

स्ट्राइक की कीमत (X) |

16500 |

|

|

|

|

प्रीमियम |

115 |

|

|

|

|

|

|

|

|

|

|

निफ्टी ऐट एक्सपायरी |

भुगतान किया गया प्रीमियम |

निफ्टी एटी खरीदें |

सेल निफ्टी एटी |

लंबे समय तक भुगतान करें कॉल पोजीशन |

|

|

A |

B |

C |

D=A+B+C |

|

16200 |

-115 |

-16200 |

16200 |

-115 |

|

16300 |

-115 |

-16300 |

16300 |

-115 |

|

16400 |

-115 |

-16400 |

16400 |

-115 |

|

16500 |

-115 |

-16500 |

16500 |

-115 |

|

16600 |

-115 |

-16500 |

16600 |

-15 |

|

16700 |

-115 |

-16500 |

16700 |

85 |

|

16800 |

-115 |

-16500 |

16800 |

185 |

|

16900 |

-115 |

-16500 |

16900 |

285 |

|

17000 |

-115 |

-16500 |

17000 |

385 |

|

17100 |

-115 |

-16500 |

17100 |

485 |

|

17200 |

-115 |

-16500 |

17200 |

585 |

|

17300 |

-115 |

-16500 |

17300 |

685 |

|

17400 |

-115 |

-16500 |

17400 |

785 |

50 के लॉट साइज़ के साथ निफ्टी विकल्प के लिए कॉन्ट्रैक्ट वैल्यू और 16500 की स्ट्राइक कीमत 50* 16500 = 825000 है

ऐसे विकल्प खरीदने वाले के लिए अधिकतम नुकसान 115 *50 = 5750 के बराबर होगा

क्योंकि निफ्टी 16615 से अधिक होती है, आप विकल्प का उपयोग करने पर लाभ कमाना शुरू करते हैं और अगर यह 16615 से कम रहता है, तो आपके पास हमेशा इस विकल्प का उपयोग नहीं करने की स्वतंत्रता होती है. लेकिन टेबल और चार्ट से देखा जाने पर आप निफ्टी 16500 से अधिक होने पर अपने नुकसान को कम कर सकते हैं. लंबी कॉल पोजीशन आपको अनलिमिटेड लाभ के साथ अपने नुकसान को अधिकतम रु. 5750 तक सुरक्षित करने में मदद करता है.

4.5 कॉल विकल्प बेचना/लिखना

जब आप कॉल लिखते हैं, तो आप किसी को विकल्प श्रृंखला द्वारा निर्दिष्ट स्ट्राइक कीमत पर आपसे अंतर्निहित स्टॉक खरीदने का अधिकार बेचते हैं. अगर खरीदार कॉल विकल्प का उपयोग करने का फैसला करता है, तो आप स्टॉक डिलीवर करने के लिए बाध्य हैं.

एक कॉल राइटर के रूप में, आप उम्मीद कर रहे हैं कि

-

स्टॉक कहीं नहीं जाता है.

-

आप प्रीमियम कलेक्ट करते हैं.

-

यह विकल्प उचित समाप्त हो जाता है, इसलिए जब होल्डर कॉल का उपयोग करता है, तो आपको स्टॉक के सौ शेयर सेटल करने की आवश्यकता नहीं होती है, जो नेकेड कॉल राइटिंग के साथ हो सकता है.

इस प्रकार, पी एंड एल के मामले में विकल्प विक्रेता के साथ जो भी होता है, विकल्प खरीदार के विपरीत सटीक विकल्प होता है. उदाहरण के लिए, अगर विकल्प लेखक लाभ में ₹70 बना रहा है, तो इसका अर्थ ऑटोमैटिक रूप से विकल्प खरीदार ₹70 खो रहा है

जब आप कोई विकल्प खरीदते हैं, तो विकल्प प्रीमियम एकमात्र आउटफ्लो है जिसमें प्रतिभागी शामिल होंगे. जबकि विकल्प (लेखन विकल्प) बेचने के मामले में, प्रतिभागी कोई प्रीमियम नहीं देता है. इसके बजाय, विक्रेता को विकल्प खरीदार से प्रीमियम प्राप्त होता है. जब आप कोई विकल्प खरीदते हैं, तो कोई मार्जिन मनी की आवश्यकता नहीं होती है. लेकिन जब आप कोई विकल्प बेचते हैं, तो स्थिति लेते समय मार्जिन मनी का भुगतान करना होगा. इसलिए, अगर आपकी स्थिति नुकसान हो जाती है और आपका अकाउंट बैलेंस से बाहर हो जाता है, तो अतिरिक्त पैसे का भुगतान करने का जोखिम होता है.

विकल्प बेचते समय शामिल एक अन्य प्रमुख जोखिम यह है कि हानि असीमित हो सकती है. यह एक विकल्प खरीदने के उस विकल्प के विपरीत है जहां हानि भुगतान किए गए प्रीमियम की सीमा तक सीमित है. उदाहरण के लिए, मान लें कि निफ्टी बैंक कॉल ऑप्शन प्रीमियम 16,600 की स्ट्राइक कीमत के लिए ₹ 120 है. कॉल विकल्प बेचने वाले व्यापारी को खरीदार से ₹ 6,000 (₹ 120*50 – लॉट साइज़) प्राप्त होगा. समाप्ति के समय, निफ्टी बैंक 17,000 तक जाता है और प्रीमियम 500 तक चलता है. विकल्प के विक्रेता को 25,000 का भुगतान करके विकल्प को वापस खरीदना होगा. इस प्रकार विकल्प लेखक को इस ट्रांज़ैक्शन में रु. 19,000 (रु. 25000 माइनस 6000 – अर्जित विकल्प प्रीमियम) का निवल नुकसान होगा. निफ्टी बैंक इंडेक्स जितना अधिक स्ट्राइक कीमत से ऊपर जाता है, उतना ही व्यापक नुकसान होगा.

समाप्ति पर 4.6 भुगतान और लाभ

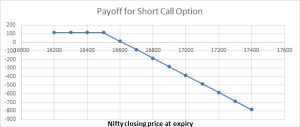

जब भी कोई कॉल विकल्प खरीदता है, तो एक काउंटरपार्टी होनी चाहिए, जिसने उस कॉल विकल्प को बेचा है. अगर लंबी कॉल पोजीशन के लिए अधिकतम नुकसान भुगतान किए गए प्रीमियम के बराबर है, तो यह ऑटोमैटिक रूप से मतलब है कि शॉर्ट कॉल पोजीशन के लिए अधिकतम लाभ प्राप्त प्रीमियम के बराबर होगा.

इसी तरह, अगर लंबी कॉल पोजीशन के लिए अधिकतम लाभ असीमित है, तो शॉर्ट कॉल पोजीशन के लिए अधिकतम नुकसान भी असीमित होना चाहिए. अंत में, जब भी, लॉन्ग कॉल पोजीशन नुकसान कर रहा है, शॉर्ट कॉल पोजीशन लाभ और विपरीत बनाएगा. इसलिए, अगर हम लंबे समय तक कॉल पे ऑफ समझ चुके हैं, तो शॉर्ट कॉल पे ऑफ चार्ट केवल लॉन्ग कॉल पे ऑफ की पानी की फोटो होगी.

इस प्रकार 16200 निफ्टी पर, लंबी कॉल पोजीशन रु. 115 का नुकसान होने पर, शॉर्ट कॉल पोजीशन रु. 115 का लाभ उठाएगा. इसी प्रकार 17000 के लिए, जब लंबे समय तक कॉल 385 का लाभ उठाता है, शॉर्ट कॉल पोजीशन 385 खो जाएगा.

जब निफ्टी बढ़ना शुरू कर देती है, शॉर्ट कॉल पोजीशन गहराई से नुकसान हो जाएगा

|

स्ट्राइक की कीमत (X) |

16500 |

|

|

|

|

|

प्रीमियम |

115 |

|

|

|

|

|

निफ्टी ऐट एक्सपायरी |

भुगतान किया गया प्रीमियम |

निफ्टी एटी खरीदें |

सेल निफ्टी एटी |

लंबे समय तक भुगतान करें कॉल पोजीशन |

इसके लिए भुगतान करें शॉर्ट कॉल पोजीशन |

|

|

A |

B |

C |

D=A+B+C |

-d |

|

16200 |

-115 |

-16200 |

16200 |

-115 |

115 |

|

16300 |

-115 |

-16300 |

16300 |

-115 |

115 |

|

16400 |

-115 |

-16400 |

16400 |

-115 |

115 |

|

16500 |

-115 |

-16500 |

16500 |

-115 |

115 |

|

16600 |

-115 |

-16500 |

16600 |

-15 |

15 |

|

16700 |

-115 |

-16500 |

16700 |

85 |

-85 |

|

16800 |

-115 |

-16500 |

16800 |

185 |

-185 |

|

16900 |

-115 |

-16500 |

16900 |

285 |

-285 |

|

17000 |

-115 |

-16500 |

17000 |

385 |

-385 |

|

17100 |

-115 |

-16500 |

17100 |

485 |

-485 |

|

17200 |

-115 |

-16500 |

17200 |

585 |

-585 |

|

17300 |

-115 |

-16500 |

17300 |

685 |

-685 |

|

17400 |

-115 |

-16500 |

17400 |

785 |

-785 |

शॉर्ट कॉल पोजीशन के लिए पे-ऑफ चार्ट नीचे दिखाया गया है. किसी विकल्प विक्रेता के लिए अधिकतम लाभ, जैसा कि पहले बताया गया है, प्राप्त प्रीमियम के बराबर होगा (जब तक निफ्टी स्ट्राइक की कीमत से कम रहता है) जबकि अधिकतम नुकसान असीमित हो सकता है (जब निफ्टी BEP से ऊपर जाना शुरू करता है).

शॉर्ट कॉल पोजीशन के लिए BEP भी X + P. BEP के बराबर होगा पोजीशन (लंबी या शॉर्ट) से स्वतंत्र है, यह इंस्ट्रूमेंट विशिष्ट (कॉल विकल्प) है.

50 के बहुत सारे आकार के लिए, कॉन्ट्रैक्ट वैल्यू 50 *16500 = 825000 है. विकल्प के विक्रेता द्वारा प्रीमियम प्राप्त किया जाता है. लेकिन उसे मार्जिन का भुगतान करना होगा. ऐसा इसलिए है क्योंकि विकल्प विक्रेता के पास एक दायित्व है और क्योंकि उसके नुकसान असीमित हो सकते हैं, इसलिए वह सिस्टम की स्थिरता के लिए संभावित जोखिम हो सकता है.