वर्ड करेंसी ने आज की दुनिया में एक नया फॉर्म लिया है. मूल रूप से पैसा रसीदों के रूप में था जो बाद में धातुओं के साथ बदलने पर था जो मूल्य का प्रतिनिधित्व करने और व्यापार के आधार पर भी प्रतीक बन गया था. ese मुद्राओं के रूप में दोबारा पेपर नोट्स और फिर बैंकनोट्स के स्थान पर कानूनी निविदा के रूप में स्वीकार किए गए. जैसा कि प्रौद्योगिकी में सुधार हुआ है और दुनिया डिजिटाइज़ेशन की ओर बढ़ गई है, करेंसी का एक नया रूप लोकप्रिय हो गया है और अब नवीनतम रुझान बन गया है जिसे "डिजिटल करेंसी" कहा जाता है.

डिजिटल करेंसी क्या है?

डिजिटल करेंसी मुद्रा का एक रूप है जो केवल डिजिटल या इलेक्ट्रॉनिक रूप में उपलब्ध है. यह एसेट जैसा पैसा है जिसे मुख्य रूप से इंटरनेट की मदद से डिजिटल कंप्यूटर सिस्टम पर स्टोर या एक्सचेंज किया जा सकता है. डिजिटल करेंसी में भौतिक रूप नहीं होता है, जब तक बैंकनोट और सिक्के के रूप में मुद्रित मुद्राओं के विपरीत. डिजिटल मुद्रा सरकारी निकाय द्वारा जारी नहीं की जाती है और इसे कानूनी निविदा माना नहीं जाता है. डिजिटल करेंसी केंद्रीकृत की जा सकती है (यानी फियाट करेंसी- सरकार द्वारा जारी किया गया है लेकिन सोने जैसी किसी भी चीज़ द्वारा समर्थित नहीं है) या विकेंद्रीकृत (क्रिप्टोकरेंसी जैसे बिटकॉइन, लाइटकॉइन, एथेरियम).

डिजिटल करेंसी ने लोकप्रियता क्यों प्राप्त की?

डिजिटल करेंसी ने आर्थिक लेन-देन की प्रक्रिया में सुधार किया है और भौतिक भंडारण को दूर करता है और इसे सुरक्षित रखता है. स्टैंडर्ड मनी की तुलना में क्रॉस बॉर्डर ट्रांसफर तेज़ और आसान हो गए हैं. यह धनराशि आर्थिक नीति और केंद्रीय बैंकों के लिए कार्यान्वयन की प्रक्रिया को सुव्यवस्थित करेगी. डिजिटल करेंसी का एक उद्देश्य समय सीमा को कम करना और ऑपरेटिंग लाग को कम करना है जो बैंक अब डिजिटल ट्रांज़ैक्शन के लिए शुल्क ले रहे हैं जो पहले से ही उपयोग में हैं. यह डिस्ट्रीब्यूटेड लेजर टेक्नोलॉजी की मदद से किया जा सकता है. डिजिटल मुद्रा केंद्रीकृत और विकेंद्रीकृत किया जा सकता है.

सेंट्रल बैंक डिजिटल करेंसी - CBDC

केंद्रीय बैंक डिजिटल मुद्रा जिसे सीबीडीसीएस के रूप में भी जाना जाता है, डिजिटल रूप में एक कानूनी निविदा है, और आवश्यक रूप से उनकी संबंधित फिएट मुद्राओं का ऑनलाइन संस्करण है. भारत के मामले में, यह डिजिटल रुपया होगा आसान शब्दों में, CBDC केंद्रीय बैंक पैसे का एक इलेक्ट्रॉनिक रूप है जिसका उपयोग नागरिक डिजिटल भुगतान करने और स्टोर वैल्यू करने के लिए कर सकते हैं. सेंट्रल बैंक डिजिटल करेंसी (सीबीडीसी) का इतिहास एक छोटा, हाल ही का इतिहास है. सीबीडीसी अभी भी एक अवधारणात्मक चरण में हैं, जिसमें कई देश उनके संभावित कार्यान्वयन की खोज कर रहे हैं. "सेंट्रल बैंक डिजिटल करेंसी" की वर्तमान अवधारणा बिटकॉइन और इसी तरह की ब्लॉकचेन आधारित क्रिप्टोकरेंसी द्वारा आंशिक रूप से प्रेरित हो सकती है.

अगर कोई देश CBDC जारी करता है, तो उसकी सरकार इसे कानूनी निविदा माना जाएगी, जैसे कि फिएट करेंसी; CBDC और फिजिकल कैश दोनों को कानूनी रूप से भुगतान के रूप में स्वीकार किया जाएगा और केंद्रीय बैंक या सरकार पर क्लेम के रूप में कार्य करेगी.

सेंट्रल बैंक डिजिटल करेंसी में भारत

भारतीय रिज़र्व बैंक अपने पहले डिजिटल करेंसी ट्रायल प्रोग्राम डिजिटल रुपया नामक 2021 दिसंबर तक लॉन्च कर सकता है आरबीआई डिजिटल करेंसी के विभिन्न पहलुओं का अध्ययन कर रहा है, जिसमें इसकी सुरक्षा, भारत के वित्तीय क्षेत्र पर प्रभाव और गवर्नर के अनुसार यह प्रचलन में मौद्रिक नीति और मुद्रा को कैसे प्रभावित करेगा. केंद्रीय बैंकों ने कैश उपयोग में कमी और बिटकॉइन जैसी क्रिप्टोकरेंसी में रुचि बढ़ने के बाद पिछले वर्ष डिजिटल मुद्राओं को देखने के प्रयासों को बढ़ाया.

लाभ

- कुशल और संभावित भुगतान प्रणाली

- जनसंख्या का एक बड़ा हिस्सा बैंक नहीं है इसलिए सीबीडीसी उपयोगी साबित कर सकता है.

- बैंक अकाउंट आवश्यक न होने के कारण फाइनेंशियल समावेशन के लिए उपयोगी.

- मुद्रा अनुपलब्धता के दौरान सीबीडीसी और नकद को कानूनी निविदा माना जाएगा.

- सेंट्रल बैंक डिजिटल करेंसी होलसेल और रिटेल भुगतान सिस्टम दोनों की सुरक्षा और कुशलता को बढ़ाती है.

नुकसान

- केंद्रीय बैंक को बैंकों को अतिरिक्त लिक्विडिटी प्रदान करने की आवश्यकता हो सकती है क्योंकि मांग होगी और इससे क्रेडिट जोखिम हो सकता है

- नागरिक बैंकों से बड़े पैसे निकाल सकते हैं और CBDC में इन्वेस्ट कर सकते हैं, जिसके परिणामस्वरूप बैंक चलाया जा सकता है.

- साइबर-सुरक्षा संबंधी समस्याओं का सामना किया जा सकता है.

विकेंद्रीकृत मुद्रा

एक अन्य प्रकार के डिजिटल मनी विकेंद्रीकृत होते हैं. वे मुद्रा वितरित करने के लिए आवश्यक उत्पादन और मध्यस्थताकारों के निरीक्षण के लिए केंद्रीय अधिकारियों के कार्य को समाप्त करते हैं. क्रिप्टोग्राफी का उपयोग किया जाता है. अंधा हस्ताक्षर लेन-देन पक्षों की पहचान को छुपाते हैं, और शून्य-ज्ञान प्रमाण लेन-देन विवरण एनक्रिप्ट करते हैं. इस प्रकार के डिजिटल मनी के उदाहरण बिटकॉइन और एथेरियम जैसे क्रिप्टोकरेंसी हैं.

क्रिप्टोकरेंसी क्या है?

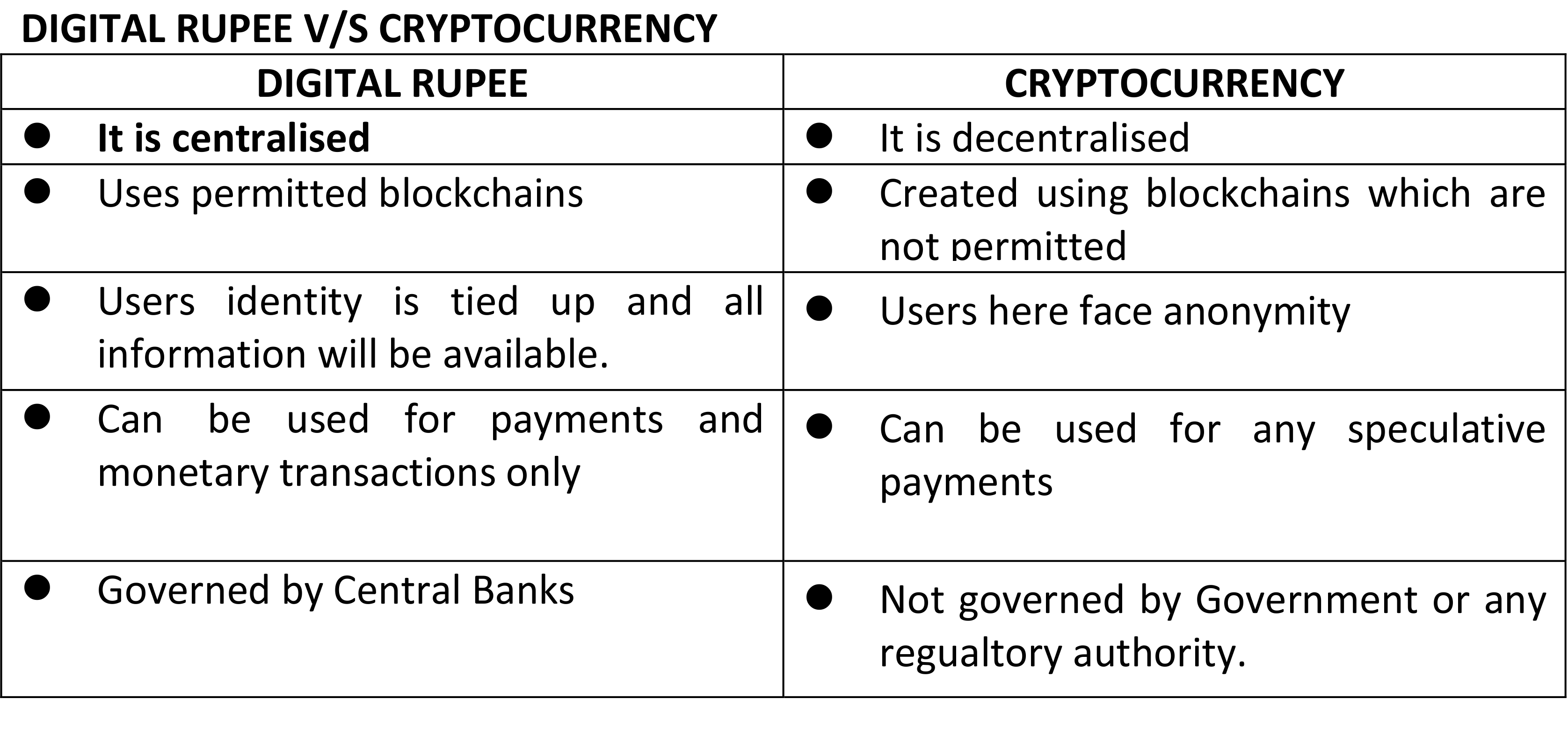

क्रिप्टोकरेंसी एक सार्वजनिक, अनुमति कम ब्लॉकचेन नेटवर्क पर बनाए गए विकेंद्रीकृत डिजिटल एसेट हैं जो किसी भी व्यक्ति को एक्सेस कर सकते हैं. क्रिप्टोकरेंसी का उपयोग फाइनेंशियल ट्रांज़ैक्शन और अनुमान दोनों के लिए किया जा सकता है. कोई केंद्रीय प्राधिकारी नहीं है जो उनके उपयोग को नियंत्रित कर सकता है. क्रिप्टोकरेंसी ऐसे सिस्टम हैं जो ऑनलाइन सुरक्षित भुगतान की अनुमति देते हैं जो वर्चुअल "टोकन" के मामले में मूल्यवर्धित होते हैं, जो सिस्टम के अंदर लेजर एंट्री द्वारा प्रतिनिधित्व किए जाते हैं. "क्रिप्टो" उन विभिन्न एन्क्रिप्शन एल्गोरिदम और क्रिप्टोग्राफिक तकनीकों को दर्शाता है जो इलिप्टिकल कर्व एन्क्रिप्शन, पब्लिक-प्राइवेट की प्रमुख जोड़ों और हैशिंग फंक्शन जैसी एंट्री की सुरक्षा करते हैं. कोई भी इन्वेस्टर कॉइनबेस, कैश ऐप आदि जैसे क्रिप्टो एक्सचेंज के माध्यम से क्रिप्टोकरेंसी खरीद सकता है.

लाभ

- कुशल और संभावित भुगतान प्रणाली

- जनसंख्या का एक बड़ा हिस्सा बैंक नहीं है इसलिए सीबीडीसी उपयोगी साबित कर सकता है.

- बैंक अकाउंट आवश्यक न होने के कारण फाइनेंशियल समावेशन के लिए उपयोगी.

- मुद्रा अनुपलब्धता के दौरान सीबीडीसी और नकद को कानूनी निविदा माना जाएगा.

नुकसान

- केंद्रीय बैंक को बैंकों को अतिरिक्त लिक्विडिटी प्रदान करने की आवश्यकता हो सकती है क्योंकि मांग होगी और इससे क्रेडिट जोखिम हो सकता है

- नागरिक बैंकों से बड़े पैसे निकाल सकते हैं और CBDC में इन्वेस्ट कर सकते हैं, जिसके परिणामस्वरूप बैंक चलाया जा सकता है.

- साइबर-सुरक्षा संबंधी समस्याओं का सामना किया जा सकता है.

क्या डिजिटल रुपया और क्रिप्टोकरेंसी को-एक्जिस्ट होगी?

- क्योंकि नए डिजिटल संस्करण में एक ही सिक्के की मुद्रा के दो ओर लाभ और नुकसान होते हैं. डिजिटल रुपया कैश की समस्याओं को दूर करता है और उसी समय भुगतान को तेज़ और सस्ता बनाता है जिसमें टेक्नोलॉजी की अटेंडेंट समस्याएं होती हैं क्योंकि इसे हैक किया जा सकता है और ईरोड की गोपनीयता भी हो सकती है.

- वर्चुअल सिक्के काउंटर करने के लिए सरकार द्वारा निर्धारित नियामक दीवारों के बावजूद सरकारी समर्थित सिक्के और प्राइवेट क्रिप्टोकरेंसी कुछ समय के लिए सहयोग करेगी. यह ध्यान रखते हुए कि सरकारों द्वारा क्रिप्टोकरेंसी और डिजिटल मुद्राएं "दो अलग-अलग जानवर" हैं, वे अब आंशिक रूप से सहयोग करेंगे क्योंकि वर्तमान क्रिप्टोकरेंसी वास्तव में भुगतान संबंधी समस्याओं को हल नहीं कर रही हैं. इस प्रकार के डिजिटल पैसे केंद्रीय बैंक डिजिटल मुद्रा के साथ अच्छी तरह से सहयोग कर सकते हैं. इसमें पब्लिक पॉलिसी के उद्देश्यों को पूरा करने के लिए लाइसेंसिंग व्यवस्था और नियमों का एक सेट की आवश्यकता होगी, जिसमें ऑपरेशनल लचीलापन, कंज्यूमर प्रोटेक्शन, मार्केट कंडक्ट और प्रतिस्पर्धा, डेटा गोपनीयता और यहां तक कि प्रुडेंशियल स्थिरता भी शामिल है.

- भारत में, मार्च 2020 में, सुप्रीम कोर्ट ने क्रिप्टो ट्रेडिंग प्लेटफॉर्म को सेवाएं प्रदान करना बंद करने के लिए बैंकों पर भारतीय रिज़र्व बैंक के प्रतिबंधों को रोक दिया था. इससे भारत में वर्चुअल करेंसी की स्थिति के बारे में अनिश्चितता पैदा हुई. नया कानून क्रिप्टोकरेंसी पर सरकार के स्टैंड को साफ करेगा.

- मई 2021 में, आरबीआई ने क्रिप्टो को सुविधाजनक बनाने के लिए बैंकों को अनुमति दी. "केंद्रीय बैंक और वित्त मंत्रालय के बीच कोई अंतर नहीं है," RBI गवर्नर शक्तिकांत दास ने कहा था.

- कुछ विशेषज्ञों का कहना है कि जब दुनिया ब्लॉकचेन टेक्नोलॉजी के साथ तेजी से आगे बढ़ रही है, तो भारत एक लैगर्ड के रूप में नहीं हो सकता है. इससे रिपोर्ट मिलती है कि भारत में एसेट क्लास के रूप में क्रिप्टो की अनुमति दी जा सकती है लेकिन सरकार अभी तक इसे कानूनी निविदा के रूप में स्वीकार नहीं करेगी.

- बिल में सरकार की स्थिति के बारे में अभी तक कोई निश्चित नहीं है, लेकिन इसके अलावा: "कंबल प्रतिबंध के बिना कानून निस्संदेह भारत में क्रिप्टो इकोसिस्टम को बढ़ाएगा."