- कमोडिटीज़ क्या हैं

- कमोडिटी मार्केट क्या है

- कमोडिटीज़ बिज़नेस कैसे काम करता है

- कमोडिटी मार्केट में शामिल जोखिम

- कमोडिटीज फ्यूचर्स ट्रेडिंग

- वस्तुओं के बाजार का कार्य

- समुचित परिश्रम

- कमोडिटी मार्केट में शामिल एक्सचेंज

- कमोडिटी बाजार की संरचना

- अंतर्राष्ट्रीय वस्तु आदान-प्रदान

- फॉरवर्ड मार्केट कमीशन

- कमोडिटी ट्रांज़ैक्शन टैक्स

- वस्तुओं का वित्तीयकरण

- कमोडिटी मार्केट में ट्रेडिंग करने से पहले याद रखने योग्य बातें

- पढ़ें

- स्लाइड्स

- वीडियो

कमोडिटी मार्केट का 2.1.Meaning

कमोडिटी मार्केट मूल्यवान धातुओं, कच्चे तेल, प्राकृतिक गैस, ऊर्जा और मसालों जैसी वस्तुओं में ट्रेड करने का स्थान है. कमोडिटी मार्केट को दो क्षेत्रों में विभाजित किया जा सकता है: एक्सचेंज और गैर-पारंपरिक या नए मार्केट पर ट्रेड की जाने वाली पारंपरिक कमोडिटी, जो केवल इक्विटी जैसे अप्रत्यक्ष इन्वेस्टमेंट के माध्यम से उपलब्ध हैं.

व्यक्तिगत वस्तुओं के बीच महान भिन्नताओं के बावजूद, उनके सभी बाजारों को आपूर्ति और मांग द्वारा निर्धारित किया जाता है. चूंकि उनके पास स्टॉक या बॉन्ड जैसे पारंपरिक इन्वेस्टमेंट के साथ अपेक्षाकृत कम स्तर का संबंध है, इसलिए कमोडिटी पारंपरिक पोर्टफोलियो के रिस्क-रिटर्न प्रोफाइल में सुधार कर सकती है.

कमोडिटी की कीमतें निम्नलिखित कारकों से प्रभावित होती हैं:

- आर्थिक विकास, ब्याज़ दरों और मुद्रास्फीति के क्षेत्रों में प्रदर्शन.

- इन्वेंटरी या उपलब्धता में बदलाव.

- लेन-देन मुद्रा और व्यापार विनियमों के संबंध में विकास.

- मौसम की स्थितियां, प्राकृतिक आपदाएं और जलवायु परिवर्तन.

भूराजनीतिक जोखिम

कमोडिटी मार्केट में निवेश करने के 2.2.Different तरीके

- स्पॉट (कैश ट्रांज़ैक्शन) – फिजिकल कमोडिटी को स्पॉट पर खरीदा जाता है, यानी इन्वेस्टर को तुरंत कैश के बदले कमोडिटी प्राप्त होती है. प्राइवेट इन्वेस्टर गोल्ड, सिल्वर, प्लेटिनम और पैलेडियम जैसे कीमती मेटल में कैश ट्रांज़ैक्शन कर सकते हैं. सामान्य रूप से, यह अन्य वस्तुओं के लिए संभव नहीं है.

- फ्यूचर्स – कमोडिटीज़ में इन्वेस्टमेंट का एक सामान्य रूप फ्यूचर्स है, जो किसी विशिष्ट लोकेशन पर, एक निश्चित तिथि पर और निर्दिष्ट कीमत पर कमोडिटी की डिलीवरी के लिए एक्सचेंज-लिस्टेड और मानकीकृत कॉन्ट्रैक्ट हैं. भविष्य डेरिवेटिव होते हैं, और निवेशक सबसे पहले उनमें ट्रेड करने के लिए मार्जिन अकाउंट खोलने की आवश्यकता होती है. इसके अलावा, भविष्य की स्थितियों की सक्रिय रूप से निगरानी की जानी चाहिए क्योंकि अवांछित भौतिक वितरण को रोकने के लिए उन्हें मेच्योरिटी से पहले बंद करना होगा.

- इंडेक्स प्रोडक्ट – इंडेक्स प्रोडक्ट कई कमोडिटीज़ फ्यूचर को बंडल करते हैं, जिनमें उपलब्ध प्रोडक्ट और स्ट्रेटेजी की विस्तृत रेंज है. बेंचमार्क इंडेक्स आमतौर पर खरीद और होल्ड रणनीति का पालन करते हैं और सभी कमोडिटी सेक्टर में भविष्य को होल्ड करते हैं. स्पॉट रेट में बदलाव के अलावा, रोल यील्ड और ब्याज़ आय का इंडेक्स परफॉर्मेंस पर प्रभाव पड़ता है. मेच्योरिटी तिथियों से पहले कॉन्ट्रैक्ट बेचने और आय को नए कॉन्ट्रैक्ट में दोबारा इन्वेस्ट किए जाने पर रोल उपज और नुकसान होते हैं

- स्ट्रक्चर्ड प्रोडक्ट – स्ट्रक्चर्ड प्रोडक्ट उन निवेशकों के लिए कमोडिटी मार्केट का एक्सेस प्रदान करते हैं जो मार्जिन अकाउंट खोलने या नहीं चाहते हैं. बैंक द्वारा ट्रेडिंग कमोडिटी में, कमोडिटी डेरिवेटिव ट्रेड किए जाते हैं और निजी क्लाइंट के लिए इन्वेस्टेबल प्रोडक्ट बनाए जाते हैं. निजी निवेशक का काउंटरपार्टी जारीकर्ता बैंक है. ये प्रोडक्ट पूरी तरह से अंतर्निहित होते हैं और इनमें बैरियर या अन्य खंड हो सकते हैं.

- फंड/एक्सचेंज ट्रेडेड फंड/एक्सचेंज ट्रेडेड कमोडिटीज़ – फंड मैनेजर फंड प्रॉस्पेक्टस के अनुसार पूरे कमोडिटीज़ सेक्टर में इन्वेस्टर से इकट्ठा किए गए रिसोर्स को इन्वेस्ट करते हैं. उदाहरण के लिए, वे कमोडिटी फ्यूचर, फंड और कमोडिटी प्रोड्यूसिंग कंपनियों द्वारा जारी किए गए स्टॉक में भी इन्वेस्ट करते हैं. शारीरिक रूप से जमा किए गए कमोडिटी के साथ भी फंड हैं और इसलिए कोई काउंटरपार्टी जोखिम शामिल नहीं है. फंड परफॉर्मेंस फंड मैनेजर के इन्वेस्टमेंट स्किल और फंड प्रॉस्पेक्टस में बताए गए प्रतिबंधों पर निर्भर करता है. एक्सचेंज ट्रेडेड फंड (ईटीएफ) ऐसे इन्वेस्टमेंट फंड होते हैं जो एक्सचेंज पर सूचीबद्ध होते हैं और इक्विटी के समान तरीके से ट्रेड किए जाते हैं. अधिकांश ईटीएफ इंडेक्स फंड होते हैं जो इक्विटी या बॉन्ड इंडेक्स को दोहराते हैं. एक्सचेंज ट्रेडेड कमोडिटीज़ (इत्यादि) एक्सचेंज पर भी सूचीबद्ध हैं. वे कम से कम एक वस्तु के आधार पर भौतिक वस्तुओं या कमोडिटी इंडेक्स में निवेश करने का लागत-प्रभावी तरीका प्रदान करते हैं

- इक्विटी – कमोडिटी प्रोडक्ट करने वाली कंपनियों से सीधे इक्विटी में इन्वेस्ट करना अप्रत्यक्ष रूप से कमोडिटी में इन्वेस्ट करना संभव बनाता है जो एक्सेस करना मुश्किल है. शेयर की कीमत का विकास अंतर्निहित वस्तु के प्रदर्शन से महत्वपूर्ण रूप से विचलित हो सकता है

2.3.What क्या कमोडिटी स्पॉट और डेरिवेटिव मार्केट के बीच मुख्य अंतर हैं?

दो प्रकार के कमोडिटी मार्केट हैं: स्पॉट और डेरिवेटिव. स्पॉट मार्केट में, खरीदार और विक्रेता के बीच बातचीत की गई कीमत पर फिजिकल कमोडिटी बेची जाती है या खरीदी जाती है. स्पॉट मार्केट में तुरंत डिलीवरी के साथ कैश में कमोडिटी खरीदना और बेचना शामिल है. व्यक्तिगत उपभोक्ताओं और बिज़नेस-टू-बिज़नेस कैटेगरी के लिए स्पॉट मार्केट हैं. स्पॉट मार्केट में दिल्ली के आज़ादपुर मंडी जैसे पारंपरिक मार्केट भी शामिल हैं जो फलों और सब्जियों में डील करते हैं.

दूसरी ओर, डेरिवेटिव कॉन्ट्रैक्ट के माध्यम से भी कमोडिटी बेची जा सकती है या खरीदी जा सकती है. फ्यूचर्स कॉन्ट्रैक्ट एक विशेष कीमत के लिए और भविष्य में एक निश्चित तिथि के लिए कमोडिटी खरीदने या बेचने के लिए पूर्व-निर्धारित और मानकीकृत कॉन्ट्रैक्ट है. उदाहरण के लिए, अगर आज कोई 10 टन गेहूं खरीदना चाहता है, तो आप इसे स्पॉट मार्केट में खरीद सकते हैं. लेकिन अगर कोई भविष्य की तिथि पर 10 टन गेहूं खरीदना या बेचना चाहता है, (कहता है, दो महीनों के बाद), तो आप कमोडिटी फ्यूचर्स एक्सचेंज पर चावल के फ्यूचर्स कॉन्ट्रैक्ट खरीद या बेच सकते हैं.

फ्यूचर्स कॉन्ट्रैक्ट कुछ भविष्य की तिथि पर किसी निर्दिष्ट राशि की भौतिक वस्तु की डिलीवरी या प्राप्ति के लिए प्रदान करते हैं. फिजिकल रूप से सेटल किए गए कॉन्ट्रैक्ट के तहत, खरीदार द्वारा पूरी खरीद कीमत का भुगतान किया जाता है और वास्तविक कमोडिटी विक्रेता द्वारा डिलीवर की जाती है. लेकिन फ्यूचर्स कॉन्ट्रैक्ट में, वास्तविक डिलीवरी बाद में होती है. उदाहरण के लिए, किसान भविष्य की तिथि पर $100 प्रति टन पर 10 टन गेहूं बेचने के लिए फ्यूचर्स कॉन्ट्रैक्ट में प्रवेश करता है. उस तिथि पर, मिलर किसान को पूरी खरीद कीमत ($1,000) का भुगतान करेगा और बदले में गेहूं का 10 टन प्राप्त होगा.

हालांकि, नकद निपटाए गए भविष्य संविदा के तहत, किसान और मिलर समझौते की तारीख पर चावल की स्थल की कीमत के बीच अंतर का आदान-प्रदान करेंगे और भविष्य के संविदा में उल्लिखित कीमत पर सहमत होंगे और चावल की वास्तविक सुपुर्दगी नहीं होगी. उपरोक्त उदाहरण के बाद, अगर सेटलमेंट की तिथि पर चावल की कीमत प्रति टन $80 थी, जबकि फ्यूचर कॉन्ट्रैक्ट की कीमत पर सहमत था $100 एक टन, मिलर किसान को कैश में $200 का भुगतान करेगा और मिलर को चावल की डिलीवरी नहीं होगी. अगर, सेटलमेंट की तिथि पर, चावल की कीमत $120 एक टन थी, तो किसान मिलर को कैश में $200 का भुगतान करेगा और चावल की कोई डिलीवरी नहीं होगी. व्यवहार में, अधिकांश भविष्य संविदाओं में शारीरिक वस्तु की सुपुर्दगी शामिल नहीं होती क्योंकि संविदाएं विनिमय के माध्यम से नकद में निपटाई जाती हैं. वित्तीय निवेशक नकद निपटान को पसंद करते हैं क्योंकि अंतर्निहित वस्तु को खरीदने या बेचने में कोई रुचि नहीं होती और लेन-देन की लागत कम होती है. आजकल, कमोडिटी में फ्यूचर्स ट्रेडिंग की पूरी प्रक्रिया दुनिया भर में इलेक्ट्रॉनिक रूप से की जाती है

दो प्रकार के कमोडिटी मार्केट हैं: स्पॉट और डेरिवेटिव. स्पॉट मार्केट में, खरीदार और विक्रेता के बीच बातचीत की गई कीमत पर फिजिकल कमोडिटी बेची जाती है या खरीदी जाती है. स्पॉट मार्केट में तुरंत डिलीवरी के साथ कैश में कमोडिटी खरीदना और बेचना शामिल है. व्यक्तिगत उपभोक्ताओं और बिज़नेस-टू-बिज़नेस कैटेगरी के लिए स्पॉट मार्केट हैं. स्पॉट मार्केट में दिल्ली के आज़ादपुर मंडी जैसे पारंपरिक मार्केट भी शामिल हैं जो फलों और सब्जियों में डील करते हैं.

दूसरी ओर, डेरिवेटिव कॉन्ट्रैक्ट के माध्यम से भी कमोडिटी बेची जा सकती है या खरीदी जा सकती है. फ्यूचर्स कॉन्ट्रैक्ट एक विशेष कीमत के लिए और भविष्य में एक निश्चित तिथि के लिए कमोडिटी खरीदने या बेचने के लिए पूर्व-निर्धारित और मानकीकृत कॉन्ट्रैक्ट है. उदाहरण के लिए, अगर आज कोई 10 टन गेहूं खरीदना चाहता है, तो आप इसे स्पॉट मार्केट में खरीद सकते हैं. लेकिन अगर कोई भविष्य की तिथि पर 10 टन गेहूं खरीदना या बेचना चाहता है, (कहता है, दो महीनों के बाद), तो आप कमोडिटी फ्यूचर्स एक्सचेंज पर चावल के फ्यूचर्स कॉन्ट्रैक्ट खरीद या बेच सकते हैं.

फ्यूचर्स कॉन्ट्रैक्ट कुछ भविष्य की तिथि पर किसी निर्दिष्ट राशि की भौतिक वस्तु की डिलीवरी या प्राप्ति के लिए प्रदान करते हैं. फिजिकल रूप से सेटल किए गए कॉन्ट्रैक्ट के तहत, खरीदार द्वारा पूरी खरीद कीमत का भुगतान किया जाता है और वास्तविक कमोडिटी विक्रेता द्वारा डिलीवर की जाती है. लेकिन फ्यूचर्स कॉन्ट्रैक्ट में, वास्तविक डिलीवरी बाद में होती है. उदाहरण के लिए, किसान भविष्य की तिथि पर $100 प्रति टन पर 10 टन गेहूं बेचने के लिए फ्यूचर्स कॉन्ट्रैक्ट में प्रवेश करता है. उस तिथि पर, मिलर किसान को पूरी खरीद कीमत ($1,000) का भुगतान करेगा और बदले में गेहूं का 10 टन प्राप्त होगा.

हालांकि, नकद निपटाए गए भविष्य संविदा के तहत, किसान और मिलर समझौते की तारीख पर चावल की स्थल की कीमत के बीच अंतर का आदान-प्रदान करेंगे और भविष्य के संविदा में उल्लिखित कीमत पर सहमत होंगे और चावल की वास्तविक सुपुर्दगी नहीं होगी. उपरोक्त उदाहरण के बाद, अगर सेटलमेंट की तिथि पर चावल की कीमत प्रति टन $80 थी, जबकि फ्यूचर कॉन्ट्रैक्ट की कीमत पर सहमत था $100 एक टन, मिलर किसान को कैश में $200 का भुगतान करेगा और मिलर को चावल की डिलीवरी नहीं होगी. अगर, सेटलमेंट की तिथि पर, चावल की कीमत $120 एक टन थी, तो किसान मिलर को कैश में $200 का भुगतान करेगा और चावल की कोई डिलीवरी नहीं होगी. व्यवहार में, अधिकांश भविष्य संविदाओं में शारीरिक वस्तु की सुपुर्दगी शामिल नहीं होती क्योंकि संविदाएं विनिमय के माध्यम से नकद में निपटाई जाती हैं. वित्तीय निवेशक नकद निपटान को पसंद करते हैं क्योंकि अंतर्निहित वस्तु को खरीदने या बेचने में कोई रुचि नहीं होती और लेन-देन की लागत कम होती है. आजकल, कमोडिटी में फ्यूचर्स ट्रेडिंग की पूरी प्रक्रिया दुनिया भर में इलेक्ट्रॉनिक रूप से की जाती है

2.4.How डेरिवेटिव कमोडिटीज़ मार्केट में ट्रेड करने के लिए?

आप निम्नलिखित दो कॉन्ट्रैक्ट के माध्यम से कमोडिटी मार्केट में ट्रेड कर सकते हैं:

- फॉरवर्ड्स कॉन्ट्रैक्ट: यह कॉन्ट्रैक्ट दो पार्टियों के बीच भविष्य में निश्चित कीमत पर किसी निश्चित वस्तु को बेचने या खरीदने का एग्रीमेंट है. यह कॉन्ट्रैक्ट कीमत के उतार-चढ़ाव के खिलाफ खरीदार के जोखिम को बचाता है, और विक्रेता अपने प्रोडक्ट के लिए एक निर्दिष्ट तिथि पर गारंटीड कीमत प्राप्त कर सकता है.

फ्यूचर्स कॉन्ट्रैक्ट: फ्यूचर्स कॉन्ट्रैक्ट दो पक्षों के बीच एक एग्रीमेंट है जो किसी निर्दिष्ट तिथि पर और पूर्वनिर्धारित कीमत पर किसी विशेष एसेट को खरीदने या बेचने के लिए सहमत हैं. एसेट का भुगतान और डिलीवरी भविष्य की तिथि पर की जाती है, जिसे डिलीवरी की तिथि कहा जाता है. फ्यूचर्स कॉन्ट्रैक्ट में खरीदार को लंबी स्थिति रखने के लिए जाना जाता है और फ्यूचर्स कॉन्ट्रैक्ट में विक्रेता को एक छोटी स्थिति माना जाता है.

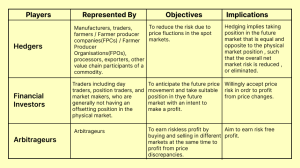

2.5.various कमोडिटी डेरिवेटिव मार्केट में प्लेयर्स

कमोडिटी डेरिवेटिव बाजार के खिलाड़ियों को दो प्रमुख श्रेणियों में वर्गीकृत किया जा सकता है-जोखिम प्रदाता और जोखिम लेने वाले. जोखिम देने वाले या हेजर उन लोगों को निर्दिष्ट करते हैं जिनके पास वस्तु के भौतिक एक्सपोजर के कारण जोखिम होता है और वे स्टॉक एक्सचेंज पर बिक्री या खरीद की स्थिति लेकर अपने जोखिम को पास करना चाहते हैं. जोखिम लेने वाले या निवेशक उन लोगों को निर्दिष्ट करते हैं जिनके पास वस्तु के प्रति भौतिक संपर्क नहीं है, लेकिन जो बाजार में असमानताओं से लाभ प्राप्त करने के उद्देश्य से खरीद या बिक्री की स्थिति या जोखिम लेना चाहते हैं. इस मार्केट में फाइनेंशियल इन्वेस्टर और आर्बिट्रेजर इन्वेस्टर हैं.