- इन्वेस्टमेंट बेसिक्स

- सिक्योरिटीज़ क्या हैं?

- मार्केट इंटरमीडियरी

- प्राइमरी मार्केट

- IPO की मूल बातें

- द्वितीयक बाजार

- सेकेंडरी मार्केट के प्रोडक्ट

- स्टॉक मार्केट इंडाइसेस

- आमतौर पर इस्तेमाल किए जाने वाले शब्द

- ट्रेडिंग टर्मिनल

- क्लियरिंग और सेटलमेंट प्रोसेस

- कॉर्पोरेट एक्शन और स्टॉक की कीमतों पर प्रभाव

- मार्केट के मूड में बदलाव

- पढ़ें

- स्लाइड्स

- वीडियो

5.1 IPO क्या है और कंपनियां सार्वजनिक क्यों होती हैं?

नीरव: मैं IPO सुनता रहता/रहती हूं, एक बड़ी डील है. क्या उन्हें इतना विशेष बनाता है?

वेदांत: IPO तब होता है जब कोई प्राइवेट कंपनी पहली बार जनता को शेयर प्रदान करती है, जैसे रोजमर्रा के निवेशकों के लिए अपना दरवाजा खोलना.

नीरव: तो क्या यह एक निजी क्लब से सार्वजनिक बाजार में चल रहा है?

वेदांत: बिल्कुल. यह पूंजी जुटाने, विश्वसनीयता बढ़ाने में मदद करता है, और शुरुआती निवेशकों को बाहर निकलने में मदद करता है, हालांकि यह अधिक जांच और अनुपालन के साथ आता है.

नीरव: एक बोल्ड मूव की तरह लगता है जो कंपनी के भविष्य को नया रूप देता है.

वेदांत: इसका. आइए जानें कि कंपनियां सार्वजनिक क्यों होती हैं, IPO प्रोसेस कैसे काम करती है, और इन्वेस्टर को क्या ढूंढना चाहिए. मीरा के चॉकलेट बिज़नेस की तरह- कल्पना करें कि क्या वह इसे किसी दिन सार्वजनिक करती है!

सो,

मीरा ने अभी तक अपने चॉकलेट बिज़नेस को फंड किया है, लेकिन स्टोर खोलने या ऑनलाइन बेचने जैसे विस्तार करने के लिए-उसे अधिक पूंजी की आवश्यकता होती है. लोन लेने के बजाय, वह फंड के बदले दोस्तों और पड़ोसियों को छोटे-छोटे स्वामित्व की हिस्सेदारी प्रदान करती है. यह सार्वजनिक होने की तरह है: शेयर बेचकर, बिज़नेस अपडेट शेयर करके और तेज़ी से बढ़ने के साधन प्राप्त करके पैसे जुटाना. स्केल और विश्वसनीयता को अनलॉक करने के लिए एक निजी उद्यम को सार्वजनिक में बदलने का यह मुख्य विचार है.

इनिशियल पब्लिक ऑफरिंग (IPO) वह प्रोसेस है, जिसके माध्यम से एक प्राइवेट कंपनी स्टॉक एक्सचेंज में लिस्ट करके पहली बार जनता को अपने शेयर प्रदान करती है. T

IPO क्या है?

IPO, या इनिशियल पब्लिक ऑफरिंग, वह प्रोसेस है जिसके द्वारा एक निजी कंपनी स्टॉक एक्सचेंज पर पहली बार सामान्य जनता को अपने शेयर प्रदान करती है. यह कंपनी को आमतौर पर संस्थापकों, कर्मचारियों और शुरुआती निवेशकों द्वारा निजी स्वामित्व वाली कंपनी के रूप में बदलता है जो सार्वजनिक रूप से स्वामित्व वाली है, जहां कोई भी ओपन मार्केट के माध्यम से हिस्सेदारी खरीद सकता है.

नीरव: आपने मुझे बहुत अच्छी तरह समझाया, IPO क्या है. लेकिन अब मुझे यह जानना चाहिए कि एक कंपनी क्यों सार्वजनिक होती है?

वेदांत : सार्वजनिक होने से कंपनियों को उधार लिए बिना बड़ी पूंजी जुटाने में मदद मिलती है. उस पैसे का उपयोग विस्तार, तकनीकी अपग्रेड या कर्ज़ को क्लियर करने के लिए भी किया जा सकता है.

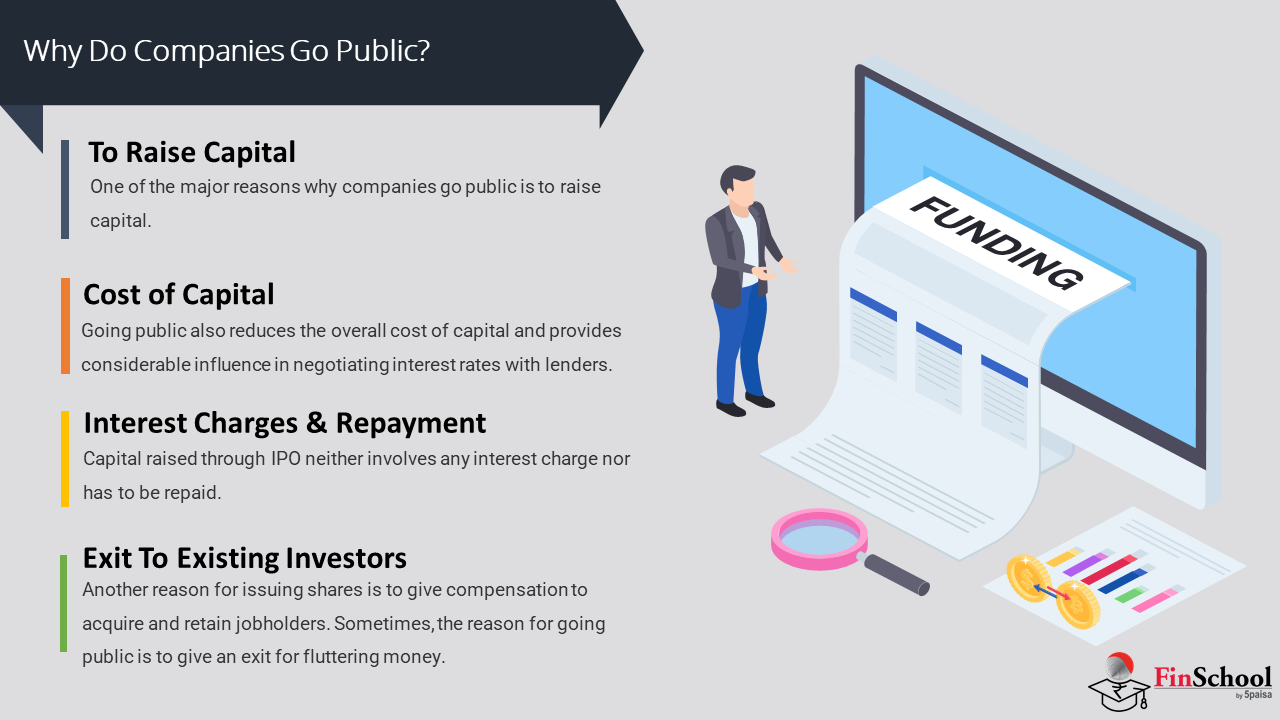

कंपनियां सार्वजनिक क्यों जाती हैं?

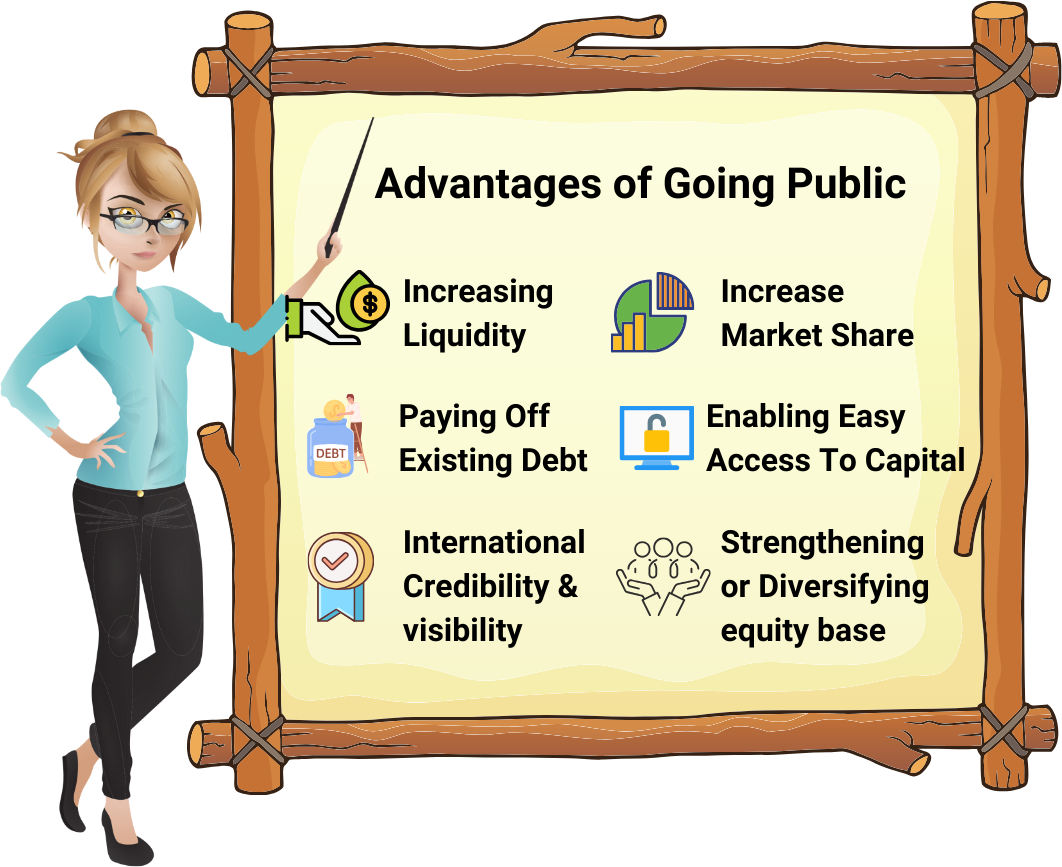

कंपनियां कई रणनीतिक कारणों से सार्वजनिक होती हैं, और जब निर्णय नई चुनौतियों को लाता है, तो यह तेजी से विकास का दरवाजा खोलता है.

सो,

मान लीजिए कि मीरा का होममेड चॉकलेट बिज़नेस वर्षों से लगातार बढ़ गया है. उन्होंने एक वफादार कस्टमर बेस बनाया है, एक छोटी टीम को नियुक्त किया है, और यहां तक कि ऑनलाइन बेचना शुरू कर दिया है. लेकिन अब वे पूरे भारत में बड़े-बड़े खुले रिटेल आउटलेट का सपना देख रहे हैं, ऑटोमेटेड मशीनरी में निवेश कर रहे हैं और नई प्रोडक्ट लाइन लॉन्च कर रहे हैं.

₹50 करोड़ जुटाने के लिए, वह लोन लेने के बजाय निवेशकों को शेयर बेचने का निर्णय लेती है. इससे उन्हें पुनर्भुगतान दायित्वों के बिना पूंजी तक पहुंच मिलती है.

अपने भाई, एक शुरुआती निवेशक, IPO का उपयोग कुछ शेयर बेचने और एक घर खरीदने के लिए करता है, जो दिखाता है कि IPO मौजूदा शेयरधारकों को लिक्विडिटी कैसे प्रदान करते हैं. लिस्टिंग मीरा की ब्रांड विश्वसनीयता को भी बढ़ाती है. मीडिया कवरेज, रिटेल इंटरेस्ट और सप्लायर ट्रस्ट बढ़ते हैं, जिससे अपने चॉकलेट को प्रीमियम प्रोडक्ट के रूप में स्थापित किया जाता है.

एक पब्लिक कंपनी के रूप में, एनालिस्ट अपने परफॉर्मेंस को ट्रैक करना शुरू करते हैं, जिससे उन्हें जॉइंट वेंचर या इक्विटी-आधारित हायरिंग के लिए उपयोगी मार्केट वैल्यूएशन को समझने में मदद मिलती है. एक साल बाद, उन्होंने दक्षिण-पूर्व एशिया के विस्तार के लिए फंड जुटाने के लिए एक फॉलो-ऑन पब्लिक ऑफर (एफपीओ) लॉन्च किया, जिसमें तेजी से फंड जुटाने के लिए अपनी सूचीबद्ध स्थिति का लाभ उठाया गया है.

सार्वजनिक होने से शासन के लाभ भी मिलते हैं. मीरा अब तिमाही परिणाम प्रकाशित करती है और सेबी के नियमों का पालन करती है, जिससे अपनी टीम को बेहतर फाइनेंशियल अनुशासन और रणनीतिक प्लानिंग की ओर बढ़ाया जाता है.

मूल रूप से, कंपनियां IPO लॉन्च करती हैं:

- कर्ज के बिना विकास के लिए पूंजी जुटाएं

- शुरुआती निवेशकों को लिक्विडिटी प्रदान करता है

- विश्वसनीयता और दृश्यता को बढ़ाएं

- रणनीतिक निर्णयों के लिए बेंचमार्क वैल्यूएशन

- भविष्य में फंड जुटाने को सक्षम करें

- शासन और जवाबदेही में सुधार

मीरा की यात्रा में यह पता लगाया गया है कि आईपीओ एक निजी उद्यम को एक स्केलेबल, अनुशासित और मार्केट-संचालित उद्यम में कैसे बदलता है.

नीरव: कृपया सार्वजनिक होने और प्रोसेस करने के लाभों के बारे में बताएं

वेदांत: ठीक है, आइए समझते हैं

5.2 जनता के लिए जाने और IPO के लिए प्रोसेस के लाभ

- पर्याप्त पूंजी तक पहुंच

सबसे तुरंत लाभ जनता से बड़ी मात्रा में पैसे जुटाने की क्षमता है. इस पूंजी का उपयोग विस्तार, अनुसंधान और विकास, अधिग्रहण या ऋण को कम करने के लिए किया जा सकता है. लोन के विपरीत, इस फंडिंग के लिए पुनर्भुगतान की आवश्यकता नहीं होती है, जिससे यह लॉन्ग-टर्म ग्रोथ के लिए एक शक्तिशाली टूल बन जाता है.

- मौजूदा शेयरधारकों के लिए लिक्विडिटी

आईपीओ शेयरों के ट्रेडिंग के लिए औपचारिक मार्केट प्रदान करता है. संस्थापक, शुरुआती कर्मचारी और निवेशक अंततः अपनी होल्डिंग बेच सकते हैं, पेपर वेल्थ को रियल मनी में बदल सकते हैं. यह लिक्विडिटी नए प्रतिभा के लिए इक्विटी-आधारित क्षतिपूर्ति को अधिक आकर्षक बनाती है.

- बेहतर पब्लिक प्रोफाइल और ब्रांड विज़िबिलिटी

सार्वजनिक होने से अक्सर मीडिया पर ध्यान और विश्लेषक कवरेज मिलता है. इस बढ़ी हुई दृश्यमानता से ब्रांड की पहचान बढ़ सकती है, नए कस्टमर को आकर्षित कर सकती है, और सप्लायर और पार्टनर के साथ रिश्तों में सुधार हो सकता है. यह मार्केट की मेच्योरिटी और विश्वसनीयता को भी संकेत देता है.

- मूल्यांकन पारदर्शिता

पब्लिक ट्रेडिंग मार्केट को कंपनी की वैल्यू निर्धारित करने की अनुमति देता है. यह रियल-टाइम वैल्यूएशन रणनीतिक निर्णयों, जैसे मर्जर और अधिग्रहण, या लेंडर और पार्टनर के साथ बातचीत करते समय उपयोगी है.

- बेहतर कॉर्पोरेट गवर्नेंस

सार्वजनिक कंपनियों को वित्तीय प्रकटन और बोर्ड की निगरानी सहित नियामक मानकों का पालन करना चाहिए. इससे अक्सर बेहतर आंतरिक नियंत्रण, पारदर्शिता और जवाबदेही, ऐसे गुण होते हैं जो संस्थागत निवेशकों को आकर्षित करते हैं.

- भविष्य में फंड जुटाने के अवसर

लिस्ट होने के बाद, कंपनियां फॉलो-ऑन पब्लिक ऑफरिंग (एफपीओ) या राइट्स इश्यू के माध्यम से अधिक आसानी से अतिरिक्त पूंजी जुटा सकती हैं. यह सुविधा पूरी तरह से प्राइवेट फंडिंग या डेट पर निर्भर किए बिना चल रहे विकास को सपोर्ट करती है.

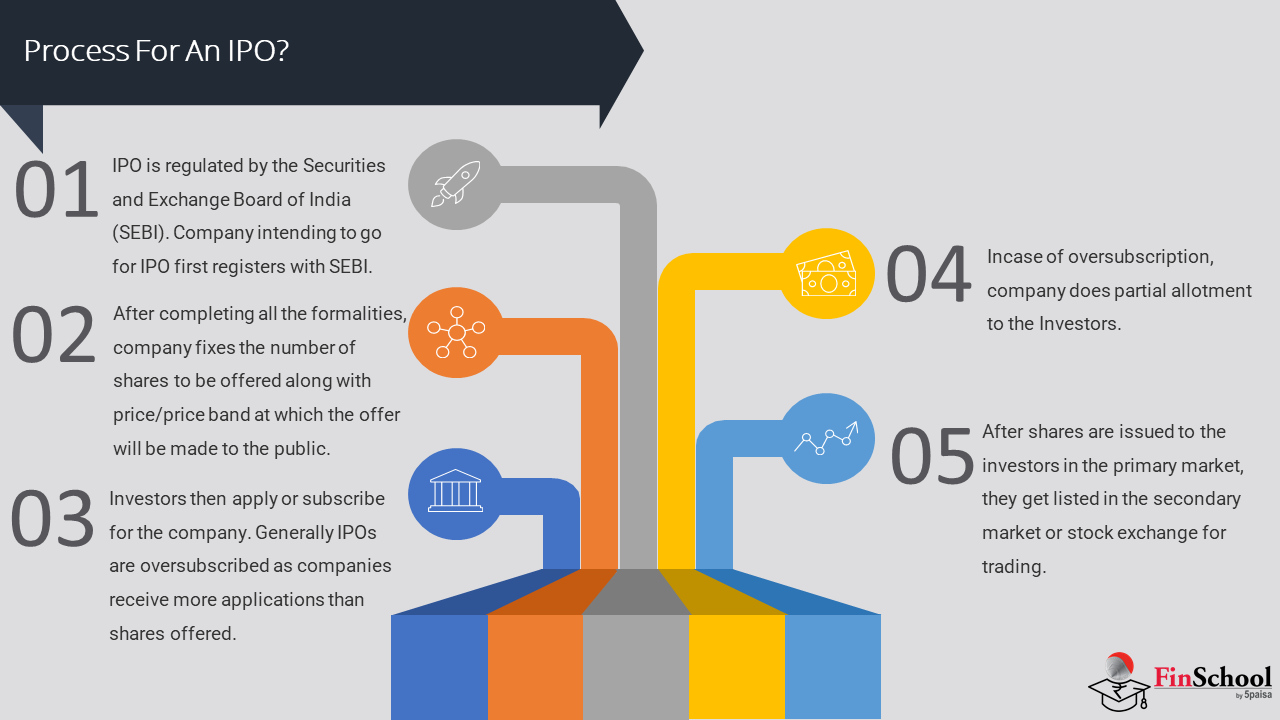

नीरव: भारत में IPO के पीछे वास्तविक प्रोसेस क्या है?

वेदांत: यह सुनिश्चित करने वाली कंपनी के साथ शुरू होता है कि यह तैयार है, फाइनेंशियल और ऑपरेशनल रूप से. फिर वे मर्चेंट बैंकर और कानूनी सलाहकार जैसे विशेषज्ञों की नियुक्ति करते हैं.

नीरव: तो वे केवल शेयर बेचना शुरू नहीं कर सकते?

वेदांत: नहींं. वे SEBI के साथ एक ड्राफ्ट रेड हेरिंग प्रॉस्पेक्टस (DRHP) फाइल करते हैं, जिसमें बिज़नेस और जोखिमों का विवरण होता है. सेबी ने इसकी समीक्षा की और आगे बढ़ाया.

नीरव: अब क्या होगा?

वेदांत: कंपनी निवेशकों को आकर्षित करने के लिए रोडशो आयोजित करती है. फिर बुक-बिल्डिंग प्रोसेस आता है, निवेशक प्राइस बैंड के भीतर बोली लगाते हैं, शेयर आवंटित किए जाते हैं, और कंपनी सूचीबद्ध हो जाती है.

नीरव: तो यह पार्ट स्ट्रेटेजी, पार्ट कम्प्लायंस है?

वेदांत: बिल्कुल. यह निजी से जनता तक की एक संरचित यात्रा है, जो पारदर्शिता और विश्वास पर निर्मित है.

तो आइए समझते हैं

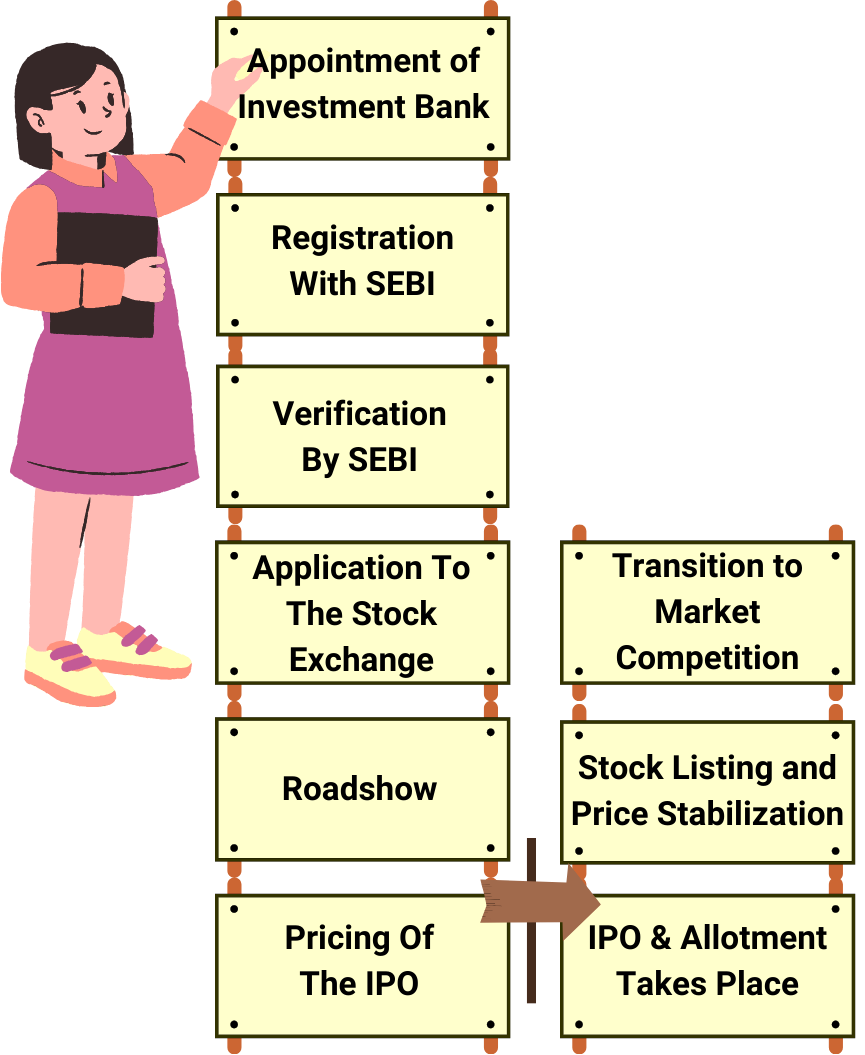

5.3 भारत में IPO की प्रक्रिया क्या है?

रणनीतिक निर्णय और आंतरिक तैयारी

आईपीओ शुरू करने से पहले, कंपनी को यह आकलन करना चाहिए कि वह सार्वजनिक होने के लिए तैयार है या नहीं. इसमें अपने फाइनेंशियल परफॉर्मेंस, स्केलेबिलिटी, कम्प्लायंस सिस्टम और गवर्नेंस स्ट्रक्चर का मूल्यांकन शामिल है. बोर्ड और प्रमोटर्स को लंबे समय के लक्ष्यों पर अलाइन होना चाहिए, क्योंकि जनता ने नियामक जांच और शेयरधारक की जवाबदेही सहित नई जिम्मेदारियों को पेश किया है.

मध्यस्थों की नियुक्ति

कंपनी IPO प्रोसेस को मैनेज करने के लिए प्रमुख प्रोफेशनल नियुक्त करती है. इनमें मर्चेंट बैंकर (लीड मैनेजर), लीगल एडवाइज़र, ऑडिटर और रजिस्ट्रार शामिल हैं. मर्चेंट बैंकर इश्यू और गाइड प्राइसिंग को अंडरराइट करते हैं, जबकि कानूनी और फाइनेंशियल एक्सपर्ट यह सुनिश्चित करते हैं कि सभी डिस्क्लोज़र और डॉक्यूमेंटेशन सेबी के नियामक मानकों को पूरा करते हैं.

ड्यू डिलिजेंस और डीआरएचपी फाइलिंग

एक ड्राफ्ट रेड हेरिंग प्रॉस्पेक्टस (डीआरएचपी) तैयार किया गया है, जिसमें कंपनी के बिज़नेस मॉडल, फाइनेंशियल, जोखिम और आईपीओ के उद्देश्यों के बारे में विस्तृत जानकारी शामिल है. यह डॉक्यूमेंट रिव्यू के लिए सेबी को सबमिट किया गया है. साथ ही, कंपनी के सभी कानूनी, फाइनेंशियल और ऑपरेशनल पहलुओं को सत्यापित करने के लिए एक पूरी तरह से उचित जांच प्रक्रिया की जाती है.

सेबी रिव्यू और अप्रूवल

सेबी ने डीआरएचपी की समीक्षा की और स्पष्टीकरण या संशोधन का अनुरोध किया जा सकता है. संतुष्ट होने के बाद, यह एक ऑब्जर्वेशन लेटर जारी करता है, जो कंपनी के लिए IPO के साथ आगे बढ़ने के लिए ग्रीन लाइट के रूप में कार्य करता है. यह चरण यह सुनिश्चित करता है कि ऑफर संभावित निवेशकों के लिए पारदर्शी और उचित है.

मार्केटिंग और रोडशो

कंपनी, अपने मर्चेंट बैंकर के साथ, IPO में रुचि पैदा करने के लिए रोडशो और इन्वेस्टर मीटिंग का आयोजन करती है. इन प्रेजेंटेशन का उद्देश्य संस्थागत निवेशकों के लिए है और मांग का आकलन करने में मदद करता है. यह चरण सफल बोली के लिए बाजार का विश्वास बनाने और चरण स्थापित करने के लिए महत्वपूर्ण है.

प्राइस बैंड और बुक बिल्डिंग

प्राइस बैंड की घोषणा की जाती है, जिसके भीतर निवेशक बोली लगा सकते हैं. बुक-बिल्डिंग इश्यू में, इन्वेस्टर की मांग के आधार पर अंतिम कीमत निर्धारित की जाती है. यह डायनामिक प्राइसिंग मैकेनिज्म शेयरों की उचित मार्केट वैल्यू खोजने में मदद करता है और कुशल कैपिटल एलोकेशन सुनिश्चित करता है.

आवंटन और लिस्टिंग

बोली अवधि बंद होने के बाद, मांग और नियामक दिशानिर्देशों के आधार पर निवेशकों को शेयर आवंटित किए जाते हैं. इसके बाद कंपनी NSE या BSE जैसे स्टॉक एक्सचेंज पर अपने शेयरों को लिस्ट करती है. लिस्ट होने के बाद, शेयरों को मुक्त रूप से ट्रेड किया जा सकता है, और कंपनी आधिकारिक रूप से सार्वजनिक रूप से ट्रेड की जाने वाली इकाई बन जाती है.

वेदांत: नीरव, बिज़नेस की फंडिंग चरणों में होती है, न केवल एक बड़ा निवेश.

नीरव: सच में? मैंने सोचा कि वे बस पिच करें और फंड प्राप्त करें.

वेदांत: यह बूटस्ट्रैपिंग से शुरू होता है, परिवार से पर्सनल सेविंग या मदद. इसके बाद आइडिया टेस्ट करने के लिए एंजेल इन्वेस्टर्स से सीड फंडिंग मिलती है.

नीरव: और उसके बाद?

वेदांत: अगर यह बढ़ता है, तो वे सीरीज़ ए, बी, सी, आदि उठाते हैं, स्केलिंग के लिए प्रत्येक राउंड. अंत में, वे IPO के माध्यम से सार्वजनिक हो सकते हैं या प्राप्त कर सकते हैं.

नीरव: तो व्यवसाय के साथ धन की वृद्धि होती है?

वेदांत: बिल्कुल. प्रत्येक चरण कंपनी की मेच्योरिटी और जोखिम को दर्शाता है, जो निवेशक के निर्णयों को मार्गदर्शन करता है.

5.4 बिज़नेस फंडिंग के चरण

बिज़नेस फंडिंग के चरण

- बूटस्ट्रैपिंग/प्री-सीडव्यक्तिगत बचत का उपयोग करके फाउंडर्स फंड आइडिया. फोकस: एमवीपी विकास और विचार सत्यापन. उच्च जोखिम, पूर्ण नियंत्रण.

- सीड फंडिंगएंजल निवेशकों की पहली औपचारिक पूंजी. प्रोडक्ट, मार्केट रिसर्च और टीम बिल्डिंग को रिफाइन करने के लिए इस्तेमाल किया जाता है. दृष्टि के आधार पर, राजस्व नहीं.

- सीरीज एवेंचर कैपिटल स्केलिंग को सपोर्ट करता है. बिज़नेस को प्रोडक्ट-मार्केट फिट और ट्रैक्शन दिखाना चाहिए. फंड हायरिंग, मार्केटिंग और ग्रोथ में जाते हैं.

- सीरीज़ बी एंड सीग्रोथ एक्सीलरेशन स्टेज. मार्केट विस्तार, टेक अपग्रेड या अधिग्रहण के लिए उपयोग की जाने वाली पूंजी. कम जोखिम, स्केलेबल मॉडल की उम्मीद.

- ब्रिज/मेज़ानीनIPO या अधिग्रहण के लिए कंपनी तैयार करता है. फाइनेंशियल और कम्प्लायंस को बढ़ावा देने के लिए शॉर्ट-टर्म फंडिंग. अक्सर कन्वर्टिबल डेट या पसंदीदा इक्विटी के रूप में संरचित किया जाता है.

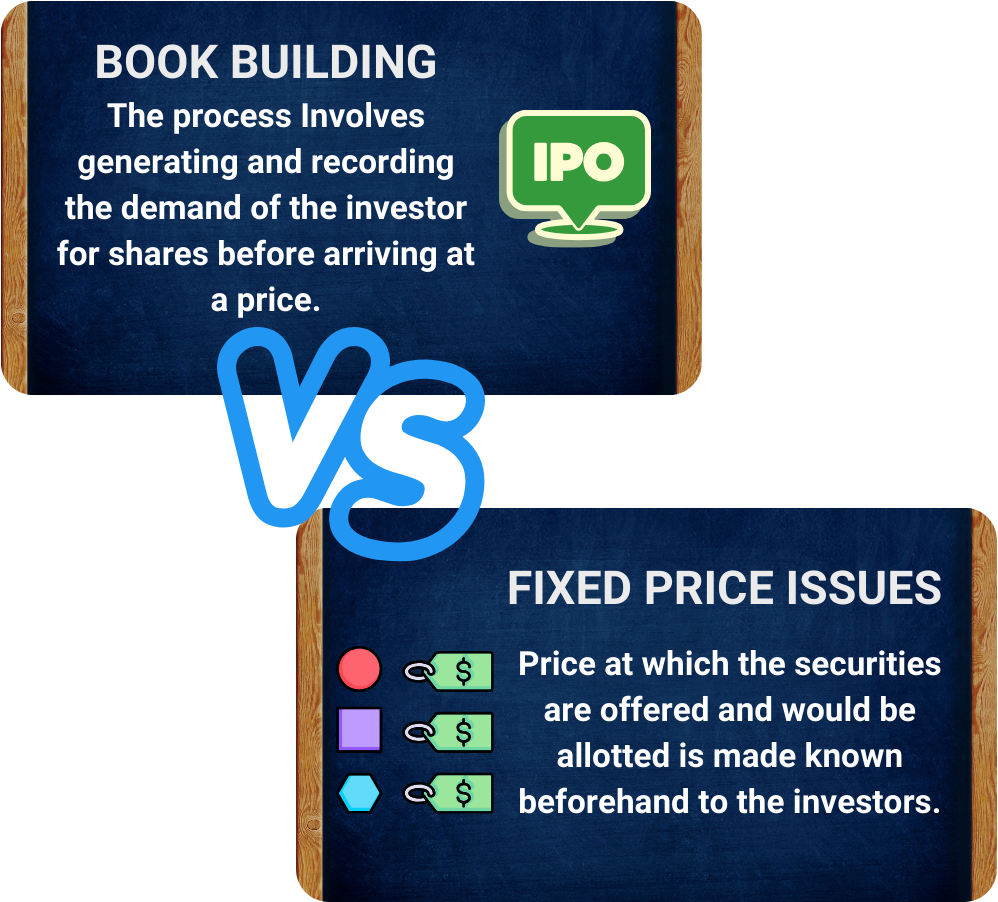

नीरव: IPO के प्रकार क्या हैं? आपने बुक बिल्डिंग और फिक्स्ड प्राइस का उल्लेख किया है.

वेदांत: दाएं. बुक बिल्डिंग डायनेमिक है-इन्वेस्टर की बिड प्राइस रेंज के भीतर होती है, और अंतिम कीमत मांग पर आधारित होती है. फिक्स्ड प्राइस आसान है- कंपनी की कीमत पहले से तय होती है.

नीरव: तो बुक बिल्डिंग नीलामी की तरह है?

वेदांत: बिल्कुल. यह मार्केट-ड्राइवन है, जबकि मांग के बावजूद फिक्स्ड कीमत स्थिर रहती है.

नीरव: बुक बिल्डिंग सुविधाजनक लगती है; रिटेल इन्वेस्टर के लिए फिक्स्ड प्राइस आसान लगता है.

वेदांत: सही. प्रत्येक अलग-अलग लक्ष्यों और इन्वेस्टर के प्रकारों के लिए उपयुक्त है. वे विस्तार से कैसे काम करते हैं, यह जानना चाहते हैं?

5.5 बुक बिल्डिंग प्रोसेस बनाम फिक्स्ड प्राइस मैकेनिज्म

बुक बिल्डिंग प्रोसेस - मार्केट-संचालित दृष्टिकोण

बुक बिल्डिंग प्रोसेस IPO में उपयोग की जाने वाली एक डायनेमिक विधि है, जिसका उपयोग शेयर जारी करने के लिए अनुकूल कीमत निर्धारित करने के लिए किया जाता है. फिक्स्ड प्राइस सेट करने के बजाय, कंपनी ₹100 से ₹120 तक की प्राइस बैंड प्रदान करती है और इन्वेस्टर को एक विशिष्ट विंडो के दौरान, आमतौर पर 3 से 7 कार्य दिवसों के भीतर बिड करने के लिए आमंत्रित करती है. इन्वेस्टर बताते हैं कि वे कितने शेयर चाहते हैं और किस कीमत पर, विभिन्न कीमत बिंदुओं पर मांग का आकलन करने में मदद करते हैं.

यह प्रोसेस कलेक्टर के एडिशन को लॉन्च करने वाले बुकस्टोर के समान है और कस्टमर्स को प्राइस रेंज के भीतर बोली लगाने के लिए कहती है. बोली इकट्ठा करने के बाद, अंतिम कीमत तय की जाती है, जहां मांग सबसे मजबूत होती है-उचित कीमत और कुशल पूंजी जुटाना. बुक बिल्डिंग पारदर्शिता को बढ़ाता है, वास्तविक मार्केट हित को दर्शाता है, और आमतौर पर बड़े या मुख्य-बोर्ड IPO के लिए इस्तेमाल किया जाता है.

यह कैसे काम करता है

इन्वेस्टर बिड जमा करते हैं, जो बताते हैं कि वे कितने शेयर चाहते हैं और बैंड के भीतर कितनी कीमत पर. ये बिड स्टॉक एक्सचेंज द्वारा बनाए गए डिजिटल ऑर्डर बुक में एकत्र की जाती हैं. बोली अवधि के अंत में, कंपनी, अपने मर्चेंट बैंकरों के साथ परामर्श करके, विभिन्न कीमत बिंदुओं पर मांग का विश्लेषण करती है और कट-ऑफ प्राइस निर्धारित करती है, जिस पर इश्यू आवंटित किया जाएगा.

लाभ

- कुशल प्राइस डिस्कवरी: अंतिम कीमत रियल-टाइम इन्वेस्टर की मांग को दर्शाती है, जो अंडर-प्राइसिंग या ओवरप्राइसिंग के जोखिम को कम करती है.

- पारदर्शिता: बोली की पूरी अवधि में मांग दिखाई देती है, विशेष रूप से संस्थागत निवेशकों के लिए.

- फ्लेक्सिबिलिटी: निवेशक विंडो के दौरान बिड को संशोधित या कैंसल कर सकते हैं.

- संस्थागत भागीदारी:क्वालिफाइड इंस्टीट्यूशनल बायर्स (क्यूआईबी) को आकर्षित करता है, जो अक्सर जारी करते हैं.

सीमाएं

- जटिलता:रिटेल इन्वेस्टर को बिडिंग प्रोसेस और प्राइस बैंड कन्फ्यूज़ हो सकता है.

- महंगा:अधिक मार्केटिंग, रोडशो और नियामक अनुपालन की आवश्यकता होती है.

- समय उपयोग: प्रक्रिया में अधिक चरण और समन्वय शामिल होता है.

- फिक्स्ड प्राइस मैकेनिज्म - एक आसान, पारंपरिक मॉडल

IPO में फिक्स्ड प्राइस मैकेनिज्म, ₹9,999 की निर्धारित कीमत पर बजट स्मार्टफोन लॉन्च करने वाले स्टोर की तरह है, कस्टमर बिना किसी बातचीत के निश्चित राशि का भुगतान करते हैं. इसी प्रकार, IPO में, कंपनी और उसके मर्चेंट बैंकर पहले से ही एक ही ऑफर की कीमत तय करते हैं, जिसे प्रॉस्पेक्टस में प्रकट किया जाता है. इन्वेस्टर उस फिक्स्ड दर पर अप्लाई करते हैं, जिसमें कोई बिडिंग या प्राइस रेंज शामिल नहीं है, और डिमांड केवल IPO बंद होने के बाद ही जाना जाता है.

यह कैसे काम करता है?

इन्वेस्टर पूर्व-निर्धारित कीमत पर शेयरों के लिए अप्लाई करते हैं और पूरी राशि का अग्रिम भुगतान करते हैं. इश्यू की मांग केवल सब्सक्रिप्शन अवधि समाप्त होने के बाद ही जानी जाती है. अगर इश्यू को ओवरसब्सक्राइब किया जाता है, तो शेयरों को आनुपातिक रूप से या लॉटरी के माध्यम से आवंटित किया जाता है.

लाभ

- सरलता:रिटेल निवेशकों के लिए समझना और भाग लेना आसान है.

- पूर्वानुमान: इन्वेस्टर को पता है कि वे भुगतान कर रहे हैं सटीक कीमत.

- कम लागत: बुक बिल्डिंग की तुलना में कम मार्केटिंग और प्रशासनिक खर्च.

सीमाएं

- कोई कीमत डिस्कवरी नहीं:कीमत आंतरिक अनुमानों पर आधारित है, जो मार्केट की वास्तविक मांग को नहीं दर्शाती है.

- मांग की अपारदर्शिता: निवेशकों को यह नहीं पता कि जब तक यह बंद नहीं हो जाता है तब तक समस्या कितनी अच्छी परफॉर्मिंग कर रही है.

- सीमित संस्थागत हित:क्यूआईबी अक्सर बुक बिल्डिंग की सुविधा को पसंद करते हैं.

एक नजर में मुख्य अंतर

|

फीचर |

बुक बिल्डिंग प्रोसेस |

फिक्स्ड प्राइस मैकेनिज्म |

|

कीमत |

प्राइस बैंड; बिड के आधार पर अंतिम कीमत |

फिक्स्ड प्राइस को एडवांस में प्रकट किया गया है |

|

मांग दृश्यता |

बोली के दौरान रियल-टाइम |

इश्यू बंद होने के बाद ही जाना जाता है |

|

निवेशक की भागीदारी |

उच्च संस्थागत हित |

अधिक रिटेल-फोकस्ड |

|

लागत और जटिलता |

रोड शो और अनुपालन के कारण अधिक |

कम; आसान प्रोसेस |

|

कीमत की खोज |

मार्केट-संचालित |

कंपनी-निर्धारित |

5.6 इन्वेस्टर IPO में कैसे इन्वेस्ट कर सकते हैं

वेदांत: नीरव ने एनएसडीएल का आईपीओ चेक किया? मैंने एक ट्रेडिंग प्लेटफॉर्म के माध्यम से अप्लाई किया.

नीरव: हां, इसे बहुत अधिक सब्सक्राइब किया गया था! प्रोसेस कैसे हुई?

वेदांत: सुपर स्मूद. मैंने कट-ऑफ प्राइस का उपयोग किया, अपनी UPI ID दर्ज की और फोनपे के माध्यम से अप्रूव किया. 1 लॉट आवंटित हो गया है.

नीरव: अच्छा! आपके डीमैट में शेयर क्रेडिट हो गए हैं?

वेदांत: युप, अगस्त 5 को. 15% प्रीमियम के साथ अगले दिन BSE पर लिस्टेड. NSDL ने सुरक्षित रूप से हिरासत में लिया.

निवेशक IPO में कैसे निवेश कर सकते हैं ट्रेडिंग प्लेटफॉर्म के साथ

- IPO ओवरव्यू

- कंपनी: नेशनल सिक्योरिटीज डिपॉजिटरी लिमिटेड (NSDL)

- IPO की तिथि: जुलाई 30 से अगस्त 1, 2025

- ईश्यू का साइज़: ₹ 4,011.60 करोड़ (5.01 करोड़ शेयरों की बिक्री के लिए ऑफर)

- मूल्य बैंड: ₹760-₹800 प्रति शेयर

- लॉट साइज: 18 शेयर

- लिस्टिंग की तारीख: BSE पर 6 अगस्त, 2025

- ओवर-सब्सक्रिप्शन: कुल मिलाकर 41.02 गुना; क्यूआईबीएस 103.97x, एनआईआईएस 34.98x, रिटेल 7.76x2

- ट्रेडिंग प्लेटफॉर्म के माध्यम से अप्लाई करना (NSDL से लिंक)

- डीमैट अकाउंट: इन्वेस्टर ने ट्रेडिंग प्लेटफॉर्म के साथ डीमैट अकाउंट खोला, जो NSDL से लिंक था.

- प्लेटफॉर्म एक्सेस: ट्रेडिंग ऐप या वेबसाइट में लॉग-इन किया गया और IPO सेक्शन में नेविगेट किया गया.

- IPO चयन: प्राइस बैंड, लॉट साइज़ और DRHP जैसे विवरण देखने के लिए "NSDL IPO" चुनें.

- एप्लीकेशन पर:

- लॉट की संख्या चुनें (जैसे, 1 लॉट = 18 शेयर)

- सरल बोली के लिए "कट-ऑफ प्राइस" का चयन किया गया

- भुगतान ऑथोराइज़ेशन के लिए दर्ज की गई UPI ID

- UPI मैंडेट: फंड ब्लॉक करने के लिए UPI ऐप के माध्यम से अप्रूव्ड मैंडेट

- अलॉटमेंट का स्टेटस: ट्रेडिंग ऐप या रजिस्ट्रार की साइट के माध्यम से अगस्त 4 को अलॉटमेंट चेक किया गया

- एनएसडीएल के माध्यम से आवंटन के बाद

- डीमैट में क्रेडिट: आवंटित शेयर अगस्त 5 तक एनएसडीएल-लिंक्ड डीमैट अकाउंट में जमा किए गए थे

- रिफंड: गैर-आवंटितों ने एक ही दिन अपने ब्लॉक किए गए फंड जारी किए थे

- लिस्टिंग: 6 अगस्त को BSE पर लिस्टेड शेयर, जारी की गई कीमत पर ~15% के अनुमानित प्रीमियम के साथ

एनएसडीएल की प्रोसेस में भूमिका

|

व्यवसाय की स्थिति |

NSDL का फंक्शन |

|

अकाउंट सेटअप |

डीमैट इन्फ्रास्ट्रक्चर के माध्यम से इन्वेस्टर होल्डिंग्स की सुरक्षा करता है |

|

आबंटन शेयर करें |

इन्वेस्टर अकाउंट में इलेक्ट्रॉनिक रूप से शेयरों को क्रेडिट करता है |

|

पोस्ट-लिस्टिंग |

लिस्टेड शेयरों की सुरक्षित कस्टडी बनाए रखता है |

यह आईपीओ इस बात का एक मजबूत उदाहरण था कि एनएसडीएल न केवल सुरक्षित शेयरहोल्डिंग की सुविधा प्रदान करता है बल्कि पूंजी बाजार के बुनियादी ढांचे में निवेशकों का विश्वास भी दिखाता है

IPO के लिए ट्रेडिंग प्लेटफॉर्म का उपयोग क्यों करें?

- तेज़ एप्लीकेशन के लिए आसान UPI इंटीग्रेशन

- रियल-टाइम IPO अलर्ट और अलॉटमेंट अपडेट

- इन-ऐप रिसर्च रिपोर्ट और IPO रेटिंग

- कोई पेपरवर्क-पूरी प्रोसेस डिजिटल और मोबाइल-फ्रेंडली नहीं है

नीरव: वेदांत, ,मेरा दोस्त पिछले हफ्ते IPO के लिए अप्लाई किया था, लेकिन वह कोई शेयर नहीं मिला. क्या आप जानते हैं कि अलॉटमेंट प्रोसेस वास्तव में कैसे काम करती है?

वेदांत: हां, यह कभी-कभी-विशेष रूप से रिटेल निवेशकों के लिए थोड़ी लॉटरी है. अलॉटमेंट इस बात पर निर्भर करता है कि कितने लोग अप्लाई करते हैं और कितने शेयर उपलब्ध हैं. अगर IPO ओवरसब्सक्राइब हो जाता है, तो हर किसी को एक पीस नहीं मिलता है.

नीरव: तो यह केवल जल्दी आवेदन करने के बारे में नहीं है?

वेदांत: नहींं. समय मांग की तरह महत्वपूर्ण नहीं है. रिटेल निवेशकों के लिए, आवंटन आमतौर पर कंप्यूटराइज़्ड लॉटरी सिस्टम के माध्यम से किया जाता है. लेकिन संस्थागत निवेशकों के लिए, वे बोली लगाने वाली राशि के अनुपात में यह अधिक होता है.

नीरव: दिलचस्प. अगर IPO पूरी तरह से सब्सक्राइब नहीं किया जाता है, तो क्या होगा?

वेदांत: फिर सभी मान्य एप्लीकेंट को पूरा अलॉटमेंट मिलता है. और अगर शेयर बाकी हैं, तो उन्हें अन्य इन्वेस्टर कैटेगरी में आवंटित किया जा सकता है या वापस लिया जा सकता है. चरण-दर-चरण पूरा प्रोसेस करना चाहते हैं? यह वास्तव में काफी संरचित है.

5.7 शेयर कैसे आवंटित किए जाते हैं?

IPO शेयर अलॉटमेंट सीमित सीटों के साथ कॉन्सर्ट टिकट के लिए अप्लाई करने की तरह है. अगर मांग कम है, तो हर किसी को शेयर मिलते हैं-जैसे अंडर-सब्सक्राइब किए गए शो. लेकिन अगर इसे ओवरसब्सक्राइब किया जाता है, तो रिटेल इन्वेस्टर को लॉटरी के माध्यम से शेयर मिल सकते हैं, जबकि संस्थागत निवेशकों को आनुपातिक आवंटन प्राप्त होता है.

अमान्य या डुप्लीकेट एप्लीकेशन अस्वीकृत हो जाते हैं, और जिन लोगों को शेयर नहीं मिलते हैं उन्हें रिफंड जारी किया जाता है. प्रक्रिया को सेबी द्वारा विनियमित किया जाता है और निष्पक्षता और पारदर्शिता सुनिश्चित करने के लिए आईपीओ रजिस्ट्रार और स्टॉक एक्सचेंज द्वारा प्रबंधित किया जाता है.

- निवेशकों का वर्गीकरण

IPO शेयर को कैटेगरी में विभाजित किया जाता है:

- रिटेल इंडिविजुअल इन्वेस्टर (आरआईआई) - आमतौर पर जारी होने का 35% आवंटित किया जाता है

- नॉन-इंस्टीट्यूशनल इन्वेस्टर्स (एनआईआई) - आवंटित 15%

- क्वालिफाइड इंस्टीट्यूशनल बायर्स (क्यूआईबी) - 50% तक आवंटित

प्रत्येक कैटेगरी में अपना अलॉटमेंट नियम और आरक्षण होता है.

- आवेदनों की वैधता

केवल मान्य एप्लीकेशन पर विचार किया जाता है. गलत PAN के कारण मान्य नहीं है, एक ही इन्वेस्टर से कई एप्लीकेशन, या बैंक विवरण मेल नहीं खा रहे हैं-अस्वीकार कर दिए जाते हैं.

- अंडरसब्सक्रिप्शन परिदृश्य

अगर IPO अंडर-सब्सक्राइब है (यानी, उपलब्ध शेयरों से कम एप्लीकेशन), तो सभी मान्य एप्लीकेंट को पूरा अलॉटमेंट प्राप्त होता है. शेष शेयर को अन्य कैटेगरी में आवंटित किया जा सकता है या निकाला जा सकता है.

- ओवर सब्सक्रिप्शनपरिस्थिति

अगर IPO को ओवरसब्सक्राइब किया जाता है, तो आवंटन चुनिंदा हो जाता है:

- रिटेल निवेशकों के लिए, लॉटरी सिस्टम के माध्यम से अलॉटमेंट किया जाता है. प्रत्येक मान्य एप्लीकेंट के पास कम से कम एक लॉट प्राप्त करने की समान संभावना होती है.

- एनआईआई और क्यूआईबी के लिए, शेयरों को उनकी बोली के आकार के आधार पर आनुपातिक रूप से आवंटित किया जाता है.

- अलॉटमेंट डॉक्यूमेंट के आधार पर

रजिस्ट्रार "आवंटन का आधार" डॉक्यूमेंट तैयार करता है, जो बताता है कि कैटेगरी में शेयर कैसे वितरित किए गए थे और सब्सक्रिप्शन को कैसे संभाला गया था. यह रजिस्ट्रार की वेबसाइट पर प्रकाशित है.

- क्रेडिट और रिफंड

- आवंटित शेयर निवेशकों के डीमैट अकाउंट में जमा किए जाते हैं.

- अगर कोई शेयर आवंटित नहीं किया जाता है, तो ब्लॉक किए गए फंड रिलीज़ किए जाते हैं (UPI या ASBA एप्लीकेशन के मामले में).

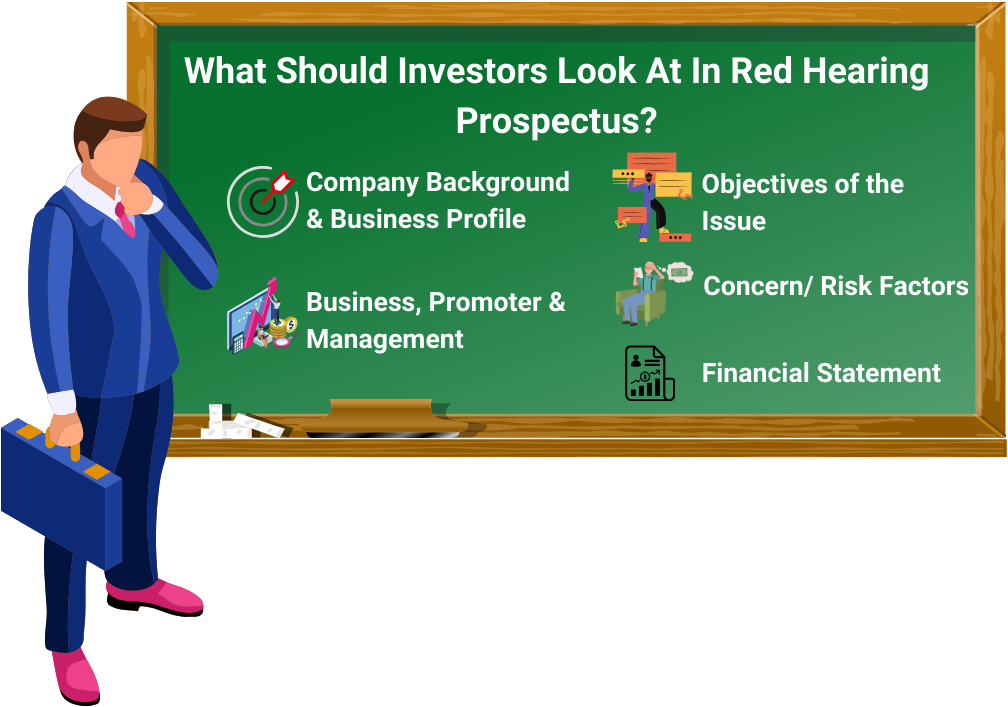

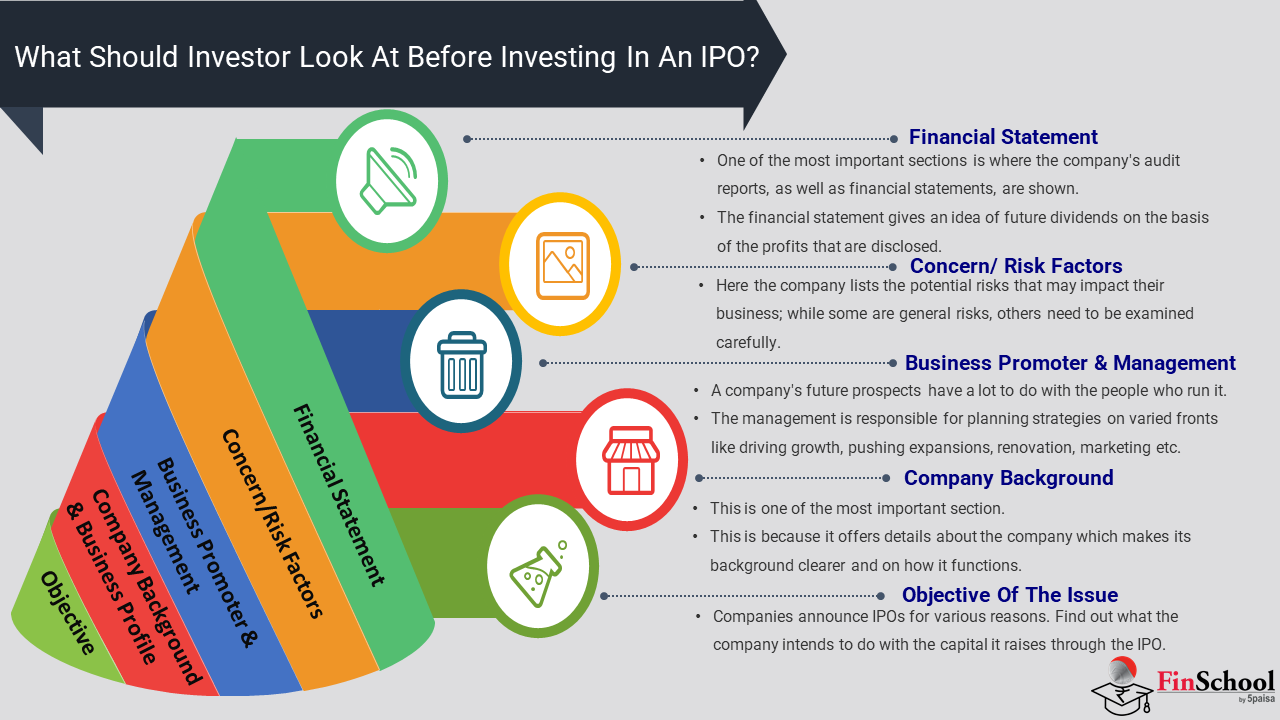

नीरव: वेदांत, क्या आईपीओ निवेशकों के लिए रेड हेरिंग प्रॉस्पेक्टस सचमुच महत्वपूर्ण है?

वेदांत: अवश्य. यह कंपनी की जनता के लिए पिच है, बिज़नेस, फाइनेंशियल, जोखिम और फंड के उपयोग को कवर करना.

नीरव: मुझे क्या ध्यान देना चाहिए?

वेदांत: बिज़नेस ओवरव्यू, इंडस्ट्री एनालिसिस और इश्यू के उद्देश्यों के साथ शुरू करें. फिर फाइनेंशियल और जोखिम कारकों को चेक करें.

नीरव: टीम के बारे में क्या?

वेदांत: मैनेजमेंट अनुभव, कैपिटल स्ट्रक्चर और एंकर इन्वेस्टर इंटरेस्ट पर नज़र डालें. यह सभी विश्वसनीयता का संकेत देता है.

नीरव: तो निवेश करने से पहले यह एक पूर्वावलोकन की तरह है?

वेदांत: बिल्कुल. यह अंतिम कीमत नहीं दिखाएगा, लेकिन यह आपको यह तय करने में मदद करता है कि IPO के लिए अप्लाई करना योग्य है या नहीं.

5.8 इन्वेस्टर रेड हेरिंग प्रॉस्पेक्टस को क्या देखना चाहिए?

रेड हेरिंग प्रॉस्पेक्टस (RHP) एक IPO के माध्यम से फंड जुटाने की योजना बनाने वाली कंपनी द्वारा SEBI के साथ फाइल किया गया एक प्राथमिक डॉक्यूमेंट है. आगामी अपार्टमेंट प्रोजेक्ट के लिए ब्रोशर की तरह, यह कंपनी के बिज़नेस मॉडल, फाइनेंशियल, इंडस्ट्री आउटलुक, जोखिमों और फंड के इच्छित उपयोग के बारे में विस्तृत जानकारी प्रदान करता है-जो निवेशकों को अवसर का मूल्यांकन करने में मदद करता है. हालांकि, इसमें जारी करने की कीमत या शेयरों की सटीक संख्या जैसे अंतिम विवरण शामिल नहीं हैं.

"रेड हेरिंग" शब्द कवर पर बोल्ड डिस्क्लेमर से आता है, जिसमें कहा गया है कि डॉक्यूमेंट अंतिम नहीं है. चूंकि IPO खुलने से पहले RHP जारी किया जाता है, इसलिए बुक-बिल्डिंग प्रोसेस के दौरान मुख्य शर्तों को बाद में अंतिम रूप दिया जाता है. यह एक महत्वपूर्ण डिस्क्लोज़र टूल के रूप में कार्य करता है, जिससे निवेशकों को कुछ विवरण लंबित होने के साथ भी सूचित निर्णय लेने की अनुमति मिलती है.

1. बिज़नेस ओवरव्यू और इंडस्ट्री लैंडस्केप

आरएचपी का यह सेक्शन कंपनी के बिज़नेस मॉडल, राजस्व स्रोतों और उद्योग की स्थिति को बताता है. निवेशकों को अपने संचालन, मुख्य ऑफर, कस्टमर बेस की स्पष्टता का आकलन करना चाहिए, और क्या यह बढ़ते या संतृप्त मार्केट में काम करता है. आरएचपी में इंडस्ट्री एनालिसिस ट्रेंड, प्रतिस्पर्धा और विनियमों को हाईलाइट करता है, जिससे निवेशकों को लॉन्ग-टर्म ग्रोथ की क्षमता या चुनौतियों का आकलन करने में मदद मिलती है.

2. जारी करने के उद्देश्य

बताता है कि कंपनी फंड-ग्रोथ इनिशिएटिव, डेट रीपेमेंट या प्रमोटर एक्जिट क्यों बढ़ा रही है. निवेशकों को यह आकलन करना चाहिए कि क्या लक्ष्य लॉन्ग-टर्म वैल्यू क्रिएशन को सपोर्ट करते हैं.

3. फाइनेंशियल परफॉर्मेंस और मुख्य रेशियो

पिछले फाइनेंशियल और रेवेन्यू ग्रोथ, आरओई और डेट जैसे प्रमुख मेट्रिक्स को कवर करता है. साथियों के साथ तुलना करें और कम होने वाले मार्जिन या नेगेटिव कैश फ्लो जैसे लाल ध्वजों के लिए देखें.

4. जोखिम कारक

परिचालन, वित्तीय और नियामक जोखिमों की सूची. निवेशकों को मटीरियल जोखिमों की पहचान करनी चाहिए और कंपनी की कम करने की रणनीतियों का मूल्यांकन करना चाहिए.

5. प्रमोटर्स और मैनेजमेंट टीम

लीडरशिप की पृष्ठभूमि और शेयरहोल्डिंग का विवरण. स्थिरता, संबंधित अनुभव और पिछले किसी भी कानूनी या नियामक समस्या के बारे में जानें.

6. कैपिटल स्ट्रक्चर और ऑफर का विवरण

नए इश्यू और OFS के बीच इक्विटी ओनरशिप और IPO के विभाजन को तोड़ता है. आईपीओ के बाद शेयरहोल्डिंग में प्रमोटर की प्रतिबद्धता और संस्थागत हित प्रकट होते हैं.

7. मूल्यांकन और कीमत पर विचार

EPS, NAV और वैल्यूएशन मल्टीपल के माध्यम से IPO की कीमत का आकलन करने के लिए डेटा प्रदान करता है. क्या कीमत उचित है या नहीं, यह निर्णय लेने के लिए उद्योग के साथियों के साथ तुलना करें.

नीरव: वेदांत, IPO ग्रे मार्केट क्या है?

वेदांत: यह एक अनऑफिशियल स्पेस है, जहां लिस्टिंग से पहले IPO शेयर या एप्लीकेशन ट्रेड किए जाते हैं. सेबी-नियंत्रित नहीं है, लेकिन यह शुरुआती निवेशकों की भावना को दिखाता है.

नीरव: लोग अलॉटमेंट से पहले शेयरों का ट्रेड करते हैं?

वेदांत: हां. वे या तो प्रीमियम पर अपेक्षित शेयर बेचते हैं या निश्चित "कोस्टक दर" पर व्यापार अनुप्रयोग करते हैं

नीरव: और ग्रे मार्केट प्रीमियम?

वेदांत: यह जारी करने की कीमत पर अतिरिक्त है, जैसे ₹300 से अधिक ₹60 का मतलब है ₹360 पर शेयर ट्रेड करना. यह उम्मीदों को लिस्ट करने का संकेत देता है, लेकिन यह पूरी तरह से नहीं है.

नीरव: तो मददगार, लेकिन जोखिम भरा है?

वेदांत: बिल्कुल. यह अनौपचारिक है, इसलिए कोई कानूनी सुरक्षा नहीं- लेकिन मांग का आकलन करने के लिए उपयोगी है. हाल ही के GMP ट्रेंड खोजना चाहते हैं?

5.9 IPO ग्रे मार्केट क्या है?

आईपीओ ग्रे मार्केट एक अनऑफिशियल प्लेटफॉर्म है, जिसमें सेबी के नियमन के बाहर औपचारिक लिस्टिंग से पहले शेयरों का ट्रेड किया जाता है. यह निवेशकों की भावना और अटकलों को दर्शाता है, जो अक्सर रिटेल हित को प्रभावित करता है. उदाहरण के लिए, अगर IPO की कीमत ₹200 है और ग्रे मार्केट में ₹260 पर ट्रेड करती है, तो ₹60 का अंतर ग्रे मार्केट प्रीमियम (GMP) है, जो बुलिश अपेक्षाओं को दिखाता है.

कोस्टक रेट (IPO एप्लीकेशन की कीमत) और सऊदा (आवंटन के आधार पर शर्त डील) जैसी शर्तें यहां आम हैं. ये कैश-आधारित ट्रांज़ैक्शन अनौपचारिक नेटवर्क के माध्यम से होते हैं. जबकि जीएमपी शुरुआती मांग संकेत प्रदान करता है, लेकिन यह हाईप द्वारा संचालित होता है और यह लिस्टिंग लाभ की गारंटी नहीं है.

वेदांत: नीरव ने कभी सोचा कि जब कोई कंपनी सार्वजनिक हो जाती है तो वास्तव में क्या बदलाव होता है?

नीरव: पैसे जुटाने के अलावा, वास्तव में नहीं. क्या यह ऑपरेशन को प्रभावित करता है?

वेदांत: हां. IPO विकास के लिए पूंजी लाते हैं और मार्केट की विश्वसनीयता को बढ़ाते हैं. पारदर्शिता गंभीर निवेशकों और रणनीतिक साझेदारों को आकर्षित करती है.

नीरव: और निवेशकों के लिए?

वेदांत: शुरुआती लोगों को लिक्विडिटी मिलती है; नए लोग विकास यात्रा में शामिल हो सकते हैं. लेकिन IPO अस्थिर हो सकते हैं-हाइप हमेशा फंडामेंटल से मेल नहीं खाती है.

नीरव: तो क्या यह अवसर और जोखिम दोनों है?

वेदांत: बिल्कुल. IPO कंपनी को नया रूप दे सकते हैं और निवेशकों को रिवॉर्ड दे सकते हैं, अगर वे बिज़नेस को अच्छी तरह से समझते हैं.

5.10 कंपनी और निवेशकों पर IPO का प्रभाव

इनिशियल पब्लिक ऑफरिंग (IPO) कंपनी के सार्वजनिक होने और इसमें भाग लेने वाले निवेशकों दोनों के लिए एक परिवर्तनकारी घटना हो सकती है.

कंपनी पर प्रभाव

1. ग्रोथ के लिए कैपिटल इन्फ्यूजन: IPO फंड लोन पर भारी निर्भरता के बिना विस्तार, R&D, अधिग्रहण या डेट रिडक्शन-फ्यूलिंग ग्रोथ को सपोर्ट करते हैं.

2. बेहतर दृश्यता और विश्वसनीयता: लिस्टिंग ब्रांड की मान्यता, मीडिया पर ध्यान और प्रतिभा और रणनीतिक साझेदारों को आकर्षित करने में मदद करती है.

3.वैल्यूएशन बेंचमार्किंग और लिक्विडिटी: मार्केट-ड्राइवन वैल्यूएशन भविष्य में फंड जुटाने में मदद करता है और शुरुआती निवेशकों और कर्मचारियों को लिक्विडिटी प्रदान करता है.

4. गवर्नेंस और कम्प्लायंस प्रेशर: पब्लिक स्टेटस में पारदर्शिता और जवाबदेही की मांग होती है, लेकिन शॉर्ट-टर्म परफॉर्मेंस पर दबाव डाल सकता है.

5. मार्केट में उतार-चढ़ाव और रणनीतिक बाधाएं: स्टॉक की कीमत में बदलाव निर्णयों को प्रभावित कर सकते हैं, कभी-कभी लॉन्ग-टर्म फोकस और इनोवेशन को सीमित कर सकते हैं.

निवेशकों पर प्रभाव

1. शुरुआती चरण में विकास के अवसरों तक पहुंच

IPO निवेशकों को पूंजीगत लाभ और भविष्य के डिविडेंड की क्षमता के साथ कंपनी की सार्वजनिक यात्रा में जल्दी प्रवेश करने की सुविधा देता है.

2. उच्च जोखिम-उच्च रिवॉर्ड क्षमता

मजबूत लिस्टिंग गेन संभव हैं, लेकिन ओवरवैल्यूएशन और वोलेटिलिटी जैसे जोखिमों के लिए सावधानीपूर्वक फंडामेंटल एनालिसिस की आवश्यकता होती है.

3. डाइवर्सिफिकेशन और वेल्थ क्रिएशन

IPO पोर्टफोलियो को डाइवर्सिफाई करने में मदद करते हैं और इन्फोसिस, IRCTC और ज़ोमैटो के साथ देखे गए लॉन्ग-टर्म वेल्थ जनरेट कर सकते हैं.

4. सूचना की असमानता और आवंटन अनिश्चितता

रिटेल निवेशकों को सीमित एक्सेस और आवंटन चुनौतियों का सामना करना पड़ता है, जबकि संस्थानों को गहरी जानकारी और एक्सेस का लाभ मिलता है.

नीरव: वेदांत, ESOP IPO से कैसे जुड़ते हैं?

वेदांत: ईएसओपी कर्मचारियों को निर्धारित कीमत पर शेयर खरीदने की अनुमति देते हैं. IPO के बाद, वे शेयर मार्केट वैल्यू प्राप्त करते हैं, जो फाइनेंशियल रिवॉर्ड प्रदान करते हैं.

नीरव: अगर स्टॉक अच्छा प्रदर्शन करता है तो कर्मचारियों को लाभ मिलता है?

वेदांत: बिल्कुल. एक सफल IPO ESOP को वास्तविक लाभ में बदल सकता है. कंपनियों को प्रॉस्पेक्टस में ईएसओपी का खुलासा करना होगा और सेबी के नियमों का पालन करना होगा.

नीरव: पूर्व-कर्मचारियों के बारे में क्या?

वेदांत: अगर उनके पास वेस्टेड विकल्प हैं, तो उन्हें लाभ हो सकता है-लेकिन अक्सर सेबी के नियमों के तहत प्रतिबंधों का सामना करना पड़ता है.

नीरव: तो ईएसओपी प्रतिभा को बनाए रखने में भी मदद करते हैं?

वेदांत: हां. वे कंपनी के विकास के साथ कर्मचारी के लक्ष्यों को अलाइन करते हैं, और IPO अपने वास्तविक मूल्य को अनलॉक करते हैं. कर्मचारियों के लिए, यह एक फाइनेंशियल माइलस्टोन है.

5.11 क्या है एम्प्लॉई स्टॉक ऑप्शन (ESOP)

एम्प्लॉई स्टॉक ऑप्शन (ईएसओपी) और इनिशियल पब्लिक ऑफरिंग (आईपीओ) विशेष रूप से स्टार्टअप और हाई-ग्रोथ कंपनियों में गहरी तरह से आपस में जुड़े हुए हैं, जहां इक्विटी का उपयोग एक प्रमुख प्रोत्साहन के रूप में किया जाता है.

1. IPO से पहले ESOP

प्राइवेट कंपनियों में, ईएसओपी अक्सर लिक्विड कर्मचारियों के पास विकल्प या शेयर नहीं होते हैं जिन्हें आसानी से नहीं बेचा जा सकता है. हालांकि, उन्हें उम्मीद है कि कंपनी अंततः सार्वजनिक हो जाएगी या अधिग्रहण की जाएगी, जिससे लिक्विडिटी इवेंट बनाया जाएगा. कई स्टार्टअप कम वेतन के लिए क्षतिपूर्ति करने के लिए ईएसओपी का उपयोग करते हैं, जो कर्मचारी के हितों को दीर्घकालिक विकास के साथ संरेखित करते हैं.

2. IPO के दौरान ESOP

जब कोई कंपनी IPO के लिए फाइल करती है, तो उसे अपने रेड हेरिंग प्रॉस्पेक्टस (RHP) में सभी बकाया ESOP का खुलासा करना होगा. सेबी के नियमों के लिए इस बात पर स्पष्टता की आवश्यकता होती है कि कितने विकल्प दिए जाते हैं, वेस्टेड होते हैं और उपयोग किए जाते हैं. कुछ प्रमुख बातों में शामिल हैं:

- परिश्रम:ईएसओपी शेयरों की कुल संख्या को बढ़ाते हैं, जो मौजूदा शेयरधारकों को कम कर सकते हैं.

- लॉक-इन अवधि: कुछ मामलों में, ईएसओपी शेयर लिस्टिंग के बाद लॉक-इन के अधीन हो सकते हैं.

- प्रमोटर वर्गीकरण:ईएसओपी रखने वाले संस्थापकों को प्रमोटर के रूप में वर्गीकृत किए जाने पर प्रतिबंधों का सामना करना पड़ सकता है, हालांकि सेबी वर्तमान में इन नियमों की समीक्षा कर रहा है.

3. IPO के बाद ESOP

एक बार कंपनी लिस्ट हो जाने के बाद, ईएसओपी लिक्विड कर्मचारी बन जाते हैं, वे अपने विकल्पों का उपयोग कर सकते हैं और ओपन मार्केट पर शेयर बेच सकते हैं (लॉक-इन या ब्लैकआउट अवधि के अधीन) . इससे महत्वपूर्ण वेल्थ क्रिएशन हो सकता है, विशेष रूप से अगर स्टॉक अच्छा प्रदर्शन करता है. हालांकि, कर्मचारियों को भी विचार करना चाहिए:

- टैक्सेशन: ईएसओपी पर अनुलाभ के अनुसार और पूंजीगत लाभ के रूप में बिक्री पर दो चरणों पर कर लगाया जाता है.

- बाजार में अस्थिरता: आईपीओ के बाद शेयर की कीमतों में उतार-चढ़ाव हो सकता है, जिससे उपयोग किए गए विकल्पों की वैल्यू प्रभावित हो सकती है.

4.नियामक विकास

सेबी वर्तमान में आईपीओ के बाद ईएसओपी को बनाए रखने की अनुमति देने के लिए सुधारों पर विचार कर रहा है, जो कमजोरी और प्रोत्साहन संरेखन के बारे में चिंताओं का समाधान कर रहा है. यह दुरुपयोग को रोकने के लिए ईएसओपी अनुदान और आईपीओ फाइलिंग के बीच कूलिंग-ऑफ अवधि का मूल्यांकन भी कर रहा है.

नीरव: वेदांत, कुछ कंपनियां लिस्टिंग के बाद बढ़ती दिख रही हैं, जबकि अन्य क्रैश हो गए हैं. क्या अंतर बनाता है?

वेदांत: यहीं हिस्टोरिकल IPO केस स्टडीज़ आती हैं. वे दिखाते हैं कि मूल्यांकन, समय और बिज़नेस की स्पष्टता जैसे कारक सार्वजनिक शुरुआत कैसे कर सकते हैं या तोड़ सकते हैं.

नीरव: कोई उदाहरण है?

वेदांत:सुरे.

5.12 हिस्टोरिकल IPO केस स्टडीज

2010 का कोल इंडिया IPO न केवल अपने आकार के लिए, बल्कि इसके प्रतिनिधित्व के लिए भारत के कैपिटल मार्केट इतिहास में एक लैंडमार्क इवेंट के रूप में काम करता है: सरकार की अगुवाई वाले विनिवेश, निवेशक उत्साह और रणनीतिक क्षेत्र के एक्सपोज़र का एक दुर्लभ मिश्रण.

पृष्ठभूमि और संदर्भ

कोल इंडिया लिमिटेड (सीआईएल), नवरत्न पब्लिक सेक्टर अंडरटेकिंग (पीएसयू), दुनिया का सबसे बड़ा कोयला उत्पादक है और भारत के ऊर्जा बुनियादी ढांचे का एक महत्वपूर्ण स्तंभ है. IPO से पहले, यह पूरी तरह से भारत सरकार के स्वामित्व में था और देश के कोयले उत्पादन में 80% से अधिक का योगदान दिया गया था. IPO सरकार की व्यापक निवेश रणनीति का हिस्सा था, जिससे सरकारी स्वामित्व वाले उद्यमों से मूल्य अनलॉक किया जा सके और पूंजी बाजारों में सार्वजनिक भागीदारी को गहरा किया जा सके.

IPO का विवरण और स्ट्रक्चर

अक्टूबर 2010 में लॉन्च किए गए, IPO का उद्देश्य बुक-बिल्डिंग प्रोसेस के माध्यम से 631.6 मिलियन इक्विटी शेयर प्रदान करके लगभग ₹15,200 करोड़ जुटाना है. प्राइस बैंड प्रति शेयर ₹225-₹245 पर सेट किया गया था, और इश्यू अक्टूबर 18 से अक्टूबर 21, 2010 तक खुला था. NSE और BSE दोनों पर 4 नवंबर, 2010 को शेयर लिस्ट किए गए थे.

व्यापक निवेशक आधार पर अपील करने के लिए पेशकश का संरचना किया गया था:

- 45%. क्वालिफाइड इंस्टीट्यूशनल बायर्स (क्यूआईबी) के लिए आरक्षित

- 5% रिटेल इंडिविजुअल इन्वेस्टर्स (आरआईआई) के लिए

- 5% नॉन-इंस्टीट्यूशनल इन्वेस्टर्स (NIIs) के लिए

- कोल इंडिया के कर्मचारियों के लिए 10%

इन्वेस्टर रिस्पॉन्स और मार्केट इम्पैक्ट

IPO एक शानदार सफलता थी, जो कुल मिलाकर 15.28 गुना अधिक सब्सक्राइब किया गया था. एनआईआईएस से सबसे अधिक उत्साह आया, जिसमें उनके कोटा का 25.4 गुना सब्सक्रिप्शन था. लिस्टिंग डे पर, स्टॉक ने इश्यू की कीमत पर ₹287.75, 17.5% प्रीमियम पर शुरू किया और ₹342.35 पर बंद किया, जो लिस्टिंग में मजबूत लाभ प्रदान करता है और पीएसयू के फंडामेंटल में इन्वेस्टर के विश्वास को संकेत देता है.

इस IPO ने न केवल रिकॉर्ड तोड़े-इसने 2008 फाइनेंशियल संकट के बाद इक्विटी मार्केट में रिटेल इन्वेस्टर की रुचि को भी फिर से शुरू किया. इसने प्रदर्शित किया कि सही कीमत, पारदर्शिता और सेक्टर की ताकत के साथ, यहां तक कि सरकार की अगुवाई वाली पेशकशों से भी व्यापक सार्वजनिक भागीदारी पैदा हो सकती है.

रणनीतिक महत्व

कोल इंडिया का IPO पूंजी जुटाने की घटना से अधिक था. यह:

- भविष्य के पीएसयू निवेश के लिए एक बेंचमार्क सेट करें

- पारंपरिक रूप से अपारदर्शी क्षेत्र में पारदर्शिता और शासन में वृद्धि

- भारत के इक्विटी मार्केट में रिटेल भागीदारी को बढ़ाया

- संसाधन-आधारित, कैश-समृद्ध बिज़नेस के लिए इन्वेस्टर की क्षमता को मजबूत करना

IPO प्राइसिंग मैकेनिज्म के प्रकार:

- बुक बिल्डिंगइन्वेस्टर को प्राइस रेंज के भीतर बिड करने की अनुमति देता है और इश्यू की अनुकूल कीमत खोजने में मदद करता है.

- फिक्स्ड प्राइससेट प्राइस अपफ्रंट प्रदान करता है, जिससे यह मार्केट की मांग के लिए आसान लेकिन कम रिस्पॉन्सिव बन जाता है.

- बिज़नेस फंडिंग के चरण: बूटस्ट्रैपिंग से लेकर सीड फंडिंग, सीरीज़ A/B/C और ब्रिज राउंड तक, IPO स्केल और लिक्विडिटी के लक्ष्य वाली मेच्योर कंपनियों के लिए पूंजी जुटाने के अंतिम चरण को दर्शाता है.

- अलॉटमेंट प्रोसेस शेयर करें: अलॉटमेंट इन्वेस्टर कैटेगरी और डिमांड लेवल के अनुसार अलग-अलग होता है. ओवर-सब्सक्रिप्शन से रिटेल एप्लीकेंट के लिए लॉटरी-आधारित अलॉटमेंट होता है, जबकि अंडर-सब्सक्रिप्शन के कारण पूरा अलॉटमेंट होता है.

- रेड हेरिंग प्रॉस्पेक्टस (आरएचपी) का महत्व: IPO को सब्सक्राइब करने से पहले निवेशकों को कंपनी के बिज़नेस मॉडल, फाइनेंशियल हेल्थ, जोखिम, मैनेजमेंट क्वालिटी और ऑफर स्ट्रक्चर का मूल्यांकन करने के लिए RHP की समीक्षा करनी होगी.

- हिस्टोरिकल IPO केस स्टडीज: कोल इंडिया के सफल 2010 IPO जैसे उदाहरण बताते हैं कि वैल्यूएशन, समय, इन्वेस्टर की धारणा और सेक्टर की ताकत IPO के परिणामों को कैसे प्रभावित करती है.

इसलिए इस विषय के लिए प्रमुख बातें यहां दी गई हैं

- IPO की परिभाषा: प्रारंभिक सार्वजनिक पेशकश पहली बार होती है जब कोई निजी कंपनी स्टॉक एक्सचेंज पर लिस्ट करके अपने शेयरों को सार्वजनिक रूप से बेचती है, जो निजी से सार्वजनिक स्वामित्व में बदलती है.

- सार्वजनिक होने का उद्देश्य: कंपनियां पर्याप्त पूंजी जुटाने, शुरुआती निवेशकों को लिक्विडिटी प्रदान करने, ब्रांड की विश्वसनीयता बढ़ाने और भविष्य की विकास महत्वाकांक्षाओं को समर्थन देने के लिए IPO लॉन्च करती हैं.

- एनालॉजी के माध्यम से IPO जर्नी की जानकारी: मीरा का चॉकलेट बिज़नेस स्व-वित्तपोषित ऑपरेशन से सार्वजनिक पूंजी जुटाने में बदलाव को दर्शाता है, जो सार्वजनिक होने के पीछे वास्तविक दुनिया की प्रेरणा को दर्शाता है.

- रणनीतिक तैयारी: आईपीओ शुरू करने से पहले, कंपनियों को सार्वजनिक बाजार की ज़िम्मेदारियों को संभालने के लिए फाइनेंशियल ताकत, नियामक अनुपालन, स्केलेबिलिटी और गवर्नेंस क्षमताओं का आकलन करना चाहिए.

- भारत में IPO की विस्तृत प्रक्रिया: इस प्रोसेस में मध्यस्थों की नियुक्ति, ड्राफ्ट रेड हेरिंग प्रॉस्पेक्टस (डीआरएचपी) फाइल करना, सेबी रिव्यू, रोडशो, बुक बिल्डिंग के माध्यम से प्राइस डिस्कवरी और फाइनल लिस्टिंग शामिल हैं.

नीरव: वह IPO चैप्टर तीव्र था. लिस्टिंग के बाद क्या होता है-क्या हम अभी शेयर होल्ड करते हैं?

वेदांत: नहीं. यहीं सेकेंडरी मार्केट रियल स्टॉक मार्केट एक्शन में आता है.

नीरव: तो शेयर NSE या BSE पर ट्रेड करते हैं?

वेदांत: बिल्कुल. इन्वेस्टर खुद में खरीदते और बेचते हैं; कोई नया पैसा कंपनी को नहीं जाता है.

नीरव: और यह सब चार्टिंग और विश्लेषण?

वेदांत: यह सेकेंडरी मार्केट स्टफ-प्राइस मूव, सेंटिमेंट, स्ट्रेटेजी है. यहीं स्टॉक इसकी कीमत साबित करता है.

नीरव: समझदार है. आइए जानें कि यह कैसे काम करता है और लिक्विडिटी क्यों महत्वपूर्ण है.