- આજના ફાઇનાન્શિયલ લેન્ડસ્કેપમાં, વ્યક્તિઓ અને બિઝનેસ માટે રિકોર્સ અને નૉન-રિકોર્સ લોન વચ્ચેની સૂક્ષ્મતાઓને સમજવી એ મહત્વપૂર્ણ છે. આ શરતો ઘણીવાર પૈસા ઉધાર લેતી વખતે આવતી હોય છે, ખાસ કરીને રિયલ એસ્ટેટ અને બિઝનેસ ફાઇનાન્સિંગના ક્ષેત્રમાં. આ લેખનો હેતુ રેકોર્સ અને નૉન-રિકોર્સ લોનની કલ્પનાઓને રહસ્યમય બનાવવાનો, તેમની વ્યાખ્યાઓ, તફાવતો અને કર્જદારો માટેની અસરોને શોધવાનો છે.

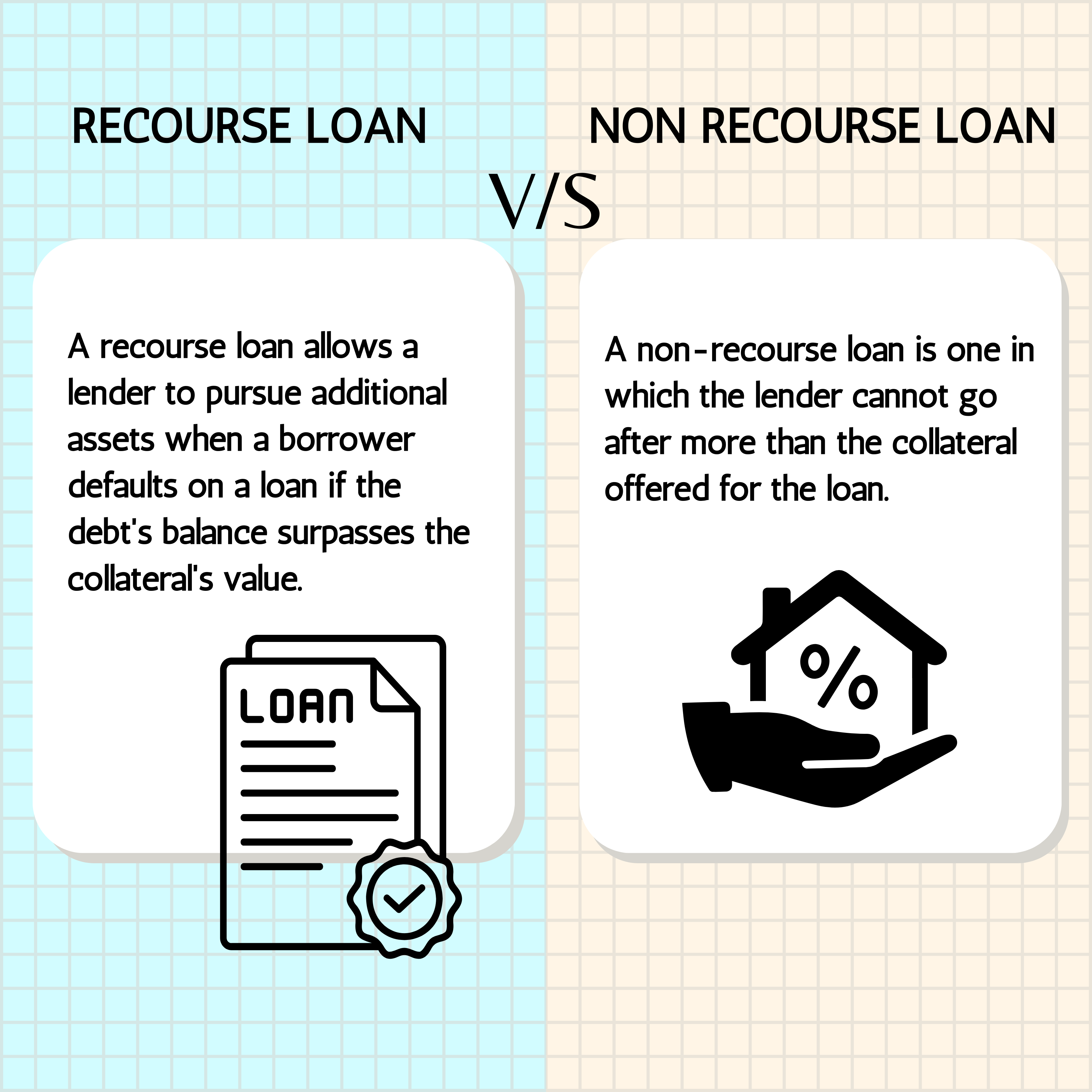

- ફાઇનાન્સના ક્ષેત્રમાં, ખાસ કરીને ઉધાર લેવા અને ધિરાણ આપવામાં, અભ્યાસક્રમ અને નૉન-રિકોર્સ લોનની ધારણા નોંધપાત્ર મહત્વ ધરાવે છે. આ શરતો ડિફૉલ્ટની સ્થિતિમાં કર્જદારો અને ધિરાણકર્તાઓ બંને દ્વારા લેવામાં આવતા જવાબદારી અને જોખમની ડિગ્રીને દર્શાવે છે. આકસ્મિક રીતે, રિકોર્સ લોન ધિરાણકર્તાઓને લોન સુરક્ષિત કરતા વધારાની સંપત્તિઓ કરવાનો અભ્યાસ પ્રદાન કરે છે, જે અતિરિક્ત સુરક્ષા સ્તર પ્રદાન કરે છે.

- બીજી તરફ, નૉન-રિકોર્સ લોન ધિરાણકર્તાના અભ્યાસને સંપૂર્ણપણે જામીન સુધી મર્યાદિત કરે છે, આમ સંભવિત રીતે ધિરાણકર્તાઓને ઉચ્ચ જોખમ સામે સંપર્ક કરે છે. આ બે પ્રકારની લોન વચ્ચેની સૂક્ષ્મતાઓને સમજવી એ કર્જદારો માટે મહત્વપૂર્ણ છે, કારણ કે તે સીધા તેમની ફાઇનાન્શિયલ જવાબદારીઓ અને જવાબદારીઓને અસર કરે છે. રિકોર્સ અને નૉન-રિકોર્સ લોનની જટિલતાઓ વિશે જાણીને, કર્જદારો નાણાંકીય વિકલ્પો મેળવતી વખતે, તેમની પસંદગીઓને તેમની જોખમ સહિષ્ણુતા, નાણાંકીય ઉદ્દેશો અને એકંદર પરિસ્થિતિઓ સાથે સંરેખિત કરતી વખતે માહિતગાર નિર્ણયો લઈ શકે છે.

રિકોર્સ લોન શું છે?

- રિકોર્સ લોન એ એક પ્રકારની લોન વ્યવસ્થા છે જેમાં ધિરાણકર્તાને ડિફૉલ્ટની સ્થિતિમાં લોનને સુરક્ષિત કરવા માટે કોલેટરલ કરતા વધારાની ચુકવણી મેળવવાનો અધિકાર જાળવી રાખે છે.

- આકસ્મિક રીતે, જો કર્જદાર તેમની ચુકવણીની જવાબદારીઓને પહોંચી વળવામાં નિષ્ફળ થાય છે અને બાકી કર્જને કવર કરવા માટે જામીનનું મૂલ્ય અપૂરતું હોય, તો ધિરાણકર્તા કર્જદારની અન્ય સંપત્તિઓ અથવા આવકના સ્રોતોને અનુસરી શકે છે.

- આ લાક્ષણિકતા બિન-રિકોર્સ લોનથી રિકોર્સ લોનને અલગ કરે છે, કારણ કે ધિરાણકર્તા દ્વારા નિર્દિષ્ટ જામીનની બહાર વધારાની સંપત્તિઓનો સામનો કરવો પડે છે. રિકોર્સ લોનનો ઉપયોગ સામાન્ય રીતે મોર્ગેજ ફાઇનાન્સિંગ સહિતના વિવિધ ફાઇનાન્શિયલ ટ્રાન્ઝૅક્શનમાં કરવામાં આવે છે, જ્યાં ધિરાણકર્તાઓ પ્રાથમિક કોલેટરલ ટૂંકા થાય તો નુકસાનને પુનઃપ્રાપ્ત કરવા માટે કર્જદારની અન્ય સંપત્તિઓ અથવા સંપત્તિઓને જપ્ત કરી શકે છે. જ્યારે રિકોર્સ લોન ધિરાણકર્તાઓને સુરક્ષાની અતિરિક્ત પરત પ્રદાન કરે છે, ત્યારે તેઓ કર્જદારોને વધુ વ્યક્તિગત જવાબદારી આપે છે, કારણ કે ડિફૉલ્ટની સ્થિતિમાં તેમની અન્ય સંપત્તિઓ જોખમમાં હોઈ શકે છે.

ભારતમાં રિકોર્સ લોનના ઉદાહરણો

- હોમ લોન: મોટાભાગની હોમ લોન રિકોર્સ લોન છે, જ્યાં ધિરાણકર્તા સંપૂર્ણ બાકી લોનની રકમને કવર ન કરે તો કર્જદારની અન્ય સંપત્તિઓને અનુસરી શકે છે.

- ઑટો લોન: ઑટો લોન, જ્યાં વાહન જાતે જ જામીન છે, તે સામાન્ય રીતે લોનને રિકોર્સ કરે છે. જો કર્જદાર ડિફૉલ્ટ થાય, તો ધિરાણકર્તા વાહનને રિપોઝ કરી શકે છે અને જો જરૂર પડે તો વધુ રિકવરી કરી શકે છે.

- પર્સનલ લોન: પર્સનલ લોન ઘણીવાર અસુરક્ષિત હોય છે પરંતુ પ્રકૃતિમાં પુનઃપ્રાપ્ત થઈ શકે છે. જો કર્જદાર ડિફૉલ્ટ થાય, તો ધિરાણકર્તા કર્જદારની અન્ય સંપત્તિઓને અનુસરી શકે છે અથવા રકમ પુનઃપ્રાપ્ત કરવા માટે કાનૂની કાર્યવાહી શરૂ કરી શકે છે.

- બિઝનેસ લોન: ઘણી બિઝનેસ લોન રિકોર્સ લોન છે, ખાસ કરીને જ્યાં વ્યક્તિગત ગેરંટી પ્રદાન કરવામાં આવે છે. જો બિઝનેસની સંપત્તિઓ અને અન્ય રિકવરીઓ અપૂરતી હોય તો ધિરાણકર્તાઓ કર્જદારની વ્યક્તિગત સંપત્તિઓને અનુસરી શકે છે.

- ગોલ્ડ લોન: સોના અથવા અન્ય વ્યક્તિગત સંપત્તિઓ પર લોન સામાન્ય રીતે લોનને રિકોર્સ કરે છે. જો કર્જદાર ડિફૉલ્ટ થાય, તો ધિરાણકર્તા ગિરવે મૂકેલ સોનું વેચી શકે છે અને, જો જરૂરી હોય તો, વધુ રિકવરી કરી શકે છે.

- શિક્ષણ લોન: શિક્ષણ લોન, જોકે મુખ્યત્વે કર્જદારની ભવિષ્યની કમાણીની ક્ષમતા સામે સુરક્ષિત છે, પરંતુ ઘણીવાર રિકોર્સ જોગવાઈઓ સાથે આવે છે. જો લોનની ચુકવણી ન કરવામાં આવી હોય તો ધિરાણકર્તા કર્જદારની અન્ય સંપત્તિઓ અથવા આવકને અનુસરી શકે છે.

- કન્ઝ્યુમર ડ્યુરેબલ લોન: ઇલેક્ટ્રોનિક્સ જેવા કન્ઝ્યુમર ડ્યુરેબલ્સ ખરીદવા માટે લોન, જ્યાં પ્રૉડક્ટ જાતે જ કોલેટરલ તરીકે કાર્ય કરે છે, તે ઘણીવાર રિકોર્સ લોન હોય છે. જો કર્જદાર ડિફૉલ્ટ થાય, તો ધિરાણકર્તા વસ્તુને રિપોઝ કરી શકે છે અને વધારાની રિકવરી મેળવી શકે છે.

નૉન-રિકર્સ લોન શું છે?

નૉન-રિકોર્સ લોન એક પ્રકારનો લોન એગ્રીમેન્ટ છે જેમાં ડિફૉલ્ટની સ્થિતિમાં ધિરાણકર્તાનો એકમાત્ર રિકોર્સ લોનને સુરક્ષિત કરતા કોલેટરલ સુધી મર્યાદિત છે. રિકોર્સ લોનથી વિપરીત, જ્યાં ધિરાણકર્તાઓ જામીનની બહાર કર્જદારની વધારાની સંપત્તિઓ કરી શકે છે, બિન-રિકોર્સ લોન માત્ર નિર્દિષ્ટ જામીન સુધી ધિરાણકર્તાની ઉપાયોને પ્રતિબંધિત કરે છે. આનો અર્થ એ છે કે જો કર્જદાર લોનની ચુકવણી કરવામાં નિષ્ફળ થાય અને બાકી લોનને કવર કરવા માટે કોલેટરલનું મૂલ્ય અપૂરતું હોય, તો ધિરાણકર્તા ઋણને સંતુષ્ટ કરવા માટે કર્જદારની અન્ય સંપત્તિઓ અથવા આવકના સ્રોતોને પ્રાપ્ત કરી શકતા નથી. બિન-સહાયક લોનનો ઉપયોગ સામાન્ય રીતે મોટા પાયે પ્રોજેક્ટ્સ જેમ કે વ્યવસાયિક રિયલ એસ્ટેટ વિકાસ માટે કરવામાં આવે છે, જ્યાં પ્રોપર્ટી જાતે પ્રાથમિક જામીન તરીકે કાર્ય કરે છે. ધિરાણકર્તાના અભ્યાસને મર્યાદિત કરીને, નૉન-રિકોર્સ લોન ધિરાણકર્તાને ડિફૉલ્ટ સાથે સંકળાયેલા જોખમના નોંધપાત્ર ભાગને ટ્રાન્સફર કરે છે, કારણ કે જો જામીનનું મૂલ્ય ઘટે તો તેઓ તેમના રોકાણને સંપૂર્ણપણે રિકવર કરી શકતા નથી. જો કે, બિન-સહાયક લોન કર્જદારોને સુરક્ષાનું સ્તર પ્રદાન કરે છે, જે નાણાંકીય તકલીફની સ્થિતિમાં સંભવિત અવરોધથી તેમની અન્ય સંપત્તિઓને સુરક્ષિત કરે છે.

ભારતમાં નૉન-રિકર્સ લોનના ઉદાહરણો

પ્રોજેક્ટ ફાઇનાન્સિંગ:

- ઇન્ફ્રાસ્ટ્રક્ચર પ્રોજેક્ટ્સ: મોટા ઇન્ફ્રાસ્ટ્રક્ચર પ્રોજેક્ટ્સ માટે લોન (દા.ત., હાઇવે, એરપોર્ટ્સ) બિન-અભ્યાસક્રમ તરીકે સંરચિત કરી શકાય છે, જ્યાં ચુકવણી સંપૂર્ણપણે પ્રોજેક્ટ દ્વારા જનરેટ કરેલી આવક સાથે જોડાયેલી હોય છે.

- નવીનીકરણીય ઉર્જા પ્રોજેક્ટ્સ: સૌર અથવા પવન ઉર્જા પ્રોજેક્ટ્સ માટે ધિરાણ બિન-રિકોર્સ હોઈ શકે છે, જેમાં ધિરાણકર્તાઓ ઉધારકર્તાની વ્યક્તિગત સંપત્તિઓને બદલે ઉર્જા ઉત્પાદનમાંથી આવક પર આધારિત છે.

કમર્શિયલ રિયલ એસ્ટેટ લોન:

- આવક-ઉત્પન્ન સંપત્તિઓ: ઓફિસ બિલ્ડિંગ્સ અથવા શૉપિંગ મૉલ્સ જેવી વ્યવસાયિક સંપત્તિઓ માટે લોન, જ્યાં લોનની ચુકવણી સંપત્તિ દ્વારા બનાવેલી આવકના આધારે હોય, ત્યારે કેટલીકવાર નોન-રિકોર્સ હોઈ શકે છે.

સ્ટ્રક્ચર્ડ ફાઇનાન્સ ડીલ્સ:

- સુરક્ષા ટ્રાન્ઝૅક્શન: સંરચિત ફાઇનાન્સમાં, જેમ કે સંપત્તિઓનું સુરક્ષા (દા.ત., બંધક, પ્રાપ્તિયોગ્ય), લોન બિન-અભ્યાસક્રમ હોઈ શકે છે કારણ કે સંપત્તિ સમર્થિત સિક્યોરિટીઝ પુનઃચુકવણીનો પ્રાથમિક સ્ત્રોત છે.

અમુક હાઇ-પ્રોફાઇલ કોર્પોરેટ લોન:

- મોટા કોર્પોરેશન: મજબૂત ક્રેડિટ રેટિંગ ધરાવતા મોટા કોર્પોરેશન વિશિષ્ટ પ્રકારની લોન માટે બિન-રિકોર્સ શરતોનું વાટાઘાટો કરી શકે છે, ખાસ કરીને જ્યારે તેઓ નોંધપાત્ર કોલેટરલ પ્રદાન કરી શકે છે અથવા આવક પેદા કરવાની મજબૂત સંપત્તિઓ ધરાવે છે.

વિશિષ્ટ સાહસો માટે ઋણ ધિરાણ:

- સંયુક્ત સાહસો: કેટલાક સંયુક્ત સાહસો અથવા વિશેષ હેતુ એકમો (એસપીઇ) માટે ધિરાણ બિન-અભ્યાસક્રમ તરીકે સંરચિત કરી શકાય છે, જે પેરેન્ટ કંપનીની વ્યાપક નાણાંકીય સ્થિતિને બદલે સાહસના રોકડ પ્રવાહ અથવા સંપત્તિઓ પર ધ્યાન કેન્દ્રિત કરે છે.

રિકોર્સ વર્સેસ નૉન-રિકોર્સ ડેબ્ટ

| સાપેક્ષ | રિકોર્સ લોન | નૉન-રિકોર્સ લોન |

|---|---|---|

| ધિરાણકર્તાના અધિકારો | જો કોલેટરલ લોનની રકમને કવર ન કરે તો કર્જદારની વ્યક્તિગત સંપત્તિઓને આગળ વધારી શકે છે. | માત્ર જામીનનો દાવો કરી શકાય છે; કર્જદારની અન્ય સંપત્તિઓ કરી શકતા નથી. |

| કર્જદારને જોખમ | ઉચ્ચ, કારણ કે કોલેટરલની બહારની વ્યક્તિગત સંપત્તિઓ જોખમમાં છે. | ઓછું, કારણ કે માત્ર કોલેટરલ જોખમમાં છે. |

| કોલેટરલ | વિશિષ્ટ સંપત્તિઓ દ્વારા સુરક્ષિત, પરંતુ જો જરૂર પડે તો ધિરાણકર્તા વધારાની સંપત્તિઓનો અધિકાર જાળવી રાખે છે. | વિશિષ્ટ સંપત્તિઓ દ્વારા સુરક્ષિત, કર્જદારની અન્ય સંપત્તિઓ પર કોઈ વધારાના ક્લેઇમ વગર. |

| ડિફૉલ્ટ પરિણામો | કર્જદારને કોલેટરલ સિવાય અતિરિક્ત ક્લેઇમ અને ફાઇનાન્શિયલ નુકસાનનો સામનો કરવો પડી શકે છે. | કર્જદારનું નાણાંકીય નુકસાન જામીન સુધી મર્યાદિત છે. |

| સામાન્ય ઉપયોગો | પર્સનલ લોન, ઑટો લોન, મોટાભાગની હોમ લોન અને કેટલીક બિઝનેસ લોન. | અમુક રિયલ એસ્ટેટ અને પ્રોજેક્ટ ફાઇનાન્સ લોન, ઘણીવાર વ્યવસાયિક ક્ષેત્રોમાં. |

| વ્યાજ દરો | સામાન્ય રીતે ધિરાણકર્તા માટે અતિરિક્ત સુરક્ષાને કારણે ઓછું થાય છે. | ધિરાણકર્તા માટે વધારેલા જોખમને કારણે વધુ હોઈ શકે છે. |

| કાનૂની ફ્રેમવર્ક | ભારતમાં સરફેસી અધિનિયમ જેવી રિકવરી માટે વ્યાપક કાનૂની પદ્ધતિઓને આધિન. | કાનૂની સહાય જામીન સુધી મર્યાદિત છે; અમલ વધુ જટિલ છે. |

| ઉપલબ્ધતા | વધુ સામાન્ય અને વ્યાપક રીતે ઉપલબ્ધ. | ઓછું સામાન્ય, ઘણીવાર કેટલાક ક્ષેત્રો અથવા ઉચ્ચ-પ્રોફાઇલ કર્જદારો માટે વિશિષ્ટ. |

| કર્જદારો પર અસર | ઉચ્ચ વ્યક્તિગત જોખમ; જો ડિફૉલ્ટ થાય તો નોંધપાત્ર નાણાંકીય તણાવ માટેની ક્ષમતા. | ઓછું જોખમ; જામીનની કિંમત સુધી મર્યાદિત. |

| ધિરાણકર્તાનું જોખમ | ઓછી, કર્જદારની વધારાની સંપત્તિઓ કરવાની ક્ષમતાને કારણે. | ઉચ્ચતમ, કારણ કે ધિરાણકર્તા માત્ર જામીનમાંથી જ રિકવર કરી શકે છે. |

રિકોર્સ અને નૉન રિકોર્સ લોન વચ્ચે તફાવતનો ટૂંકો સારાંશ

રિકોર્સ લોન

- ધિરાણકર્તાના અધિકારો: જો લોન સંપૂર્ણપણે ચુકવણી ન કરવામાં આવે તો કર્જદારની વ્યક્તિગત સંપત્તિઓને જામીનની બહાર આગળ વધારી શકે છે.

- કર્જદારનું જોખમ: વધુ, કારણ કે જામીનની બહારની વ્યક્તિગત સંપત્તિઓ જોખમમાં છે.

- કોલેટરલ: વિશિષ્ટ સંપત્તિઓ દ્વારા સુરક્ષિત, પરંતુ જો જરૂર પડે તો ધિરાણકર્તાઓ વધારાની પુનઃપ્રાપ્તિના અધિકારો જાળવી રાખે છે.

- સામાન્ય ઉપયોગો: પર્સનલ લોન, ઑટો લોન, મોટાભાગની હોમ લોન અને કેટલીક બિઝનેસ લોન.

- વ્યાજ દરો: સામાન્ય રીતે ધિરાણકર્તા માટે વધારાની સુરક્ષાને કારણે ઓછું થાય છે.

નૉન-રિકર્સ લોન

- ધિરાણકર્તાના અધિકારો: માત્ર જામીનનો દાવો કરી શકે છે; જો લોન સંપૂર્ણપણે ચુકવણી ન કરવામાં આવે તો કર્જદારની અન્ય સંપત્તિઓ કરી શકતા નથી.

- કર્જદારનું જોખમ: ઓછું, કારણ કે નાણાંકીય નુકસાન જામીન સુધી મર્યાદિત છે.

- જામીન: કર્જદારની અન્ય સંપત્તિઓ પર કોઈ વધારાના ક્લેઇમ વગર વિશિષ્ટ સંપત્તિઓ દ્વારા સુરક્ષિત.

- સામાન્ય ઉપયોગો: અમુક રિયલ એસ્ટેટ અને પ્રોજેક્ટ ફાઇનાન્સ લોન, ઘણીવાર વ્યવસાયિક ક્ષેત્રોમાં.

- વ્યાજ દરો: ધિરાણકર્તા માટે વધારેલા જોખમને કારણે વધુ હોઈ શકે છે

લોનના પ્રકાર વિશે કેવી રીતે જાણવું?

સૌથી અનુકૂળ લોનના પ્રકારને નિર્ધારિત કરવામાં તમારી વ્યક્તિગત નાણાંકીય પરિસ્થિતિ અને ઉદ્દેશોને અનુરૂપ ઘણા પરિબળોને કાળજીપૂર્વક ધ્યાનમાં લેવામાં આવે છે. આ નિર્ણય લેવાની પ્રક્રિયાને નેવિગેટ કરવામાં તમારી મદદ કરવા માટે કેટલાક મુદ્દાઓ અહીં આપેલ છે:

- રિસ્ક ટૉલરન્સ:

વ્યક્તિગત જવાબદારી લેવા સાથે તમારા આરામના સ્તરનું મૂલ્યાંકન કરો. જો તમે ડિફૉલ્ટની સ્થિતિમાં તમારી અન્ય સંપત્તિઓના જોખમને ઘટાડવાનું પસંદ કરો છો, તો નૉન-રિકર્સ લોન પસંદ કરી શકાય છે. જો કે, જો તમે વધુ વ્યક્તિગત જવાબદારી સ્વીકારવા માટે તમારી ચુકવણી કરવાની ક્ષમતામાં વિશ્વાસ ધરાવો છો, તો રિકોર્સ લોન ઓછા વ્યાજ દરો અને વધુ અનુકૂળ શરતો પ્રદાન કરી શકે છે.

- સંપત્તિનો પોર્ટફોલિયો:

ડિફૉલ્ટના કિસ્સામાં તમારી હાલની સંપત્તિઓ અને તેમના સંભવિત એક્સપોઝરનું મૂલ્યાંકન કરો. જો તમારી પાસે લોન સુરક્ષિત કરવા માટે કોલેટરલ કરતા વધારે નોંધપાત્ર સંપત્તિઓ છે, તો નૉન-રિકર્સ લોન પસંદ કરવાથી ધિરાણકર્તા દ્વારા તે સંપત્તિઓને જપ્ત કરવામાં મદદ મળી શકે છે. તેનાથી વિપરીત, જો તમારી પાસે મર્યાદિત સંપત્તિઓ છે અથવા કોલેટરલના મૂલ્યમાં આત્મવિશ્વાસ છે, તો રિકોર્સ લોન વધુ સુગમતા અને સંભવિત રીતે ઓછા વ્યાજ દરો પ્રદાન કરી શકે છે.

- લોનનો હેતુ:

લોન અને સંકળાયેલા જોખમોના હેતુને ધ્યાનમાં લો. ઉચ્ચ અનિશ્ચિતતા અથવા અસ્થિરતાવાળા સાહસો માટે, જેમ કે અનુમાનિત રિયલ એસ્ટેટ રોકાણો, બિન-અભ્યાસક્રમ લોન વ્યક્તિગત જવાબદારીને મર્યાદિત કરીને મનની વધુ શાંતિ પ્રદાન કરી શકે છે. તેનાથી વિપરીત, જો તમે વિશ્વસનીય રોકડ પ્રવાહ સાથે સારી રીતે સ્થાપિત પ્રોજેક્ટ માટે ધિરાણ મેળવવા માંગો છો, તો ધિરાણકર્તા માટે વધારાની સુરક્ષાને કારણે રિકોર્સ લોન વધુ અનુકૂળ શરતો ઑફર કરી શકે છે.

- ધિરાણકર્તાની પસંદગીઓ:

સંભવિત ધિરાણકર્તાઓની પસંદગીઓ અને જરૂરિયાતોને સમજો. કેટલાક ધિરાણકર્તાઓ તેમની જોખમની ક્ષમતા અને અન્ડરરાઇટિંગ માપદંડના આધારે રિકોર્સ અથવા નૉન-રિકોર્સ લોનમાં વિશેષતા ધરાવે છે. ધિરાણકર્તાની પસંદગીઓ સાથે તમારા લોનના પ્રકારને અલાઇન કરીને, તમે તમારી મંજૂરીની શક્યતાઓ વધારી શકો છો અને વધુ અનુકૂળ શરતોને સુરક્ષિત કરી શકો છો.

તારણ

નિષ્કર્ષમાં, રિકોર્સ અને નૉન-રિકોર્સ લોન વચ્ચેની પસંદગી એક નોંધપાત્ર નિર્ણય છે જે કર્જદારો અને ધિરાણકર્તાઓ માટે સ્થાયી અસરો હોઈ શકે છે. દરેક લોનનો પ્રકાર જોખમ સહિષ્ણુતા, સંપત્તિ પોર્ટફોલિયો, લોનનો હેતુ અને ધિરાણકર્તાની પસંદગીઓ જેવા પરિબળોના આધારે તેના પોતાના ફાયદાઓ અને વિચારો પ્રદાન કરે છે. રિકોર્સ લોન ડિફૉલ્ટની સ્થિતિમાં વધારાની કર્જદારની સંપત્તિઓનો અભ્યાસ કરીને ધિરાણકર્તાઓને વધારાની સુરક્ષા પ્રદાન કરે છે, જેના પરિણામે કર્જદારો માટે ઓછા વ્યાજ દરો થાય છે. જો કે, તેઓ કર્જદારોને વધુ વ્યક્તિગત જવાબદારી સાથે પણ સંપર્ક કરે છે, કારણ કે તેમની અન્ય સંપત્તિઓ જોખમમાં હોઈ શકે છે. બીજી તરફ, બિન-રિકર્સ લોન મર્યાદા ધિરાણકર્તાને ચોક્કસ જામીન સુધી પુન:પ્રાપ્ત કરવાની મર્યાદા છે, જે કર્જદારોને વ્યક્તિગત જવાબદારી સામે સુરક્ષા પ્રદાન કરે છે પરંતુ સંભવિત રીતે ઉચ્ચ વ્યાજ દરો અને સખત પાત્રતાના માપદંડો ધરાવે છે. આ લોનના પ્રકારો વચ્ચેની સૂક્ષ્મતાઓને સમજીને અને તેમની વ્યક્તિગત પરિસ્થિતિઓ અને ઉદ્દેશોનું મૂલ્યાંકન કરીને, ધિરાણ વિકલ્પો મેળવતી વખતે કર્જદારો માહિતગાર નિર્ણયો લઈ શકે છે. આખરે, રિકોર્સ અને નૉન-રિકોર્સ લોન વચ્ચેની પસંદગી સંબંધિત જોખમો, લાભો અને લાંબા ગાળાની અસરોના સંપૂર્ણ મૂલ્યાંકન દ્વારા માર્ગદર્શન આપવી જોઈએ, જે સુનિશ્ચિત કરે છે કે પસંદ કરેલી લોન તેમના નાણાંકીય લક્ષ્યો અને જોખમ સહિષ્ણુતા સાથે સંરેખિત છે.

વારંવાર પૂછાતા પ્રશ્નો (વારંવાર પૂછાતા પ્રશ્નો)

નૉન-રિકોર્સ લોન માટે ઘણીવાર સખત અન્ડરરાઇટિંગ સ્ટાન્ડર્ડની જરૂર પડે છે અને રિકોર્સ લોનની તુલનામાં પાત્રતા મેળવવા માટે વધુ પડકારજનક હોઈ શકે છે. ધિરાણકર્તાઓ સામાન્ય રીતે વધુ વિગતોમાં જામીનગીરી સંપત્તિ સાથે સંકળાયેલા જોખમનું મૂલ્યાંકન કરે છે.

કેટલાક કિસ્સાઓમાં, રિકોર્સ લોનને બિન-રિકોર્સ લોનમાં રિફાઇનાન્સ કરી શકાય છે, ખાસ કરીને જો કર્જદારની નાણાંકીય પરિસ્થિતિમાં સુધારો થાય અથવા મિલકતમાં મૂલ્યની પ્રશંસા થાય છે. જો કે, આ પ્રક્રિયામાં સામાન્ય રીતે ધિરાણકર્તા સાથે શરતોને ફરીથી વાટાઘાટો કરવાનો સમાવેશ થાય છે.

નૉન-રિકર્સ લોન કર્જદારો માટે વ્યક્તિગત જવાબદારીને મર્યાદિત કરી શકે છે, પરંતુ તેઓ રિકર્સ લોનની તુલનામાં ઉચ્ચ વ્યાજ દરો અને કડક શરતો સાથે પણ આવી શકે છે. કર્જદારોએ નિર્ણય લેતા પહેલાં દરેક લોનના પ્રકારના લાભો અને ખામીઓને વજન આપવું જોઈએ.

જો કોલેટરલ પ્રોપર્ટીનું મૂલ્ય બાકી લોન બૅલેન્સની નીચે ઘટે છે, તો ધિરાણકર્તા આંશિક ચુકવણી સ્વીકારી શકે છે અથવા કર્જદાર સાથે લોનમાં ફેરફાર કરી શકે છે. જો કે, આ પરિસ્થિતિમાં કર્જદારની વ્યક્તિગત સંપત્તિઓ સામાન્ય રીતે સિઝરથી સુરક્ષિત હોય છે.

હા, અન્ય વિવિધ પ્રકારની લોન ઉપલબ્ધ છે, દરેક તેના પોતાના અનન્ય નિયમો અને શરતો સાથે. ઉદાહરણોમાં સુરક્ષિત લોન, અસુરક્ષિત લોન અને ક્રેડિટની લાઇન શામેલ છે, જે જામીનની જરૂરિયાતો અને કર્જદારની જવાબદારીના વિવિધ સ્તરો પ્રદાન કરી શકે છે.