ડેબ્ટ ફંડ એક મ્યુચ્યુઅલ ફંડ યોજના છે જે કોર્પોરેટ અને સરકારી બોન્ડ્સ, કોર્પોરેટ ડેબ્ટ સિક્યોરિટીઝ અને મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સ વગેરે જેવા નિશ્ચિત આવક સાધનોમાં રોકાણ કરે છે, જે મૂડીની પ્રશંસા કરે છે. ડેબ્ટ ફંડ્સને ફિક્સ્ડ ઇન્કમ ફંડ્સ અથવા બોન્ડ ફંડ્સ તરીકે પણ ઓળખવામાં આવે છે.

ડેબ્ટ ફંડ્સમાં રોકાણ કરવાના કેટલાક મુખ્ય ફાયદાઓ ઓછા ખર્ચે માળખા, પ્રમાણમાં સ્થિર વળતર, પ્રમાણમાં ઉચ્ચ લિક્વિડિટી અને વાજબી સુરક્ષા છે. ડેબ્ટ ફંડ્સ ઓછું અસ્થિર છે અને તેથી, ઇક્વિટી ફંડ્સ કરતાં ઓછું જોખમ છે.

ડેબ્ટ ફંડ્સના પ્રકારો

ડાયનામિક બોન્ડ ફંડ્સ- ડાયનામિક બોન્ડ ફંડ્સમાં, ફંડ મેનેજર પોર્ટફોલિયોની પરિપક્વતાને બદલે છે જે વ્યાજ દરો પર તેમની આગાહીના આધારે છે. જો આગાહી વધતા વ્યાજ દરો માટે હોય, તો પરિપક્વતા ઓછી હોય છે. જો આગાહી વ્યાજ દરમાં ઘટાડવા માટે હોય, તો પરિપક્વતા વધુ લાંબી હોય છે. આ ભંડોળો પરિપક્વતા સમયગાળા સાથે આવે છે. તેઓ ઓછા (1-3 વર્ષ) તેમજ લાંબા (3-5 વર્ષ) પરિપક્વતાઓવાળા સાધનોમાં રોકાણ કરે છે. આ ફંડ્સ ટૂંકા ગાળાના ડેબ્ટ ફંડ્સ કરતાં થોડા વધુ જોખમી છે.

ફિક્સ્ડ મેચ્યોરિટી પ્લાન્સ- ફિક્સ્ડ મેચ્યોરિટી પ્લાન્સ અથવા એફએમપી લૉક-ઇન અવધિ સાથે આવે છે. તમે પસંદ કરેલી યોજનાના આધારે આ સમયગાળો અલગ હોઈ શકે છે. તમે માત્ર પ્રારંભિક ઑફર સમયગાળા દરમિયાન એફએમપીમાં રોકાણ કરી શકો છો. તેના પછી, તમે આ યોજનામાં વધુ રોકાણ કરી શકતા નથી. ઘણા રોકાણકારો એફએમપીને એફડીની જેમ જ ધ્યાનમાં લે છે કારણ કે બંને લૉક-ઇન સમયગાળા સાથે આવે છે. જો કે, FD થી વિપરીત, FMPs નિશ્ચિત રિટર્નનું વચન આપતા નથી. જો કે, એફએમપી એફડી કરતાં વધુ કર કાર્યક્ષમ છે.

લિક્વિડ ફંડ્સ- જેમ નામ સૂચવે છે તેમ, લિક્વિડ ફંડ્સ એક પ્રકારના ડેબ્ટ મ્યુચ્યુઅલ ફંડ્સ છે જે ખૂબ જ લિક્વિડ છે. આ ફંડ્સ 91 દિવસથી વધુ ન હોય તેવા મેચ્યોરિટી સમયગાળા સાથે ડેબ્ટ સાધનોમાં રોકાણ કરે છે. રોકાણકારો કેટલાક લિક્વિડ ફંડ્સમાંથી ત્વરિત રિડમ્પશન સુવિધા તરીકે ₹50, 000 સુધી ઉપાડી શકે છે. આ ફંડને મ્યુચ્યુઅલ ફંડમાં ઓછામાં ઓછું જોખમી માનવામાં આવે છે.

ટૂંકા / મધ્યમ / લાંબા ગાળાના ફંડ્સ- ટૂંકા-ટર્મ ડેબ્ટ ફંડ્સ 1-3 વર્ષના મેચ્યોરિટી સમયગાળા સાથે આવે છે. આ ફંડ્સ ઇન્વેસ્ટર્સ માટે ઓછા જોખમની ક્ષમતા ધરાવે છે કારણ કે તેમની કિંમતો વ્યાજ-દરની ગતિવિધિઓમાં ફેરફાર દ્વારા પણ અસર કરવામાં આવતી નથી જેને વ્યાજ દર જોખમ કહેવામાં આવે છે.

મધ્યમ મુદત ભંડોળ 3-5 વર્ષની પોર્ટફોલિયો પરિપક્વતા સાથે આવે છે અને લાંબા ગાળાના ભંડોળ 5 વર્ષથી વધુની પરિપક્વતા સાથે આવે છે. મધ્યમ અને લાંબા ગાળાના ભંડોળ મુખ્યત્વે ટૂંકા ગાળાના ભંડોળ કરતાં અપેક્ષાકૃત વધુ જોખમી છે કારણ કે લાંબા સમયગાળા સુધી, પોર્ટફોલિયો પર વ્યાજ દરોની અસર મોટી છે. આને સમયગાળાનું જોખમ અથવા વ્યાજ દર જોખમ તરીકે પણ ઓળખાય છે.

ડેબ્ટ ફંડ કેવી રીતે કામ કરે છે?

ડેબ્ટ ફંડ્સ પૂલ ઇન્વેસ્ટર કેપિટલ અને ફંડ મેનેજર્સ તેને કોર્પોરેટ અને સરકારી બોન્ડ્સ, કોર્પોરેટ ડેબ્ટ સિક્યોરિટીઝ અને મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સ જેવી ડેબ્ટ સિક્યોરિટીઝમાં કાળજીપૂર્વક રોકાણ કરે છે જે મૂડીની પ્રશંસા કરે છે.

ક્રેડિટ રેટિંગ્સ ઋણ સાધનોમાં શામેલ જોખમનું મહત્વપૂર્ણ પગલું બની જાય છે, અને તે ઋણ ભંડોળ વ્યવસ્થાપકોની મુખ્ય ભૂમિકાઓમાંથી એક છે - ક્રેડિટ જોખમનું મૂલ્યાંકન કરવા અને ભંડોળ માટે યોગ્ય સંપત્તિઓની પસંદગી કરવા માટે. અંતર્નિહિત નિશ્ચિત આવક સંપત્તિ વ્યાજ ઉત્પન્ન કરે છે, ત્યારે ભંડોળનું મૂલ્ય વધી જાય છે. વળતર આગાહી કરી શકાય તેવું છે પરંતુ નિશ્ચિત નથી; વ્યાજ દરમાં ફેરફારોને કારણે હળવા વધઘટ સામે વળતર આપવામાં આવે છે.

ડેબ્ટ ફંડમાં રોકાણ કરવાનો લાભ

સ્થિર આવક- ડેબ્ટ ફંડ્સમાં સમયગાળા દરમિયાન મૂડીની પ્રશંસા કરવાની સંભાવના છે જ્યારે ડેબ્ટ ફંડ્સ ઇક્વિટી ફંડ્સ કરતાં ઓછા જોખમ સાથે આવે છે, રિટર્નની ગેરંટી નથી અને માર્કેટ જોખમોને આધિન છે.

સ્થિરતા- ડેબ્ટ ફંડમાં રોકાણ કરવાથી તમારા પોર્ટફોલિયોનું બૅલેન્સ પણ વધી શકે છે. ઇક્વિટી ફંડ્સ (ઉચ્ચ વળતર ક્ષમતા પ્રદાન કરતી વખતે) અસ્થિર હોઈ શકે છે. આનું કારણ છે કે ઇક્વિટી ફંડ પરના રિટર્નને સીધા સ્ટૉક માર્કેટના પરફોર્મન્સ સાથે લિંક કરવામાં આવે છે. ડેબ્ટ ફંડ્સમાં ઇન્વેસ્ટ કરીને, તમે તમારા પોર્ટફોલિયોને પૂરતા વિવિધતા આપી શકો છો અને એકંદર જોખમને ઘટાડી શકો છો (નીચેની બાજુમાં તકલીફ)

પ્રોફેશનલ મેનેજમેન્ટ- ફિક્સ્ડ-ઇન્કમ સિક્યોરિટીઝમાં ઇન્વેસ્ટ કરવા માટે ઉદ્યોગનું જ્ઞાન જરૂરી છે, અને ઘણા લોકો સામાન્ય રીતે વ્યક્તિગત બોન્ડનું સંશોધન અને વિશ્લેષણ કરવા માટે ઘણો સમય ખર્ચ કરવા માંગતા નથી. બૉન્ડ ફંડ દ્વારા, તેઓ એક પોર્ટફોલિયો મેનેજર દ્વારા તેમના પૈસા સક્રિય રીતે મેનેજ કરી શકે છે જેમની પાસે ઉદ્યોગનું તકનીકી જ્ઞાન છે.

ફ્લેક્સિબિલિટી- ડેબ્ટ મ્યુચ્યુઅલ ફંડ્સ તમને તમારા પૈસાને વિવિધ ફંડ્સમાં ખસેડવાનો વિકલ્પ પણ પ્રદાન કરે છે. આ સિસ્ટમેટિક ટ્રાન્સફર પ્લાન (એસટીપી) દ્વારા શક્ય છે. અહીં, તમારી પાસે ડેબ્ટ ફંડમાં એકસામટી રકમનું ઇન્વેસ્ટમેન્ટ કરવાનો વિકલ્પ છે અને નિયમિત અંતરાલ પર ફંડના એક નાના ભાગને ઇક્વિટીમાં ટ્રાન્સફર કરવાનો વિકલ્પ છે. આ રીતે તમે સંપૂર્ણ રકમને એક જ સમયે રોકાણ કરવાના બદલે થોડા મહિનાના ચોક્કસ સમયગાળા દરમિયાન ઇક્વિટીના જોખમને ફેલાવી શકો છો. અન્ય પરંપરાગત રોકાણ વિકલ્પો રોકાણકારોને આ ડિગ્રીની લવચીકતા પ્રદાન કરતા નથી.

ડેબ્ટ ફંડ કેવી રીતે પસંદ કરવું

ઇન્વેસ્ટમેન્ટનો ઉદ્દેશ- તમે ડેબ્ટ ફંડ પસંદ કરો તે પહેલાં, પોતાને આ પ્રશ્ન પૂછો: 'મારો ઇન્વેસ્ટમેન્ટનો ઉદ્દેશ શું છે?’ શું તમે ઇમરજન્સી ફંડ બનાવવા માંગો છો? જેમ અમે ઉપર જોયું છે, વિવિધ પ્રકારના ડેબ્ટ ફંડ્સ વિવિધ ઇન્વેસ્ટમેન્ટ લક્ષ્યોને પૂર્ણ કરે છે. તેથી, એકવાર તમે તમારા ઇન્વેસ્ટમેન્ટનો ઉદ્દેશ ઓળખો પછી, યોગ્ય ફંડ પસંદ કરવાની પ્રક્રિયા સરળ બને છે.

જોખમ- ઋણ ભંડોળ ક્રેડિટ અને વ્યાજ-દર જોખમ જેવા વિશિષ્ટ જોખમો સાથે પણ આવે છે. ક્રેડિટ જોખમ ત્યારે થાય છે જ્યારે ફંડ મેનેજર તમારા પૈસાને ઓછા ક્રેડિટ રેટિંગવાળી સિક્યોરિટીઝમાં ઇન્વેસ્ટ કરે છે. આના પરિણામે ડિફૉલ્ટની ઉચ્ચ સંભાવના થઈ શકે છે. વ્યાજ-દરના જોખમના કિસ્સામાં, જ્યારે વ્યાજ દરો તમારા રોકાણ પર ખરાબ વળતર તરફ દોરી જાય છે, ત્યારે બૉન્ડની કિંમતો ઘટી શકે છે. આ જ કારણ છે કે કોઈપણ ડેબ્ટ ફંડમાં ઇન્વેસ્ટ કરતા પહેલાં ફંડની હિસ્ટ્રી તેમજ ફંડ મેનેજરની ભૂતકાળની પરફોર્મન્સને કાળજીપૂર્વક તપાસવું જરૂરી છે.

સમય ક્ષિતિજ- દરેક રોકાણ લક્ષ્યમાં ચોક્કસ સમય મર્યાદા હોય છે. જો તમારી પાસે લગભગ 3 મહિનાથી 1 વર્ષનું ટૂંકા ગાળાનું ઇન્વેસ્ટમેન્ટ લક્ષ્ય છે, તો લિક્વિડ ફંડ્સ પસંદ કરી શકાય છે. જો સમયગાળો 1-3 વર્ષની વચ્ચે હોય, તો તમે શૉર્ટ-ટર્મ ડેબ્ટ ફંડ્સ મેળવી શકો છો. પરંતુ જો તમારી પાસે 3-5 વર્ષનું મધ્યવર્તી સમય ક્ષિતિજ છે, તો ડાયનેમિક/મીડિયમ ટર્મ બોન્ડ ફંડ્સ વધુ યોગ્ય છે.

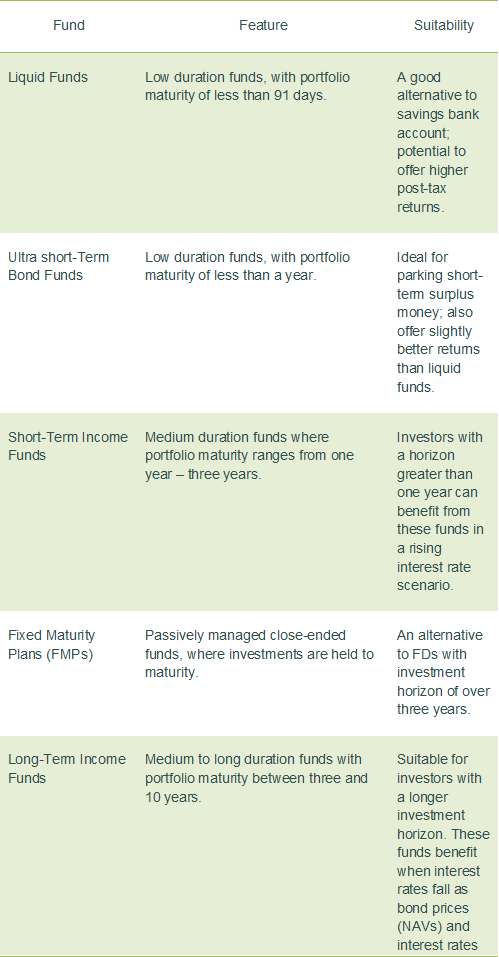

ડેબ્ટ ફંડ્સનો પ્રકાર અને તેમની અનુકૂળતા:-