- અભ્યાસ

- સ્લાઈડસ

- વિડિયો

1.1 ડાઉ થિયરીનો પરિચય

તકનીકી વિશ્લેષણમાં કેટલાક મજબૂત મૂળ છે, ધ ડાઉ થિયરી. 1900 થી લઈને 1902 માં તેમના મૃત્યુના સમય સુધી, ચાર્લ્સ ડાઉ તેમના શેર બજારની સિદ્ધાંત સંબંધિત વૉલ સ્ટ્રીટ જર્નલમાં પ્રકાશિત એડિટોરિયલ્સની એક શ્રેણી લખી. નીચે માનવામાં આવ્યું હતું કે સ્ટૉક માર્કેટ અર્થવ્યવસ્થાના સમગ્ર સ્વાસ્થ્યનું બેરોમીટર હતું, અને, તેમણે આગાહી કરી શકાય તેવા રીતે સ્ટૉક માર્કેટ ખસેડવામાં આવ્યું છે. તેમને લાગ્યું કે જો અર્થવ્યવસ્થા આગળ વધી રહી હતી, તો સ્ટૉક માર્કેટ સ્ટૉક્સમાં અગ્રિમ કિંમતો સાથે સ્વસ્થ અર્થવ્યવસ્થાને પ્રતિબિંબિત કરશે. તે જ રીતે, કોઈ કરાર કરનાર અર્થવ્યવસ્થામાં, તેમણે વિશ્વાસ કર્યો કે સ્ટૉકની કિંમતો પણ દેખાશે.

આજે ડૉવ જોન્સ ઇન્ડસ્ટ્રિયલ એવરેજ તરીકે આપણે જે જાણીએ છીએ, તેનું નિર્માણ કર્યું હતું, 11 મોટી કંપનીઓની પસંદગીની સૂચિ જેમાં વ્યાપક શ્રેણીના વ્યવસાયિક ક્ષેત્રોનો સમાવેશ થાય છે. તેમનો સિદ્ધાંત એ હતો કે આ કંપનીઓનું સ્વાસ્થ્ય અર્થવ્યવસ્થાના સ્વાસ્થ્યને પ્રતિબિંબિત કરશે, અને, કારણ કે આ કંપનીના આઉટપુટ અને આવક બદલાઈ ગયા છે, ત્યારબાદ અર્થવ્યવસ્થા પણ બદલાશે. આજે ત્રીસ કંપનીઓ છે જે ડીજીઆઈએને બેંકિંગથી લઈને હેલ્થ કેર, ઉત્પાદન, રિટેલ અને ટેક્નોલોજી સુધી બનાવે છે.

ચાર્લ્સ ડાઉ યોગ્ય હતું. કોઈપણ વ્યક્તિ આજે તેને સ્પષ્ટપણે જોઈ શકે છે કેમ કે તેમણે એકસો કરતાં વધુ વર્ષ પહેલાં જોયું છે. બજાર ખરેખર અર્થવ્યવસ્થાનું માપદંડ છે. બજાર હંમેશા આગાહી કરી શકે છે અને આગળ વધી રહ્યું છે. જ્યારે કંપનીની આવક, આવક અને આઉટપુટ કરાર શરૂ થાય છે, ત્યારે અર્થતંત્ર પહેલેથી જ કરાર કરી રહી છે અથવા તે પાછળ નથી. અને, જેમ કંપનીઓ વિસ્તૃત થવાનું શરૂ કરે છે, તેમ, અર્થતંત્ર નીચે મુજબ છે

ધ ડો થિયરી'સ બેસિક પ્રિમાઇઝ

“બજારમાં બધું જ છૂટ આપે છે”

શેરબજાર એ અર્થવ્યવસ્થાના સ્વાસ્થ્યનું બેરોમીટર હોવું એ ડૉ થિયરીનું માત્ર એક પાસું છે. ડાઉ થિયરીનું મૂળભૂત પરિસર છે, 'બધું જ માર્કેટમાં છૂટ આપે છે’. અર્થ, તમામ માહિતી - ભૂતકાળ, વર્તમાન અને ભવિષ્ય પણ - બજારોમાં છૂટ આપવામાં આવે છે અને શેર અને સૂચકાંકોની કિંમતોમાં દેખાય છે.

તે માહિતીમાં રોકાણકારોની ભાવનાઓથી લઈને મોંઘવારી અને વ્યાજ દરના ડેટા સુધીની બધી વસ્તુઓનો સમાવેશ થાય છે, સાથે બંધ થયા પછી કંપનીઓ દ્વારા કરવામાં આવતી બાકી આવકની જાહેરાતો પણ શામેલ છે. આમ, વર્તમાન બજાર કિંમતોમાંથી બાકાત એકમાત્ર માહિતી એ છે કે જે અજ્ઞાત છે, જેમ કે વિશાળ ભૂકંપ અથવા સંભવિત રીતે આતંકવાદી હુમલા. પરંતુ ત્યારબાદ પણ આવી ઘટનાના જોખમોની કિંમત બજારમાં લેવામાં આવે છે. અને ના, આનો અર્થ એ નથી કે માર્કેટમાં સહભાગીઓ અથવા માર્કેટ ભવિષ્યની ઘટનાઓની આગાહી કેવી રીતે કરી શકે છે. પરંતુ તેનો અર્થ એ છે કે કોઈપણ સમયગાળામાં, તમામ પરિબળો - જે બન્યા છે, અને થઈ શકે છે તે બજારમાં કિંમત હોઈ શકે છે

આજે તકનીકી વિશ્લેષણ પર લાગુ કરવા માટે, અમને માત્ર કિંમતની ગતિવિધિઓ જોવાની જરૂર છે, અને કંપનીની બેલેન્સશીટ જેવા અન્ય પરિબળો પર નજર રાખવાની જરૂર છે. મુખ્યપ્રવાહના તકનીકી વિશ્લેષણની જેમ, ડાઉ થિયરી મુખ્યત્વે કિંમત અને વૉલ્યુમ પર ધ્યાન કેન્દ્રિત કરે છે, કારણ કે કંપનીની સ્ટૉક કિંમત કંપનીની બેલેન્સશીટ શું સૂચવે છે તે દર્શાવે છે.

તેથી, સ્ટૉક ખરીદવું કે નહીં તે નક્કી કરવા માટે કંપનીના એકાઉન્ટિંગ વિઝાર્ડ્રીને શોધવાનો પ્રયત્ન કરવાની જરૂર નથી. બધાને સ્ટૉકની કિંમત અને વૉલ્યુમ પર ધ્યાન આપવું પડશે, અને, તે માહિતીની અર્થઘટન કેવી રીતે કરવી તે જાણો.

અમારા તકનીકી વિશ્લેષણમાં અમે જે ડાઉ સિદ્ધાંતનો ઉપયોગ કરીશું તેનું અન્ય સ્થળ બજારના પ્રવાહમાં મૂવ છે.

1.2 બજારમાં ત્રણ ચળવળ છે

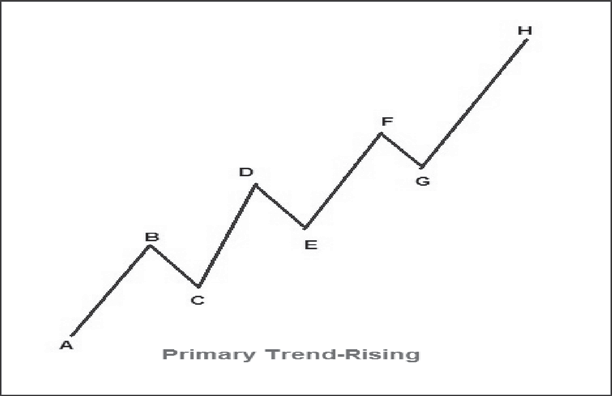

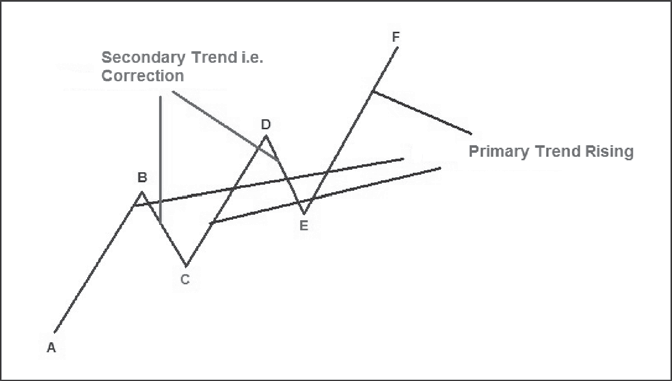

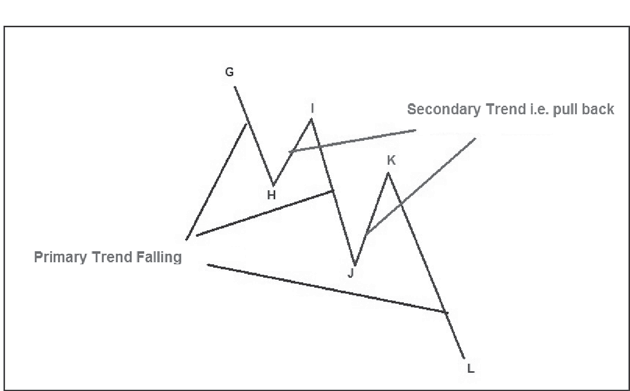

ટ્રેન્ડ ફૉલોઅર્સને જાણશે કે વિવિધ સમયસીમાઓની અંદર ટ્રેન્ડ હોઈ શકે છે, જ્યાં સાપ્તાહિક ચાર્ટ પરના ડાઉનટ્રેન્ડ દ્વારા કલાકની અપટ્રેન્ડ પર છૂટ આપવામાં આવશે. વિવિધ સમયસીમા 'ગતિશીલતા' વચ્ચે તફાવત કરવાની ક્ષમતા ચાવીરૂપ છે. નીચેના રાજ્યો કે ત્રણ હલનચલન છે:

1. પ્રાથમિક ચળવળ/મુખ્ય વલણ લાંબા ગાળા. ડાઉ જણાવે છે કે આ એક વર્ષથી ઘણા વર્ષ સુધી કંઈપણ હોઈ શકે છે. જો કે, સાપ્તાહિક અથવા માસિક ચાર્ટ દ્વારા જોવામાં આવેલા લાંબા ગાળાના વલણ સંબંધિત વિચારણા યોગ્ય હોઈ શકે છે.

2. સેકન્ડરી રિએક્શન/મીડિયમ સ્વિંગ/ઇન્ટરમીડિયેટ રિએક્શન મીડિયમ-ટર્મ. આ દસ દિવસથી ત્રણ મહિના સુધી કંઈપણ હોઈ શકે છે. આને દૈનિક અને ચાર કલાકના ચાર્ટ્સ સાથે લેવામાં આવેલા દૃશ્ય તરીકે વિચારવું અર્થપૂર્ણ છે.

3. શોર્ટ સ્વિંગ/માઇનર મૂવમેન્ટ શૉર્ટ-ટર્મ. આ એક મહિના સુધી, કલાકોની જગ્યા પર લેવામાં આવેલ દૃશ્ય છે. આ કલાકના ચાર્ટ અને ઓછા સમયસીમાનો ઉપયોગ કરશે

1.3 ટ્રેન્ડ્સમાં ત્રણ તબક્કા છે

નીચે માન્યતા પ્રાપ્ત દરેક પ્રાથમિક વલણના ત્રણ તબક્કાઓ છે.

1. સંચય તબક્કો

2. જાહેર ભાગીદારીનો તબક્કો

3. વિતરણ તબક્કો

નવા બુલ માર્કેટનો પ્રથમ તબક્કો એક્યુમ્યુલેશન તબક્કો તરીકે ઓળખવામાં આવે છે. તમને માર્કેટની મનોવિજ્ઞાનને થોડી વિચારવા માટે, નોંધપાત્ર વેચાણ પછી કલ્પના કરવાનો પ્રયત્ન કરો, ખરીદદારો કે જે સૌદાઓને પિક-અપ કરવા માટે પાછા આવે છે તે સુવિધાઓ છે. તેઓએ આ પ્રકારની માર્કેટ ક્રિયા જોઈ છે અને સ્ટૉકની કિંમતો 'ઑન સેલ' બોલવા માટે જાણી લીધી છે. તેઓ સામાન્ય રીતે સંચિત તબક્કામાં ખરીદતા હોય છે. ના, માર્કેટમાં ઘટાડો થતો રહ્યો હોવાથી તેઓએ તમામ રીતે રૂપિયા-કૉસ્ટ-એવરેજ કર્યો નથી; તેઓએ પાછલા માર્કેટમાં ટોચ પર ખરીદી નથી અને નીચે વેચી દીધું નથી. ના, તેઓ બજારમાં નીચે આવવાની રાહ જોઈને રોકડ સાથે સાઇડલાઇન પર બેસી રહ્યા હતા. એકવાર તે વાજબી રીતે સ્પષ્ટ થઈ ગયા પછી, નીચે મૂકવામાં આવ્યું હતું, કે વધુ ઘટાડાનું જોખમ ન્યૂનતમ હતું, અને ભવિષ્યમાં આગળ વધવાની સંભાવના ખૂબ જ સારી હતી, ત્યારબાદ જ તેઓએ પોતાના પૈસાનું જોખમ બનાવ્યું હતું. શું તમે અહીં જોખમ/રિવૉર્ડ રેશિયો જોઈ રહ્યા છો? જોખમ ઓછું હોય અને પુરસ્કાર વધુ હોય ત્યારે તમારા પૈસાનું જોખમ રાખો

જાહેર ભાગીદારી તબક્કા- એક્યુમુલેશન તબક્કાની સામગ્રી તરીકે, એક નવું પ્રાથમિક વલણ જાહેર ભાગીદારી તબક્કા તરીકે ઓળખાય છે. આ તબક્કા સામાન્ય રીતે ત્રણ તબક્કામાં સૌથી લાંબો સમય સુધી રહે છે. આ પણ તમે જે તબક્કામાં રોકાણ કરવા માંગો છો, તે એક અગ્રિમ બજારમાં.

આ તબક્કા દરમિયાન, આવકની વૃદ્ધિ અને આર્થિક ડેટામાં સુધારો થાય છે અને લોકો બજારમાં પાછા આવવાનું શરૂ કરે છે. જેમ જેમ અર્થવ્યવસ્થા અને સંબંધિત સમાચારમાં સુધારો થાય છે, વધુ અને વધુ રોકાણકારો પાછા આવે છે, અને આ સ્ટૉકની કિંમત વધુ મોકલે છે. જેમ કે તમે જાહેર સહભાગિતાના તબક્કા દરમિયાન પાછલા ચાર્ટમાં જોઈ શકો છો, બજારમાં લાંબા ગાળાનો અનુભવ થાય છે જ્યારે પ્રાથમિક વલણ સેકન્ડરી ટ્રેન્ડ્સ (પુલબૅક્સ) સાથે વધુ થાય છે. આ ઍડવાન્સ અનેક વર્ષ સુધી રહી શકે છે. ઐતિહાસિક રીતે, દરેક ત્રણ અને અડધા વર્ષની સરેરાશ માર્કેટ પર એક બિઅર માર્કેટ છે. તેથી, એક ઍડવાન્સિંગ બુલ માર્કેટ બીયર માર્કેટ શરૂ થાય તે પહેલાં લગભગ ત્રણ વર્ષ પહેલાં હોવું જોઈએ.

વિતરણ તબક્કો- ત્રીજા તબક્કા વિતરણ તબક્કા છે. આ તબક્કા એ છે જે હંમેશા રોકાણકારો અને વેપારીઓને અજાણ લાગે છે. બજાર એક અગ્રિમ પ્રાથમિક વલણમાં રહ્યું છે, અને ઘણું બધું લાગે છે કે તે વધુ આગળ વધશે.

આ તબક્કા દરમિયાન ટ્રેડિંગ પ્રવૃત્તિ ચાલુ હોવાને કારણે આ તબક્કાને યોગ્ય રીતે નામ આપ્યું. સ્માર્ટ મની ખરીદદારોને યાદ રાખો કે જે સંચિત તબક્કા દરમિયાન 'સંચિત' કરી રહ્યા હતા, શું રસ્તાઓમાં રક્ત હતા ત્યારે ખરીદી કરી રહ્યા હતા? તેઓ વિતરણ તબક્કામાં વેચાતા હોય છે. રોકાણકારો અને વેપારીઓ જે ઘણીવાર અજાણ હોય છે, તેઓ સામાન્ય રીતે વિતરણના તબક્કા દરમિયાન તમામ ખરીદી કરતા હોય છે, સ્માર્ટ મની રોકાણકારો અને વેપારીઓ પાસેથી ખરીદતા હોય છે.

કેટલાક કહે છે કે માર્કેટ બોટમ કરતાં માર્કેટ ટોપ પર કૉલ કરવું મુશ્કેલ છે. તે એકદમ સાચી છે. પરંતુ એક બજારમાં હંમેશા કેટલીક વિશિષ્ટતાઓ હોય છે જેને માન્યતા આપી શકાય છે. લાંબા ઍડવાન્સ પછી માર્કેટ ટોપ્સ ફોર્મ. એવું લાગે છે કે માર્કેટ થઈ જાય છે અને આગળ વધવાનું બંધ કરે છે અને સાઇડવે ખસેડવાનું શરૂ કરે છે. બજાર નવા ઊંચાઈઓ બનાવવાનું બંધ કરે છે. તેમાં હવે વધારે દબાણ કરવાની ગતિ નથી, તેથી તે સાઇડવે ટ્રેડ કરવાનું શરૂ કરે છે અને પછી રોલઑવર શરૂ થાય છે. વૉલ્યુમ પણ ડ્રાય અપ કરે છે

ઘટી રહેલા બજારમાં - ઘટતા બજાર દરમિયાન બજાર ચક્રના ત્રણ તબક્કાઓ ખૂબ જ ઓછા બદલાતા રહે છે. વિતરણનો તબક્કો હંમેશા ટોચ પર હોય છે અને સંચયના તબક્કા નીચે છે. જાહેર ભાગીદારીનો તબક્કો હજુ પણ મધ્યમાં રહે છે, પરંતુ સામાન્ય રીતે એડવાન્સિંગ માર્કેટ દરમિયાન લાંબા સમય સુધી આવરી લેતો નથી. જાહેર ભાગીદારીના તબક્કાના અંતે, હંમેશા એક સંચયનો તબક્કો હોય છે. અનુભવી રોકાણકારો, જેમણે અગાઉના માર્કેટ ટોપને માન્યતા આપી હતી, જાણતા હતા કે માર્કેટમાં કોઈ વધારો થવાની સંભાવના નથી, અને વિતરણના તબક્કા દરમિયાન વેચાય છે. તેઓ સોદામાં વધારો કરે છે અને આગામી માર્કેટ ઍડવાન્સ માટે પોતાને પોઝિશન આપે છે

સરેરાશ એકબીજા સાથે પુષ્ટિ કરવી આવશ્યક છે

નીચે, ઔદ્યોગિક અને રેલ સરેરાશ તરીકે ઓળખાતી કંઈક વસ્તુઓનો સંદર્ભ - આનો અર્થ એ છે કે જ્યાં સુધી બંને સરેરાશ સમાન સંકેત ન આપે ત્યાં સુધી કોઈ મહત્વપૂર્ણ બુલ અથવા બિયર માર્કેટ સિગ્નલ થઈ શકતું નથી, આમ એકબીજાની પુષ્ટિ કરી શકાય છે.

આને વધુ સારી રીતે સમજવા માટે - આર્થિક પ્રવૃત્તિના મુખ્ય માપદંડ તરીકે નીચેના પરિવહન સૂચકાંકને જોવામાં આવ્યું હતું - કારણ કે યુએસ રેલ નેટવર્કનો ઉપયોગ સામાન મોકલવા માટે વ્યાપક રીતે કરવામાં આવ્યો હતો. દેશભરમાં ટકી ગયેલા ફેક્ટરીઓ સાથે, રેલનો ઉપયોગમાં વધારો અથવા પડતો એક મહત્વપૂર્ણ સૂચક માનવામાં આવ્યો હતો. નીચે જણાવેલ વ્યક્તિએ ડાઉ ઇન્ડેક્સ અને ડાઉ ટ્રાન્સપોર્ટ ઇન્ડેક્સને સંબંધિત કરવું જોઈએ.

બે સ્ટૉક ઇન્ડાઇસિસ વચ્ચે પુષ્ટિકરણ જોવાનો નીચેનો વિચાર આજે પણ મૂલ્ય ધરાવે છે. ઉદાહરણ તરીકે તે બે સૂચકાંકો લેવાથી, ડૉ એ કહ્યું કે જ્યારે બંને એક જ દિશામાં આગળ વધી રહ્યા હતા, ત્યારે તેણે એવા સમયની તુલનામાં વધુ આત્મવિશ્વાસ પ્રદાન કર્યો જ્યાં બે વચ્ચે વિતરણ છે. અપટ્રેન્ડ માટે બંને ઊંચી અને ઊંચી ઓછી રચના કરે છે કે નહીં તેના કેસનો ઉપયોગ કરીને કન્ફર્મેશન શોધવું સમજદારીભર્યું છે. આજકાલ વેપારીઓ વૈકલ્પિક બજારોની શોધ કરવા માંગે છે, છતાં પુષ્ટિકરણ શોધવા માટે સંબંધિત અને સંબંધિત બજારોનો ઉપયોગ કરવાની ધારણા મૂલ્યવાન રહે છે.

ઇ- ટ્રેન્ડ્સની વૉલ્યુમ દ્વારા પુષ્ટિ કરવામાં આવી છે

માર્કેટ મૂવની પુષ્ટિ કરવા અથવા નકારવા માટે વૉલ્યુમને એક મહત્વપૂર્ણ સાધન તરીકે ડાઉ કર્યું. જ્યારે કોઈ બજાર ઓછા પ્રમાણમાં ચાલે છે, ત્યારે આનો અર્થ ઘણી સંભવિત વસ્તુઓ થાય છે. આવું એક કારણ એ હોઈ શકે છે કે એક વધુ આક્રમક ખરીદદાર અથવા વિક્રેતા છે જે બજારને ખસેડવાનો પ્રયત્ન કરી રહ્યા છે. જો કે, જ્યારે ઉચ્ચ વૉલ્યુમ સાથે નોંધપાત્ર કિંમતની હલનચલન થઈ હતી, ત્યારે ડૉવનું માનવું હતું કે આનાથી 'સાચું' બજાર દૃશ્ય મળ્યું હતું.

જ્યાં સુધી અન્યથા સાબિત ન થાય ત્યાં સુધી F- ટ્રેન્ડ્સ અસ્તિત્વમાં છે

બજારો સીધી રીતે જ આગળ વધતા નથી, અને અસ્થિરતા પ્રદાન કરતી મૂળભૂત ઘટનાઓ સાથે, એવા સમય હશે કે વલણ દબાણમાં આવે છે. જો કે, ડૉવનું માનવું હતું કે આવા 'બજારમાં અવાજ' હોવા છતાં સામાન્ય રીતે વલણ રહેશે’. આ રીતે આવા પ્રવાહ દરમિયાન શંકાનો લાભ આપવો જોઈએ. ટ્રેન્ડ પરત કરવામાં આવ્યું છે કે નહીં તે નિર્ધારિત કરવા માટે Dow કોઈ ચોક્કસ માધ્યમ પ્રદાન કરતું નથી અથવા જો તે માત્ર રીટ્રેસમેન્ટ મૂવમાં છે.

1.4 ડાઉ થિયરીનું મહત્વ

જોકે ડાઉ સિદ્ધાંત મોટાભાગે 100 વર્ષનું છે, પરંતુ તે હજુ પણ વેપારની વ્યૂહરચના બનાવવામાં, વલણોને ઓળખવામાં અને બજારમાં પ્રવેશ કરવા અને બહાર નીકળવા માટે યોગ્ય સમયને સૂચવવામાં ઉપયોગી છે. ટ્રેડિંગ માટે ડાઉ થિયરી ખૂબ જ મહત્વપૂર્ણ છે. મુખ્યત્વે ટ્રેડિંગમાં બધું એવા ટ્રેન્ડ પર આધારિત છે જે ટ્રેડના મહત્વપૂર્ણ તત્વ છે. વેપાર કરતા પહેલાં, રોકાણકારો બજારમાં બુલિશ અથવા બેરિશ પર ધ્યાન કેન્દ્રિત કરે છે, અથવા અન્યથા પ્રાથમિક વલણની દિશાને ઘટાડે છે. આમ, ડાઉ થિયરી રોકાણકારોને તેમની ટ્રેડિંગ મુસાફરીને મફત બનાવવા માટે બજારના વલણો વિશે એક વિચાર પ્રદાન કરે છે.

ક્રિટિક્સ ઑફ ડાઉ થિયરી

આ સિદ્ધાંતએ મુખ્ય બુલ અને બેર માર્કેટને ઓળખવામાં વર્ષોથી સારી રીતે કર્યું છે, પરંતુ આલોચનાથી બચતા નથી. સરેરાશ-ડાઉ થિયરી સિગ્નલ બનાવતા પહેલાં એક ખસેડવાના 20 થી 25% સુધી ચૂકે છે. ઘણા વેપારીઓ આને ખૂબ જ વિલંબ માને છે. ડાઉ થિયરી ખરીદ સિગ્નલ સામાન્ય રીતે અપટ્રેન્ડના બીજા તબક્કામાં થાય છે કારણ કે કિંમત પાછલા મધ્યવર્તી શિખરમાં પ્રવેશ કરે છે. આ આકસ્મિક રીતે, તકનીકી સિસ્ટમ્સને અનુસરતા સૌથી વધુ વલણ ક્યાંથી હાલના વલણોને ઓળખવા અને તેમાં ભાગ લેવાનું શરૂ થાય છે તે વિશે પણ છે.

આ સમીક્ષાના જવાબમાં, વેપારીઓએ યાદ રાખવું જોઈએ કે ક્યારેય ટ્રેન્ડની અપેક્ષા રાખવાનો હેતુ નહોતો, બદલે તેમણે મુખ્ય બુલ અને બેઅર માર્કેટના ઉદભવને ઓળખવા અને મહત્વપૂર્ણ માર્કેટ મૂવના મોટા મધ્ય ભાગને કૅપ્ચર કરવા માંગતા હતા. ઉપલબ્ધ રેકોર્ડ દર્શાવે છે કે ડાઉના થિયરીએ તે ફંક્શન સારી રીતે કર્યું છે. 1920 થી 1975 સુધી, ડૉ થિયરી સિગ્નલ્સએ ઔદ્યોગિક અને પરિવહન સરેરાશમાં 68% પગલાંઓ અને એસ એન્ડ પી 500 કમ્પોઝિટ ઇન્ડેક્સમાં તેના 67% પગલાં લીધા હતા. જેઓ વાસ્તવિક માર્કેટ ટોપ્સ અને બોટમ્સને પકડવામાં નિષ્ફળ થવા માટે ડાઉ થિયરીની આલોચના કરે છે તેમને નીચેની ફિલોસોફીના વલણની મૂળભૂત સમજણનો અભાવ છે.