- અભ્યાસ

- સ્લાઈડસ

- વિડિયો

4.1 કૉલ વિકલ્પ શું છે

કૉલ વિકલ્પો પૂર્વનિર્ધારિત તારીખે અથવા તેના પહેલાં, પૂર્વનિર્ધારિત કિંમત પર અંતર્નિહિત શેર ખરીદવાનો અધિકાર આપે છે, પરંતુ જવાબદારી નથી.

ઉદાહરણ તરીકે, તમને જે ઘર ખરીદવાનું ગમે છે તે મળે છે. દુર્ભાગ્યે, તમારી પાસે તેને અન્ય ત્રણ મહિના માટે ખરીદવા માટે કૅશ નહીં હશે. અને એક મેટ્રો સ્ટેશન છે જે આવી શકે છે જે 3 મહિના પછીની કિંમતોમાં વધારો કરી શકે છે. તમે માલિક સાથે વાત કરો છો અને એક ડીલની વાતચીત કરો છો જે તમને ₹10,00,000 ની કિંમત માટે ત્રણ મહિનામાં ઘર ખરીદવાનો વિકલ્પ આપે છે. માલિક સંમત થાય છે, પરંતુ આ વિકલ્પ માટે, તમે ₹30,000 ની કિંમત (ફી) ચૂકવો છો.

તેથી વ્યવસ્થાની વિગતો નીચે મુજબ છે –

- તમે આજે ₹30,000- ની અપફ્રન્ટ ફી ચૂકવો છો. આને બિન-રિફંડેબલ એગ્રીમેન્ટ ફી તરીકે ધ્યાનમાં લો

- આ ફી સામે, વિક્રેતા તમને 3 મહિના પછી જમીન વેચવા માટે સંમત થાય છે

- વેચાણની કિંમત (જે 3 મહિના પછી અપેક્ષિત છે) આજે ₹10,00,000 છે-

- કારણ કે તમે અપફ્રન્ટ ફી ચૂકવી છે, માત્ર તમે 3 મહિનાના અંતે ડીલને કૉલ કરી શકો છો (જો તમે ઈચ્છો છો), વિક્રેતા કરી શકતા નથી

- જો તમે 3 મહિનાના અંતે ડીલને બંધ કરો છો, તો વિક્રેતા અપફ્રન્ટ ફી જાળવી લે છે.

અમને કેટલીક વિગતો સમજવા માટે આગળ વધવા દો –

- ₹30,000- ની અપફ્રન્ટ ફી ચૂકવીને, તમે વિક્રેતાને જવાબદારીમાં બંધ કર્યું છે. જમીનની કિંમત 3 મહિના માટે લૉક ઇન છે

- તમારા દ્વારા નક્કી કરવામાં આવેલ જમીનની કિંમત આજની કિંમત પર આધારિત છે એટલે કે ₹10,00,000 જેનો અર્થ એ છે કે આજની કિંમત પર તમે જમીન ખરીદી શકો છો તે પછી 3 મહિનાની કિંમત કઈ હશે નહીં.

- 3 મહિનાના અંતે, જો તમે જમીન ખરીદવા માંગતા નથી તો તમને વિક્રેતાને 'ના' કહેવાનો અધિકાર છે, પરંતુ વિક્રેતાએ તમારી પાસેથી અપફ્રન્ટ ફી લીધી હોવાથી, તેઓ કહેવાની સ્થિતિમાં રહેશે નહીં

- અપફ્રન્ટ ફી વાટાઘાટો યોગ્ય નથી, બિન રિફંડપાત્ર છે.

હવે, આ કરાર શરૂ કર્યા પછી તમારે અને વિક્રેતા બંનેએ વાસ્તવમાં શું થાય છે તે જાણવા માટે આગામી 3 મહિનાની રાહ જોવી પડશે. જમીનની કિંમત મેટ્રો સ્ટેશનના વિકાસ પર આધારિત રહેશે. તેથી, ત્રણ શક્ય પરિસ્થિતિઓ હોઈ શકે છે:

- જો મેટ્રો પ્રોજેક્ટ ઉપર આવે છે, તો જમીનની કિંમત વધી જશે, તેથી તે ₹30,00,000 સુધી વધે છે એમ ગૃહીત થાય છે.

- જો મેટ્રો પ્રોજેક્ટ છોડી દેવામાં આવે છે, તો તે મિલકતની ઓછી માંગ તરફ દોરી જાય છે, અને જમીનની કિંમત ₹5,00,000 સુધી ઘટે છે.

- કંઈ નથી, કિંમત ₹10,00,000 સુધી રહે છે.

તેથી, તમે આમાંની દરેક પરિસ્થિતિઓમાં કેવી રીતે પ્રતિક્રિયા આપશો:

પરિસ્થિતિ 1- કિંમત ₹30,00,000 સુધી જાય છે

મેટ્રો પ્રોજેક્ટ ઉપર આવ્યો છે, જમીનની કિંમત વધી ગઈ છે. તેથી, વ્યવસ્થા મુજબ, તમારી પાસે ડીલને કૉલ કરવાનો અથવા તેને અમલમાં મુકવાનો અધિકાર છે. પસંદગી તમારી સાથે છે. જો કે, કિંમત વધી ગઈ હોવાથી વેચાણની ગતિશીલતા તમારા પક્ષમાં છે –

જમીનની વર્તમાન બજાર કિંમત = ₹30,00,000

વેચાણ કરાર મૂલ્ય = ₹10,00,000

આનો અર્થ એ છે કે હવે તમે ₹10,00,000 પર જમીન ખરીદવાનો અધિકાર પ્રાપ્ત કરો છો જ્યારે ખુલ્લા બજારમાં જમીન ₹30,00,000 ના વધુ મૂલ્ય પર વેચી રહી છે. તેથી, નફો કરવાનો છે.

એગ્રીમેન્ટ અનુસાર વિક્રેતાને ઓછા મૂલ્ય પર જમીન વેચવા માટે જવાબદાર કરવામાં આવે છે, કારણ કે તેણે તમારી પાસેથી એગ્રીમેન્ટ ફી તરીકે ₹30,000- સ્વીકાર્યું હતું.

નફાની ગણતરી:

વર્તમાન કિંમત= ₹30,00,000

ખરીદ કિંમત = સહમત કિંમત+ અપફ્રન્ટ ફી

= 10,00,000+30,000

= 10,30,000

લાભ= ₹30,00,000 – ₹10,30,000 = ₹19,70,000

પરિસ્થિતિ 2- કિંમત ઘટીને ₹5,00,000 કરવામાં આવે છે–

મેટ્રો પ્રોજેક્ટ ઉપર આવ્યો નથી, આમ જમીનની કિંમત ઘટી ગઈ છે. તેથી, વ્યવસ્થા મુજબ, તમારી પાસે ડીલને કૉલ કરવાનો અધિકાર છે. પરિસ્થિતિને ધ્યાનમાં રાખીને, તમે ડીલને કૉલ કરવાનો તમારો અધિકાર ઉપયોગ કરવા માંગો છો.

કારણ કે, જો તમારે અમલમાં મુકવામાં આવે તો તમારે ₹10,00,000 અને ₹30,000 ની ચુકવણી પહેલેથી જ કરવામાં આવી છે- આમ તમારો કુલ ખર્ચ ₹10,30,000 હશે જ્યારે જમીનની કિંમત માત્ર ₹5,00,000 છે. કરારને સ્પષ્ટપણે અમલમાં મુકતા નથી અને ₹30,000 જાવ તે તમારા માટે શ્રેષ્ઠ કાર્ય છે. તેથી, તમે ₹30,000 ગુમાવો છો અને વિક્રેતા તે પૈસા પોતાના ખિસ્સામાં રાખે છે.

પરિસ્થિતિ 3- કિંમત ₹10,00,000 સુધી રહે છે

જો 3 મહિના પછી કોઈપણ કારણોસર કિંમત ₹10,00,000 રહે છે અને તે ખરેખર બદલાતી નથી. તમે જમીન ખરીદવા માંગો છો કે નહીં તેના આધારે અમલ કરવાનો વિકલ્પ તમારી પાસે હશે.

કિંમત સમાન હોવાથી અને તમે પહેલેથી જ ₹30,000 ની અપફ્રન્ટ ફી ચૂકવી ચૂક્યા છો તેથી કોઈપણ પરિસ્થિતિમાં 30,000 વધારો તમારો નુકસાન છે.

4.2. કૉલ વિકલ્પનું વ્યાવહારિક ઉદાહરણ

ચાલો હવે સમજીએ કે વાસ્તવિક બજારમાં કૉલ વિકલ્પો કેવી રીતે કામ કરે છે. તમે જાણો છો તેમ કૉલ વિકલ્પ લેનારને પૂર્વનિર્ધારિત તારીખ પર અથવા તેના પહેલાં પૂર્વનિર્ધારિત કિંમત પર અંતર્નિહિત શેર ખરીદવાનો અધિકાર આપે છે, પરંતુ જવાબદારી નથી.

ઉદાહરણ: દાબર શેર આજે ₹540 માં ટ્રેડ કરી રહ્યા છે. ત્રણ મહિનાનો ઉપલબ્ધ વિકલ્પ ડાબર ત્રણ મહિનાનો 540 કૉલ હશે. 540 કૉલ કરારના ખરીદદારને યોગ્ય વિકલ્પ આપશે, પરંતુ જવાબદારી નહીં, ત્રણ મહિનાની સમાપ્તિ સુધી કોઈપણ સમયે પ્રતિ શેર ₹540 માટે 1250 (લોટ સાઇઝ) ડાબર શેર ખરીદવાનો વિકલ્પ આપશે. આ અધિકાર માટે, ખરીદદાર વિકલ્પના લેખક (વિક્રેતા)ને પ્રીમિયમ (અથવા ખરીદ કિંમત) ચૂકવે છે. ચાલો કહીએ- ચૂકવેલ પ્રીમિયમ ₹50 છે.

જો શેરની કિંમત રૂ. 540 થી વધુ હોય, તો તમે તમારા હકનો ઉપયોગ કરી શકો છો અને રૂ. 540 પર શેર ખરીદી શકો છો. જો શેરની કિંમત ₹540 અથવા તેનાથી ઓછી હોય તો તમે તમારા હકનો ઉપયોગ કરતા નથી અને તમારે શેર ખરીદવાની જરૂર નથી. આ કિસ્સામાં તમે ખોવાયેલ બધું ₹ 50 છે.

તમે ડાબરના કૉલ ખરીદ્યા પછી, માત્ર ત્રણ સંભાવનાઓ જ હોઈ શકે છે. અને તેઓ છે-

1. સ્ટૉકની કિંમત ₹600 સુધી પહોંચી શકે છે

2. સ્ટૉકની કિંમત ₹500 સુધી નીચે જાઈ શકે છે

3. સ્ટૉકની કિંમત ₹540 પર રહી શકે છે.

પરિસ્થિતિ 1 –

જો ડાબરની કિંમત વધી જાય, તો તે તમારા હકનો ઉપયોગ કરવામાં અને ₹540 પર સ્ટૉક ખરીદવામાં સમજદારી આપશે.

નફો-

ખરીદવાની કિંમત= ₹540

ચૂકવેલ પ્રીમિયમ = ₹50

કુલ ખર્ચ = ₹590

વર્તમાન માર્કેટ કિંમત = ₹600

નફો = 600-590 = ₹10

પરિસ્થિતિ 2 –

જો સ્ટૉકની કિંમત ₹500 સ્પષ્ટપણે કહે છે તો તે ₹540 પર ખરીદવાની સમજદારી આપતી નથી. તેના બદલે તમે ₹500 માર્કેટમાં ખરીદી શકો છો. તેથી અસરકારક રીતે તમે ₹50 ગુમાવશો જે પ્રીમિયમ તરીકે ચૂકવવામાં આવ્યું છે.

પરિસ્થિતિ 3 –

જો સ્ટૉક ₹540- પર સીધા રહે છે, તો તમે આ વિકલ્પનો ઉપયોગ કરશો નહીં. આ કિસ્સામાં નુકસાન ₹50- વિકલ્પ પ્રીમિયમ છે જેની ચુકવણી કરવામાં આવી છે.

4.3 કૉલ વિકલ્પના ખરીદદાર

કૉલ વિકલ્પ ખરીદવાનો સૌથી મોટો ફાયદો એ છે કે તે સ્ટૉકની કિંમતમાં લાભને વધારે છે. તુલનાત્મક રીતે નાના અપફ્રન્ટ ખર્ચ માટે, તમે જ્યાં સુધી વિકલ્પ સમાપ્ત ન થાય ત્યાં સુધી સ્ટૉકના લાભનો આનંદ માણી શકો છો. તેથી જો તમે કૉલ ખરીદી રહ્યા છો, તો તમે સામાન્ય રીતે સમાપ્તિ પહેલાં સ્ટૉકમાં વધારો થવાની અપેક્ષા રાખો છો.

સપોઝ- તમને લાગે છે કે ડાબરની કિંમતો આ તરીકે વધવાનું શરૂ થવી જોઈએ:

- ચવનપ્રાશ જેવા ઇમ્યુનિટી પ્રોડક્ટ્સની માંગમાં વધારો થવો જોઈએ.

- ડાબર ભૂતકાળના ઘણા ત્રિમાસિકો માટે વૉલ્યુમ ગ્રોથ અને ઇબિટડા માર્જિન રેસિલિયન્સ દ્વારા ટોચના સ્તરમાં શામેલ છે.

- કંપની હવે હર્બલ શેમ્પૂમાં તેની ટૂથપેસ્ટ પ્લેબુક લઈ રહી છે. ડાબરે પાછલા કેટલાક વર્ષોમાં ટોચના 2 પ્લેયરથી ટૂથપેસ્ટમાં ઝડપી પ્રગતિ કરી છે અને કૉલગેટ પછી ટૂંક સમયમાં ટૂથપેસ્ટમાં નંબર બે પ્લેયર બની શકે છે.

- ડાબરને શહેરી વિસ્તારોમાંથી તેના 55% વેચાણ મળે છે. શહેરી એફએમસીજીની માંગ સુધારવાની શરૂઆત કરી રહી છે કારણ કે મહામારી પછી જીવન સામાન્ય રીતે પાછા આવી રહી છે

જો કે, તમે ડિલિવરી માટે સ્ટૉક (હજી સુધી) ખરીદવાનું ટાળવા માંગો છો કારણ કે તે વધુ નકારી શકે છે. વધુમાં, M2M નુકસાનની ચિંતા છે જે તમને સ્ટૉક ફ્યુચર્સ ખરીદવાથી પણ રોકે છે. તે જ સમયે તમે સ્ટૉક કિંમતમાં તીવ્ર રિવર્સલની તક ચૂકવા માંગતા નથી. આવી પરિસ્થિતિમાં- કૉલ વિકલ્પ ખરીદવું શ્રેષ્ઠ બની જાય છે.

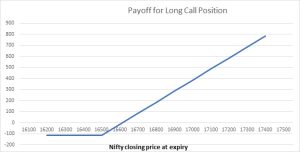

4.4 કૉલ ઑપ્શનના ખરીદદારની ચુકવણી

જાન્યુઆરી 1, 2022 ના રોજ, નિફ્ટી 16460 છે. તમે સમાપ્તિની તારીખ જાન્યુઆરી 27, 2022 સાથે ₹ 115 ના પ્રીમિયમ પર 16500 ની સ્ટ્રાઇક કિંમત સાથે કૉલ વિકલ્પ ખરીદો છો. એક કૉલ વિકલ્પ ખરીદદારને યોગ્ય આપે છે, પરંતુ સ્ટ્રાઇક કિંમત પર અંતર્નિહિત ખરીદવાની જવાબદારી નથી. તેથી આ ઉદાહરણમાં, તમારી પાસે 16460 પર નિફ્ટી ખરીદવાનો અધિકાર છે. તમે ખરીદી શકો છો અથવા તમે ખરીદી ન શકો છો, તેમાં કોઈ ફરજિયાત નથી. જો નિફ્ટી સમાપ્તિ પર 16500 થી વધુ બંધ થાય, તો તમે વિકલ્પનો ઉપયોગ કરશો, અન્યથા તમે તેને સમાપ્ત થવા દેશો. સમાપ્તિ પર વિવિધ શરતો હેઠળ તમારા મહત્તમ નફા/નુકસાન કેટલા હશે, અમે પે ઑફ ચાર્ટ્સનો ઉપયોગ કરીને શોધવાનો પ્રયત્ન કરીશું.

જો નિફ્ટી 16400 પર બંધ થાય છે, તો તમે અંતર્નિહિત ખરીદવાનો (જે તમને કૉલ વિકલ્પ ખરીદીને મળ્યો છે) અધિકારનો ઉપયોગ કરશો નહીં કારણ કે તમારી સ્ટ્રાઇક કિંમત કરતાં ઓછી કિંમતે બજારમાં નિફ્ટી ઉપલબ્ધ છે. જ્યારે તમે 16400 પર સમાન વસ્તુ કરી શકો છો ત્યારે તમે શા માટે 16500 પર કંઈક ખરીદી શકો છો? તેથી તમે યોગ્યને ભૂલી જશો. આવી પરિસ્થિતિમાં, તમારું નુકસાન ચૂકવેલ પ્રીમિયમને સમાન રહેશે, જે આ કિસ્સામાં ₹ 115 છે.

જો નિફ્ટી 16615 પર બંધ કરવાની હતી, તો તમે વિકલ્પનો ઉપયોગ કરશો અને 16500 પર નિફ્ટી ખરીદશો અને તેને 16615 પર વેચીને નફો મેળવશો. આ ટ્રાન્ઝૅક્શનમાં તમે રૂ. 115 નો નફો મેળવશો, પરંતુ જ્યારે તમે વિકલ્પ ખરીદ્યો ત્યારે તમે પહેલેથી જ વિકલ્પ વિક્રેતાને આ વધુ પૈસા ચૂકવ્યા છે. તેથી 10615 આ વિકલ્પ કરાર માટે બ્રેક ઈવન પૉઇન્ટ (BEP) છે. કૉલ વિકલ્પો માટે BEP ની ગણતરી કરવા માટે એક સામાન્ય ફોર્મ્યુલા છે સ્ટ્રાઇક પ્રાઇસ પ્લસ પ્રીમિયમ (X + P).

જો નિફ્ટી 17000 પર બંધ થશે, તો તમે વિકલ્પનો ઉપયોગ કરશો અને 16500 પર નિફ્ટી ખરીદશો અને તેને માર્કેટમાં 17000 પર વેચશો, જેથી ₹500 નો નફો થશે. પરંતુ તમે પહેલેથી જ ઑપ્શન પ્રીમિયમ તરીકે રૂ. 115 ચૂકવ્યું છે, તેથી તમારો વાસ્તવિક નફો 500 – 115 = 385 હશે.

|

સ્ટ્રાઇક કિંમત (X) |

16500 |

|

|

|

|

પ્રીમિયમ |

115 |

|

|

|

|

|

|

|

|

|

|

નિફ્ટી એટ એક્સપાયરી |

પ્રીમિયમની ચુકવણી થઈ ગઈ છે |

નિફ્ટી ખરીદો |

અહીં નિફ્ટી વેચો |

લાંબા સમય માટે ચુકવણી કરો કૉલની સ્થિતિ |

|

|

A |

B |

C |

D=A+B+C |

|

16200 |

-115 |

-16200 |

16200 |

-115 |

|

16300 |

-115 |

-16300 |

16300 |

-115 |

|

16400 |

-115 |

-16400 |

16400 |

-115 |

|

16500 |

-115 |

-16500 |

16500 |

-115 |

|

16600 |

-115 |

-16500 |

16600 |

-15 |

|

16700 |

-115 |

-16500 |

16700 |

85 |

|

16800 |

-115 |

-16500 |

16800 |

185 |

|

16900 |

-115 |

-16500 |

16900 |

285 |

|

17000 |

-115 |

-16500 |

17000 |

385 |

|

17100 |

-115 |

-16500 |

17100 |

485 |

|

17200 |

-115 |

-16500 |

17200 |

585 |

|

17300 |

-115 |

-16500 |

17300 |

685 |

|

17400 |

-115 |

-16500 |

17400 |

785 |

50 ના લૉટ સાઇઝ સાથે નિફ્ટી વિકલ્પ માટે કરાર મૂલ્ય અને 16500 ની સ્ટ્રાઇક કિંમત 50* 16500 = 825000 છે

આવા વિકલ્પ ખરીદનાર માટે મહત્તમ નુકસાન 115 *50 = 5750 સમાન હશે

નિફ્ટી 16615 થી વધુ થવાથી, તમે વિકલ્પનો ઉપયોગ કરવા પર નફો મેળવવાનું શરૂ કરો છો અને જો તે 16615 થી નીચે રહે તો, તમારી પાસે હંમેશા વિકલ્પનો ઉપયોગ ન કરવાની સ્વતંત્રતા છે. પરંતુ ટેબલ અને ચાર્ટથી જોઈને તમે નિફ્ટી 16500 થી વધુ થતા જ તમારા નુકસાનને ઘટાડી શકો છો. લાંબા કૉલની સ્થિતિ તમને તમારા નુકસાનને મહત્તમ ₹5750 સુધી અમર્યાદિત નફા સાથે સુરક્ષિત કરવામાં મદદ કરે છે.

4.5 કૉલ વિકલ્પ વેચવું/લખવું

જ્યારે તમે કોઈ કૉલ લખો છો, ત્યારે તમે ઑપ્શન સીરીઝ દ્વારા ઉલ્લેખિત સ્ટ્રાઇક કિંમત પર તમારા પાસેથી અંતર્નિહિત સ્ટૉક ખરીદવાનો અધિકાર કોઈને વેચો છો. જો ખરીદનાર કૉલ વિકલ્પનો ઉપયોગ કરવાનું નક્કી કરે તો તમે સ્ટૉક ડિલિવર કરવા માટે જવાબદાર છો.

એક કૉલ રાઇટર તરીકે, તમે આશા રાખી રહ્યા છો કે

-

સ્ટૉક ક્યાંય જતું નથી.

-

તમે પ્રીમિયમ એકત્રિત કરો છો.

-

વિકલ્પ યોગ્ય રીતે સમાપ્ત થાય છે જેથી જ્યારે હોલ્ડર કૉલનો ઉપયોગ કરે ત્યારે સેટલ કરવા માટે તમારે સ્ટૉકના સો શેર સાથે આવવાની જરૂર નથી, જે નગ્ન કૉલ લેખિતમાં થઈ શકે છે.

આમ, પી એન્ડ એલના સંદર્ભમાં વિકલ્પ વિક્રેતા સાથે શું થાય છે, તેના વિપરીત વિકલ્પ ખરીદનાર અને તેમજ વિપરીત થાય છે. ઉદાહરણ તરીકે, જો વિકલ્પ લેખક નફામાં ₹70 કરી રહ્યા હોય, તો આનો અર્થ એ છે કે ઑટોમેટિક રીતે વિકલ્પ ખરીદનાર ₹70 ખોવાઈ રહ્યો છે

જ્યારે તમે વિકલ્પ ખરીદો, ત્યારે વિકલ્પ પ્રીમિયમ એ એકમાત્ર આઉટફ્લો છે જે સહભાગીને થશે. જ્યારે કોઈ વિકલ્પ વેચવાના કિસ્સામાં (લેખન વિકલ્પ), સહભાગી કોઈ પ્રીમિયમ ચૂકવતા નથી. તેના બદલે, વિક્રેતાને વિકલ્પ ખરીદનાર પાસેથી પ્રીમિયમ પ્રાપ્ત થાય છે. જ્યારે તમે વિકલ્પ ખરીદો ત્યારે કોઈ માર્જિન મનીની જરૂર નથી. પરંતુ જ્યારે તમે કોઈ વિકલ્પ વેચો છો, ત્યારે સ્થિતિ લેતી વખતે માર્જિન મનીની અગ્રિમ ચુકવણી કરવી પડશે. તેથી, જો તમારી સ્થિતિ નુકસાનમાં આવે અને તમારું એકાઉન્ટ બૅલેન્સ સમાપ્ત થઈ જાય તો અતિરિક્ત પૈસા ચૂકવવા માટે માર્જિન કૉલ મેળવવાનો જોખમ છે.

વિકલ્પ વેચતી વખતે શામેલ અન્ય એક મુખ્ય જોખમ એ છે કે નુકસાન અમર્યાદિત હોઈ શકે છે. આ એક વિકલ્પ ખરીદવાના વિપરીત છે જ્યાં નુકસાન ચૂકવેલ પ્રીમિયમની મર્યાદા સુધી મર્યાદિત છે. ઉદાહરણ તરીકે, ધારો કે નિફ્ટી બેંક કૉલ ઑપ્શન પ્રીમિયમ 16,600 ની સ્ટ્રાઇક કિંમત માટે ₹ 120 છે. એક કૉલ વિકલ્પ વેચનાર વ્યાપારીને ખરીદનાર પાસેથી ₹ 6,000 (₹ 120*50 – લૉટ સાઇઝ) પ્રાપ્ત થશે. સમાપ્તિના સમયે કહો, નિફ્ટી બેંક 17,000 સુધી આગળ વધે છે અને પ્રીમિયમ 500 સુધી ચાલે છે. વિકલ્પના વિક્રેતાને 25,000 ની ચુકવણી કરીને વિકલ્પને પાછું ખરીદવો પડશે. આથી વિકલ્પ લેખકને આ ટ્રાન્ઝૅક્શનમાં ₹19,000 (₹25000 માઇનસ 6000 – કમાયેલ વિકલ્પ પ્રીમિયમ) નું ચોખ્ખું નુકસાન થશે. જેટલું વધુ નિફ્ટી બેંક ઇન્ડેક્સ સ્ટ્રાઇકની કિંમત ઉપર આવે છે, તેટલું વ્યાપક નુકસાન હશે.

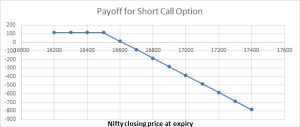

સમાપ્તિ પર 4.6 ચુકવણી અને નફો

જ્યારે કોઈ પણ કૉલ વિકલ્પ ખરીદે છે, ત્યારે એક સમકક્ષ હોવું જોઈએ, જેમણે તે કૉલ વિકલ્પ વેચી છે. જો લાંબા કૉલ પોઝિશન માટે મહત્તમ નુકસાન ચૂકવેલ પ્રીમિયમને સમાન હોય, તો તેનો આપોઆપ અર્થ એ છે કે શૉર્ટ કૉલ પોઝિશન માટે મહત્તમ લાભ પ્રાપ્ત થયેલ પ્રીમિયમને સમાન રહેશે.

તે જ રીતે, જો લાંબા કૉલ પોઝિશન માટે મહત્તમ લાભ અમર્યાદિત હોય, તો શૉર્ટ કૉલ પોઝિશન માટે મહત્તમ નુકસાન પણ અમર્યાદિત હોવું જોઈએ. છેલ્લે, જ્યારે પણ, લાંબા કૉલની સ્થિતિ નુકસાન કરી રહી છે, ટૂંકા કૉલની સ્થિતિ નફો કરશે અને તેનાથી વિપરીત બને છે. તેથી, જો અમે લાંબા સમય સુધી કૉલ પે ઑફ સમજી છે, તો શૉર્ટ કૉલ પે ઑફ ચાર્ટ લાંબા કૉલ પે ઑફની પાણીની છબી હશે.

આમ, 16200 નિફ્ટી પર, જ્યારે લાંબા કૉલની સ્થિતિ ₹115 નું નુકસાન થાય છે, ત્યારે ટૂંકા કૉલની સ્થિતિ ₹115 નો નફો કરશે. તે જ રીતે 17000 માટે, જ્યારે લાંબા સમય સુધી કૉલ 385 નો નફો કરે છે, ત્યારે ટૂંકા કૉલની સ્થિતિ 385 ગુમાવશે.

જયારે નિફ્ટી વધવાની શરૂઆત થાય છે, ટૂંકા કૉલની સ્થિતિ નુકસાનમાં ગહન થશે

|

સ્ટ્રાઇક કિંમત (X) |

16500 |

|

|

|

|

|

પ્રીમિયમ |

115 |

|

|

|

|

|

નિફ્ટી એટ એક્સપાયરી |

પ્રીમિયમની ચુકવણી થઈ ગઈ છે |

નિફ્ટી ખરીદો |

અહીં નિફ્ટી વેચો |

લાંબા સમય માટે ચુકવણી કરો કૉલની સ્થિતિ |

આ માટે ચુકવણી કરો શૉર્ટ કૉલ પોઝિશન |

|

|

A |

B |

C |

D=A+B+C |

-ડી |

|

16200 |

-115 |

-16200 |

16200 |

-115 |

115 |

|

16300 |

-115 |

-16300 |

16300 |

-115 |

115 |

|

16400 |

-115 |

-16400 |

16400 |

-115 |

115 |

|

16500 |

-115 |

-16500 |

16500 |

-115 |

115 |

|

16600 |

-115 |

-16500 |

16600 |

-15 |

15 |

|

16700 |

-115 |

-16500 |

16700 |

85 |

-85 |

|

16800 |

-115 |

-16500 |

16800 |

185 |

-185 |

|

16900 |

-115 |

-16500 |

16900 |

285 |

-285 |

|

17000 |

-115 |

-16500 |

17000 |

385 |

-385 |

|

17100 |

-115 |

-16500 |

17100 |

485 |

-485 |

|

17200 |

-115 |

-16500 |

17200 |

585 |

-585 |

|

17300 |

-115 |

-16500 |

17300 |

685 |

-685 |

|

17400 |

-115 |

-16500 |

17400 |

785 |

-785 |

શૉર્ટ કૉલ પોઝિશન માટે પે ઑફ ચાર્ટ નીચે દર્શાવ્યા છે. અગાઉ સમજાવ્યા મુજબ, વિકલ્પ વિક્રેતા માટે મહત્તમ લાભ પ્રાપ્ત થયેલ પ્રીમિયમ (જ્યાં સુધી નિફ્ટી સ્ટ્રાઇકની કિંમત નીચે રહેશે) સમાન રહેશે જ્યાં સુધી મહત્તમ નુકસાન અમર્યાદિત હોઈ શકે છે (જ્યારે નિફ્ટી BEP ઉપર ખસેડવાનું શરૂ કરે છે).

શૉર્ટ કૉલ પોઝિશન માટે બીઈપી પણ X + પી. બીઈપી એ પોઝિશનથી સ્વતંત્ર છે (લાંબા અથવા ટૂંકા), તે સાધન વિશિષ્ટ (કૉલ વિકલ્પ) છે.

50 ના ઘણા કદ માટે, કરારનું મૂલ્ય 50 *16500 = 825000 છે. વિકલ્પના વિક્રેતા દ્વારા પ્રીમિયમ પ્રાપ્ત થાય છે. જો કે, તેને માર્જિનની ચુકવણી કરવી પડશે. આનું કારણ છે કે વિકલ્પ વિક્રેતા પાસે જવાબદારી છે અને તેમના નુકસાન અમર્યાદિત હોઈ શકે છે, તેથી તે સિસ્ટમની સ્થિરતા માટે સંભવિત જોખમ બની શકે છે.