- મૂળભૂત વિશ્લેષણની રજૂઆત

- મૂળભૂત વિશ્લેષણમાં પગલાં અને આર્થિક વિશ્લેષણ જાણો

- મૂળભૂત વિશ્લેષણમાં મૂળભૂત શરતોને સમજવું

- શેરબજારમાં નાણાંકીય નિવેદનોને સમજવું

- સ્ટૉક માર્કેટમાં સ્ટૉક બેલેન્સ શીટને સમજવું

- સ્ટૉક માર્કેટમાં આવક સ્ટેટમેન્ટને સમજવું

- સ્ટૉક વિશ્લેષણ માટે ફાઇનાન્શિયલ રેશિયોને સમજવું

- કૅશ ફ્લોને સમજવું

- સ્ટૉક માર્કેટમાં લિક્વિડિટી રેશિયોને સમજવું

- સ્ટૉક માર્કેટમાં ઍક્ટિવિટી રેશિયોને સમજવું

- સ્ટૉક માર્કેટમાં જોખમ/લિવરેજ રેશિયોને સમજવું

- શેરબજારમાં નફાકારકતા ગુણોત્તરોને સમજવું

- સ્ટૉક માર્કેટમાં મૂલ્યાંકન ગુણોત્તરોને સમજવું

- અભ્યાસ

- સ્લાઈડસ

- વિડિયો

5.1 બેલેન્સશીટનો અર્થ છે

બૅલેન્સ શીટ શબ્દનો અર્થ એક નાણાંકીય નિવેદન છે જે એક ચોક્કસ સમયે કંપનીની સંપત્તિઓ, જવાબદારીઓ અને શેરધારક ઇક્વિટીની જાણ કરે છે. બૅલેન્સ શીટ્સ રોકાણકારો માટે રિટર્નના દરોની ગણતરી અને કંપનીના મૂડી માળખાનું મૂલ્યાંકન કરવાના આધારે પ્રદાન કરે છે. ટૂંકમાં, બૅલેન્સ શીટ એ એક નાણાંકીય સ્ટેટમેન્ટ છે જે કંપનીની માલિકી અને તેની માલિકીની રકમ તેમજ શેરધારકો દ્વારા રોકાણ કરેલી રકમનો સ્નેપશૉટ પ્રદાન કરે છે. બેલેન્સશીટનો ઉપયોગ મૂળભૂત વિશ્લેષણ અથવા નાણાંકીય ગુણોત્તરોની ગણતરી કરવા માટે અન્ય મહત્વપૂર્ણ નાણાંકીય સ્ટેટમેન્ટ સાથે કરી શકાય છે.

મુખ્ય બિંદુઓ

-

બેલેન્સ શીટ એ એક નાણાંકીય સ્ટેટમેન્ટ છે જે કંપનીની સંપત્તિઓ, જવાબદારીઓ અને શેરહોલ્ડર ઇક્વિટીની જાણ કરે છે.

-

બેલેન્સશીટ એ ત્રણ મુખ્ય નાણાંકીય નિવેદનોમાંથી એક છે જેનો ઉપયોગ વ્યવસાયનું મૂલ્યાંકન કરવા માટે કરવામાં આવે છે.

-

તે પ્રકાશનની તારીખ સુધી કંપનીના ફાઇનાન્સ (તેની માલિકીના અને બાકી શું છે) નો સ્નેપશૉટ પ્રદાન કરે છે.

-

બૅલેન્સ શીટ એવી સમીકરણનું પાલન કરે છે જે જવાબદારીઓ અને શેરધારક ઇક્વિટીની રકમ સાથે સંપત્તિને સમાન કરે છે.

-

મૂળભૂત વિશ્લેષકો નાણાંકીય રેશિયોની ગણતરી કરવા માટે બેલેન્સશીટનો ઉપયોગ કરે છે.

5.2 બેલેન્સશીટ ફન્ડામેન્ટલ્સ

બૅલેન્સ શીટની રચના ડાબી તરફની સંપત્તિઓ અને જવાબદારીઓ અને શેરધારકોની ઇક્વિટી સાથે જમણી બાજુએ કરવામાં આવે છે. એક વસ્તુને સંપત્તિ માનવા માટે, તે ભૂતકાળમાં પ્રાપ્ત કરવી આવશ્યક છે અને ભવિષ્યમાં જથ્થાબંધ આર્થિક લાભ ઉત્પન્ન કરવાની ક્ષમતા ધરાવવી આવશ્યક છે. ભૂતકાળમાં જવાબદારીઓ એવી જવાબદારીઓ છે જેના માટે ભવિષ્યમાં આર્થિક બલિદાનની જરૂર પડે છે. કંપનીની સંપત્તિઓ અને જવાબદારીઓ વચ્ચેનો તફાવત કંપનીના માલિકો (શેરહોલ્ડર્સ) માટે બાકી છે. આને શેરહોલ્ડર્સ ઇક્વિટી કહેવામાં આવે છે. આ અમને એકાઉન્ટિંગની એક મૂળભૂત ઓળખ તરફ દોરી જાય છે:

સંપત્તિઓ = જવાબદારીઓ + શેરહોલ્ડર્સ ઇક્વિટી

તે જ છે, કંપની પાસે (સંપત્તિઓ) કર્જ લેવામાં આવેલા પૈસા (જવાબદારીઓ) અથવા માલિકો (શેરધારકોની ઇક્વિટી) માટે ચૂકવવામાં આવે છે. આ ઓળખનો અર્થ એ છે કે બેલેન્સશીટની દરેક બાજુ વસ્તુઓની રકમ સમાન હોવી જોઈએ - તેથી તેને "બેલેન્સ" શીટ કહેવામાં આવે છે

બેલેન્સશીટની બે બાજુઓ સમાન રહેવા માટે, કંપનીની સંપત્તિઓ અને જવાબદારીઓને ડબલ-એન્ટ્રી બુકકીપિંગ નામની પ્રક્રિયાનો ઉપયોગ કરીને રેકોર્ડ કરવી આવશ્યક છે. એક જ વસ્તુ અલગથી બૅલેન્સ શીટમાં ઉમેરી શકાતી નથી - વસ્તુઓને સંતુલિત રાખવા માટે હંમેશા સમાન અને ઑફસેટિંગ એડજસ્ટમેન્ટ હોવું જોઈએ. આ ઑફસેટિંગ એન્ટ્રી બેલેન્સશીટની અન્ય બાજુમાં સમાન વધારો હોઈ શકે છે, અથવા તે જ બાજુ અન્ય વસ્તુમાં ઘટાડો થઈ શકે છે.

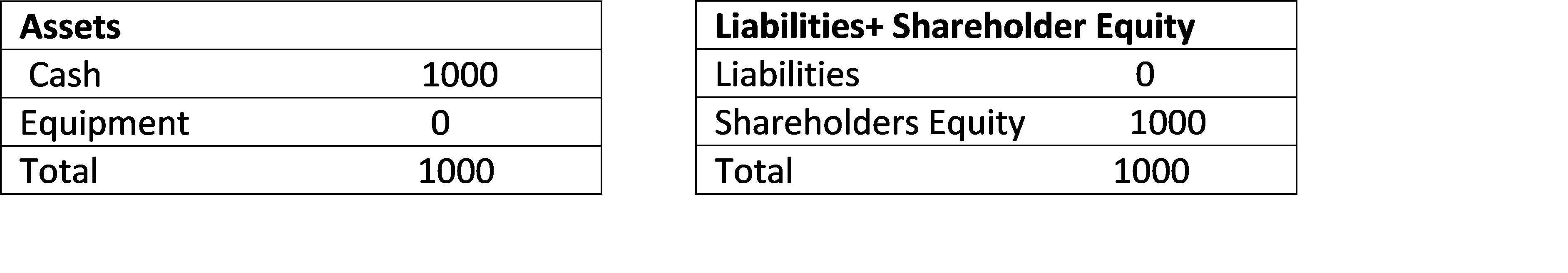

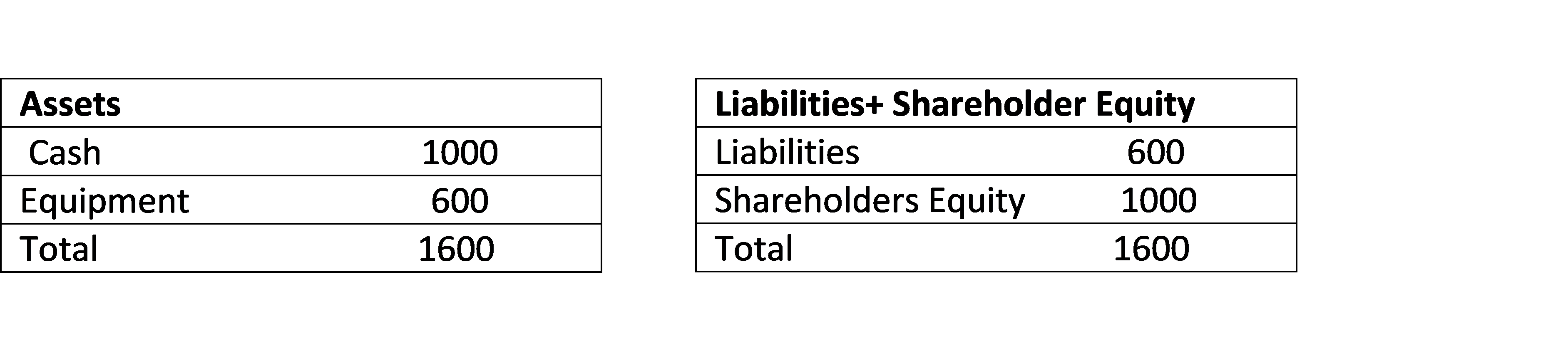

આ એક ઉદાહરણ દ્વારા શ્રેષ્ઠ વિવરિત છે. એક નવી નવી કંપનીને ધ્યાનમાં લો કે જેને હજી સુધી કામગીરી શરૂ કરવી પડતી નથી અને જેની એકમાત્ર સંપત્તિ સ્થાપકો દ્વારા રોકાણ કરવામાં આવેલ રોકડના ₹1,000 છે.

કંપનીની બૅલેન્સ શીટ ખૂબ સરળ લાગે છે:

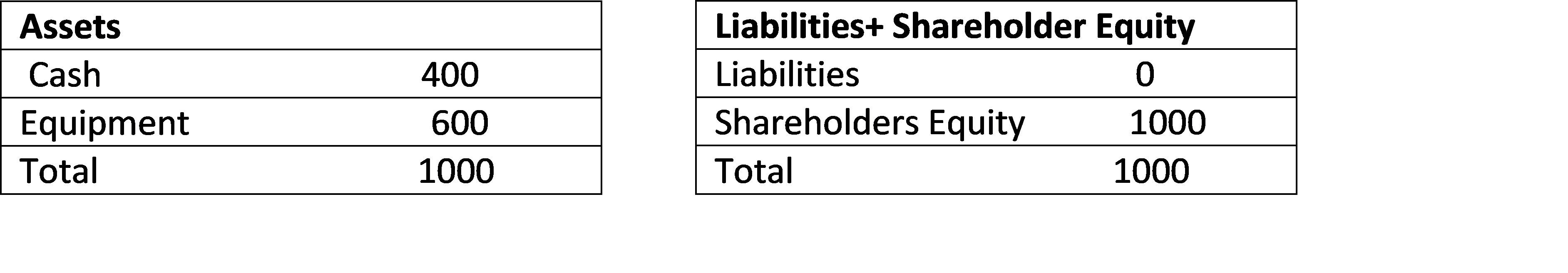

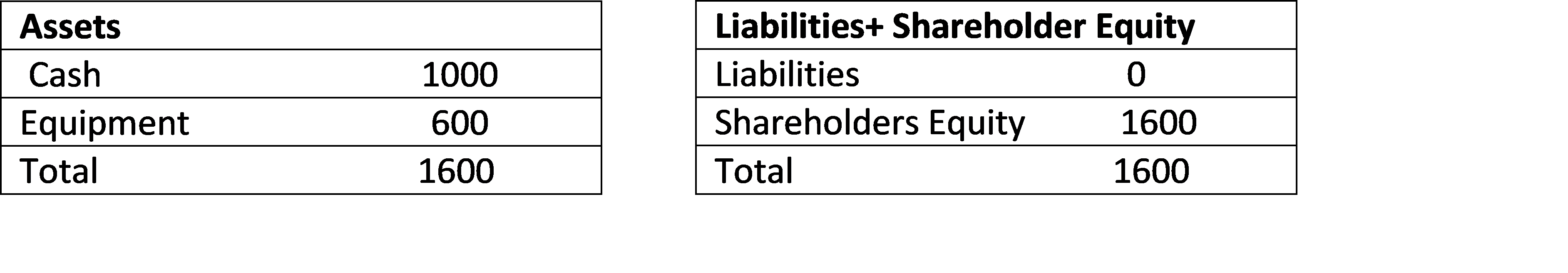

કંપની હવે ₹600 માટે એક ઉપકરણની ખરીદી કરે છે. મેનેજમેન્ટમાં તેના માટે ચુકવણી કરવાની ત્રણ રીતો છે: તેઓ તેમની પાસે રોકડ ખર્ચ કરી શકે છે, તેઓ તેને ક્રેડિટ પર ખરીદી શકે છે (લોન મેળવી શકે છે), અથવા કંપનીના માલિકો તેના માટે ચુકવણી કરવા માટે વધુ મૂડી આપી શકે છે. ત્રણ અભિગમોને બેલેન્સશીટ પર અલગ રીતે માન્યતા આપવામાં આવે છે, પરંતુ દરેકને બે એન્ટ્રીની જરૂર પડે છે:

કૅશ દ્વારા ચુકવણી કરો: બેલેન્સશીટની ડાબી બાજુ પર બે સમાન અને ઑફસેટિંગ સમાયોજન કરવામાં આવે છે. ઉપકરણની લાઇનમાં ₹600 વધારો કરવામાં આવ્યો છે જ્યારે કૅશ લાઇન સમાન રકમ દ્વારા ઘટાડવામાં આવે છે. કંપનીની સંપત્તિઓએ માત્ર રોકડથી મશીનોમાં આકાર બદલ્યો છે.

કર્જ લેવામાં આવેલા ભંડોળ દ્વારા ચુકવણી કરો: જો મશીન કર્જ લેવામાં આવેલા ભંડોળ (ક્રેડિટ) સાથે ખરીદવામાં આવે છે, તો ડાબી તરફ ઉપકરણ લાઇનમાં ₹600 ઉમેરવામાં ઓફસેટિંગ સમાયોજન કંપનીની જવાબદારીઓમાં વધારો હશે (ઉધાર લીધેલ ભંડોળ). આ દરેક બાજુ ₹1,000 થી ₹1,600 સુધીની બેલેન્સશીટની કુલ સાઇઝ વધારવાની અતિરિક્ત અસર ધરાવે છે. (બેલેન્સશીટનો લાભ હવે ધીરાણ લેવામાં આવેલા ભંડોળના ઉમેરા દ્વારા લેવામાં આવે છે.)

માલિકો વધુ મૂડી આપે છે: ત્રીજા વિકલ્પ એ છે કે કંપનીના માલિકો મશીન માટે ચુકવણી કરવા માટે વધારાની મૂડી આપે છે. આ કિસ્સામાં, ઉપકરણ લાઇનમાં ₹600 ઉમેરવા માટે ઑફસેટિંગ સમાયોજન શેરધારકોની ઇક્વિટીમાં ₹600 ઉમેરો કરવામાં આવે છે. બેલેન્સશીટ ₹1,000 થી ₹1,600 સુધી વધે છે પરંતુ કોઈ લિવરેજ નથી.

તમામ કિસ્સાઓમાં, બેલેન્સશીટમાં બે એન્ટ્રીઓ છે - એક સંપત્તિમાં ફેરફારને રેકોર્ડ કરવા માટે, બીજું રેકોર્ડ કરવા માટે તેની ચુકવણી કેવી રીતે કરવામાં આવી હતી - અથવા વૈકલ્પિક રીતે, જેના સાથે સંબંધિત છે (કંપનીના માલિકો અથવા લેણદારો).

ઉદાહરણ તરીકે, એ કે ઇન્સ્ટોલેશન દરમિયાન નવી ખરીદેલી મશીનરીને નુકસાન થયું છે અને તેનું મૂલ્ય ₹600 થી ₹400 સુધી ઘટાડવામાં આવે છે. બેલેન્સશીટની એસેટ સાઇડ હવે ₹200 સુધી ઘટાડવામાં આવી છે અને જમણી બાજુમાં સમાન અને ઑફસેટિંગ એડજસ્ટમેન્ટ હોવું જોઈએ. જો મશીન ક્રેડિટ પર ચૂકવવામાં આવી હતી, તો દેવું ફક્ત બદલાતું નથી કારણ કે મશીન પહેલા કરતાં ઓછું મૂલ્યનું છે. એકમાત્ર સ્થળ જ્યાં એસેટ સાઇડ પર ₹200 નું નુકસાન દેખાઈ શકે છે તે શેરધારકોની ઇક્વિટી લાઇનમાં છે. કંપનીના માલિકો ક્રેડિટર્સ નહીં, નુકસાન લે છે. સામાન્ય રીતે, શેરધારકોની ઇક્વિટી લાઇનની ગણતરી "પ્લગ" તરીકે કરવામાં આવે છે. એટલે, એકવાર તમામ સંપત્તિઓ અને જવાબદારીઓ ઉમેરવામાં આવે તે પછી, શેરધારકોની ઇક્વિટી એટલે કે જે મૂલ્ય બેલેન્સશીટની બે બાજુઓને સમાન બનાવે છે. આ ખૂબ સરળ બૅલેન્સ શીટમાં ચાર વસ્તુઓમાંથી ત્રણને વસ્તુનિષ્ઠ રીતે માપી શકાય છે: રોકડ હોલ્ડિંગ્સ, ઉપકરણોનું મૂલ્ય અને કંપની દ્વારા ચુકવવામાં આવતા પૈસા. શેરધારકોની ઇક્વિટી એ બધી વસ્તુ તરીકે અસરકારક રીતે વ્યાખ્યાયિત કરવામાં આવે છે.

5.3 બેલેન્સશીટ ઘટકો

બેલેન્સશીટની સંપત્તિ અને જવાબદારી બંને પર, સામગ્રીને વર્તમાન તરીકે વર્ગીકૃત કરવામાં આવે છે, જેમાં લિક્વિડ સંપત્તિઓ અને ટૂંકા ગાળાની જવાબદારીઓ શામેલ છે જેનો ઉપયોગ એક વર્ષમાં કરવામાં આવશે અથવા ચૂકવવામાં આવશે, અને લાંબા ગાળા, જેમાં અન્ય બધું શામેલ છે.

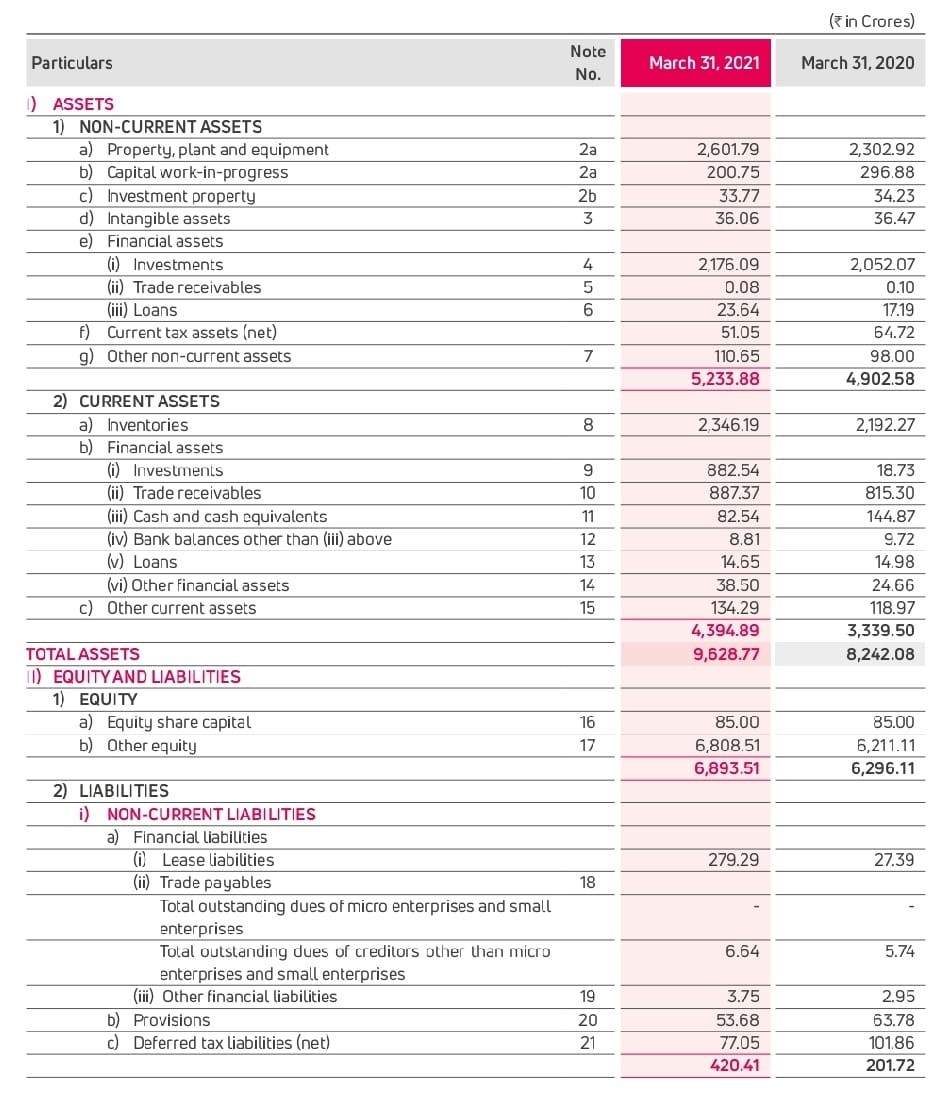

બાહરના ઉદ્યોગોની બેલેન્સશીટનું ઉદાહરણ

બેલેન્સશીટની એસેટ સાઇડ પર શરૂઆત, મહત્વપૂર્ણ ઘટકો છે:

વર્તમાન સંપત્તિઓ - વર્તમાન સંપત્તિઓ એવી કંપનીની માલિકીની સંપત્તિઓ છે જેનો ઉપયોગ વ્યવસાયના સામાન્ય અભ્યાસક્રમમાં કરવામાં આવે છે અથવા કંપની દ્વારા વ્યવસાયના અભ્યાસક્રમમાં ઉત્પન્ન કરવામાં આવે છે જેમ કે ઋણધારકો અથવા પૂર્ણ થયેલ સ્ટૉક અથવા કૅશ. અંગૂઠાનો નિયમ એ છે કે કોઈપણ સંપત્તિ જે બાર મહિનાની અંદર રોકડમાં ફેરવવામાં આવે છે તે એક વર્તમાન સંપત્તિ છે.

5.4 વર્તમાન અને લાંબા ગાળાની સંપત્તિઓ

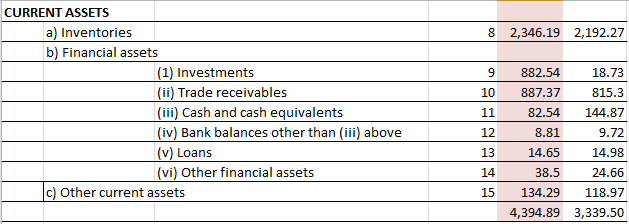

સ્નેપશૉટ ઓફ કરન્ટ એસ્સેટ્સ ઓફ એક્સાઈડ લિમિટેડ: –

વર્તમાન સંપત્તિને વિભાજિત કરી શકાય છે:

1) ઇન્વેન્ટરીઓ – આ સૌથી મહત્વપૂર્ણ વર્તમાન સંપત્તિઓ છે કે જે કંપની પાસે તેના સ્ટૉક્સના વેચાણ દ્વારા છે જે કંપની તેના નફો કરે છે. સ્ટૉક્સ, બદલામાં, તેમાં શામેલ છે:

-

કાચા માલ - પ્રાથમિક ખરીદી જેનો ઉપયોગ કંપની દ્વારા કરવામાં આવતી પ્રૉડક્ટ્સના ઉત્પાદન માટે કરવામાં આવે છે.

-

કામ પ્રગતિમાં છે – ઉત્પાદનની પ્રક્રિયામાં છે પરંતુ હજી સુધી પૂર્ણ થવાનું બાકી છે.

-

તૈયાર માલ – કંપની દ્વારા બનાવવામાં આવેલ તૈયાર પ્રોડક્ટ્સ જે વેચાણ માટે તૈયાર છે.

2) રોકાણો– ઘણી કંપનીઓ આવક કમાવવા અથવા નફાકારક રીતે રોકડ વધારાનો ઉપયોગ કરવા માટે શેર અથવા ડિબેન્ચર્સના રૂપમાં રોકાણ ખરીદે છે. જ્યારે રોકાણ એક વર્ષથી ઓછા સમયગાળા માટે કરવામાં આવે છે ત્યારે તેઓને વર્તમાન સંપત્તિઓમાં વર્ગીકૃત કરવામાં આવે છે. સામાન્ય રીતે ફિક્સ્ડ ડિપોઝિટ, ટૂંકા ગાળાના ડિબેન્ચર્સ અને લિક્વિડ મ્યુચ્યુઅલ ફંડમાં રોકાણ રોકાણ કેટેગરી હેઠળ આવે છે

-

ડેબ્ટર્સ/ટ્રેડ રિસીવેબલ્સ - મોટાભાગની કંપનીઓ તેમના પ્રૉડક્ટ્સને કૅશ માટે વેચતી નથી પરંતુ ક્રેડિટ અને ખરીદદારોએ તેમણે ખરીદેલા માલ માટે 30 દિવસ અથવા 60 દિવસની અંદર ચુકવણી કરવાની અપેક્ષા રાખવામાં આવે છે. ક્રેડિટનો સમયગાળો ગ્રાહકથી ગ્રાહક અને કંપનીથી કંપની માટે અલગ હશે અને ગ્રાહકની ક્રેડિટ યોગ્યતા, બજારની સ્થિતિઓ અને સ્પર્ધા પર આધારિત છે. ઘણીવાર ગ્રાહકો સંમત ક્રેડિટ સમયગાળામાં ચુકવણી કરી શકતા નથી. આ ક્રેડિટ ઍડ્મિનિસ્ટ્રેશનમાં લૅક્સિટીને કારણે અથવા ગ્રાહકોને ચુકવણી કરવામાં અસમર્થતાને કારણે હોઈ શકે છે. પરિણામે, ઋણોને આ તરીકે વર્ગીકૃત કરવામાં આવે છે:

-

જે છ મહિનાથી વધુ સમય ધરાવતા હોય, અને

-

અન્ય

આને વધુ ઉપવિભાજિત કરવામાં આવે છે;

-

સારા દેવાને ધ્યાનમાં લેવામાં આવે છે, અને

-

ખરાબ અને શંકાસ્પદ માનવામાં આવેલા ઋણો

જો ઋણ ખરાબ થવાની સંભાવના હોય, તો તેમને આ માટે પ્રદાન કરવું આવશ્યક છે અથવા તેને લખવું આવશ્યક છે. જો આ કરવામાં આવ્યું નથી, તો સંપત્તિઓને ખરાબ ઋણની મર્યાદા સુધી વધારવામાં આવશે. જ્યારે રિકવરીની કોઈ આશા ન હોય ત્યારે જ લેખન બંધ કરવામાં આવે છે. અન્યથા, જોગવાઈ કરવામાં આવી છે. જોગવાઈઓ વિશિષ્ટ હોઈ શકે છે અથવા તે સામાન્ય હોઈ શકે છે. જ્યારે કોઈ ચોક્કસ ઓળખાયેલા ઋણો પર રકમ પ્રદાન કરવામાં આવે છે, ત્યારે જોગવાઈને ચોક્કસ વિશિષ્ટ કરવામાં આવે છે, જ્યારે જો તમામ ઋણોની ચોક્કસ ટકાવારીની રકમની જોગવાઈ સામાન્ય કહેવામાં આવે છે, તો જોગવાઈને સામાન્ય કહેવામાં આવે છે

-

પ્રીપેઇડ ખર્ચ – જ્યારે દેય તારીખ હોય ત્યારે તમામ ચુકવણીઓ કરવામાં આવતી નથી. ઇન્શ્યોરન્સ પ્રીમિયા, ભાડું અને સર્વિસ ખર્ચ જેવી ઘણી ચુકવણીઓ સમયગાળા માટે ઍડવાન્સમાં કરવામાં આવે છે જે 3 મહિના, 6 મહિના અથવા વર્ષમાં પણ હોઈ શકે છે. આગામી એકાઉન્ટિંગ સમયગાળા સંબંધિત આવા ખર્ચાઓનો ભાગ બેલેન્સ શીટમાં પ્રીપેઇડ ખર્ચ તરીકે બતાવવામાં આવે છે.

-

કૅશ અને બેંક બૅલેન્સ - બૅલેન્સ શીટમાં આ હેડિંગ હેઠળ બેંક એકાઉન્ટમાં પેટી કૅશ બૉક્સ, સેફ અને બૅલેન્સમાં કૅશ બતાવવામાં આવે છે.

-

લોન અને ઍડવાન્સ - આ એવી લોન છે જે અન્ય કોર્પોરેશનો, વ્યક્તિઓ અને કર્મચારીઓને આપવામાં આવી છે અને ચોક્કસ સમયગાળાની અંદર ચૂકવવાપાત્ર છે. આમાં માલ, સામગ્રી અને સેવાઓના પુરવઠા માટે અગાઉથી ચૂકવેલ રકમ પણ શામેલ છે.

-

અન્ય વર્તમાન સંપત્તિઓ - અન્ય વર્તમાન સંપત્તિઓ એ તમામ દેય રકમ છે જે આગામી બાર મહિનામાં રિકવર કરી શકાય છે. આમાં ક્લેઇમ પ્રાપ્ત કરી શકાય છે, ઇન્વેસ્ટમેન્ટ પર દેય વ્યાજ અને જેમ કે.

લાંબા ગાળાની સંપત્તિઓ:

લાંબા ગાળાની સંપત્તિઓ (જેને ફિક્સ્ડ અથવા કેપિટલ એસેટ્સ પણ કહેવામાં આવે છે) એ છે કે કોઈ વ્યવસાય ઓછામાં ઓછા 12 મહિનાના સામાન્ય સંચાલન ચક્ર સિવાય રોકડમાં રૂપાંતરિત કરવાની, બદલવાની અને/અથવા તેનો ઉપયોગ કરવાની અપેક્ષા રાખી શકે છે. ઘણીવાર તેઓનો ઉપયોગ વર્ષો માટે કરવામાં આવે છે. આ તેમને વર્તમાન સંપત્તિઓથી અલગ કરે છે, જે કંપનીઓ સામાન્ય રીતે 12 મહિનાની અંદર ખર્ચ કરે છે. કારણ કે તેઓને વર્તમાન સંપત્તિ કરતાં રોકડમાં રૂપાંતરિત કરવામાં મુશ્કેલ હોય છે, તેઓને ઘણીવાર બિન-વર્તમાન સંપત્તિ તરીકે ઓળખવામાં આવે છે.

5.5 બિન-વર્તમાન સંપત્તિઓ

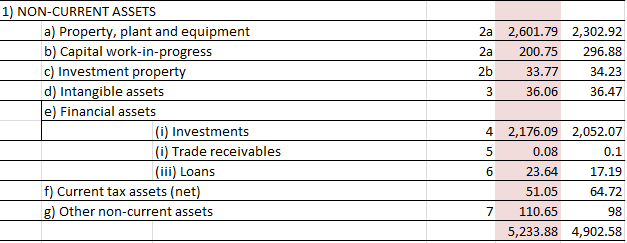

એક્સાઇડ ઉદ્યોગોની બિન-વર્તમાન સંપત્તિનો સ્નૅપશૉટ

નોન કરન્ટ એસેટ્સ વિભાજિત છે:

-

ફિક્સ્ડ એસેટ્સ- આ એસેટ્સ છે જે કંપનીના બિઝનેસમાં ઉપયોગ માટે અને માલ ઉત્પન્ન કરવા માટે માલિકી ધરાવે છે. સામાન્ય રીતે તે મશીનરી હોઈ શકે છે. તેઓ પુનઃવેચાણ માટે નથી અને તેમાં જમીન, ઇમારતો જેમ કે કચેરીઓ, વેરહાઉસ અને ફેક્ટરીઓ, વાહનો, મશીનરી, ફર્નિચર, ઉપકરણો અને જેવી જગ્યાઓનો સમાવેશ થાય છે. દરેક કંપનીમાં કેટલીક નિશ્ચિત સંપત્તિઓ છે જોકે પ્રકૃતિ અથવા પ્રકારની નિશ્ચિત સંપત્તિઓ કંપનીથી કંપનીમાં અલગ હોય છે. એક ઉત્પાદન કંપનીની મુખ્ય નિશ્ચિત સંપત્તિઓ તેની ફૅક્ટરી અને મશીનરી હશે, જ્યારે શિપિંગ કંપની તેની શિપ હશે. ફિક્સ્ડ એસેટ્સ બેલેન્સ શીટમાં સંચિત ડેપ્રિશિયેશન પર ઓછા ખર્ચ પર બતાવવામાં આવે છે. ડેપ્રિશિયેશન એ ખૂબ જ મજબૂત ખ્યાલ પર આધારિત છે કે કોઈ સંપત્તિમાં ઉપયોગી જીવન છે અને વર્ષોના જળ પછી તે પહેરે છે. તેના પરિણામે, તે ઘસારાને માપવાનો અને તે અનુસાર સંપત્તિના મૂલ્યને ઘટાડવાનો પ્રયત્ન કરે છે જેથી તેના ઉપયોગી જીવનના અંતમાં, સંપત્તિનું કોઈ મૂલ્ય રહેશે નહીં.

-

લાંબા ગાળાના રોકાણો: કંપનીની માલિકીની સંપત્તિઓ જે વ્યવસાયના કાર્યક્રમ સાથે સીધી સંબંધિત નથી (દા.ત., ઉપયોગમાં ન લીધેલ જમીનનો એક ભાગ).

-

અમૂર્ત સંપત્તિઓ: કંપની દ્વારા અધિકારો, પેટન્ટ્સ, ટ્રેડમાર્ક્સ અને તેવી રીતે ચૂકવેલ પૈસા, જે મૂલ્ય ઉત્પન્ન કરી શકે છે પરંતુ ભૌતિક હાજરી ધરાવતા નથી.

બેલેન્સશીટની અન્ય બાજુ બે ભાગોમાં વિભાજિત કરવામાં આવે છે: ટોચ પર વર્તમાન અને લાંબા ગાળાની જવાબદારીઓ, ત્યારબાદ શેરધારકોની ઇક્વિટીની વિગતો.

5.6 વર્તમાન જવાબદારીઓ

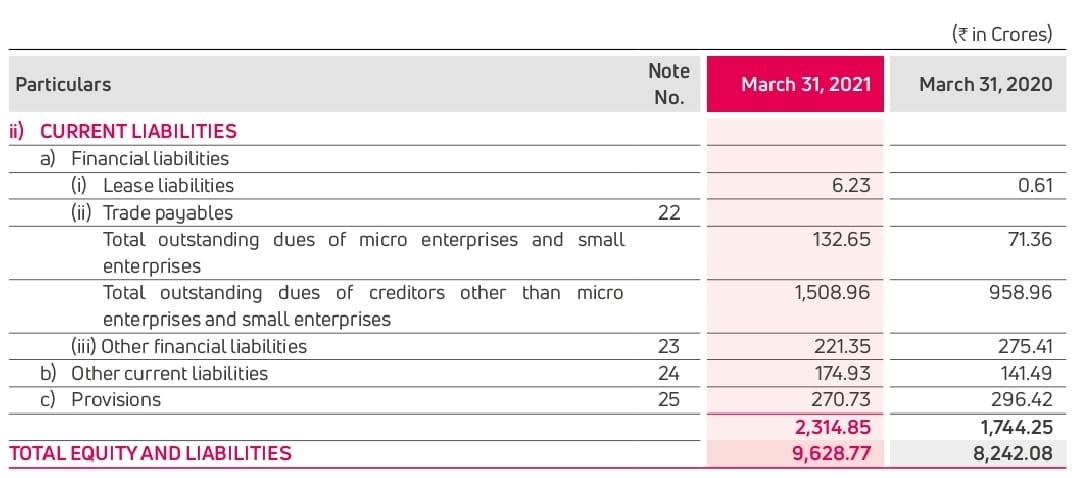

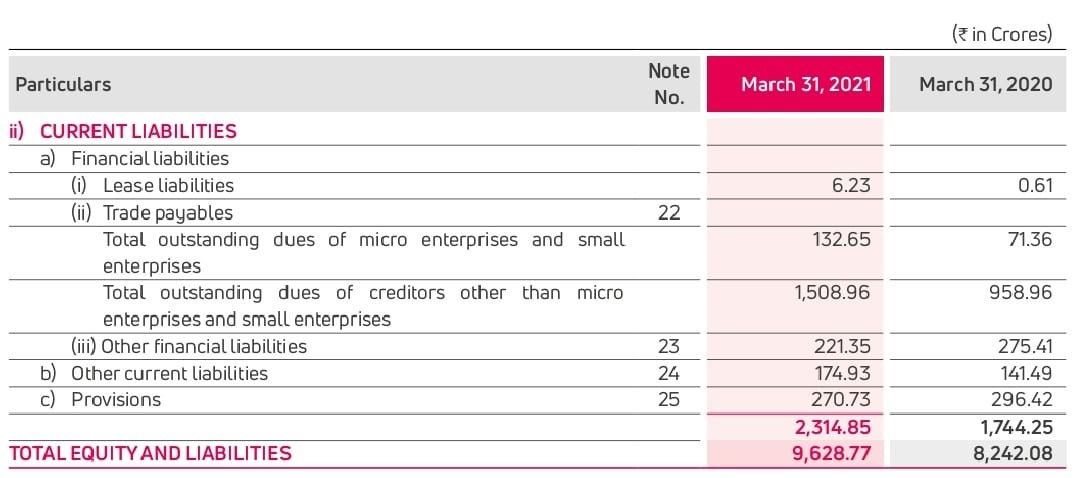

એક્સાઇડ લિમિટેડની વર્તમાન જવાબદારીઓનો સ્નૅપશૉટ: –

-

વર્તમાન જવાબદારીઓ - વર્તમાન જવાબદારીઓ એ દેય રકમ છે જે આગામી બાર મહિનામાં ચૂકવવાપાત્ર છે. આમાં એવી જોગવાઈઓ પણ શામેલ છે જે ખર્ચ માટે અલગ રાખવામાં આવેલી રકમ છે જેના માટે હજુ સુધી બિલ પ્રાપ્ત થયું નથી અથવા જેના ખર્ચનો સંપૂર્ણપણે અંદાજ લગાવવામાં આવ્યો નથી. તેને આ રીતે વર્ગીકૃત કરી શકાય છે:

-

ધિરાણકર્તાઓ – વેપાર ધિરાણકર્તાઓ તે છે જેમને કંપની કાચા માલ અને તેના ઉત્પાદનોના ઉત્પાદનમાં ઉપયોગમાં લેવાતા અન્ય વસ્તુઓ માટે પૈસાની ચુકવણી કરે છે. કંપનીઓ સામાન્ય રીતે આને ક્રેડિટ પર ખરીદે છે - વસ્તુની માંગ, કંપનીની સ્થિતિ અને માર્કેટ પ્રેક્ટિસના આધારે ક્રેડિટ સમયગાળો.

-

ઉપાર્જિત ખર્ચ - કેટલાક ખર્ચ જેમ કે બેંક ઓવરડ્રાફ્ટ, ટેલિફોન ખર્ચ, વીજળી અને ઓવરટાઇમ પર વ્યાજ ચૂકવવામાં આવે છે. આનું કારણ એ છે કે તેમાં વધઘટ થાય છે અને આ ખર્ચની પૂર્વચુકવણી અથવા સચોટ રીતે અપેક્ષા કરવી શક્ય નથી. જો કે, ખર્ચ કરવામાં આવ્યો છે. આ ખર્ચને ઓળખવા માટે ભૂતકાળના વલણો અને બૅલેન્સ શીટની તારીખે થયેલા અને ઉપાર્જિત થયેલા જાણીતા ખર્ચના આધારે અંદાજિત છે.

-

જોગવાઈઓ - જોગવાઈઓ એ અંદાજિત ખર્ચ અથવા નુકસાન માટે નફામાંથી અલગ રાખવામાં આવેલી રકમ છે. ડેપ્રિશિયેશન અને ખરાબ દેવાની જોગવાઈઓ જેવી કેટલીક જોગવાઈઓ સંબંધિત સંપત્તિમાંથી જ કાપવામાં આવે છે. અન્ય એવા દાવાઓ છે, જેમ કે ચૂકવવાપાત્ર હોઈ શકે છે, જેના માટે જોગવાઈઓ કરવામાં આવે છે. સામાન્ય રીતે બેલેન્સ શીટ પર જોવામાં આવતી અન્ય જોગવાઈઓ ડિવિડન્ડ અને ટેક્સેશન માટે છે.

-

અન્ય વર્તમાન જવાબદારીઓ - અન્ય કોઈપણ બાકી રકમ સામાન્ય રીતે અન્ય વર્તમાન જવાબદારીઓના તમામ શીર્ષક હેઠળ જોડવામાં આવે છે. આમાં ક્લેઇમ ન કરેલ ડિવિડન્ડ અને થર્ડ પાર્ટીને ચૂકવવાપાત્ર બાકી રકમનો સમાવેશ થાય છે.

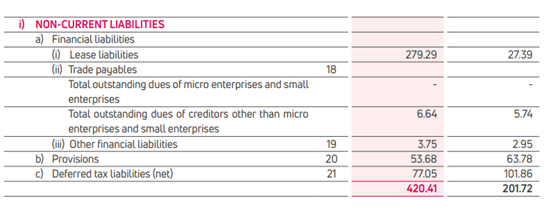

5.7 બિન-વર્તમાન જવાબદારીઓ

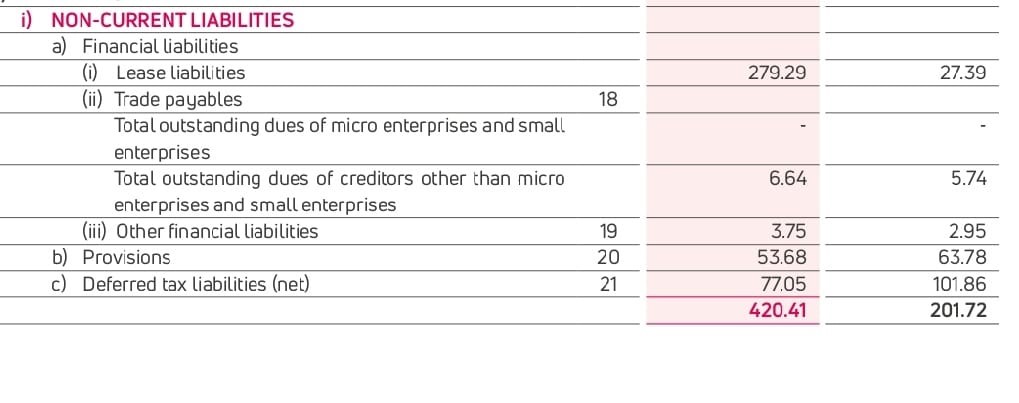

બાહર નીકળતા ઉદ્યોગોની વર્તમાન જવાબદારીઓનો સ્નૅપશૉટ: –

-

લાંબા ગાળાની દેવું: કંપનીની કોઈપણ લાંબા ગાળાની દેવાની જવાબદારી. નાની પેઢી માટે, આમાં મોટાભાગની બેંક લોનનો સમાવેશ થાય છે જ્યારે મોટી કંપની માટે તેમાં કંપની દ્વારા જારી કરાયેલા બોન્ડ્સ અને અન્ય ડેબ્ટ જવાબદારીઓ પણ શામેલ હોઈ શકે છે.

-

વિલંબિત આવકવેરાની જવાબદારી: આંતરિક આવક સેવા (IRS) દ્વારા જરૂરી આવક અને ખર્ચ જે રીતે GAAP હેઠળ લેવામાં આવે છે તેનાથી ખૂબ જ અલગ છે. પરિણામે, કંપનીઓ સામાન્ય રીતે તેમના એકાઉન્ટિંગ સ્ટેટમેન્ટ (જ્યાં તે સારું દેખાય છે) પર તેમના ઇન્કમટેક્સ સ્ટેટમેન્ટ (જ્યાં તેનો અર્થ વધુ ટેક્સ બિલ) કરતાં મોટો નફો બતાવશે. બે વચ્ચેનો તફાવત એવી આવકનું પ્રતિનિધિત્વ કરે છે કે જેના પર હજી સુધી કર લેવામાં આવ્યો નથી, પરંતુ થોડા સમય પર આવશે. વિલંબિત કર જવાબદારી એ દર્શાવે છે કે જ્યારે આવું થાય ત્યારે ચૂકવવાની જરૂર પડશે ત્યારે તે બાકી IRS બિલને સૂચવે છે.

અન્ય જવાબદારી જે ઘણીવાર બેલેન્સશીટ પર દેખાય છે તેને લઘુમતી વ્યાજ કહેવામાં આવે છે. આ એન્ટ્રી પેરેન્ટ કંપનીની બેલેન્સશીટ પર દેખાય છે જેની પાસે તેની એક પેટાકંપની પૈકી 100 ટકાની માલિકી નથી. જ્યારે કોઈ કંપની અન્ય કંપનીનો પર્યાપ્ત મોટો ભાગ પ્રાપ્ત કરે છે (સામાન્ય રીતે 50 ટકાથી વધુ), ત્યારે પ્રાપ્ત કરતી કંપનીની સંપૂર્ણ સંપત્તિઓ અને જવાબદારીઓ પ્રાપ્તકર્તા (પેરેન્ટ) કંપનીની બેલેન્સશીટ પર સૂચિબદ્ધ કરવામાં આવે છે. એકાઉન્ટિંગ સમાયોજન ત્યારબાદ જવાબદારીઓ પર જરૂરી છે કારણ કે પેરેન્ટની માલિકીની ન હોય તેવી પેટાકંપનીનો ભાગ હોય છે.

ઉદાહરણ તરીકે, ધારો કે કંપની B પાસે ₹100 ની બુક વેલ્યૂ છે, જેમાં એસેટ્સમાં ₹100 શામેલ છે અને કોઈ ડેબ્ટ વગર અને કંપની a ₹85 માટે કંપની B માં 85 ટકાનો હિસ્સો ખરીદી શકે છે. કારણ કે તેના પાસે એક નિયંત્રણ હિસ્સો છે, કંપની a હવે કંપની B ની તમામ સંપત્તિઓને તેની બેલેન્સ શીટમાં ઉમેરશે. કંપનીની 85 ટકાની ખરીદીની કિંમત બુક મૂલ્યના 85 ટકાના સમાન છે જેથી કોઈ ગુડવિલ ઍડજસ્ટમેન્ટ કરવાની જરૂર નથી. જો કે, જ્યારે કંપની B ની સંપૂર્ણ સંપત્તિઓ અને જવાબદારીઓ કંપની a ની બેલેન્સ શીટમાં લેવામાં આવે છે, ત્યારે સંપત્તિઓમાં ₹15 ની ચોખ્ખી વધારો થશે કારણ કે કંપની B ની સંપત્તિઓની ₹100 ઉમેરવામાં આવે છે અને રોકડમાં ₹85 નો ઘટાડો માન્ય છે. અસંતુલન એ હકીકતમાંથી આવે છે કે કંપની B માંથી 100 ટકા બૅલેન્સ શીટમાં ઉમેરવામાં આવ્યું છે પરંતુ માત્ર 85 ટકા જ ખરીદવામાં આવ્યું છે. ત્યારબાદ કંપની A કંપનીના 15 ટકા જે હજી પણ અગાઉના માલિકોની માલિકીની છે, તેને ઍડજસ્ટ કરવા માટે લઘુમતી વ્યાજ માટે ₹15 ની જવાબદારીને ઓળખશે.

5.8 શેરહોલ્ડરની ઇક્વિટી

બાહર નીકળતા ઉદ્યોગોની વર્તમાન જવાબદારીઓનો સ્નૅપશૉટ: –

બેલેન્સશીટના છેલ્લા વિભાગમાં શેરધારકોની ઇક્વિટીનો વિઘટન શામેલ છે. કંપનીની કુલ સંપત્તિઓ અને જવાબદારીઓને જોતાં, અમે પહેલેથી જ જાણીએ છીએ કે સેક્શનની શરૂઆતમાં જણાવેલ મૂળભૂત એકાઉન્ટિંગ સંબંધોને ફરીથી ગોઠવીને શેરધારકોની ઇક્વિટીનું કુલ મૂલ્ય શું હોવું જોઈએ:

શેરધારકોની ઇક્વિટી = સંપત્તિઓ – જવાબદારીઓ

સામાન્ય રીતે, શેરધારકોની ઇક્વિટી બે સ્રોતોમાંથી આવી શકે છે: કાં તો પૈસા માલિકો દ્વારા કંપનીમાં મૂકવામાં આવ્યા હતા અથવા કંપનીએ તેની વ્યવસાયિક પ્રવૃત્તિઓમાંથી પૈસા કમાવ્યા હતા પરંતુ હજી સુધી તેની ચુકવણી માલિકોને કરી નથી. શેરધારકોની આ બે પ્રકારની ઇક્વિટી બેલેન્સ શીટ પર નીચે મુજબ દેખાય છે:

-

પેઇડ-ઇન કેપિટલ: આ પ્રારંભિક જાહેર ઑફરમાં અથવા સેકન્ડરી શેર જારી કરવામાં ખરીદેલા સામાન્ય શેરની માલિકી દ્વારા કંપનીના ફાયદાઓની આંશિક માલિકીના બદલામાં રોકાણકારો દ્વારા ચૂકવેલ પૈસાનું પ્રતિનિધિત્વ કરે છે. જો કોઈ કંપની 1 મિલિયન શેર જારી કરે છે અને તેમને પ્રારંભિક જાહેર ઑફર (IPO) માં ₹25 દરેકમાં વેચે છે, તો કંપનીમાં ₹25 મિલિયન સામાન્ય ઇક્વિટી હશે.

-

જાળવી રાખવામાં આવતી આવક: કંપની દ્વારા કમાયેલા નફો કે જે શેરધારકોને લાભાંશ દ્વારા વિતરિત કરવામાં આવ્યા નથી તેને જાળવી રાખવામાં આવેલી આવક તરીકે બૅલેન્સ શીટ પર માન્યતા આપવામાં આવે છે. આ પ્રવેશની ગણતરી વાસ્તવમાં બૅલેન્સ શીટની તૈયારીમાં કરવામાં આવતી નથી પરંતુ તે "પ્લગ" મૂલ્ય છે જેનું મૂલ્ય સંપત્તિઓ, જવાબદારીઓ અને શેરધારકોની ઇક્વિટીના અન્ય તત્વો વચ્ચેના તફાવત દ્વારા નિર્ધારિત કરવામાં આવે છે જેનું મૂલ્ય વસ્તુનિષ્ઠ રીતે નિર્ધારિત કરી શકાય છે.

કંપનીઓ ઘણીવાર ખુલ્લા બજારમાં તેમના શેરની ખરીદી કરશે. જ્યારે આ થાય છે, ત્યારે ખરીદેલ શેરનું પ્રતિનિધિત્વ શેરહોલ્ડર્સની ઇક્વિટીના સ્ટેટમેન્ટમાં ટ્રેઝરી સ્ટૉક તરીકે બેલેન્સશીટ પર કરવામાં આવે છે. સોંપવામાં આવેલ મૂલ્ય એ શેરોની ખરીદીની કિંમત છે અને તે નકારાત્મક ચિહ્ન ધરાવે છે કારણ કે તેઓ અસરકારક રીતે ચૂકવેલ મૂડીને ઑફસેટ છે (તેઓ વેચાયા હતા અને પછી પાછા ખરીદી કરવામાં આવી હતી). આ શેર હવે વાસ્તવિક જવાબદારીને દર્શાવતા નથી કારણ કે તેઓ કંપની દ્વારા જાતે રાખવામાં આવે છે અને રોકાણકારો બહાર નથી.

ચૂકવેલ મૂડીની રકમ અને જાળવી રાખેલ આવક, ઓછા ટ્રેઝરી સ્ટૉક, એ સામાન્ય શેરધારકોની ઇક્વિટી છે. સામાન્ય સ્ટૉક ઉપરાંત, કેટલીક કંપનીઓ પસંદગીના સ્ટૉકના શેર પણ જારી કરશે. આ એક વિશેષ પ્રકારનો નૉન-વોટિંગ સ્ટૉક છે જે કંપનીની સંપત્તિઓના નાદારી અને લિક્વિડેશનની સ્થિતિમાં સામાન્ય શેરો પર પ્રાથમિકતા ધરાવે છે. પસંદગીના શેરમાં સામાન્ય રીતે એક નિશ્ચિત ડિવિડન્ડ હોય છે જે કોઈપણ ડિવિડન્ડની ચુકવણી સામાન્ય સ્ટૉક પર કરવામાં આવે તે પહેલાં ચુકવણી કરવી જોઈએ. પસંદગીના ડિવિડન્ડ દેવા પર વ્યાજની ચુકવણી સમાન છે પરંતુ મહત્વપૂર્ણ ગુફા સાથે, જો ફર્મ ડિવિડન્ડ ચૂકવવામાં અસમર્થ હોય, તો આ તેને દેવાળી રીતે અમલમાં મૂકતું નથી-ડિવિડન્ડ જવાબદારી સંચિત થાય છે અને આગામી સમયગાળામાં ચૂકવણી કરવી આવશ્યક છે. જ્યારે પસંદગીનો સ્ટૉક ઘણી રીતે, બૉન્ડની જેમ, તેને ઇક્વિટી જારી કરવામાં આવે છે અને તેથી તે લાંબા ગાળાના દેવુંના ભાગ તરીકે બદલે શેરધારકોની ઇક્વિટી હેઠળ દેખાય છે. પસંદગીના સ્ટૉક્સનું બુક મૂલ્ય શેરધારકોની ઇક્વિટીના કુલ મૂલ્ય પર પહોંચવા માટે સામાન્ય શેરધારકોની ઇક્વિટીમાં ઉમેરવામાં આવે છે.

5.9 મૂડી

ફર્મની રાજધાનીમાં તેના નિકાલ પર નાણાંકીય સંસાધનો શામેલ છે જે તેના દ્વારા પ્રદાન કરવામાં આવતી વસ્તુઓ અથવા સેવાઓના ઉત્પાદન પર લાગુ કરી શકાય છે. બેલેન્સશીટમાંથી કૅપિટલની બે સામાન્ય વ્યાખ્યાઓ ઉપલબ્ધ છે. આમાંથી પ્રથમ કાર્યકારી મૂડી છે, જે કંપનીની ટૂંકા ગાળાની લિક્વિડિટીને માપે છે અને વર્તમાન સંપત્તિઓ અને વર્તમાન જવાબદારીઓ વચ્ચેના તફાવતને સમાન છે. કંપનીએ એ ગેરંટી આપવા માટે કાર્યકારી મૂડીનો પર્યાપ્ત બફર જાળવવો આવશ્યક છે કે વર્તમાન સંપત્તિઓ ટૂંકા ગાળાની જવાબદારીઓને કવર કરવા અને તેની જવાબદારીઓ પર ચુકવણી કરવામાં અસમર્થતાને કારણે કામગીરીમાં દખલગીરીને ટાળવા માટે પૂરતી છે. આ "વર્તમાન" ના મહત્વને અવગણે છે, કારણ કે તે બંનેને સંપત્તિઓ પર લાગુ પડે છે (તેઓ તરલ અને સરળતાથી રોકડમાં રૂપાંતરિત કરી શકાય છે) અને જવાબદારીઓ (જે કંઈપણ નજીકના સમયગાળામાં દેય છે, જેમાં લાંબા ગાળાના દેવાના વર્તમાન ભાગ સહિત).

કાર્યકારી મૂડી = વર્તમાન સંપત્તિઓ - વર્તમાન જવાબદારીઓ

કંપનીના નિકાલ પર સંસાધનોનું વ્યાપક માપ એ કુલ મૂડી છે, જે તમામ ઉધાર લેવામાં આવેલા ભંડોળ (ટૂંકા અને લાંબા ગાળા) અને માલિકો (શેરધારકોની ઇક્વિટી) દ્વારા પૂરી પાડવામાં આવેલ રોકડથી બને છે. બેલેન્સશીટની જમણી બાજુની એકમાત્ર વસ્તુ જે શામેલ નથી, તે લઘુમતી વ્યાજ છે, જે એકાઉન્ટિંગ એન્ટ્રી છે અને ફંડના વાસ્તવિક સ્રોતનું પ્રતિનિધિત્વ કરતી નથી.

કુલ મૂડી = વર્તમાન જવાબદારીઓ + લાંબા ગાળાના ઋણ + શેરહોલ્ડર્સની ઇક્વિટી