- કલ્પના કરો કે તેમના મૂલ્યના એક ભાગ પર મૂલ્યવાન સંપત્તિઓ પિકઅપ કરી શકાય છે. એક સ્વપ્ન જેવું લાગે છે, ખરું? સારું, આ સ્ટૉક માર્કેટમાં નીચેની ફિશિંગનું સાર છે. બોટમ ફિશિંગ એક ઇન્વેસ્ટમેન્ટ સ્ટ્રેટેજી છે જેમાં સ્ટૉક્સ અથવા અન્ય એસેટ્સ ખરીદવાનો સમાવેશ થાય છે જેમાં કિંમતમાં નોંધપાત્ર ઘટાડો થયો છે, અને તેમનું મૂલ્ય સમય જતાં રિબાઉન્ડ થશે તેની અપેક્ષા છે. આ અભિગમ માટે મૂલ્યવાન સંપત્તિઓને શોધવા અને બજાર ગતિશીલતાની મજબૂત સમજણ માટે ખૂબ જ નજરની જરૂર છે.

- બજારની મંદી દરમિયાન, જ્યારે ગભરાટ અને ડર ડ્રાઇવની કિંમતોમાં ઘટાડો થાય, ત્યારે સેવી ઇન્વેસ્ટર્સને આ સંપત્તિઓને તેમના સૌથી ઓછા સ્થાનો પર ખરીદવાની તકો મળે છે. આમ કરીને, જ્યારે માર્કેટ રિકવર થાય ત્યારે તેઓ નોંધપાત્ર રિટર્ન પ્રાપ્ત કરવાનું લક્ષ્ય રાખે છે.

- આ લેખ તમારી રોકાણની મુસાફરી પર તમને માર્ગદર્શન આપવા માટે નીચેની માછલી પકડવા, વિવિધ વ્યૂહરચનાઓ, તકનીકો અને વાસ્તવિક જીવનના ઉદાહરણો શોધવાની ધારણામાં આગળ વધશે. તમે એક અનુભવી રોકાણકાર હોવ અથવા આ અભિગમ વિશે વધુ સમજવા માંગતા હોવ, અમે બજારમાં નીચે જણાવેલ સંભવિત રીતે મૂડીકરણ કરવા અને માહિતગાર નિર્ણયો લેવા માટે તમારે જે જાણવાની જરૂર છે તે બધું જ કવર કરીશું.

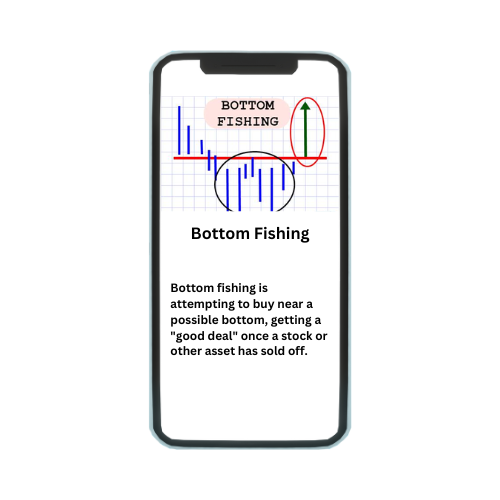

બોટમ ફિશિંગ શું છે?

બોટમ ફિશિંગ એ સ્ટૉક્સ અથવા અન્ય ફાઇનાન્શિયલ એસેટ્સ ખરીદવાની પ્રથાને સંદર્ભિત કરે છે જેમાં કિંમતમાં નોંધપાત્ર ઘટાડો થયો છે. નીચેના મત્સ્ય પાલનમાં સંલગ્ન રોકાણકારો મૂળભૂત રીતે બજારમાં "ભાવતાલ" શોધી રહ્યા છે, તેમને ઓછા સમયે સંપત્તિ ખરીદી રહ્યા છે. આનો વિચાર સંભવિત રિકવરી અને સમય જતાં આ મૂલ્યવાન સંપત્તિઓની કિંમતમાં વધારો કરવાનો છે. નીચેની મત્સ્યપાલન માટે બજારના વલણોની સંપૂર્ણ સમજણની જરૂર છે, તેમજ જ્યારે કોઈ સ્ટૉક માન્ય, લાંબા ગાળાના કારણોસર નકારવામાં આવે ત્યારે તેની ઓળખ કરવાની ક્ષમતાની જરૂર છે.

ઐતિહાસિક સંદર્ભ

- દશકોથી નીચેની મછલીની કલ્પના આસપાસ રહી છે અને તે અનુભવી રોકાણકારોમાં એક સામાન્ય વ્યૂહરચના છે. ઐતિહાસિક રીતે, વૉરેન બફેટ જેવા કેટલાક સૌથી સફળ રોકાણકારોએ તેમની સંપત્તિ બનાવવા માટે નીચેની ફિશિંગ તકનીકોનો ઉપયોગ કર્યો છે.

- ઉદાહરણ તરીકે, આર્થિક મંદી અથવા નાણાંકીય કટોકટીના સમયગાળા દરમિયાન, સ્ટૉક માર્કેટમાં ઘણીવાર તીવ્ર ઘટાડો થાય છે. આ ડાઉનટર્ન્સ નીચેના ફિશર્સ માટે ઓછી કિંમતો પર સ્ટૉક્સ ખરીદવાની તકો પ્રસ્તુત કરે છે, જે માર્કેટ સ્થિર થઈ જાય અને રિકવર થવાનું શરૂ કર્યા પછી નોંધપાત્ર રિટર્ન પ્રાપ્ત કરી શકે છે.

- બોટમ ફિશિંગ રોકાણકારની જાણકારી રાખવાની, દર્દી રહેવાની અને તકનીકી અને મૂળભૂત વિશ્લેષણના સંયોજનના આધારે ગણતરી કરેલા નિર્ણયો પર ભારે ભરોસો રાખે છે.

નીચેની ફિશિંગ વ્યૂહરચનાઓ

- વેલ્યૂ ઇન્વેસ્ટિંગ

મૂલ્ય રોકાણ એ નીચેની માછલીમાં ઉપયોગમાં લેવાતી એક મુખ્ય વ્યૂહરચના છે. આ અભિગમમાં તેમના આંતરિક મૂલ્ય કરતાં ઓછા ટ્રેડિંગ સ્ટૉક્સની ઓળખ કરવાનો સમાવેશ થાય છે, જે કમાણી, આવક અને વિકાસની સંભાવનાઓ સહિત કંપનીના નાણાંકીય બાબતોના સંપૂર્ણ વિશ્લેષણ દ્વારા નિર્ધારિત કરવામાં આવે છે. મૂલ્ય રોકાણકારો મજબૂત મૂળભૂત સિદ્ધાંતોવાળી કંપનીઓ શોધે છે જે બજારની અધિક પ્રતિક્રિયાઓ અથવા બાહ્ય પરિબળોને કારણે અસ્થાયી રૂપે મૂલ્યવાન છે. આ સ્ટૉક્સને ડિસ્કાઉન્ટ પર ખરીદીને, રોકાણકારો જ્યારે માર્કેટ પોતાને સુધારે છે અને સ્ટૉક્સ તેમના સાચા મૂલ્ય પર પાછા આવે છે ત્યારે નફા મેળવવાનું લક્ષ્ય રાખે છે. સફળ મૂલ્યનું રોકાણ કરવાની ચાવી કઠોર સંશોધન અને ધૈર્યમાં છે, કારણ કે બજારમાં સ્ટૉકની સાચી કિંમતને ઓળખવામાં સમય લાગી શકે છે.

- કોન્ટ્રારિયન ઇન્વેસ્ટિંગ

વિરોધી રોકાણ એ અન્ય વ્યૂહરચના છે જ્યાં રોકાણકારો જાણીજોઈને પ્રવર્તમાન બજાર વલણો સામે જાય છે. જ્યારે મોટાભાગના રોકાણકારો ગભરાટમાં સ્ટૉક્સને વેચી રહ્યા હોઈ શકે છે, ત્યારે વિરોધીઓ આને ખરીદવાની તક તરીકે જોતા હોય છે. તેઓ માને છે કે બજાર ઘણીવાર સમાચાર અને ઘટનાઓ સાથે પ્રતિક્રિયા કરે છે, જેના કારણે શેરની કિંમતો તરફ દોરી જાય છે જે કંપનીઓના મૂલ્યને સચોટ રીતે પ્રતિબિંબિત કરતી નથી. વિપરીત રોકાણકારો જ્યારે અન્ય લોકો ભયજનક હોય અને વેચાણ કરે છે ત્યારે ખરીદવા પર સમૃદ્ધ થાય છે. આ અભિગમને મજબૂત વિશ્વાસની જરૂર છે અને બજારના દબાણને ટાળવાની ક્ષમતા, કારણ કે ભીડ સામે જવું માનસિક રીતે પડકારજનક હોઈ શકે છે.

- કાર્યક્રમ-આધારિત રોકાણ

ઇવેન્ટ-આધારિત ઇન્વેસ્ટિંગ ચોક્કસ ઇવેન્ટ્સ પર મૂડીકરણ પર ધ્યાન કેન્દ્રિત કરે છે જેના કારણે સ્ટૉકની કિંમત ઘટે છે. આ ઇવેન્ટ્સમાં મર્જર અને અધિગ્રહણ, કોર્પોરેટ પુનર્ગઠન, નિયમનકારી ફેરફારો અથવા કમાણીની જાહેરાતો શામેલ હોઈ શકે છે. આ વ્યૂહરચનાને રોજગાર આપતા રોકાણકારો માને છે કે આવી ઘટનાઓ અસ્થાયી મૂલ્યાંકન કરે છે. ઉદાહરણ તરીકે, નકારાત્મક કમાણીના રિપોર્ટને કારણે કંપનીની સ્ટૉકની કિંમત ઘટી શકે છે, પરંતુ જો લાંબા ગાળાનો આઉટલુક સકારાત્મક રહે, તો આ ખરીદીની તક પ્રસ્તુત કરી શકે છે. ઇવેન્ટ-સંચાલિત રોકાણકારોએ આ ટૂંકા ગાળાની કિંમતની ગતિવિધિઓ પર મૂડીકરણ કરવા માટે સારી રીતે માહિતગાર રહેવાની અને ઝડપથી પ્રતિક્રિયા કરવાની જરૂર છે.

બોટમ ફિશિંગનો ઉદ્દેશ

- માર્કેટ ડાઉનટર્ન્સ પર મૂડીકરણ

નીચેના મત્સ્ય પાલનનો મુખ્ય ઉદ્દેશ તેમના સૌથી ઓછા બિંદુઓ પર મૂલ્યવાન સંપત્તિઓ ખરીદીને બજારના મળતા વલણો પર મૂડીકરણ કરવાનો છે. આર્થિક મંદીના સમયગાળા દરમિયાન, નાણાંકીય કટોકટી અથવા બજારમાં સુધારાઓ દરમિયાન, શેરની કિંમતો ઘણીવાર વ્યાપક ભય અને નકારાત્મક ભાવનાને કારણે નોંધપાત્ર રીતે ઘટી જાય છે. બોટમ ફિશર્સ આ ડાઉનટર્ન્સને ડિસ્કાઉન્ટેડ કિંમતો પર ક્વૉલિટી સ્ટૉક્સ ખરીદવાની તકો તરીકે જોઈ શકે છે. જ્યારે બજાર સ્થિર થાય છે અને કિંમતો પુનઃપ્રાપ્ત થાય છે ત્યારે બજારની અસ્થાયી વિવેકપૂર્ણતા અને આગામી પુનઃપ્રાપ્તિનો લાભ લેવાનો ધ્યેય છે. આ માટે માર્કેટ સાઇકલ અને અસ્થાયી ડીપ્સ અને લાંબા ગાળાના નકારા વચ્ચે અંતર કરવાની ક્ષમતાની ખૂબ જ સમજણની જરૂર છે.

- લાંબા ગાળાની વૃદ્ધિ

ટૂંકા ગાળાના લાભોથી આગળ, નીચેની મછલી પણ લાંબા ગાળાની વૃદ્ધિ માટે લક્ષ્ય રાખે છે. આ વ્યૂહરચનાનો ઉપયોગ કરનાર રોકાણકારો માત્ર ઝડપી નફાની શોધમાં નથી પરંતુ વિસ્તૃત સમયગાળા માટે મૂલ્યવાન સંપત્તિઓને રાખવામાં પણ રસ ધરાવે છે. આમ કરીને, તેઓ બજારની પુનઃપ્રાપ્તિ અને સંપત્તિઓના સાચા મૂલ્યને માન્ય બનાવવા માટે મૂલ્યમાં ધીમે પ્રશંસાનો લાભ મેળવે છે. આ અભિગમ દર્દીના રોકાણના સિદ્ધાંતો સાથે સંરેખિત છે, જ્યાં ટૂંકા ગાળાના બજારમાં વધઘટને બદલે સંપત્તિઓની અંતર્નિહિત શક્તિ અને સંભાવનાઓ પર ધ્યાન કેન્દ્રિત કરવામાં આવે છે. સફળ નીચેના ફિશર્સ ઘણીવાર લાંબા ગાળાનું દ્રષ્ટિકોણ ધરાવે છે, જે તેમને સતત અસ્થિરતા જાળવી રાખે છે અને બજાર સંપૂર્ણપણે પુનઃપ્રાપ્ત થાય ત્યાં સુધી તેમની સ્થિતિઓને જાળવી રાખે છે.

બોટમ ફિશિંગ ઉદાહરણ

કેસ સ્ટડી: 2008 નાણાંકીય સંકટ

- 2008 નાણાંકીય કટોકટી એ મુખ્ય નીચેની મછલી પાકની તકનું એક ક્લાસિક ઉદાહરણ છે. આ સમયગાળા દરમિયાન, શેરબજારમાં નાટકીય ઘટાડો થયો, મુખ્ય સૂચકો નોંધપાત્ર મૂલ્ય ગુમાવે છે. ઘણા રોકાણકારોએ ભયભીત થયા અને નુકસાન પર તેમની હોલ્ડિંગ્સ વેચી દીધી, વધુ કિંમતોમાં ડ્રાઇવિંગ કરી.

- જો કે, નીચેના ફિશર્સને બચાવવા માટે આને ડિસ્કાઉન્ટેડ કિંમતો પર ઉચ્ચ-ગુણવત્તાવાળા સ્ટૉક્સ ખરીદવાની તક તરીકે જોવા મળ્યું. ઉદાહરણ તરીકે, એપલ, એમેઝોન અને જેપીમોર્ગન ચેઝ જેવી કંપનીઓ, જે મૂળભૂત રીતે મજબૂત હતી પરંતુ તેમની સ્ટૉકની કિંમતોમાં પ્લમેટ જોવા મળ્યું હતું, તેમણે આકર્ષક ખરીદીની તકો પ્રસ્તુત કરી હતી.

- જેઓએ કટોકટીની ઊંડાઈ દરમિયાન રોકાણ કર્યું અને તેમના સ્ટૉક્સ પર રાખ્યા હતા તેઓએ આગામી રિકવરી વર્ષોમાં નોંધપાત્ર લાભ જોયા હતા, કારણ કે માર્કેટ રિબાઉન્ડ થઈ ગયું અને આ કંપનીઓના મૂલ્યોમાં વધારો થયો હતો.

વાસ્તવિક-જીવનની સફળતાની વાતો

- ઇતિહાસના સૌથી પ્રસિદ્ધ રોકાણકારોમાંથી એક વૉરેન બફેટ, તેમની નીચેની મછલી પકડવાની ક્ષમતા માટે જાણીતા છે. બજારની મંદી દરમિયાન, બુફેએ સતત તેમની અંતિમ રિકવરી પર બેન્કિંગ, મૂલ્યવાન સ્ટૉક્સ ખરીદ્યા છે. 1960s દરમિયાન અમેરિકન એક્સપ્રેસમાં એક નોંધપાત્ર ઉદાહરણ છે, જ્યારે કંપનીની સ્ટોકની કિંમત નાટકીય રીતે નાટકીય રીતે ઘટી જાય છે.

- બફેટે કંપનીની મજબૂત બ્રાન્ડ અને લાંબા ગાળાની ક્ષમતાને ઓછી કિંમતે શેર ખરીદી અને તેમને કંપનીના ભાગ્યમાં સુધારો કર્યો. તેવી જ રીતે, 2008 નાણાંકીય સંકટ દરમિયાન, બફેટે ગોલ્ડમેન સેક્સ અને જનરલ ઇલેક્ટ્રિક જેવી કંપનીઓમાં રોકાણ કર્યું, જે બજારના સંકટથી મુશ્કેલ હતું પરંતુ મૂળભૂત રીતે ધ્વનિ હતી. બજાર નીચા દરમિયાન મૂલ્યવાન સંપત્તિઓને ઓળખવા અને રોકાણ કરવાની તેમની સફળતાનો એક ભાગ રહી છે, જે નોંધપાત્ર વળતર માટે વ્યૂહરચના તરીકે નીચેની મછલી પકડવાની ક્ષમતાને દર્શાવે છે.

બોટમ ફિશિંગ ટેક્નિક્સ

- તકનીકી વિશ્લેષણ

ટેક્નિકલ એનાલિસિસ એ નીચેની ફિશિંગમાં ઉપયોગમાં લેવાતી એક મુખ્ય ટેકનિક છે. આ પદ્ધતિમાં સંભવિત ખરીદીની તકોને સૂચવનાર પેટર્ન અને ટ્રેન્ડને ઓળખવા માટે ઐતિહાસિક કિંમતના ડેટા અને ટ્રેડિંગ વૉલ્યુમનું વિશ્લેષણ કરવું શામેલ છે. બોટમ ફિશર્સ વિવિધ ટેક્નિકલ ઇન્ડિકેટર્સનો ઉપયોગ કરે છે, જેમ કે મૂવિંગ એવરેજ, રિલેટિવ સ્ટ્રેંથ ઇન્ડેક્સ (આરએસઆઈ) અને બોલિંગર બેન્ડ્સ, સ્ટૉક ક્યારે તેના સૌથી ઓછા સ્થાન પર પહોંચી ગયું છે અને રિબાઉન્ડ થવાની સંભાવના છે. ચાર્ટ્સની તપાસ કરીને અને રિકરિંગ પેટર્નની માન્યતા આપીને, રોકાણકારો બજારમાં ક્યારે પ્રવેશ કરવાનો હોય ત્યારે માહિતગાર નિર્ણયો લઈ શકે છે. ટેક્નિકલ એનાલિસિસ તળિયાના ફિશર્સને તેમની ખરીદીને વધુ અસરકારક રીતે સમય આપવામાં મદદ કરે છે, સ્ટૉકના સૌથી ઓછા સ્થાન પર અથવા નજીક ખરીદવાની સંભાવના વધારે છે.

- ફંડામેન્ટલ એનાલિસિસ

મૂળભૂત વિશ્લેષણમાં અન્ડરવેલ્યુડ સ્ટૉક્સને ઓળખવા માટે કંપનીના એકંદર નાણાંકીય સ્વાસ્થ્ય અને આંતરિક મૂલ્યનું મૂલ્યાંકન શામેલ છે. આ તકનીક બેલેન્સશીટ, આવક સ્ટેટમેન્ટ અને કૅશ ફ્લો સ્ટેટમેન્ટ સહિતના મુખ્ય નાણાંકીય સ્ટેટમેન્ટની તપાસ કરવા પર ધ્યાન કેન્દ્રિત કરે છે. બોટમ ફિશર્સ એવા મેટ્રિક્સ પર નજર કરે છે જેમ કે પ્રાઇસ-ટુ-અર્નિંગ્સ (P/E) રેશિયો, પ્રાઇસ-ટુ-બુક (P/B) રેશિયો અને ડેબ્ટ-ટુ-ઇક્વિટી રેશિયો જેથી સ્ટૉક તેના સાચા મૂલ્યથી નીચે ટ્રેડિંગ કરી રહ્યું છે કે નહીં. કંપનીના બિઝનેસ મોડેલ, સ્પર્ધાત્મક સ્થિતિ અને વિકાસની સંભાવનાઓને સમજીને, રોકાણકારો બજાર દ્વારા મૂલ્યાંકન કરવામાં આવતા સ્ટૉક્સને ઓળખી શકે છે પરંતુ રિકવરી અને લાંબા ગાળાના વિકાસ માટે મજબૂત ક્ષમતા ધરાવે છે.

- ભાવનાનું વિશ્લેષણ

સેન્ટિમેન્ટ એનાલિસિસ એક તકનીક છે જે વિશિષ્ટ સ્ટૉક્સ અથવા સંપૂર્ણ માર્કેટ સંબંધિત રોકાણકારોના એકંદર મૂડ અને ભાવનાઓને ગેજ કરે છે. સમાચાર લેખો, સોશિયલ મીડિયા પોસ્ટ્સ અને નાણાંકીય અહેવાલોનું વિશ્લેષણ કરીને, નીચેના ફિશર્સ બજારની ભાવનાને સમજી શકે છે અને ભય અથવા નિરાશાવાદ દ્વારા શેરની કિંમતો વધુ ઓછી થઈ ગઈ હોય ત્યારે ઓળખી શકે છે. ભાવના વિશ્લેષણ સૉફ્ટવેર અને કુદરતી ભાષા પ્રક્રિયા (એનએલપી) એલ્ગોરિધમ્સ જેવા સાધનો રોકાણકારોને ભાવનાના ડેટાની માત્રા અને વ્યાખ્યામાં મદદ કરે છે. અત્યંત નકારાત્મક ભાવનાને માન્યતા આપવી એ ખરીદીની તકને સંકેત આપી શકે છે, કારણ કે મોટાભાગે નિરાશાજનક વિચારો ઘણીવાર મૂળભૂત રીતે સાઉન્ડ સ્ટૉક્સનું મૂલ્યાંકન કરવામાં આવે છે.

જોખમો અને પડકારો

- બજારની અસ્થિરતા

નીચેની ફિશિંગ સાથે સંકળાયેલા પ્રાથમિક જોખમોમાંથી એક બજારની અસ્થિરતા છે. સ્ટૉક્સ અને અન્ય એસેટ્સની કિંમતો ખૂબ જ અણધારી હોઈ શકે છે, ખાસ કરીને આર્થિક અનિશ્ચિતતા અથવા નાણાંકીય કટોકટીના સમયગાળા દરમિયાન. સંભવિત નીચેની ઓળખ કર્યા પછી પણ, કિંમતો ઘટાડી શકે છે, જેના કારણે નોંધપાત્ર નુકસાન થઈ શકે છે. બજારની અસ્થિરતાને આર્થિક સૂચકો, ભૌગોલિક કાર્યક્રમો અને રોકાણકારોની ભાવના સહિતના વિવિધ પરિબળો દ્વારા ચલાવી શકાય છે. પરિણામસ્વરૂપે, નીચેના ફિશર્સ એવી સંભાવના માટે તૈયાર હોવા જોઈએ કે તેમના રોકાણો તરત જ રિકવર કરી શકતા નથી અને તે વધુ કિંમત શક્ય છે.

- માર્કેટનો સમય આપવો

બજારનો સમય નોંધપાત્ર રીતે મુશ્કેલ છે, અને આ પડકાર ખાસ કરીને નીચેની મછલીમાં જાહેર કરવામાં આવે છે. સ્ટૉકની કિંમતની ચોક્કસ નીચેની ઓળખ કરવી એ વિજ્ઞાન કરતાં વધુ કલા છે. અનુભવી રોકાણકારો પણ આ પાસા સાથે સંઘર્ષ કરે છે, કારણ કે તેમાં અનુભવ, સહજતા અને વિશ્લેષણનું સંયોજન જરૂરી છે. સ્ટૉક તેના સૌથી નીચા બિંદુ પર પહોંચી જાય તે પહેલાં, બજારને ગુમ કરવાથી વહેલી તકે ખરીદી શકાય છે, અથવા ખૂબ મોડું થઈ શકે છે, તે શ્રેષ્ઠ ખરીદીની તક ચૂકી જાય છે. આ પડકાર ધીરજ અને અનુશાસિત રોકાણ વ્યૂહરચનાઓના મહત્વને રેકોર્ડ કરે છે, કારણ કે સમય પહેલાના નિર્ણયોથી શ્રેષ્ઠ વળતર મળી શકે છે.

- સાચું મૂલ્ય ઓળખી રહ્યા છીએ

વાસ્તવિક રીતે અન્ડરવેલ્યુડ સ્ટૉક્સ અને કારણસર સસ્તા લોકો વચ્ચે ભેદ કરવું એ નીચેની માછલી પર એક નોંધપાત્ર પડકાર છે. કેટલાક સ્ટૉક્સ સૌદા કરી શકે છે પરંતુ વાસ્તવમાં લાંબા ગાળાની સમસ્યાઓનો અનુભવ કરી રહ્યા છે જે રિકવરીને રોકી શકે છે. રોકાણકારોને કંપનીના નાણાંકીય સ્વાસ્થ્ય, વ્યવસાયિક મોડેલ અને ઉદ્યોગની સ્થિતિમાં ઊંડાણપૂર્વકની ચકાસણી સહિત સંપૂર્ણ ચકાસણી કરવાની જરૂર છે. સ્ટૉકના સાચા મૂલ્યનું સચોટ રીતે મૂલ્યાંકન કરવામાં નિષ્ફળતાના પરિણામે પ્રદર્શન કરવાનું ચાલુ રાખતી અથવા વધુ નકારતી સંપત્તિઓમાં રોકાણ કરી શકાય છે.

- મનોવૈજ્ઞાનિક પરિબળો

મનોવૈજ્ઞાનિક પરિબળો નીચેના મત્સ્ય પાલનમાં મહત્વપૂર્ણ ભૂમિકા ભજવે છે. ભય, ગ્રીડ અને ગભરાટ રોકાણના નિર્ણયોને પ્રભાવિત કરી શકે છે, જેના કારણે અવિવેકપૂર્ણ વર્તન થઈ શકે છે. બજારની મુશ્કેલી દરમિયાન, જ્યારે અન્યો ગભરાટમાં વેચી રહ્યા હોય ત્યારે સ્ટૉક્સ ખરીદવું ભાવનાત્મક રીતે પડકારજનક હોઈ શકે છે. તેના વિપરીત, રિકવરી દરમિયાન સમય પહેલા વેચવાના પ્રલોભનના પરિણામે વધુ લાભ મેળવવાની તકો ચૂકી શકે છે. સફળ નીચેના ફિશર્સને તેમની ભાવનાઓનું સંચાલન કરવાની જરૂર છે અને જ્યારે માર્કેટની ભાવના અભૂતપૂર્વ નકારાત્મક હોય ત્યારે પણ તેમના વિશ્લેષણ અને રોકાણ વ્યૂહરચનાઓમાં સ્થિર રહેવાની જરૂર છે.

- લિક્વિડિટી જોખમો

લિક્વિડિટી રિસ્ક એ નીચેના ફિશર્સ માટે બીજું વિચાર છે. કેટલાક મૂલ્યવાન સ્ટૉક્સમાં ઓછા ટ્રેડિંગ વૉલ્યુમ હોઈ શકે છે, જે સ્ટૉકની કિંમતને નોંધપાત્ર રીતે અસર કર્યા વિના મોટા જથ્થાઓ ખરીદવા અથવા વેચવામાં મુશ્કેલ બનાવે છે. ઓછી લિક્વિડિટીના પરિણામે બિડ-આસ્ક સ્પ્રેડ્સ પણ થઈ શકે છે, જે ટ્રેડિંગની કિંમતમાં વધારો કરી શકે છે. રોકાણકારોને લિક્વિડિટીની સમસ્યાઓનું ધ્યાન રાખવું પડશે અને વેપારને ચલાવવામાં સંભવિત પડકારોને ટાળવા માટે રોકાણના નિર્ણયો લેતી વખતે તેમને ધ્યાનમાં લેવાની જરૂર છે.

- નિયમનકારી અને આર્થિક જોખમો

નિયમો અથવા આર્થિક પરિસ્થિતિઓમાં ફેરફારો નીચેની ફિશિંગ વ્યૂહરચનાઓમાં જોખમો પણ મૂકી શકે છે. નવી નીતિઓ, કર કાયદાઓ અથવા આર્થિક પરિવર્તનો બજારની ગતિશીલતા અને વિશિષ્ટ ક્ષેત્રો અથવા કંપનીઓના પ્રદર્શનને અસર કરી શકે છે. બોટમ ફિશર્સને તેમની વ્યૂહરચનાઓને એડજસ્ટ કરવા અને સંભવિત જોખમોને ઘટાડવા માટે નિયમનકારી વિકાસ અને વ્યાપક આર્થિક વલણો વિશે માહિતગાર રહેવાની જરૂર છે.

વિવિધ એસેટ ક્લાસમાં બોટમ ફિશિંગ

- સ્ટૉક

સ્ટૉક્સમાં નીચેની ફિશિંગ આ ઇન્વેસ્ટમેન્ટ સ્ટ્રેટેજીનો સૌથી સામાન્ય એપ્લિકેશન છે. ઇન્વેસ્ટર્સ એવા સ્ટૉક્સની શોધ કરે છે જેમાં કિંમતમાં નોંધપાત્ર ઘટાડો થયો છે, ઘણીવાર માર્કેટમાં ડાઉનટર્ન્સ, સેક્ટર-વિશિષ્ટ સમસ્યાઓ અથવા કંપની-વિશિષ્ટ પડકારોને કારણે. કામચલાઉ મૂલ્યાંકન સમસ્યાઓવાળી મૂળભૂત રીતે મજબૂત કંપનીઓને ઓળખીને, નીચેના ફિશર્સનો હેતુ છૂટવાળા કિંમતો પર આ સ્ટૉક્સ ખરીદવાનો છે. સ્ટૉક્સમાં સફળ બોટમ ફિશિંગ માટે સંપૂર્ણ મૂળભૂત વિશ્લેષણ, બજારના વલણોની સમજણ અને ટૂંકા ગાળાની અસ્થિરતા અને લાંબા ગાળાની રોકાણની ક્ષમતા વચ્ચે તફાવતની ક્ષમતાની જરૂર છે.

- બોન્ડ્સ

બોન્ડ્સમાં બોટમ ફિશિંગમાં એવા બોન્ડ્સ ખરીદવાનો સમાવેશ થાય છે જેને વધતા વ્યાજ દરો, ક્રેડિટ રેટિંગ ડાઉનગ્રેડ્સ અથવા આર્થિક અનિશ્ચિતતા જેવા પરિબળોને કારણે તેમની કિંમતોમાં ઘટાડો થયો છે. જ્યારે બૉન્ડની કિંમતો ઘટે છે, ત્યારે તેમની ઉપજ વધે છે, જે તેમને ઉચ્ચ વળતરની માંગ કરતા રોકાણકારો માટે વધુ આકર્ષક બનાવે છે. બોન્ડ્સમાં નીચેના ફિશર્સ બોન્ડની ગુણવત્તા, સમયગાળો અને જારીકર્તાના નાણાંકીય સ્વાસ્થ્ય જેવા પરિબળોનું વિશ્લેષણ કરે છે જેથી મૂલ્યવાન તકોને ઓળખી શકાય. આ વ્યૂહરચના માટે નિશ્ચિત-આવક બજારોની ગહન સમજણ અને ક્રેડિટ જોખમો અને વ્યાજ દરની ગતિવિધિઓનું મૂલ્યાંકન કરવાની ક્ષમતાની આવશ્યકતા છે.

- કૉમોડિટી

વસ્તુઓમાં નીચેની ફિશિંગમાં સોના, ચાંદી, તેલ અથવા કૃષિ ઉત્પાદનો જેવી કાચા માલમાં રોકાણ કરવાનો સમાવેશ થાય છે જ્યારે તેમની કિંમતો ઐતિહાસિક રીતે ઓછા સ્તરે હોય છે. વસ્તુઓ ઘણીવાર પુરવઠા અને માંગ ગતિશીલતા, ભૂ-રાજકીય ઇવેન્ટ્સ અને આર્થિક ચક્રને કારણે ચક્રીય કિંમતની હલનચલનનો અનુભવ કરે છે. કમોડિટીમાં નીચેના ફિશર્સ તકનીકી વિશ્લેષણ, સપ્લાય-ડિમાન્ડ આગાહીઓ અને ભૌગોલિક આંતરદૃષ્ટિનો ઉપયોગ તકોને ઓળખવા માટે કરે છે. જ્યારે કિંમતો રિકવર થાય ત્યારે કિંમતોમાં ડિપ્રેસ થાય છે અને વેચાણ થાય છે, બજાર ચક્રો અને કિંમતની વધઘટ પર મૂડીકરણ થાય છે ત્યારે તેઓ વસ્તુઓ ખરીદવાનું લક્ષ્ય રાખે છે.

તારણ

બોટમ ફિશિંગ એક સૂક્ષ્મ ઇન્વેસ્ટમેન્ટ સ્ટ્રેટેજી છે જે માર્કેટ ડાઉનટર્ન દરમિયાન મૂલ્યવાન સંપત્તિઓ ખરીદીને નોંધપાત્ર રિટર્ન માટેની ક્ષમતા પ્રદાન કરે છે. સ્ટૉક્સ, બોન્ડ્સ અથવા કમોડિટીઓને ઓળખીને જે તેમના ઇન્ટ્રિન્સિક મૂલ્યની નીચે ટ્રેડ કરી રહ્યા છે, રોકાણકારો બજારની ઇરેશનાલિટી પર મૂડી બનાવી શકે છે અને સમય જતાં કિંમતની રિકવરીનો લાભ મેળવી શકે છે. જો કે, નીચેની ફિશિંગ બજારની અસ્થિરતા, સમયના પડકારો અને સચોટ મૂલ્યાંકનમાં મુશ્કેલીઓ સહિત આંતરિક જોખમો સાથે આવે છે. સફળ બોટમ ફિશર્સ તકનીકી વિશ્લેષણ, મૂળભૂત વિશ્લેષણ અને ભાવનાત્મક વિશ્લેષણના સંયોજનનો ઉપયોગ કરે છે જેથી આશાસ્પદ તકોને ઓળખી શકાય અને આ જોખમોને અસરકારક રીતે મેનેજ કરી શકાય. ધીરજ, શિસ્ત અને લાંબા ગાળાનું દ્રષ્ટિકોણ નીચેની મછલી પકડવાની જટિલતાઓને નેવિગેટ કરવા અને સફળ પરિણામો પ્રાપ્ત કરવા માટે મહત્વપૂર્ણ છે. આ વ્યૂહરચના સાથે સંકળાયેલા જોખમો અને પડકારોને સમજીને અને સંપૂર્ણ સંશોધનનું આયોજન કરીને, રોકાણકારો માહિતગાર નિર્ણયો લેવાની અને લાંબા ગાળે નોંધપાત્ર વળતર ઉત્પન્ન કરવાની ક્ષમતા વધારી શકે છે.

વારંવાર પૂછાતા પ્રશ્નો

ઓવરનાઇટ ટ્રેડિંગમાં એક રાતમાં હોલ્ડિંગની સ્થિતિઓ શામેલ છે, જ્યારે ડે ટ્રેડિંગમાં માર્કેટ બંધ થાય તે પહેલાં તમામ સ્થિતિઓને બંધ કરવાનો સમાવેશ થાય છે.

ઓવરનાઇટ ટ્રેડિંગ નફાકારક હોઈ શકે છે, પરંતુ તેને કલાક પછી બજારની ગતિશીલતાની કાળજીપૂર્વક આયોજન અને સમજણની જરૂર પડે છે.

વેપારીઓએ રાતભરમાં વેપારમાં જોડાણ કરતી વખતે લિક્વિડિટી જોખમો, કિંમતના અંતર અને વધારેલી અસ્થિરતાની ક્ષમતાને ધ્યાનમાં લેવું જોઈએ.